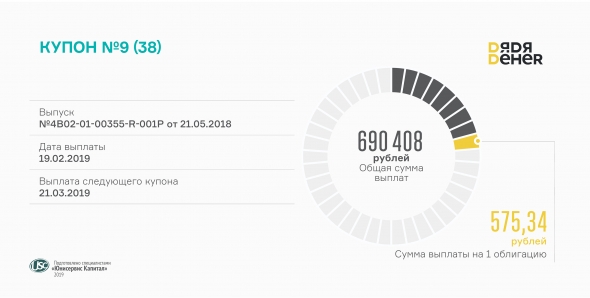

Расчет произведен сегодня по ставке 14% годовых. Размер купона зафиксирован до майской оферты. Начисленные доходы за 1-12 купонные периоды составляют по 575,34 руб. на одну ценную бумагу.

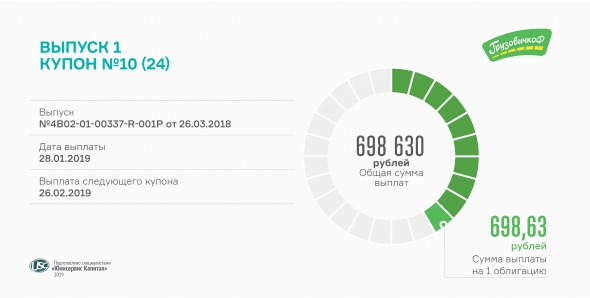

Всего размещено 1200 облигаций первого выпуска объемом 60 млн руб. (RU000A0ZZ7R8). Срок обращения — 1140 дней, до середины 2021 г. Погасить заем «Дядя Дёнер» планирует в течение трех последних месяцев обращения выпуска.

Объем вторичных торгов облигациями стритфуд-сети в январе превысил 6,5 млн руб. Это несколько ниже среднего показателя за предыдущие 8 месяцев. При этом средневзвешенная цена растет: за первый месяц года она составила 101,17% от номинала.

Напомним, ранее «Дядя Дёнер» анонсировал планы на 2019 г., среди которых продажа франшизы в регионы России, развитие партнерства с «Мария-Ра», установка павильонов на трассе, расширение ассортимента и увеличение клиентов в части производства полуфабрикатов.

читать дальше на смартлабе