я еще в декабре здесь писал:

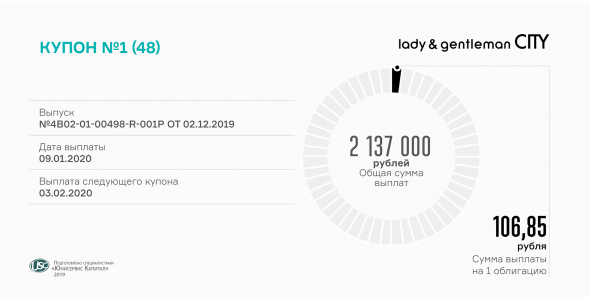

Ну вот сами подумайте — не продуктовый ритейл среднего ценового сегмента в ж… е который год. А это как раз l&d. деньги нужны на «пополнение оборотного капитала в целях увеличения закупки товара на новый сезон», т.е. на весеннюю коллекцию денег не хватает. не мудрено. сам частенько в l&d и хц покупаю. и там и там за последние 4 года клиентопоток не то что уменьшился, он вообще иссяк. хотя, правду сказать и товары стали хуже. та же кожа в l&d 4 года назад и сейчас это две большие разницы.

при падающих рынках в ритейле среднего сегмента, имхо, крайне стремное вложение. могут и не выплыть.

И без короновирусов было стремное вложение, а с ними так вообще

u-gyn, не готовы комментировать каждое высказывание, но зато готовим подробный разбор по деятельности эмитента. Опубликуем на следующей неделе, в том числе и в этой ветке форума.

Юнисервис Капитал, да ради бога. мне лично l&d как магазин нравится, как говорится долгих лет.

Но очевидно же — зима сезон провальный, т.к. зимы по сути не было. Что собственно и подтвердил выпущенный заем. Весна — сезон провальный — девальвация рубля и короновирус. Сейчас вообще все должно быть закрыто и когда откроют (неделя-две-три) не известно. А в сезон для магазина неделя играет большое значение.

Если доходы у населения не восстановятся быстро, а они не восстановятся, т.к. финансовая ж… а только нарастает — летний сезон под очень большим вопросом.

Тут уже не об обслуживании займа речь будет идти, а о выживании бизнеса в принципе.

Обычный анализ устойчивости контрагента на рынке.