Интересно.

Материальные расходы по контрактам = 12 мультов.

А услуги подрядчиков по этим же контрактам = 1,3 ярда.

Подрядчики — программисты? И им, видимо, закупили клавиатуры )

комментарии n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ на форуме

-

Переговорил с брокером, он подтвердил. Чтобы акции остались нужно проголосовать «за». По бездействию их выкупят.

Далее, полагаю, опросля выкупа может остаться менее 5% акций. Следующий ход — принудительный выкуп. И Евраз полный владелец.

… все выкупят или какую-то часть?

Wasd, не знаю, это момент не выяснял. Меня интересовало, что делать (или не делать), чтобы акции остались.

P/S человек чуть ниже писал, что именно так выкупят. Но он не был полностью уверен. Я убедился у брокера. Переговорил с брокером, он подтвердил. Чтобы акции остались нужно проголосовать «за». По бездействию их выкупят.

Переговорил с брокером, он подтвердил. Чтобы акции остались нужно проголосовать «за». По бездействию их выкупят.

Далее, полагаю, опросля выкупа, может остаться менее 5% акций. Следующий ход — принудительный выкуп. И Евраз полный владелец.

Почему долг растет каждый год? Куда прибыль тратят? Ее, по моим расчетам, должно хватить и на дивы и на НИОКР. Долг растет, а прибыль и выручка не растет, при том что маржа не снижается. Странная компания.

KUZY, в году текущем многие себе бабосов по дешману набирают. Впрок.

в мае заканчивается контракт у Богданова, интересно еще на 5 лет переизберется или кто то другой придет, или может что с кубышкой придумают

Вредный инвестор, 3 десятка лет (без малого) генералит. Прирос уже.

Он, кстати, в черном списке пендосов. Вместе со всякими Керимовыми, Ротенбергами, Дерипасками…

«Прибыль, которая не выплачена дивидендами — акционер не признает своей прибылью.» И правильно делает! Российский акционер реалист, он понимает, что в стране, где нет судебной системы, где нет органов, незыблемо стоящих на охране права, цену имеет только кэш в кармане. Потому из трех прав, которые олицетворяет акция, а именно: право голоса, право на дивиденд и право на ликвидационную стоимость, адекватную оценку получает только право на дивиденд. А той прибылью, что остается в распоряжении общества, акционер теоретически владеет через право голоса, но уверенности, что этим правом ему удастся воспользоваться в полной мере, или, что его не отберут в любой момент, у него нет. Вот почему наши компании оценены с таким дисконтом к мировым аналогам.

MnenieDiletanta, с чего Вы взяли что в России нет судебной системы? Месяц назад выиграл судебное дело на 1,5 млн в арбтитраже, чему и рад. Все справедливо. А Вы пробовали судиться? Или просто бла бла лишь бы поплакаться?

Коммунизму быть!, я пробовал. Самолично в суде выступал. В Законе русским по белому было написано как считать сумму моего иска. Судья на свое усмотрение взяла и располовинила. Без каких-либо обоснований. Абсолютно. Они ищут не справедливое, а паритетное решение, что бы минимизировать недовольство и претензии сторон. И как можно быстрее закрыть вопрос. На законность и/или справедливость им насрать. Судья — это работник на конвейере решений. Они по коридорам бегом бегают.

Судебная система у нас не прецедентная. Это означает, что решения принимать можно как угодно, в зависимости от желания и настроения. Это решение все-равно уйдет в архив и забудеться. И ответственности никакой. А завтра другой судья при тех же обстоятельствах примет другое решение. Возможно, в интерес какой-либо стороны.

Судебная система у нас полное дерьмище!

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ, не стройте иллюзий, она везде одинакова.…

Коммунизму быть!, быть может. Не знаю. С иными не сталкивался. Но знаю, что в США прецедентное право. Источником права в ней является судебный прецедент. А это как гельятина над головой судьи. Нельзя принимать незаконные и/или необоснованные решения. Иначе капец репутации и работе в мантии.

«Прибыль, которая не выплачена дивидендами — акционер не признает своей прибылью.» И правильно делает! Российский акционер реалист, он понимает, что в стране, где нет судебной системы, где нет органов, незыблемо стоящих на охране права, цену имеет только кэш в кармане. Потому из трех прав, которые олицетворяет акция, а именно: право голоса, право на дивиденд и право на ликвидационную стоимость, адекватную оценку получает только право на дивиденд. А той прибылью, что остается в распоряжении общества, акционер теоретически владеет через право голоса, но уверенности, что этим правом ему удастся воспользоваться в полной мере, или, что его не отберут в любой момент, у него нет. Вот почему наши компании оценены с таким дисконтом к мировым аналогам.

MnenieDiletanta,… А Вы пробовали судиться? Или просто бла бла лишь бы поплакаться?

Коммунизму быть!, я пробовал. Самолично в суде выступал. В Законе русским по белому было написано как считать сумму моего иска. Судья на свое усмотрение взяла и располовинила. Без каких-либо обоснований. Абсолютно. Они ищут не справедливое, а паритетное решение, что бы минимизировать недовольство и претензии сторон. И как можно быстрее закрыть вопрос. На законность и/или справедливость им насрать. Судья — это работник на конвейере решений. Они по коридорам бегом бегают.

Судебная система у нас не прецедентная. Это означает, что решения принимать можно как угодно, в зависимости от желания и настроения. Это решение все-равно уйдет в архив и забудеться. И ответственности никакой. А завтра другой судья при тех же обстоятельствах примет другое решение. Возможно, в интерес какой-либо стороны.

Судебная система у нас полное дерьмище!

«Прибыль, которая не выплачена дивидендами — акционер не признает своей прибылью.» И правильно делает! Российский акционер реалист, он понимает, что в стране, где нет судебной системы, где нет органов, незыблемо стоящих на охране права, цену имеет только кэш в кармане. Потому из трех прав, которые олицетворяет акция, а именно: право голоса, право на дивиденд и право на ликвидационную стоимость, адекватную оценку получает только право на дивиденд. А той прибылью, что остается в распоряжении общества, акционер теоретически владеет через право голоса, но уверенности, что этим правом ему удастся воспользоваться в полной мере, или, что его не отберут в любой момент, у него нет. Вот почему наши компании оценены с таким дисконтом к мировым аналогам.

MnenieDiletanta, совершенно верно. Поэтому любимая здесь многим характеристика «недооценена» — не совсем корректна. Была бы недооценена при иных обстоятельствах, а при текущих оценена рынком вполне справедливо и объективно.

прибыль сургута не выплаченная в 2000-2020… может быть выплачена в следующем году...

Konstantin, да. Быть может всё (во вселенной). Вопрос вероятности и веры.

При текущей цене — 10 годовых. В зеленых деньгах. Мало?

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ, как вы посчитали или где посмотрели про 10 годовых в валюте?

aprelsky, ну как доходность считается ?

Прибыль на капитализацию. Делим ) Прибыль, которая не выплачена дивидендами — акционер не признает своей прибылью. Поэтому на российской фонде все так «любят» дивиденды. И если они не платятся, то компания «плохая». И ценник на сургут по этой причине такой дешевый. Не верит акционер, что ему принадлежит компания. Верит только в дивиденды, когда кэш на руках.

Прибыль, которая не выплачена дивидендами — акционер не признает своей прибылью. Поэтому на российской фонде все так «любят» дивиденды. И если они не платятся, то компания «плохая». И ценник на сургут по этой причине такой дешевый. Не верит акционер, что ему принадлежит компания. Верит только в дивиденды, когда кэш на руках.

А в реальности, выплата дивидендов — это ваша/наша дополнительная налоговая затрата. И все.

Lennar Corp LEN.N rose 2.72 percent as the homebuilder said it expected improving housing market even after missing Wall Street estimates for the first quarter.

Тимофей Мартынов, и еще +90%

Подчерку: это нисколько не спекулятивный задёрг. Ибо фундаментал — зачет. И отличный рост.

мне интересно, когда Сечин будет возвращать долги

Валерий Иванович, опосля 36-го. Но это не точно.

LastChance, всё посчитал, все четко, все супер. Преогромное спасибо за «на водку» )

Если цены акции лежат на тренде, то расчетная дисперсия = 0, «псевдоНЕстандартное» отклонение = 0, коэффициент вариации = 0, волатильность = 0. Всё как и должно быть. Все как и хотел. Осталось все эти расчеты автоматизировать в макрокод (надеюсь получится) и провести сравнительный анализ рисков.

Последний вопрос: как полагаете, при расчете коэффициента вариации какое среднее значение правильнее использовать? Среднюю от цен акций? Или среднюю от значений на тренде? Вы это уже указывали, но для меня не очевидно, что так правильнее, можете пояснить/аргументировать?

Мне б сугубо для понимания )

Евдокимов Сергей,

Без разницы, средняя от цен акций равна средней значений на тренде. Вероятно, это можно показать зная, что трендовая линия (график линейной регрессии) получается с помощью метода наименьших квадратов, то есть при ее определении минимизируются квадраты отклонений точек от тренда. По сути получается некая «средняя линия» оптимальным образом описывающая исходное облако точек, поэтому ее среднее и равно

среднему значений тренда.

LastChance, ясно. Отлично. Спасибо.

А теперь скажите, почему в сию методологию вы не веруете? Скажу больше: с ее помощью я намерен вычислять и сравнивать стабильность получения выручки/прибыли*. Это же важно. Стабильность — признак мастерства. Если прибыль/выручка скачет от года к году как кузнечик на летнем лугу, то это более рискованное вложение инвестиций, нежели в компанию с четко и стабильно растущиими показателями.

* все это я уже давно сделал. Но по новой скорректированной с вашей помощью методике точность значительно возрастёт.

Евдокимов Сергей,

Про цену я не верил, про что уже писал, почему. А про выручку и прибыль вполне верю, хороший подход на мой взгляд. Сам использую трендовую модель для выручки, но беру оттуда в анализ только процент годового роста.

Само применение термина «риск» меня вначале несколько смутило, но это нормально, потому что это понятие очень многогранное и каждый вкладывает в него свой смысл. Сейчас я уже проникся, что вы понимаете под этим волатильность показателя.

Для меня лично в волатильности нет никакого риска, так как я очень долгосрочный инвестор и мне не нужен стабильный денежный поток. Для меня здесь риск скорее в проблеме, если показатели прибыли/выручки упали и это нормально для этой компании (циклическая) восстановятся ли они на этот раз? Еще под рисками я понимаю покупку компании по дорогой цене, покупку компании с большой задолженностью (риск банкротства), риски, связанные с управлением. Однако эти риски очень сложно измерить и тем более сопоставить.

LastChance, совершенно верно. Под риском в отношении цены акции/облигации я понимаю волатильность. Именно ее же под риском понимает и заслуженный экономист Российской федерации доктор экономических наук профессор НИУ Высшей Школы Экономики Берзон Николай Иосифович. О чем он и вещает в своих лекциях. Ни одной причины думать иначе, не верить, или подвергать сомнению его доводы у меня нет.

Иные риски, в том числе указанные вами я тоже безусловно учитываю. Считать их для этого вовсе не обязательно. Просто сравниваю/сопоставляю компании по каждому риску в отдельности и при прочих равных выбираю лучшие.

… Если риск — это исключительно волатильность, то как же быть с ценой, «точкой входа» относительно тренда. С точки зрения теории, циклические компании — все очень рискованные, но так ли это на самом деле.

Риторические вопросы. Разве не является менее рискованным зайти в нижней точке, купить ФСК по 0.04, ММК по 5 р (все модели покажут, что брать вообще не надо), чем по 40?

Где больший риск, покупка Татнефти по 800 в январе 2020 или по 400 в марте? По определению будет все просто: риск татнефти — высокий, высокая волатильность, скажем 50% вариация. Одинаков ли риск в разных точках?

Поэтому, с моей точки зрения всегда надо раскрывать, что такое риск (поэтому в первых постах я с этого и начал), а вообще лучше избегать этого слова, если под этим понимается другой термин (волатильность), то так и говорить.

Вопросы и мнение не для спора, тем более с докторами, чисто на интерес, на подумать, покрутить в голове, сам регулярно задумываюсь.

LastChance, почему же исключительно? Такого никто не утверждал, а даже наоборот.

Вы все верно указали: рисков много, всяких разных. И про использование терминологии с вами полностью согласен.

Указанные вами риски ичуть не менее опасны, нежели риск «волатильности цены акции» (так его обзову). Но прочие (важные с моей точки зрения) риски учитываю без расчетов и проблем нет. А риск волатильности надо считать, иначе никак. Посему и зятеял сию бадягу )

Евдокимов Сергей,

Можно уточнить, вы сами используете в принятии инвестиционных решений этот показатель (волатильность) или только участвуете в реализации методики?

Если используете, то как именно? Есть какие-то критические значения, при которых вы не будете брать? Или придаете какой-то весовой коэффициент в совокупности с другими показателями? Итоговое решение на основе комплекса показателей принимается субъективно или есть итоговая функция с критериями включения/исключения из портфеля?

LastChance, здравствуйте. Вы еще здесь? На форуме?

Еле разыскал вас. Помнится, оригинальное решение вы мне подсказали. Можно еще раз воспользоваться вашей головой? Мне своей не хватает )

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ,

тута я, что интересного есть? п.с. Фск еэс держу.

LastChance, смотрите. Задачка казалось-бы простая, а решение найти не могу.

Нужна формула. Результат вычисления по которой даст некий относительный показатель, отражающий в числовом выражении следующий принципы:

1. Чем больше прибыль при прочих равных, тем показатель выше

2. Чем дороже компания (выше капитализация), тем показатель ниже

Или можно зеркально-наоборот, неважно.

Показатель нужен, дабы по нему ранжировать.

Используемые данные:

E (прибыль) — может быть любой (положительной, нулевой, отрицательной)

P (капитализация) — естественно, только положительная.

Ключевым здесь является сравнение, наряду с положительными, и отрицательных прибылей.

При расчете обычного P/E (E/P) и переходе в отрицательную доходность — принцип нарушается.

Как учесть ?

Все.

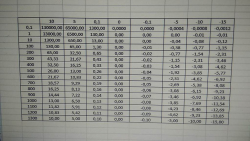

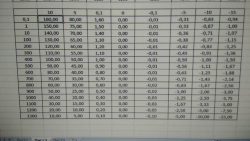

Графически так. Цифры поставил любые. Важно, чтобы отражали принцип.

...

Потом, при переходе в отрицательную зону, почему показатель должен уменьшаться при росте капитализации?

...

LastChance, потому что чем больше платишь, тем хуже. При прочих равных.

Есть на продаже две абстрактные компании №1 и №2.

Обе за одинаковый период сгенерировали одинаковую прибыль, равную минус 1 млрд $.

Компания №1 продается за 10 млрд.$

Компания №2 продается за 100 млрд.$

Какую вы выберете для покупки? По вашей логике, я так понял, ваш выбор №2, т.е. за за 100 млрд.$

А было бы лучше бы она стоила еще дороже. Верно ?

Мой же выбор компания №1. В этом я 100%-но убежден.

Вообщем, я понял вашу логику, подумаю еще...

LastChance, спасибо.

… Обсуждаем.

При таких подходах убыточная компания всегда хуже прибыльной при любой цене, так ли должно быть? Вроде на вашем первом рисунке так.

LastChance, совершенно верно. Именно так. Убыточная компания в контексте получения прибыли всегда хуже прибыльной компании при любых ценах.

По другим показателям и даже по совокупности всех показателей она может оказаться значительно лучше. И выбор падёт на неё. Но это уже другой вопрос и другая тема.

P/S/ уважаю способность людей отделять мух от котлет, а зерна от плевел )

LastChance, всё посчитал, все четко, все супер. Преогромное спасибо за «на водку» )

Если цены акции лежат на тренде, то расчетная дисперсия = 0, «псевдоНЕстандартное» отклонение = 0, коэффициент вариации = 0, волатильность = 0. Всё как и должно быть. Все как и хотел. Осталось все эти расчеты автоматизировать в макрокод (надеюсь получится) и провести сравнительный анализ рисков.

Последний вопрос: как полагаете, при расчете коэффициента вариации какое среднее значение правильнее использовать? Среднюю от цен акций? Или среднюю от значений на тренде? Вы это уже указывали, но для меня не очевидно, что так правильнее, можете пояснить/аргументировать?

Мне б сугубо для понимания )

Евдокимов Сергей,

Без разницы, средняя от цен акций равна средней значений на тренде. Вероятно, это можно показать зная, что трендовая линия (график линейной регрессии) получается с помощью метода наименьших квадратов, то есть при ее определении минимизируются квадраты отклонений точек от тренда. По сути получается некая «средняя линия» оптимальным образом описывающая исходное облако точек, поэтому ее среднее и равно

среднему значений тренда.

LastChance, ясно. Отлично. Спасибо.

А теперь скажите, почему в сию методологию вы не веруете? Скажу больше: с ее помощью я намерен вычислять и сравнивать стабильность получения выручки/прибыли*. Это же важно. Стабильность — признак мастерства. Если прибыль/выручка скачет от года к году как кузнечик на летнем лугу, то это более рискованное вложение инвестиций, нежели в компанию с четко и стабильно растущиими показателями.

* все это я уже давно сделал. Но по новой скорректированной с вашей помощью методике точность значительно возрастёт.

Евдокимов Сергей,

Про цену я не верил, про что уже писал, почему. А про выручку и прибыль вполне верю, хороший подход на мой взгляд. Сам использую трендовую модель для выручки, но беру оттуда в анализ только процент годового роста.

Само применение термина «риск» меня вначале несколько смутило, но это нормально, потому что это понятие очень многогранное и каждый вкладывает в него свой смысл. Сейчас я уже проникся, что вы понимаете под этим волатильность показателя.

Для меня лично в волатильности нет никакого риска, так как я очень долгосрочный инвестор и мне не нужен стабильный денежный поток. Для меня здесь риск скорее в проблеме, если показатели прибыли/выручки упали и это нормально для этой компании (циклическая) восстановятся ли они на этот раз? Еще под рисками я понимаю покупку компании по дорогой цене, покупку компании с большой задолженностью (риск банкротства), риски, связанные с управлением. Однако эти риски очень сложно измерить и тем более сопоставить.

LastChance, совершенно верно. Под риском в отношении цены акции/облигации я понимаю волатильность. Именно ее же под риском понимает и заслуженный экономист Российской федерации доктор экономических наук профессор НИУ Высшей Школы Экономики Берзон Николай Иосифович. О чем он и вещает в своих лекциях. Ни одной причины думать иначе, не верить, или подвергать сомнению его доводы у меня нет.

Иные риски, в том числе указанные вами я тоже безусловно учитываю. Считать их для этого вовсе не обязательно. Просто сравниваю/сопоставляю компании по каждому риску в отдельности и при прочих равных выбираю лучшие.

… Если риск — это исключительно волатильность, то как же быть с ценой, «точкой входа» относительно тренда. С точки зрения теории, циклические компании — все очень рискованные, но так ли это на самом деле.

Риторические вопросы. Разве не является менее рискованным зайти в нижней точке, купить ФСК по 0.04, ММК по 5 р (все модели покажут, что брать вообще не надо), чем по 40?

Где больший риск, покупка Татнефти по 800 в январе 2020 или по 400 в марте? По определению будет все просто: риск татнефти — высокий, высокая волатильность, скажем 50% вариация. Одинаков ли риск в разных точках?

Поэтому, с моей точки зрения всегда надо раскрывать, что такое риск (поэтому в первых постах я с этого и начал), а вообще лучше избегать этого слова, если под этим понимается другой термин (волатильность), то так и говорить.

Вопросы и мнение не для спора, тем более с докторами, чисто на интерес, на подумать, покрутить в голове, сам регулярно задумываюсь.

LastChance, почему же исключительно? Такого никто не утверждал, а даже наоборот.

Вы все верно указали: рисков много, всяких разных. И про использование терминологии с вами полностью согласен.

Указанные вами риски ичуть не менее опасны, нежели риск «волатильности цены акции» (так его обзову). Но прочие (важные с моей точки зрения) риски учитываю без расчетов и проблем нет. А риск волатильности надо считать, иначе никак. Посему и зятеял сию бадягу )

Евдокимов Сергей,

Можно уточнить, вы сами используете в принятии инвестиционных решений этот показатель (волатильность) или только участвуете в реализации методики?

Если используете, то как именно? Есть какие-то критические значения, при которых вы не будете брать? Или придаете какой-то весовой коэффициент в совокупности с другими показателями? Итоговое решение на основе комплекса показателей принимается субъективно или есть итоговая функция с критериями включения/исключения из портфеля?

LastChance, здравствуйте. Вы еще здесь? На форуме?

Еле разыскал вас. Помнится, оригинальное решение вы мне подсказали. Можно еще раз воспользоваться вашей головой? Мне своей не хватает )

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ,

тута я, что интересного есть? п.с. Фск еэс держу.

LastChance, смотрите. Задачка казалось-бы простая, а решение найти не могу.

Нужна формула. Результат вычисления по которой даст некий относительный показатель, отражающий в числовом выражении следующий принципы:

1. Чем больше прибыль при прочих равных, тем показатель выше

2. Чем дороже компания (выше капитализация), тем показатель ниже

Или можно зеркально-наоборот, неважно.

Показатель нужен, дабы по нему ранжировать.

Используемые данные:

E (прибыль) — может быть любой (положительной, нулевой, отрицательной)

P (капитализация) — естественно, только положительная.

Ключевым здесь является сравнение, наряду с положительными, и отрицательных прибылей.

При расчете обычного P/E (E/P) и переходе в отрицательную доходность — принцип нарушается.

Как учесть ?

Все.

Графически так. Цифры поставил любые. Важно, чтобы отражали принцип.

...

Потом, при переходе в отрицательную зону, почему показатель должен уменьшаться при росте капитализации?

...

LastChance, потому что чем больше платишь, тем хуже. При прочих равных.

Есть на продаже две абстрактные компании №1 и №2.

Обе за одинаковый период сгенерировали одинаковую прибыль, равную минус 1 млрд $.

Компания №1 продается за 10 млрд.$

Компания №2 продается за 100 млрд.$

Какую вы выберете для покупки? По вашей логике, я так понял, ваш выбор №2, т.е. за за 100 млрд.$

А было бы лучше бы она стоила еще дороже. Верно ?

Мой же выбор компания №1. В этом я 100%-но убежден.

Вообщем, я понял вашу логику, подумаю еще...

LastChance, спасибо.

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ,

1 вариант.

При положительной прибыли:

Е*Пмакс/П. Где Пмакс — максимальная капитализация (можно и среднюю, без разницы, главное нормируем коэффициент капитализации. Можно и не нормировать, но тогда при убытках большие числа, неудобно.)

При отрицательной прибыли:

Е*П/пмакс.

2 вариант (хуже):

При положительной прибыли умножаем прибыль на ранг по капитализации.

При отрицательной прибыли, прибыль делим на ранг по капитализации.

Обсуждаем.

То что при нуле прибыли функция всегда ноль не страшно, такого на практике не бывает.

И еще. При таких подходах убыточная компания всегда хуже прибыльной при любой цене, так ли должно быть? Вроде на вашем первом рисунке так.

Вариант 3. Бонусный.

Работаем с относительной прибылью, дельта=Е-Емин.

Показатель дельта/П.

LastChance, супер. Вы просто голова! Так и надо. Заложенные принципы блюдутся )

Мне казалось, я нечто подобное, вроде даже делал, крутил числители со знаменателями, но к нужному результату недокрутил. А вы смогли. Спасибо.

Применю сей подход еще к ряду показателей. А то сейчас при уходе в отрицательную зону они у меня все становятся равнозначными. А в действительности это не так. И компании с бОльшим убытком (или, например, долгом) относительно приведенной капитализации (или капитала) — хуже, чем компания с меньшим. Правильнее это учитывать, чем не учитывать.

Абсолютно же очевидно, что бессменное руководство Сургута принимает решение НЕ в интересах акционеров. Уже много много лет. Да и не уполномочено оно, думаю, распоряжаться таким количеством бабла. Как минимум оно ангажировано. А в реальности и скорее всего, просто выполняет решения и распоряжения из центра. Даже рот им публично открывать запрещено. Так… пара междометий в год. Вообщем цена компании ничуть не рыночная. Причина — коррупция и режим.

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ, всё верно,

ну и смысл вкладывать в нее свои кровные надеясь на крохи с барского стола?

есть гораздо более интересные компании

Валерий Иванович, вся российская фонда такая. Просто Сургут наиболее яркий пример. Там, где много денег будет наложена мохнатая лапа режима. Подтверждением тому является низкий P/E. Инвестор не уверен в безопасности своих вложений и в том, что прибыль от бизнеса у него не отнимут. То бишь риск. Посему и избегает.

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ, я так не считаю

Валерий Иванович, это нормально. Я тоже так раньше не считал и даже не задумывался над этим.

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ, привет где пропал, давно не заходил к нам

Andrea, привет )

Я как-то все больше на фондЕ янков трусь. Там по рыночным законам тенденции. Они мне более понятны, чем местные, коррупционные )

… Почему после этого вашего поста у меня сложилось впечатление (возможно полностью неверное), что вы вечный участник команды лузеров?

Evvibris, а вам лично не поровну из какой я «команды»? Лузеров. Или НЕ лузеров. И из команды-ли вообще? Зачем оно вам?

Есть что сказать, противопоставить, аргументировать — излагайте. Есть вопрос по сути — задавайте, если хотите. Не хотите — проходите мимо. А беспокоить свои психику чудо-впечатлениями о каждом участнике форума — дк на всех вас может не хватить. Снизойдёте на нет. Ибо нас тут много…

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ, по сути… Ну по сути все достаточно просто, если вы свою старость собираетесь жить в России, то логичнее и вкладывать в российские компании (по крайней мере минимум, который вам обеспечит «пенсию»). В сущности все книги инвестиционных «гуру» начинаются с этого (с объяснения почему вкладывать как минимум часть средств стоит в те компании, которые обеспечат вас в старости той валютой в которой вы собираетесь платить за лекарства, квартплату и т.д.). Т.е. если вы старость собираетесь встречать в России, то и логичнее иметь как минимум сумму дающую вам безбедную старость в компаниях платящих вам рубли, а не доллары.

Теперь почему вы мне кажитесь участником команды лузеров. Как я сказал это только мое впечатление возможно полностью не верное. Но ИМХО вы нарушаете главное правило инвестирования покупать дешево продавать дорого. Наш рынок сейчас (впрочем как и последнее десятилетие) недооценен, американский очень переоценен (для этого достаточно посмотреть те же P/E), т.е. вероятность обрушения и на большую величину у американского рынка больше, чем у нашего. Т.е. вы покупаете дорогой рынок в надежде продать еще дороже, а не дешевый.

Более того вы целиком и полностью полагаетесь на нашу власть, что ИМХО недопустимо. Вы надеетесь на то, что они и дальше будут покрывать дыры в бюджете через обесценивание рубля, а ведь они могут и отказаться от этой концепции и придумать, что-то новое, например какое-нибудь «управляемое секвестирование» без обесценивания рубля. И что тогда будет с вашими долларовыми вложениями?

Ну и наконец, сам доллар переоценен, ему пророчат падение последние 50 лет, после отказа от Бреттон-Вудской системы, возможно доллар продержится еще 50 лет, а может и 100, но на самом деле я думаю что он упадет, и упадет в ближайшие 10 лет. Почему? Да потому что ранее у США не было конкурентов, сейчас же все большую часть внешней торговли берет на себя евро, более того в ближайшие 10 лет Китай обгонит США по номинальному ВВП и думаю после этого они превратят юань в конкурента доллару (т.е. перестанут по примеру наших властей обесценивать юань при каждом удобном случае, для получения дополнительного вливания валюты через экспорт). Китай тоже наверняка не откажется получать деньги из воздуха как США. А значит доллар в группе риска, а значит покупки в долларах сейчас как минимум кажутся, как покупки дорогого, а не дешевого.

Т.е. вы покупаете дорогой рынок в дорогой валюте, вместо того чтобы покупать дешевый рынок в дешевой валюте, ИМХО это опасный путь.

Evvibris, аргументы интересные, но на мой взгляд, сомнительные. Вложения нуждаются в валютной и страновой диверсификации. В том числе и рынком США (не только им). Возможность получать пенсию не в рублях, а в долларах — это возможность, о которой мечтают очень многие в России, а некоторые уже реально делают. Например известный инвестор Александр Князев уже получает больше 1000 долларов дивидендами и полностью покрывает ими (в рублях, разумеется) всё свои ипотечные платежи, ни рубля не добавляя из собственного активного дохода. Думаю, никто бы из тех, кто это читает, не отказался бы от такой возможности. Рубль на долгосроке только падает, поэтому долларовые акции очень хорошо решают эту проблему. Рост курса раз, стабильный рост дивидендов два (и выплаты 4 раза в год, а не раз в год, как у наших динозавров), и ещё бонусом вечная девальвация рубля три. Тройной удар.

Вася Баффет, «Например известный инвестор Александр Князев уже получает больше 1000 долларов дивидендами»… В день? В месяц? В год?

Коммунизму быть!, портфель у Князева из аристократов, а они же нифига не растут. Курсовую динамику портфеля он не освещает. Быть может там убыток на всю сумму дивидендов. Как знать… как знать… )

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ, я не понял 1000 пиндобаксов в месяц дивов это сейчас считается большой успех в инвестировании? И сразу появляется известность?

Коммунизму быть!, Ну я думаю, мало кто может похвастать такими дивидендами. Особенно если инвестирует недавно.

Вася Баффет, ну у меня столько примерно приходит дивами, правда в рублях, что тут особого, это не очень большой портфель

Вредный инвестор, знаешь что такое для меня богатство? Это когда человек пассивным доходом (дивидендами или купонами) полностью покрывает свои траты на еду, квартплату и перемещения по городу, включая бензин. По факту это означает, что человек уже может не работать и делать то, что ему интересно, всё его время становится полностью ЕГО ВРЕМЕНЕМ. Вот это настоящее богатство, и это то, что отделяет большинство людей от людей богатых. Разумеется, можно всегда стремится к бОльшему, но для меня вот это такая однозначная черта, до которой я просто мечтаю допрыгнуть!

Вася Баффет, слишком уж громким словом вы окрестили финансовую независимость. Богатство больше порождает ассоциации про глубокий духовный внутренний мир, про смысл жизни, про поиск сущности бытия на земле бренной. Когда уже все материальное и мирскОе позади… )

LastChance, всё посчитал, все четко, все супер. Преогромное спасибо за «на водку» )

Если цены акции лежат на тренде, то расчетная дисперсия = 0, «псевдоНЕстандартное» отклонение = 0, коэффициент вариации = 0, волатильность = 0. Всё как и должно быть. Все как и хотел. Осталось все эти расчеты автоматизировать в макрокод (надеюсь получится) и провести сравнительный анализ рисков.

Последний вопрос: как полагаете, при расчете коэффициента вариации какое среднее значение правильнее использовать? Среднюю от цен акций? Или среднюю от значений на тренде? Вы это уже указывали, но для меня не очевидно, что так правильнее, можете пояснить/аргументировать?

Мне б сугубо для понимания )

Евдокимов Сергей,

Без разницы, средняя от цен акций равна средней значений на тренде. Вероятно, это можно показать зная, что трендовая линия (график линейной регрессии) получается с помощью метода наименьших квадратов, то есть при ее определении минимизируются квадраты отклонений точек от тренда. По сути получается некая «средняя линия» оптимальным образом описывающая исходное облако точек, поэтому ее среднее и равно

среднему значений тренда.

LastChance, ясно. Отлично. Спасибо.

А теперь скажите, почему в сию методологию вы не веруете? Скажу больше: с ее помощью я намерен вычислять и сравнивать стабильность получения выручки/прибыли*. Это же важно. Стабильность — признак мастерства. Если прибыль/выручка скачет от года к году как кузнечик на летнем лугу, то это более рискованное вложение инвестиций, нежели в компанию с четко и стабильно растущиими показателями.

* все это я уже давно сделал. Но по новой скорректированной с вашей помощью методике точность значительно возрастёт.

Евдокимов Сергей,

Про цену я не верил, про что уже писал, почему. А про выручку и прибыль вполне верю, хороший подход на мой взгляд. Сам использую трендовую модель для выручки, но беру оттуда в анализ только процент годового роста.

Само применение термина «риск» меня вначале несколько смутило, но это нормально, потому что это понятие очень многогранное и каждый вкладывает в него свой смысл. Сейчас я уже проникся, что вы понимаете под этим волатильность показателя.

Для меня лично в волатильности нет никакого риска, так как я очень долгосрочный инвестор и мне не нужен стабильный денежный поток. Для меня здесь риск скорее в проблеме, если показатели прибыли/выручки упали и это нормально для этой компании (циклическая) восстановятся ли они на этот раз? Еще под рисками я понимаю покупку компании по дорогой цене, покупку компании с большой задолженностью (риск банкротства), риски, связанные с управлением. Однако эти риски очень сложно измерить и тем более сопоставить.

LastChance, совершенно верно. Под риском в отношении цены акции/облигации я понимаю волатильность. Именно ее же под риском понимает и заслуженный экономист Российской федерации доктор экономических наук профессор НИУ Высшей Школы Экономики Берзон Николай Иосифович. О чем он и вещает в своих лекциях. Ни одной причины думать иначе, не верить, или подвергать сомнению его доводы у меня нет.

Иные риски, в том числе указанные вами я тоже безусловно учитываю. Считать их для этого вовсе не обязательно. Просто сравниваю/сопоставляю компании по каждому риску в отдельности и при прочих равных выбираю лучшие.

… Если риск — это исключительно волатильность, то как же быть с ценой, «точкой входа» относительно тренда. С точки зрения теории, циклические компании — все очень рискованные, но так ли это на самом деле.

Риторические вопросы. Разве не является менее рискованным зайти в нижней точке, купить ФСК по 0.04, ММК по 5 р (все модели покажут, что брать вообще не надо), чем по 40?

Где больший риск, покупка Татнефти по 800 в январе 2020 или по 400 в марте? По определению будет все просто: риск татнефти — высокий, высокая волатильность, скажем 50% вариация. Одинаков ли риск в разных точках?

Поэтому, с моей точки зрения всегда надо раскрывать, что такое риск (поэтому в первых постах я с этого и начал), а вообще лучше избегать этого слова, если под этим понимается другой термин (волатильность), то так и говорить.

Вопросы и мнение не для спора, тем более с докторами, чисто на интерес, на подумать, покрутить в голове, сам регулярно задумываюсь.

LastChance, почему же исключительно? Такого никто не утверждал, а даже наоборот.

Вы все верно указали: рисков много, всяких разных. И про использование терминологии с вами полностью согласен.

Указанные вами риски ичуть не менее опасны, нежели риск «волатильности цены акции» (так его обзову). Но прочие (важные с моей точки зрения) риски учитываю без расчетов и проблем нет. А риск волатильности надо считать, иначе никак. Посему и зятеял сию бадягу )

Евдокимов Сергей,

Можно уточнить, вы сами используете в принятии инвестиционных решений этот показатель (волатильность) или только участвуете в реализации методики?

Если используете, то как именно? Есть какие-то критические значения, при которых вы не будете брать? Или придаете какой-то весовой коэффициент в совокупности с другими показателями? Итоговое решение на основе комплекса показателей принимается субъективно или есть итоговая функция с критериями включения/исключения из портфеля?

LastChance, здравствуйте. Вы еще здесь? На форуме?

Еле разыскал вас. Помнится, оригинальное решение вы мне подсказали. Можно еще раз воспользоваться вашей головой? Мне своей не хватает )

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ,

тута я, что интересного есть? п.с. Фск еэс держу.

LastChance, смотрите. Задачка казалось-бы простая, а решение найти не могу.

Нужна формула. Результат вычисления по которой даст некий относительный показатель, отражающий в числовом выражении следующий принципы:

1. Чем больше прибыль при прочих равных, тем показатель выше

2. Чем дороже компания (выше капитализация), тем показатель ниже

Или можно зеркально-наоборот, неважно.

Показатель нужен, дабы по нему ранжировать.

Используемые данные:

E (прибыль) — может быть любой (положительной, нулевой, отрицательной)

P (капитализация) — естественно, только положительная.

Ключевым здесь является сравнение, наряду с положительными, и отрицательных прибылей.

При расчете обычного P/E (E/P) и переходе в отрицательную доходность — принцип нарушается.

Как учесть ?

Все.

Графически так. Цифры поставил любые. Важно, чтобы отражали принцип.

...

Потом, при переходе в отрицательную зону, почему показатель должен уменьшаться при росте капитализации?

...

LastChance, потому что чем больше платишь, тем хуже. При прочих равных.

Есть на продаже две абстрактные компании №1 и №2.

Обе за одинаковый период сгенерировали одинаковую прибыль, равную минус 1 млрд $.

Компания №1 продается за 10 млрд.$

Компания №2 продается за 100 млрд.$

Какую вы выберете для покупки? По вашей логике, я так понял, ваш выбор №2, т.е. за за 100 млрд.$

А было бы лучше бы она стоила еще дороже. Верно ?

Мой же выбор компания №1. В этом я 100%-но убежден.

Вообщем, я понял вашу логику, подумаю еще...

LastChance, спасибо.