комментарии ((...))) на форуме

-

Райффайзен как всегда молодцы

Райффайзен как всегда молодцы

Правительство приняло решение сократить расходы на нацпроекты в пользу мер по борьбе с коронавирусом, но таким образом, чтобы общий объем ассигнований федерального бюджета не снизился. Ранее мы полагали, что расходы на нацпроекты не сократятся, хотя и допускали их незначительное урезание. При этом, решение властей не сокращать общий объем расходов полностью соответствует нашим ожиданиям.

Напомним, что в 2015 г. (в острую фазу кризиса) первоначальный план по расходам бюджета находился на уровне 15,513 трлн руб., но из-за существенного выпадения доходов (в начале года предполагалось, что дефицит бюджета составит ~400 млрд руб., но потом эта цифра превысила 2 трлн руб.) расходы также пришлось сокращать на 300 млрд руб., или на 0,4% от ВВП.

Если бы сейчас, при текущих невысоких темпах роста ВВП (~1,3% за 2019 г.), произошло такое же по масштабу сокращение расходов бюджета, оно оказало бы значимый негативный эффект на рост. Таким образом, отказавшись от сокращения общего объема расходов, власти поддерживают экономику. При этом, отказ от части

24 марта 2020 г. Аналитика от Райффайзена.

Аналитика от Райффайзена.

Объем средств, выделенных по итогам недавнего заседания FOMC (15 марта) в объеме 700 млрд долл. (покупка казначейских облигаций США и бондов с ипотечным покрытием) в рамках программы QE, стал быстро заканчиваться (к прошлой пятнице было потрачено 317 млрд долл.), и ФРС по сути сняла лимиты на расширение своего баланса. Помимо госдолга США, которые будет выкупаться в неограниченном объеме (=что является подготовкой к фискальному стимулированию за счет огромного бюджетного дефицита), ФРС запустила два новых инструмента для поддержки корпоративного сектора с рейтингом категории “ВВВ”: на вторичном рынке будет выкупаться корпоративный долг, а также будет предоставляться бридж-кредитование сроком до 4 лет компаниям, которые пострадали от пандемии коронавируса (для покрытия расходов на персонал и исполнения обязательств перед поставщиками для поддержания их бизнеса на плаву). Стоит отметить, что в категорию “ВВВ” в США попадает много компаний с высокой долговой нагрузкой и низкой прибыльностью (некоторые даже убыточны), и они не являются лидерами в своих сегментах (то есть это второй и даже третий эшелон).

По масштабу запущенная программа QE превосходит те, которые использовались для борьбы с последствиями ипотечного кризиса. Помимо масштаба, отличие состоит в том, что сейчас фокус на корпоративный долг, который с 2008 г. увеличивался темпами, сильно опережающими номинальный рост ВВП. По сути экономика все эти годы и росла исключительно за счет прироста корпоративного долга, с течением времени требуя все более низкую процентную ставку (чтобы стоимость обслуживания этого долга не возрастала и не сдерживала рост). В результате накопился большой кредитный риск, а распространение вируса и сопутствующие ограничительные меры стали лишь катализатором для реализации этого риска, последствия которого сейчас в экстренном порядке пытается смягчить ФРС. Без ее участия в США сейчас наблюдалась бы волна массовых дефолтов по долгу и банкротств. Проблема в том, что монетарные методы позволяют фактически банкротам оставаться в состоянии «зомби» до того момента, пока экономика каким-то образом вновь заработает. Планируется запустить и мощные фискальные стимулы в размере 2 трлн долл. (которые по сути предполагают “разбрасывание денег с вертолета”, хотя до временной отмены НДФЛ пока дело не дошло), однако законопроект уже второй раз подряд не может пройти через

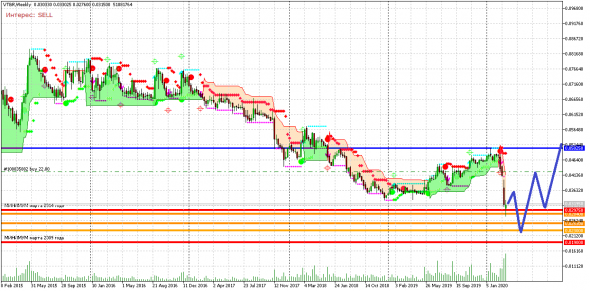

ждем приближения цены в 0,021-0,022 копейки, по цене от даты 02.02.2009. То есть ждем обрушения ещё на 40-50%. Главное чтобы банк ВТБ не обанкротился, вероятность банкротства или санации увеличивается с каждым днем. Банк обладает большим количеством «плохих» кредитов, которые не будут возвращены или возращены частично. Об говорят все диванные эксперты уже года 2-3. Можно подумать и возможно начать шортить. Если все таки банк ВТБ обанкротится, то АСВ должно вернуть до 1,4 млн рублей, если таковые деньги будут в АСВ. Вкладываться в ВТБ в лонг сейчас большой риск, это моё частное мнение. Однозначно одно можно утверждать одно, у инвесторов, которые работают на рынке более 10 лет, отношение к акция ВТБ в общем негативное, «лучше обходить акции данного банка стороной», и это мнение было всегда и до кризиса, и рост акций ВТБ связывают с вводом ИСС и покупкой акции «домохозяйками»+ поддержка обещанием хороших дивидендов. Если убрать «домохозяек» и сообщить, что дивидендов за 2020 год не ждите, трудный год-кризис, и акции просядут очень сильно вниз вплоть до 0,01 коп, то есть для инвесторов акции ВТБ это и так большой риск, а еще без дивидендов, эти акции нагрузка портфеля не нужным и убыточным активом. Банк начал себя хвалить в СМИ, к не добру. Нет никаких предпосылок к росту сейчас. Какова вероятность санации банка ВТБ и есть ли она вообще по мнению участников форума?

Антон Гришанов,

А чё так много слов, раз это надо обходить стороной?))

И можно уточнить количество плохих кредитов и ссылки на экспертов, плиззз:)

ШоLo, Приветик, с понедельника началась облава против шортистов, по моему многим в их попки попадет дяди Колин ломик, шортить втб ориентируясь на графики 2008 год это полный трэш, да еще дивбумагу.

Казимир Алмазов,

посмотри ОИ фучам.

там ловить некого

ВТБ в рамках сделки с акциями Tele2 продал свой пакет «Ростелекома», около 13%, компании АО «Телеком Инвестиции», в которую входит сам банк и участники консорциума Tele2Russia Holding AB, сообщили в пресс-службе кредитной организации.

ВТБ в рамках сделки с акциями Tele2 продал свой пакет «Ростелекома», около 13%, компании АО «Телеком Инвестиции», в которую входит сам банк и участники консорциума Tele2Russia Holding AB, сообщили в пресс-службе кредитной организации.

А с другой сторон, нам и без того было ясно, что сделка — некоммерческая.

Так чего переживать

Государство своё имущество попрятало. на всякий случай. Правда затраты ВТБ от этого не сократятся. Ибо кто еще будет управлять активом.

ИНтерсно, кому достанутся дивы от ростела?..

ВОТ ЭТО НОВОСТЬ ОГОНЬ! БОМБААААА

www.e-disclosure.ru/portal/event.aspx?EventId=HB2UeKO7BUKe7svFWAdhag-B-B

ВТБ подержлася на 21% бумажек ростелеком ровно 1 ден

Затем слил 8%

А сегодня слил оставшиеся 13%

сорри за эмоции

ШоLo,

И как же мораторий? «Свиное рыло» опять наврал? Или они не на рынке слили?

«ВТБ по соглашению с правительством не сможет продать акции «Ростелекома», полученные в рамках сделки по продаже доли в Tele2, в течение четырех лет. Об этом сообщил в интервью телеканалу РБК на Восточном экономическом форуме (ВЭФ) глава банка Андрей Костин.

«Часть доли [ВТБ в «Ростелекоме»] будет связана специальным соглашением с правительством о непродаже, чтобы правительство имело контроль. Но хотел бы пояснить, что оно действует четыре года. То есть через четыре года мы будем иметь право продать эти акции, но первоочередное право правительства — контроль — остается», — сказал он."

Alex666,

Алекс, надеюсь, ты им не веришь и не слушаешь.

Мне тогда эта фраза тоже бросилась в глаза, а в голове промелькнула мысль «а как же шахер-махер?»

Как теперь видим, все нормально, шахер-махер по-прежнему на месте Modi puts all of India under lockdown for 21 days to fight coronavirus reuters.com/article/us-health-coronavirus-india-modi-idUSKBN21B2BW?taid=5e7a31d5e370aa0001622079&utm_campaign=trueAnthem%3A+Trending+Content&utm_medium=trueAnthem&utm_source=twitter

Modi puts all of India under lockdown for 21 days to fight coronavirus reuters.com/article/us-health-coronavirus-india-modi-idUSKBN21B2BW?taid=5e7a31d5e370aa0001622079&utm_campaign=trueAnthem%3A+Trending+Content&utm_medium=trueAnthem&utm_source=twitter

Индия присоединилась к карантину

21 дней

ОЧКО

ВОТ ЭТО НОВОСТЬ ОГОНЬ! БОМБААААА

www.e-disclosure.ru/portal/event.aspx?EventId=HB2UeKO7BUKe7svFWAdhag-B-B

ВТБ подержлася на 21% бумажек ростелеком ровно 1 ден

Затем слил 8%

А сегодня слил оставшиеся 13%

сорри за эмоции

ШоLo, так и думал, что эти черти в рынок льют. Всё слили? Получается навес снят?

Alex666,

такие объемы в рынок не льют

да и оборот на мамбе не позволит ни как такой объем провернуть

но если гляшень ОТС за вчера, то там вчера 16% прошло 9ю сделками

а 16го 28,5%

кто это был и зачем. мы узнаем спустя время.

думаю, ВТБ продал бумажки ростело своей прокладке, чтобы не нагружать баланс

ВОТ ЭТО НОВОСТЬ ОГОНЬ! БОМБААААА

ВОТ ЭТО НОВОСТЬ ОГОНЬ! БОМБААААА

www.e-disclosure.ru/portal/event.aspx?EventId=HB2UeKO7BUKe7svFWAdhag-B-B

ВТБ подержлася на 21% бумажек ростелеком ровно 1 ден

Затем слил 8%

А сегодня слил оставшиеся 13%

сорри за эмоции

ждем приближения цены в 0,021-0,022 копейки, по цене от даты 02.02.2009. То есть ждем обрушения ещё на 40-50%. Главное чтобы банк ВТБ не обанкротился, вероятность банкротства или санации увеличивается с каждым днем. Банк обладает большим количеством «плохих» кредитов, которые не будут возвращены или возращены частично. Об говорят все диванные эксперты уже года 2-3. Можно подумать и возможно начать шортить. Если все таки банк ВТБ обанкротится, то АСВ должно вернуть до 1,4 млн рублей, если таковые деньги будут в АСВ. Вкладываться в ВТБ в лонг сейчас большой риск, это моё частное мнение. Однозначно одно можно утверждать одно, у инвесторов, которые работают на рынке более 10 лет, отношение к акция ВТБ в общем негативное, «лучше обходить акции данного банка стороной», и это мнение было всегда и до кризиса, и рост акций ВТБ связывают с вводом ИСС и покупкой акции «домохозяйками»+ поддержка обещанием хороших дивидендов. Если убрать «домохозяек» и сообщить, что дивидендов за 2020 год не ждите, трудный год-кризис, и акции просядут очень сильно вниз вплоть до 0,01 коп, то есть для инвесторов акции ВТБ это и так большой риск, а еще без дивидендов, эти акции нагрузка портфеля не нужным и убыточным активом. Банк начал себя хвалить в СМИ, к не добру. Нет никаких предпосылок к росту сейчас. Какова вероятность санации банка ВТБ и есть ли она вообще по мнению участников форума?

Антон Гришанов,

А чё так много слов, раз это надо обходить стороной?))

И можно уточнить количество плохих кредитов и ссылки на экспертов, плиззз:)

ШоLo, думаю подобные сообщения будут теперь чаще появляться: «ВТБ Лизинг» и «Аэрофлот» достигли соглашения о проведении в 2020 году реструктуризации платежей авиаперевозчика по договорам операционной и финансовой аренды воздушных судов.

В настоящее время у «Аэрофлота» в лизинге находится 50 Boeing 737-800, четыре Boeing 747, два Boeing 777, 9 самолетов Airbus A319, по одному А320, А330, говорится в сообщении ВТБ." Стоимость 1 самолета Боенг 737-800 — около 81 млн долларов. 81*50= 4млрд долларов + остальные ещё 1 млрд дол итого около 5 млпд долларов. Лизинг разбивается на сколько месяцев? рестуктуризация долга в 5 млрд долларов для ВТБ может нести какие то убытки и риски. Сумма даже для ВТБ не малая и это только услуги лизинга, а ведь ещё есть кредитная линия ХХ млрд р для Аэрофлота.

Антон Гришанов,

оба вот ано как:)

по аре у них лизинговых платежей порядка 200 млн долл в год. это 16-17 ярдов руб

Да, допнагрузка на копитал. Ну вычитай их к херам все из дивов в 100 ярдов, остается 83-84 млрд.

Поди плохие дивы)))

ну а так ты ты вроде начал про диванных экспертов говорящих 2-3 года, которые пишут про «кучу неработающих кредитов»

чёт я не видел таких...

NPL согласно отчетам постоянно падает эти самые 2-3. Снизилас с почти 9% до 4.7%

Покрытие NPL 112%, братишка

ROE растет

Красиво же рисуют!

Откуды ты к своим странным выводам пришел, я не знаю

ждем приближения цены в 0,021-0,022 копейки, по цене от даты 02.02.2009. То есть ждем обрушения ещё на 40-50%. Главное чтобы банк ВТБ не обанкротился, вероятность банкротства или санации увеличивается с каждым днем. Банк обладает большим количеством «плохих» кредитов, которые не будут возвращены или возращены частично. Об говорят все диванные эксперты уже года 2-3. Можно подумать и возможно начать шортить. Если все таки банк ВТБ обанкротится, то АСВ должно вернуть до 1,4 млн рублей, если таковые деньги будут в АСВ. Вкладываться в ВТБ в лонг сейчас большой риск, это моё частное мнение. Однозначно одно можно утверждать одно, у инвесторов, которые работают на рынке более 10 лет, отношение к акция ВТБ в общем негативное, «лучше обходить акции данного банка стороной», и это мнение было всегда и до кризиса, и рост акций ВТБ связывают с вводом ИСС и покупкой акции «домохозяйками»+ поддержка обещанием хороших дивидендов. Если убрать «домохозяек» и сообщить, что дивидендов за 2020 год не ждите, трудный год-кризис, и акции просядут очень сильно вниз вплоть до 0,01 коп, то есть для инвесторов акции ВТБ это и так большой риск, а еще без дивидендов, эти акции нагрузка портфеля не нужным и убыточным активом. Банк начал себя хвалить в СМИ, к не добру. Нет никаких предпосылок к росту сейчас. Какова вероятность санации банка ВТБ и есть ли она вообще по мнению участников форума?

Антон Гришанов,

А чё так много слов, раз это надо обходить стороной?))

И можно уточнить количество плохих кредитов и ссылки на экспертов, плиззз:)

Акции ВТБ. Страсти накаляются в ожидании стабилизации на рынке. Как не проспать инвестиционную зажигалку 2020 года.

Друзья, всем привет!

В настоящее время на мировых финансовых рынках преобладают неопределенность, страх и панические продажи активов. Никто не знает, как будет дальше развиваться кризис и когда вновь можно начинать покупки акций и других финансовых инструментов.

В то же время на бирже появляются моменты, когда на общей панике по инерции продолжаются продажи активов, которые в последнее время и так были недооцененными. Одной из таких компаний является банк ВТБ акции которого уже протестировали минимум 2014 года на отметке 0,029750. Котировки акций компании на прошлой неделе отскочили от этого уровня и повторно могут протестировать данную отметку. В кризис 2008 года цена опускалась до минимума 0,019000 в марте 2009 года и в последующем больше никогда не возвращалась к данному уровню.

В настоящее время рыночная капитализация ВТБ составляет около $4,6 млрд. Чистая прибыль в 2019 году составила 200 млрд. руб., что превышает половину стоимости компании по текущему курсу. Это всего лишь прибыль за 1 год… Думаю дальше не стоит рассуждать о дешевизне и недооцененности акций данной компании на рынке.

Я лично считаю, что покупка акций ВТБ с текущих уровней и ниже является одной из лучших инвестиционных идей, существующих на данный момент. Покупки между минимумами марта 2014 и марта 2009 года на снижении в диапазоне от 0,029750 до 0,019000 являются очень выгодным вложением свободных денежных средств на длительный срок.

Авто-репост. Читать в блоге >>>

◬Cashwill Forts&Stock™,

Одни чудики пишут левые анализы.

Другие чудики эти анализы тиражируют.

Толи людям голова рукам покоя не даёт, либо руки с головой не дружат:)))

kremlin.ru/events/president/news/62992

В.Путин: 14 миллионов клиентов. Это впечатляет. Каковы результаты за прошлый год?

А.Костин: Владимир Владимирович, результаты прошлого года у нас неплохие. Если брать прежде всего финансовые показатели, то чистая прибыль банка по международным стандартам увеличилась на 10 процентов, и впервые за нашу 30‑летнюю историю – нам в октябре исполняется 30 лет – она превысила отметку в 200 миллиардов, прибыль составила 201 миллиард рублей. Это, конечно, сказалось позитивно на капитализации банка: стоимость наших акций, капитализация банка выросла за один год на 36 процентов.

Этому способствует наша дивидендная политика. Мы планируем в этом году направить 50 процентов чистой прибыли на выплату дивидендов. А главным нашим акционером является государство с пакетом в 61 процент.

Интересно, как можно врать на всю страну? За год акция подешевела на 12,5%, за 10 лет на 85%.

Auximen, какая разница, сколько стоит акция, если основной акционер не планирует её продавать, а живёт на дивиденды? А дивиденды растут как раз…

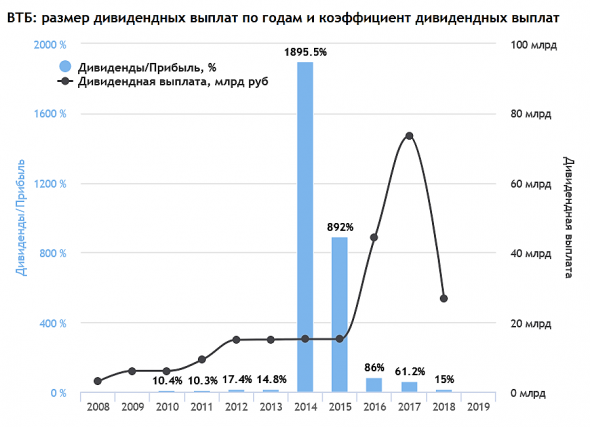

макей, вы не Костин? Или у вас особенные дивиденды? У всех дивиденды ВТБ падают от года к году, а у вас они растут. smart-lab.ru/q/VTBR/dividend/

Auximen, я про дивидендные выплаты. в рублях. за 10 лет они как раз выросли. за 2018 провал был, но за 2019 вроде как должно быть опять больше.

макей,

Нормальный чарт.

Но за 2018 дивы составили не 25 млрд, а 15 млрд как и за 2011-2015.

Т.е. дивы за 2019 должны быть не меньше 15млрд, но я бы на ждал щедрости.

Дивы за 2017 объясняются объединение с втб24. Подробности описывал ранее

kremlin.ru/events/president/news/62992

В.Путин: 14 миллионов клиентов. Это впечатляет. Каковы результаты за прошлый год?

А.Костин: Владимир Владимирович, результаты прошлого года у нас неплохие. Если брать прежде всего финансовые показатели, то чистая прибыль банка по международным стандартам увеличилась на 10 процентов, и впервые за нашу 30‑летнюю историю – нам в октябре исполняется 30 лет – она превысила отметку в 200 миллиардов, прибыль составила 201 миллиард рублей. Это, конечно, сказалось позитивно на капитализации банка: стоимость наших акций, капитализация банка выросла за один год на 36 процентов.

Этому способствует наша дивидендная политика. Мы планируем в этом году направить 50 процентов чистой прибыли на выплату дивидендов. А главным нашим акционером является государство с пакетом в 61 процент.

Интересно, как можно врать на всю страну? За год акция подешевела на 12,5%, за 10 лет на 85%.

Auximen, какая разница, сколько стоит акция, если основной акционер не планирует её продавать, а живёт на дивиденды? А дивиденды растут как раз…

макей, у вас особенные дивиденды? У всех дивиденды ВТБ падают от года к году, а у вас с Костиным они растут. smart-lab.ru/q/VTBR/dividend/ Вон, у Костина и капитализация банка выросла за год на 36%. Да и разница есть, сколько стоит акция. Если вы её покупали по 15 копеек, то прошлогодние дивиденды 0,0011 вас вряд ли обрадуют.

Auximen,

на самом деле Костин сравнивает не совсем корректно.

Даже совсем не корректно, что вызывает не только уже подозрения, но и вскрывает очевидный факт его некомпетентности.

За 2019 год акция дейтсительно выросла от 3,6 коп до 4,8 коп, что 33%, т.е. в приницпе близко к занчению в 36%, полученных при помощи более точно калькуляции (я пишу по памяти, не глядя в терминал)

Но зато я хорошу помню, что средневзвес 2018 0.0465, а в 2019 — 0.04 руб

Таким образом за 2019 год бумага упала на 14%

Костин — соврамши Первому лицу государства в прямом эфире

kremlin.ru/events/president/news/62992

В.Путин: 14 миллионов клиентов. Это впечатляет. Каковы результаты за прошлый год?

А.Костин: Владимир Владимирович, результаты прошлого года у нас неплохие. Если брать прежде всего финансовые показатели, то чистая прибыль банка по международным стандартам увеличилась на 10 процентов, и впервые за нашу 30‑летнюю историю – нам в октябре исполняется 30 лет – она превысила отметку в 200 миллиардов, прибыль составила 201 миллиард рублей. Это, конечно, сказалось позитивно на капитализации банка: стоимость наших акций, капитализация банка выросла за один год на 36 процентов.

Этому способствует наша дивидендная политика. Мы планируем в этом году направить 50 процентов чистой прибыли на выплату дивидендов. А главным нашим акционером является государство с пакетом в 61 процент.

Интересно, как может глава крупного банка врать на всю страну? За год акция подешевела на 12,5%, за 10 лет на 85%.

Auximen,

Анализ банковской деятельности от Царя

16.03.2020

«Андрей Леонидович, ваш банк – один из ведущих в стране. Я посмотрел справки, 15,5 триллиона у вас активы.14 миллионов клиентов. Это впечатляет. Каковы результаты за прошлый год?»

14.08.2019

«Знаю, что Ваш банк тоже уже использует эскроу-счета вместе с вашими клиентами. Как идёт эта работа? Давайте с этого начнём.» «А в целом ипотека как себя чувствует, по Вашим ощущениям?» «Как у вас вообще с потребительским кредитованием?»«чтобы людей не доводить до какого-то экстремального состояния, чтобы не ставить в сложное положение граждан.»

05.03.2019

«Как Вы думаете, Андрей Леонидович, сколько всего нужно открыть эскроу‑счетов по линии вашего банка в ближайшие годы?»

Банк открытие сейчас на балансе ЦБ и у них на счетах 14,7% обычки, которую они покупали в 2013-2014 годах с биржи по средней около 7-8 копеек и теперь втб пытается отсудить у них долги, возмоно обычкой www.kommersant.ru/doc/4290117

Казимир Алмазов,

Не связано.

ОХ затем и банкротится, чтобы долги не повисли на Его владельцах, включая Белова.

Шансы у втб околоунелывые получить 13 ярдов обратно. Но у нас своеобразное право.

Однако, забрать пакет Свои акций у нынешнего Открытия — забудь.

Костин уже пробовал.

Но ЦБ ему показал дулю.

После этого акции самого втб рухнули. Это было в 2018

Роснефть, ВТБ и печатный станок США в итогах недели

Индекс Мосбиржи не перестает удивлять инвесторов своими рекордами падения. На этой неделе снижение составило -14,8%, однако пятница разбавила зеленым цветом карту рынка.

Еще больше полезных материалов у меня в Telegram «ИнвестТема» и группе Вконтакте

Индексы всего мира переписывают локальные минимумы. Виной тому служит продолжающее странствие коронавируса по миру. СМИ подливают масла в огонь. США пытается стимулировать экономику, запуская свой печатный станок. В четверг падение индекса Dow Jones составило -9,99%, чего не видели с 1987 года.

На российском рынке в лидерах роста лишь бумаги Сургутнефтегаз-п, выигрывающие от девальвации рубля. +5% по итогам недели.

Главными аутсайдерами недели становятся акции нефтегазового сектора, которые страдают от падения цен на нефть. Роснефть -32,2%,

Лукойл опубликовал нейтральный отчет за 2019 год и упал на -21,1%. Не помогло даже объявление рекордных дивидендов.

К нефтегазу присоединилось ВТБ. Банк не выдержал натиска продаж и спустился к своим минимумам. По итогам недели -23,4%. Сбербанк выглядит чуть лучше -9,7%

На неделе разобрал несколько отчетов — Лукойл и

Авто-репост. Читать в блоге >>>

Владимир Литвинов,

Володя, из тебя не вышло беллетриста, и ты решил писать про рынки

Сдается мне, это тоже не твоё

ШоLo, не тебе судить

Владимир Литвинов,

Еще как судить

Это я еще ласков был с тобой

Роснефть, ВТБ и печатный станок США в итогах недели

Индекс Мосбиржи не перестает удивлять инвесторов своими рекордами падения. На этой неделе снижение составило -14,8%, однако пятница разбавила зеленым цветом карту рынка.

Еще больше полезных материалов у меня в Telegram «ИнвестТема» и группе Вконтакте

Индексы всего мира переписывают локальные минимумы. Виной тому служит продолжающее странствие коронавируса по миру. СМИ подливают масла в огонь. США пытается стимулировать экономику, запуская свой печатный станок. В четверг падение индекса Dow Jones составило -9,99%, чего не видели с 1987 года.

На российском рынке в лидерах роста лишь бумаги Сургутнефтегаз-п, выигрывающие от девальвации рубля. +5% по итогам недели.

Главными аутсайдерами недели становятся акции нефтегазового сектора, которые страдают от падения цен на нефть. Роснефть -32,2%,

Лукойл опубликовал нейтральный отчет за 2019 год и упал на -21,1%. Не помогло даже объявление рекордных дивидендов.

К нефтегазу присоединилось ВТБ. Банк не выдержал натиска продаж и спустился к своим минимумам. По итогам недели -23,4%. Сбербанк выглядит чуть лучше -9,7%

На неделе разобрал несколько отчетов — Лукойл и

Авто-репост. Читать в блоге >>>

Владимир Литвинов,

Володя, из тебя не вышло беллетриста, и ты решил писать про рынки

Сдается мне, это тоже не твоё