📈ВТБ растёт на 1.7%, Костин надеется, что ВТБ сможет вернуться к дивидендам

📈ВТБ +1.7% Глава ВТБ Андрей Костин надеется, что в будущем ситуация изменится и банк сможет вернуться к выплате дивидендов акционерам. «Дивиденды определяются не нами, а годовым собранием, где контрольный пакет находится у правительства. Есть сегодня мнение и председателя ЦБ, и министра финансов, они высказывали публично, что банки не должны платить дивиденды, потому что им требуется капитализация. В этих условиях, я думаю, что мое мнение уже может не считаться. Я понимаю озабоченность, чувствую ответственность перед акционерами, будем надеяться, что в дальнейшем ситуация будет меняться и мы сможем дивиденды платить», — сказал Костин в интервью телеканалу «Россия 24».

Авто-репост. Читать в блоге >>>

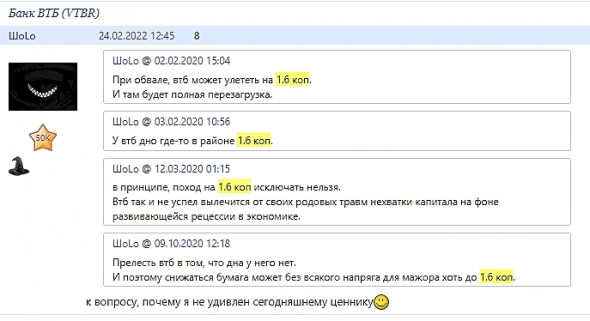

Роман Ранний, если дивов не будет, уйдёт ниже 1.5 копейки.

Переключая каналы,

Отказ от дивов автоматические делает префы голосующими.

Фундаментально это уравнивает префы и обычку. И это можно воспринимать как допку с размытием обычки с коэффициентом 129/374.

Т.е. технически обычка должна снизится еще в 3 раза.

…хотя дивы в обычке втб никогда не были дрйвером. А отказ от них тем более