по 80 р взял бы…

Максим Юрьевич, после отсечки… дадут

Konstantin, а дата отсечки уже есть?

по 80 р взял бы…

Максим Юрьевич, после отсечки… дадут

Есть предположение, что ВТБ дораспродает свои 3%…

Konstantin, скорее Сбер, чем ВТБ:

VTB Capital Investment Management 25 181 000(0,00%)

Sberbank Asset Management 62 274 000(-1,54%)

Смотрите ниже, об этом уже писали

Alter,

Откуда вы взяли информацию о доли сбербанка и том, что Юникредит владеет облигациями Энел?

Konstantin, поясните по Юникредит пожалуйста.

На Ваш вопрос: информация была на этом форуме 2 недели назад

Alter,

smart-lab.ru/uploads/images/06/75/29/2019/02/27/30fe12.png

вот вы табличку выложили… но в отчетах Энел нет информации о Юникредит, вот я и спрашиваю откуда?

Есть предположение, что ВТБ дораспродает свои 3%…

Konstantin, скорее Сбер, чем ВТБ:

VTB Capital Investment Management 25 181 000(0,00%)

Sberbank Asset Management 62 274 000(-1,54%)

Смотрите ниже, об этом уже писали

Alter,

Откуда вы взяли информацию о доли сбербанка и том, что Юникредит владеет облигациями Энел?

Есть предположение, что ВТБ дораспродает свои 3%…

Как называется фигура из 13 красных свечей подряд?

Не соглашусь с «комфортным СК в пределах 60%-80%».

Здесь уже обсуждалась эта тема.

Суть в том, что в расчет достаточности СК Вы берете балансовые показатели.

Гарантии возврата инвестиций в балансе не отражены, но именно они обеспечивают возврат привлеченных средств.

Тем самым, для расчета комфортной достаточности СК нужно уменьшить кредиты на сумму инвестиций по ДПМ (как минимум с коэффициентом риска невыполнения).

Другими словами, отчего Энел некомфортно, если он взял кредиты на 100% обеспеченные третьим лицом? По сути, финансовые обязательства транслированы этому третьему лицу.

Только в случае невыполнения ДПМ этот кредит ляжет на Энел. Скажем, риск невыполнения 1% — следовательно и в расчет достаточности нужно принять 1% от суммы кредитов.

Alter,

С одной стороны вы правы, с другой не очень.

Я не любитель фокусов с активами. Если платежи по ДПМ поместить в активы, то придется их отразить как прибыль, бумажную прибыль… заплатить налоги, выплатить дивиденды и тп....

Да баланс будет красивее выглядеть, но все же именно на переоценке активов в 2015 Энел и получил бумажный убыток 48,6 лярдов… Зачем повторять прошлые ошибки.

Прибыль — это кэш

Активы — это то что есть здесь и сейчас.

Долги — это то, что нужно вернуть, если потребуется здесь и сейчас.

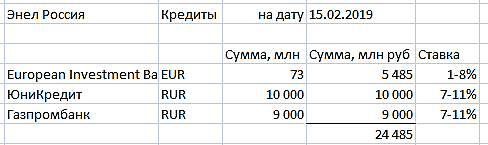

Добил в табличку данные по Энел и прогноз результатов по 2018 году

18 марта выйдет годовой отчет за 2018 год и там будет несколько сюрпризов по сравнению с 3кв 2018.

В первую очередь это касается уровня долга…

в 4кв 2018 года Энел погасил 13 млрд. долгов… Долговая нагрузка снизилась с 38,5 до 25 млрд рублей

Хотя в презентации вообще говорится о снижении долга до уровня 20,5 млрд.

///

1. 10 млрд по облигациям,

2. 2млрд перед Газпромбанком

3. 12 млн (около 900 млн рублей) Евро перед ЕИБ,

т.е. фактически снижение долга составит от 30 до 40% и как следствие вырастете достаточность собственного капитала до 63% (до уровня 2012/13 годов..) Это несомненно позитив.

Компании коммунального сектора с низкой маржой не должны иметь столь высокую долговую нагрузку. На мой взгляд комфортно для Энел иметь уровень достаточности СК в пределах 60%-80%.

Следствием снижения долговой нагрузки станет и снижение расходов по обслуживанию дола… По облигациям была ставка 12% а по кредиту в Газпроме 10,75% годовых… Экономия на процентах обязательно отразится на отчете за 1кв 2019 года, в виде дополнительных 350 млн чистой прибыли.

Например: за 1квартал 2017 года прибыль была 3,1 млрд,

в 1 кв. 2018 года 2,3млрд,

то в 25 апреля Энел может обьявить о прибыли 2,7 млрд. (+20% г/г)

Шадрин меня на месяц заблокировал у себя в группе в вк.

Всё рекламирует свою чудо компанию. Прибыль пересмотрели вместо 554 тыс. стало 4.2 млн. за 2018 год.

Пишет, за последние 10 лет, всего 3 убыточных, хотя сам искажает факты, т.к. берет последний период. А за всё время 6 лет убыточных. За всё время капитализации у них не изменилась. дивиденды не платят. Куда уходит прибыль?

EPS 0.034 и PE 95. C прибылью 4.2 млн. при 123 млн. акций.

elber,

откуда у вас такая табличка? вы ее сами составляли?

Шадрин меня на месяц заблокировал у себя в группе в вк.

Всё рекламирует свою чудо компанию. Прибыль пересмотрели вместо 554 тыс. стало 4.2 млн. за 2018 год.

Пишет, за последние 10 лет, всего 3 убыточных, хотя сам искажает факты, т.к. берет последний период. А за всё время 6 лет убыточных. За всё время капитализации у них не изменилась. дивиденды не платят. Куда уходит прибыль?

EPS 0.034 и PE 95. C прибылью 4.2 млн. при 123 млн. акций.

elber,

откуда у вас такая табличка? вы ее сами составляли?

Konstantin, в связи с чем такие существенные изменения?

Davokad,

Грубо говоря стагнирующая отрасль с недофинансированием инвестиционных программ, си сннижающейся эффективностью, с низкой рентабельностью имеет перспективы на ближайшие 15 лет стать растущим сектором экономики с вливанием инвестиций, ростом эффективности и рентабельности.

+по Энел появляется дополнительная точка роста в виде ВИЭ, которые отсутствуют у других компания, и в кторых Энел имеет огромный опыт реализации подобных проектов по всему миру.

Единственный вопрос — который негативен для Энел — это рост долговой нагрузки, но я полагаю, что долг, который имеет гарантии государства по его обслуживанию — не является обузой для компании.

Konstantin, ВИЭ за рубежом датируются государством. Там себестоимость киловата выше рыночной цены. На ВИЭ выигрывают производители оборудования. В России кроме Кавказа скорость ветра ниже, чем в на хребтах в Китае или на побережье Европы. А на Кавказе за э/э традиционно не платят. Если вы не заметили, то Энел последовательно пытается уйти с рынка России. И именно по этому все ждут хороших дивидендов и продажу Рефтинской ГРЭС. На этом и скачки в цене акции. А гарантированное возмещение затрат и прочее — это не более чем мотивация от правительства для обновления устаревших агрегатов, амортизацию с которых генерирующие компании проели и пропили на дивидендах прошлых лет.

Sergey Soseda,

У нас тоже на ближайшие 15 лет предполагается датирование отрасли, через повышенные платежи по программе ДПМ-2.

Скорость ветра на побережье северного океана (мурманске)- не меньше чем на кавказе...., Азов — это считайте предгорье кавказа… и побережье.

Ветер образуется там где есть разница температур… либо в местах границ климатических зон либо в местах границ сред с разной теплопроводностью… грубо говоря на границе воды и земли всегда будет дуть ветер… днем в одну сторону ночью в другую...

Энел пытается не уйти из россии а пытается уйти из углеводородной энергетики… это глобальная политика компании по озеленению генерирующих мощностей.

Мотивация от правительства — должна быть ибо правительство в конечном итоге устанавливает тарифы на электроэнергию… Если бы был свободный розничный рынок, то и цены бы вырасли… а так ситуация получается как с бензином… ограничиваем рост розничных цен, а производители пусть как хотят, но с энергетикой такое не пройдет… ибо это черевато ростом техногенных аварий. потому и идет субсидирование отрасли и стимулирования инвестиций.

В глобальной перспективе это положительно

1. Планы Газпрома по выравниванию цен для внутренних и внешних потребителей — имеют экономический смысл.

2. Генерации на основе сжигания угля/газа/мазута — проиграет ВИЭ как только решится вопрос хранения электроэнергии.

3. Себестоимость электричества создаваемого на ВИЭ — снижается по экспоненте при росте генерирующих мощностей.

4. Продажа Рефтинской ГРЭС — я уже писал скорее всего накрылась медным ( алюминиевым тазом)… у СГК была скорее всего какая то договоренность с дерипаской о продаже казахского угольного месторождения, но после отстранения дерипаски от принятия решений в ЕН+ и Русале — эти договоренности стали ничтожными… а следовательно СГК не сможет получить синергетический эффект от покупки Рефтинской ГРЭС Богатырь-Комир. Мельниченко хотел купить актив попавшего под санкции РУсала по дешевке, но дерипаску убрали а санкции сняли… и собственно у Руспала пропала необходимость в продаже активов+ Пришли независимые директора в Русала подконтрольные США… с ними надо заново договариваться… а это и время и уже новые деньги. Одно дело покупать актив попавшей под санкции компании, другое дело покупать актив у дефакто американской компании.

Хотя с точки зрения здравого смысла. Русала и Ен+ по частям стоят дороже и если Русала продаст долю в Норникеле и прочие не связанные с производством алюминия активы… то это положительно скажется на самом русале… это дело не одного года…

Konstantin, в связи с чем такие существенные изменения?

Davokad,

Грубо говоря стагнирующая отрасль с недофинансированием инвестиционных программ, си сннижающейся эффективностью, с низкой рентабельностью имеет перспективы на ближайшие 15 лет стать растущим сектором экономики с вливанием инвестиций, ростом эффективности и рентабельности.

+по Энел появляется дополнительная точка роста в виде ВИЭ, которые отсутствуют у других компания, и в кторых Энел имеет огромный опыт реализации подобных проектов по всему миру.

Единственный вопрос — который негативен для Энел — это рост долговой нагрузки, но я полагаю, что долг, который имеет гарантии государства по его обслуживанию — не является обузой для компании.

Спецдивы с продажи вряд ли вероятны, и так компания платит дивиденды по сути за счёт долга (денежный поток вместе с выплатой дивидендов становится отрицательным).

Александр Е, по такой логике при наличии любых долговых обязательств дивиденды не надо платить они выплачиваются из долга

Konstantin, дивиденды логично платить за счёт того, что заработано. Есть долги (обязательства) и активы, а есть денежный поток, к размеру которого часто привзяывается размер дивидендов (металлурги это часто практикуют).

Энел для выплаты 65% за 2018 уже не хватает того, что за 2018 заработали (за вычетом инвестиций). А вы при этом ещё хотите и спецдивы?

Александр Е,

а как быть с продажами активов ...

вон АФК продает всякие МТС БАнк, Детский мир...

получает прибыль

или ВТБ продал акции Энел 7%...

Прибыль она ж не важно какая...

ПОчему в 2018 году не хватит?

Есть выручка ( доход) из нее вычитают расходы ( в том числе и инвестиции и проценты по кредитам и прочие прочие)… получается прибыль ( грязная), затем платят налоги — получают чистую прибыль… и из чистой прибыли платят дивиденды...

Если ЧП — меньше нуля — то да платить дивиденды глупо, но насколько я помню и нельзя такого делать по закону об АО...

Разве что можно вылпатить нераспределенный доход прошлых периодов....

Спецдивы с продажи вряд ли вероятны, и так компания платит дивиденды по сути за счёт долга (денежный поток вместе с выплатой дивидендов становится отрицательным).

Александр Е, по такой логике при наличии любых долговых обязательств дивиденды не надо платить они выплачиваются из долга

Андрей Бажан, а лимитника на покупку Вы не видите? Ничуть не меньше.

Вы аукционы закрытия видели? Заявки на покупку. Продаж нет.

no hud,

У меня есть подозрения что рисуют среднюю цену за 6 месяцев для оферты в случае продажи РГРЭС…

В случае продажи РГРЭС спецдивиденды с учетом 60% нормы выплаты составят 35 копеек… к 13 копейкам от операционной детяельности в 2018 году… на выплату дивидендов может уйти половина капитализации компании.

Оставшуюся сумму от продажи РГРЭС хотят пустить на снижение долговой нагрузки.

И того в остатке будет компания с капитализацией 17-19 млрдов ..

с планами по капзатратам на ВИЭ в 30 лярдов и обязательствами по ДПМ-2 на 40 лярдов… все это в ближайшие 3 года

И чистой прибылью в районе 3 лярдов...

Это нереальная нагрузка на бизнесс даже если кто то даст Энелю 40 лярдов под 10% годовых — это 4 лярда ежегодных выплат только процентов… что выше чистой прибыли....

Придется либо отложить в долгий ящик ДПМ-2, либо забить на ВИЭ.

И то и другое делает перспективы роста ЧП — туманными.

Я не верю в такой сценарий развития событий это не разумно.

1. Энел не продаст РГРЭС

2. Спецдивидендов не будет.

Из положительного в этой истории только то, что владельцы акций по сути рискуют только 13% НДФЛ при выплате дивидендов… и комиссией если нет желания сидеть в малоликвидной акции компании малой капитализации с туманными перспективами роста, я переложусь в ЮНИПРО в случае объявления о продаже РГРЭС.

Андрей Бажан, а лимитника на покупку Вы не видите? Ничуть не меньше.

Вы аукционы закрытия видели? Заявки на покупку. Продаж нет.

no hud,

У меня есть подозрения что рисуют среднюю цену за 6 месяцев для оферты в случае продажи РГРЭС…

no hud, с каких пор лимитник на продажу показывает готовность закупиться? Это готовность продать. Не получится все продать здесь, сдвинут пониже. А продают умные деньги тогда, когда ожидают падения. Вы же, как типичный агитатор, перевираете всё наоборот. Пусть каждый сам сделает вывод. Больше вопросов не имею…

Андрей Бажан,

С одной стороны вы правы… Торговать против айсберга сложно… и не разумно.

С другой стороны вы и не правы.

Очень часто айсберг используют для сокрытия истинного намерения.

Вы ставите плиту сверху, а сами мелкими заявками подбираете все что снизу… и так набираете позицию...

Разница в обьемах.

В теории нас учат, что чем ниже цена тем меньше предложение (тем меньше желающих продать) и тем выше спрос.

Рано или поздно продавец удовлетворит свою потребность в продаже… и как мы видим продавцов ниже 1,03 не очень много (их нет) иначе бы цена опустилась ниже, но при этом сделки проходят 1,5 ляма/час (13-15 млн в день)… что в принципе не так мало для неликвидной акции при наличии явной отпугивающей заявки айсберга и большой доли неопределенности вокруг акции.

Но, айсберг это один продавец и каков его интерес — мы не знаем, знаем только что срочности в продаже по любой цене нет…

Меня учили что цена будет снижаться до тех пор пока на рынке не останется продавцы, а будут одни покупатели… и тогда цена начнёт расти до противоположной ситуации.

Konstantin, это после 2022? На ближайшие 3 года не только все, но и сама компания смотрит пессимистично на свои показатели. А после 2022 для текущего рынка слишком далеко, чтобы на основании этого входить даже в следующем году.

Андрей Бажан,

Тут не только в компании дело, а в общем в отрасли и в аналогах