комментарии Тимофей Мартынов на форуме

-

nevik, ну то есть там реальные ликвидные активы?

nevik, ну то есть там реальные ликвидные активы?

не фикция какая-то?

почему они стока бабок держат в кеше и не погашают кредит?

Может РСХБ уже по факту просрал этот депозит? Комментарий Промсвязи к отчету НМТП:

Комментарий Промсвязи к отчету НМТП:Компания показала сильные результаты. Основным драйвером роста выручки стали стивидорные услуги (преимущественно, нефть, нефтепродукты, зерно), тогда как выручка от бункеровки, услуг порта и флота сократилась. Компания заметно снизила себестоимость (на 20,9% г/г), коммерческие и общеадминистративные расходы на 7,!% г/г, получила существенный доход по курсовым разницам. В результате, чистая прибыль выросла практически в 3 раза. EBITDA выросла на 13,9% г/г, преимущественно за счет перевалки. Компания также сообщила о планах по инвестпрограмме на этот год в размере более 100 млн долл.

Велес про отчетность Сбербанка:

Велес про отчетность Сбербанка:Сбербанк представил сильную отчетность. Восстановление прибыльности продолжается за счет роста чистого процентного и комиссионного дохода. Так, чистый процентный доход банка составил 446,8 млрд руб. — на 63,2% больше, чем за пять месяцев прошлого года: процентные доходы увеличились на 7,6% в основном за счет роста объема работающих активов; процентные расходы сократились на 21,7% за счет снижения уровня процентных ставок на рынке и замещения госфинансирования средствами клиентов. Чистый комиссионный доход увеличился на 28,6% до 118,7 млрд руб. Рост обеспечивают операции с банковскими картами и эквайринг, расчетно-кассовое обслуживание и банковское страхование.

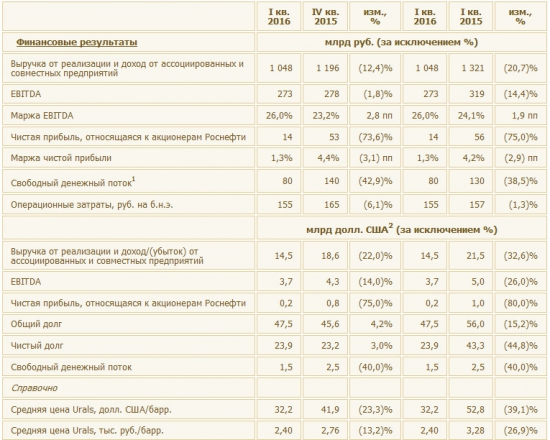

Велес-капитал про отчет Роснефти:

Велес-капитал про отчет Роснефти:Финансовые результаты Роснефти за 1 кв. 2016 г. — существенно лучше ожиданий рынка

Чистая прибыль Роснефти в 1 кв. 2016 г. составила 14 млрд руб. по сравнению с 56 млрд руб. годом ранее. EBITDA снизился на 14,4% и составил 273,3 млрд руб., выручка снизилась на 20,7%, до 1,048 трлн руб. Финансовые результаты Роснефти существенно превзошли ожидания рынка – так, EBITDA ожидалась на уровне 259 млрд руб., что более показательно – свободный денежный поток компании в 1,5 млрд долл. существенно превысил даже оптимистичные прогнозы (па наиболее оптимистичным оценкам ожидался на уровне 1 млрд долл.). Уралсиб про вчершаний отчет Сбера за 5 мес:

Уралсиб про вчершаний отчет Сбера за 5 мес:Позитивно для котировок. Согласно РСБУ ROAE банка за 5 мес. 2016 г. составил 18%, что превышает наш новый годовой прогноз показателя по МСФО, равный 15%. Мы считаем, что высокий ROAE по российским стандартам говорит о риске превышения нашей оценки, однако рентабельность во 2 п/г 2016 г. может быть более умеренной из-за некоторого снижения ЧПМ. Акции в настоящее время получают поддержку благодаря хорошим финансовым показателям и сильной динамике цены на нефть (Brent преодолела отметку 51 долл./барр.), но фундаментально мы считаем текущий уровень цен на акции немного выше справедливого значения.

Ростелеком, по данным СМИ, возобновил переговоры о покупке АКАДО Для сделки могут быть использованы квазиказначейские акции. Покупка может быть оплачена собственными акциями Ростелекома, находящимися на балансе его дочерней компании «Мобител». В настоящее время Мобителу принадлежат 15,09% обыкновенных и 30,79% привилегированных акций Ростелекома. Ни одна из сторон не дала официальных комментариев о потенциальной сделке.

Ростелеком, по данным СМИ, возобновил переговоры о покупке АКАДО Для сделки могут быть использованы квазиказначейские акции. Покупка может быть оплачена собственными акциями Ростелекома, находящимися на балансе его дочерней компании «Мобител». В настоящее время Мобителу принадлежат 15,09% обыкновенных и 30,79% привилегированных акций Ростелекома. Ни одна из сторон не дала официальных комментариев о потенциальной сделке.

Уралсиб:Сделка может быть стратегически оправданна при условии правильной оценки. Потенциальная покупка АКАДО может усилить позиции Ростелекома на московском рынке фиксированного ШПД и еще больше снизить зависимость компании от сокращающейся выручки от услуг голосовой связи. В то же время приобретение этого актива будет экономически оправданно только при условии правильной цены сделки, в ином случае она может представлять риски для миноритариев. Мы сохраняем рекомендацию ДЕРЖАТЬ обыкновенные акции Ростелекома, торгующиеся вблизи прогнозной цены на конец года, равной 1,4 долл./акция.

Комментарий Уралсиба к отчету НМТП:

Комментарий Уралсиба к отчету НМТП:Сильные результаты подтверждают наш положительный взгляд на акции компании, сохраняем рекомендацию ПОКУПАТЬ. На наш взгляд, представленные результаты позитивны для котировок. Финансовые показатели продолжают улучшаться, а долговая нагрузка постоянно снижается, что усиливает позицию группы в переговорах со Сбербанком о реструктуризации кредита. Если компании удастся договориться о реструктуризации, возможности для выплаты дивидендов возрастут. Ранее менеджмент, говоря о возможном размере дивидендов, упомянул 100 млн долл. (дивидендная доходность в таком случае составит около 8%) в качестве приемлемого уровня, что, благодаря способности группы генерировать хороший денежный поток, по нашему мнению, является консервативной оценкой даже с учетом роста капзатрат.

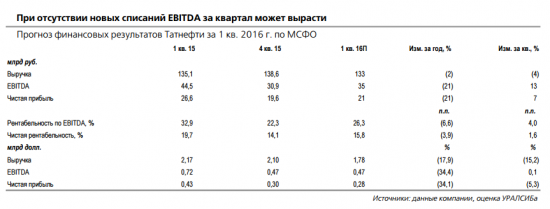

На этой неделе ждем отчет Татнефти.

На этой неделе ждем отчет Татнефти.

Прогноз результатов от Уралсиба:

В центре внимания — модернизация НПЗ и капзатраты в нефтехимический сегмент. В ходе телефонной конференции, о которой сообщат позже, мы ожидаем, что руководство Татнефти даст комментарии относительно планов по капзатратам и добыче на 2016 г., а также представит среднесрочные прогнозы (с учетом 22-процентной доли Татнефти в Нижнекамскнефтехиме). Мы считаем, что Татнефть могла бы повысить коэффициент дивидендных выплат до 30% от чистой прибыли по МСФО в 2016 г., но помешать этому может модернизация НПЗ ТАНЕКО и, возможно, Нижнекамскнефтехима. Мы рекомендуем ДЕРЖАТЬ обыкновенные и ПОКУПАТЬ привилегированные акции Татнефти. Делягин: роснефть — мировой лидер среди нефтяных компаний по генерации свободного денежного потока

Делягин: роснефть — мировой лидер среди нефтяных компаний по генерации свободного денежного потока

Роснефть стала мировым лидером по показателю СДП (свободный денежный поток) — $1,5 млрд.

СДП ЛУКОЙЛа в 1 квартале составил $0,5 млрд, Exxon — $0,2 млрд.

BP, Chevron, Total, а также Башнефть и Газпром нефть показали отрицательный или нулевой СДП.

СДП Shell составил —$4,7 млрд долл. (кварталом ранее —$1,9 млрд долл. США); у Total —$2,3 млрд долл. (кварталом ранее —1,1 млрд долл.).

(вот здесь непонятно, почему г-н Делягин поставил РН в лидеры, так как у Shell и Total СДП больше)

Другие плюсы — снижение затрат при сохранении добычи, эффективный контроль расходов, снижение долга.

(РИА Новости)

Вот смотрю я на Роснефть: долг Роснефти $47,5 млрд, а чистый долг $23,9 млрд

Вот смотрю я на Роснефть: долг Роснефти $47,5 млрд, а чистый долг $23,9 млрд

Внимание, вопрос: а что представляет из себя разница между ними?

Роснефть что ли 24 ярда кэша держит? Или что?

В мае 2016 г. компания приобрела у PDVSA дополнительные 23,33% в СП PetroMonagas за 500 млн долларов, увеличив свою долю до 40%, в счет долгосрочного аванса, выданного компанией в адрес PDVSA в феврале 2016 г. в сумме 500 млн долларов (39 млрд руб. по официальному курсу ЦБ РФ на дату перечисления аванса) в рамках контракта на поставку нефти, положения которого предусматривали возможность исполнения PDVSA своих обязательств по полученной от компании предоплате как поставками товара, так и передачей акций

В мае 2016 г. компания приобрела у PDVSA дополнительные 23,33% в СП PetroMonagas за 500 млн долларов, увеличив свою долю до 40%, в счет долгосрочного аванса, выданного компанией в адрес PDVSA в феврале 2016 г. в сумме 500 млн долларов (39 млрд руб. по официальному курсу ЦБ РФ на дату перечисления аванса) в рамках контракта на поставку нефти, положения которого предусматривали возможность исполнения PDVSA своих обязательств по полученной от компании предоплате как поставками товара, так и передачей акций

Чистый долг «Роснефти» по итогам I квартала 2016 г. сократился на 44,8% — до $23,9 млрд, говорится в сообщении компании.

«За период с I квартала 2015 г. чистый долг компании сократился на 44,8% в долларовом эквиваленте и составил $23,9 млрд. Отношение чистого долга к показателю EBITDA по итогам I квартала 2016 г. составило 1,23 в долларовом эквиваленте. За год компания снизила чистый долг почти в 2 раза и увеличила дивидендные выплаты на 43%, в то время как зарубежные конкуренты для сохранения уровня дивидендов наращивали долговую нагрузку», — говорится в сообщении.

«Роснефть» за 3 месяца увеличила капитальные затраты на 20,3%, до 154 млрд рублей. Рост капитальных затрат по отношению к аналогичному периоду 2015 года объясняется наращиванием производственной программы бурения и переходом в активную фазу работ по обустройству и подготовке к вводу Сузунского и Юрубчено-Тoхомского месторождений, расширением работ на лицензионных участках ЗАО «Роспан».

«Роснефть» за 3 месяца увеличила капитальные затраты на 20,3%, до 154 млрд рублей. Рост капитальных затрат по отношению к аналогичному периоду 2015 года объясняется наращиванием производственной программы бурения и переходом в активную фазу работ по обустройству и подготовке к вводу Сузунского и Юрубчено-Тoхомского месторождений, расширением работ на лицензионных участках ЗАО «Роспан».

За I квартал 2015 года капитальные затраты сегмента «разведка и добыча» составили 96 млрд руб., что на 40,6% больше января — марта 2015 года. Рост капитальных вложений обусловлен увеличением темпов эксплуатационного бурения (+52% к I кварталу 2015 года) и обустройством новых месторождений.

При этом затраты заводов в I квартале 2016 года сократились на 60,7%, до 11 млрд руб., а операционные затраты по добыче углеводородов выросли на 0,4%, до 68,3 млрд руб.

Совет директоров ОАО «НК «Роснефть» на заседании 9 июня обсудит состав правления, говорится в сообщении компании.

Совет директоров ОАО «НК «Роснефть» на заседании 9 июня обсудит состав правления, говорится в сообщении компании. Вышел отчет Роснефти за 1 квартал

Вышел отчет Роснефти за 1 квартал

Выручка: -20,7% г/г до 1048 млрд руб

EBITDA: -14,4% до 273 млрд руб

Чистая прибыль:-75% до 14 млрд руб

СДП: -38,5% до 80 млрд руб

(Пресс-релиз) Евросибэнерго Олега Дерипаски, контролирующая Иркутскэнерго после приобретения 40,3% акций последней у ИнтерРАО, не согласилась с предложением выплатить дивиденды за 2015 г. ИнтерРАО хотело получить 3,3 – 3,6 млрд руб в качестве дивидендов, но СД Иркутскэнерго рекомендовал 2,53 млрд руб. Председатель СД Андрей Лихачев:

Евросибэнерго Олега Дерипаски, контролирующая Иркутскэнерго после приобретения 40,3% акций последней у ИнтерРАО, не согласилась с предложением выплатить дивиденды за 2015 г. ИнтерРАО хотело получить 3,3 – 3,6 млрд руб в качестве дивидендов, но СД Иркутскэнерго рекомендовал 2,53 млрд руб. Председатель СД Андрей Лихачев:Нет решения не выплачивать дивиденды. Есть решение не согласиться с суммой 2,53 млрд руб. Общество вернется к этому вопросу позже

(Коммерсант)