Блог им. elliotwaveorg |Доллар-рубль. Что ждать в ближайшее время.

- 05 февраля 2020, 17:33

- |

Последней обзор пары в конце декабря прошлого года заканчивался таким выводом.

В Новом году прогнозируется достаточно существенный отскок вверх: по уровням, волновой структуре, техническим индикаторам, сентименту всё к этому идёт. Однако ожидать 90-100 и выше не стоит, т.к. после ослабления скорее всего последуют затяжной ( по времени) период укрепления. Более детально можно говорить по мере реализации сценария

Укрепление рубля продолжалось до середины января, после чего начался рост.

Рассмотрим более детально несколько сценариев, реализация которых ожидается как минимум в этом году.

1

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. elliotwaveorg |Доллар-рубль и РТС в 2020-ом

- 26 декабря 2019, 17:15

- |

Публикации по паре в 2019 -ом были в какой-то степени уникальны и удивительны (для постоянных читателей). Наверное, впервые за достаточно долгий период говорилось о “стабильности” и постепенном укреплении рубля .

Подробно эта ситуация была рассмотрена в статье в соответствующим заголовком :Доллар-рубль. Стабильность продолжится.

До этого, для подписчиков закрытого раздела был такой прогноз. 22.12 говорилось:

В прошлом обновлениях мы указывали, что преодоление отметок 67.2 и 67.5 будет говорить о продолжении ослабления рубля. В последние дни это и наблюдалось. Основной сценарий указан на графике. Рекомендация: коррекция либо закончилась, либо ещё немного продолжится, после чего ожидаем движение к ранее указанным целям. Можно либо сейчас продать со стопом 70.6 или дождаться импульса вниз и сделать это на коррекции. (ссылка).

( Читать дальше )

Блог им. elliotwaveorg |Bitcoin в новом году

- 16 декабря 2019, 17:06

- |

Этой публикацией начинается традиционная в это время серия обзоров на будущий. Рассмотрим, что говорилось год назад, на протяжении этого периода, а также, о чём ожидать в следующем.

Движение на криптовалютном рынке за последний год было классическим примером отработки сентимента (настроение толпы). Подобную четкость уже не так часто увидишь на классическом рынке.

2019-ый для bitcoin (берётся за основную монету) начинался на крайне пессимистичных настроениях. Очередную “пирамиду” критиковали все кто только мог, перспектив никаких, “киты”, “манипуляторы”, “кукл” всех развели, а следующая цель 500 и 100. Очевидно, что такие настроения полная противоположность декабрю 2017-го и в скором времени должен был начаться новый цикл. В конце ноября вышел обзор с комментарием к этой ситуации и прогнозом :

Наблюдается полная противоположность мании, которая была год назад. Характерная особенность: “к разоблачению очередной пирамиды” подключились обычные новостные ресурсы (непрофильные), что ещё не наблюдалось несколько месяцев назад. Исходя из этого, очень вероятно дно где-то близко.

( Читать дальше )

Блог им. elliotwaveorg |Нефть. На пороге обвала.

- 12 декабря 2019, 16:50

- |

С момента последнего обзора среднесрочный прогноз принципиально не изменился: по прежнему ожидается развитие движения вниз, которое было рассмотрено еще в конце сентября.

28.09 в закрытом разделе рассмотрена детально среднесрочная ситуация (ссылка) :

В пятницу цена сделала ещё движение вниз, однако уровни отмены не тронуты. Рассмотрим несколько альтернативных вариантов: 1. Черным. Сформированы 1-2 1-2, снижение продолжится достаточно быстро. 2. Красным. Установление нового локального минимума и последующий рост. Этот сценарий кажется более предпочтительным.

Движение остановилось на отметке 51 , после чего началась коррекция.

Эта ситуация также подробно рассматривалась в краткосрочном обзоре.

( Читать дальше )

Блог им. elliotwaveorg |Рынок FOREX. Ослабление доллара продолжится.

- 04 декабря 2019, 17:20

- |

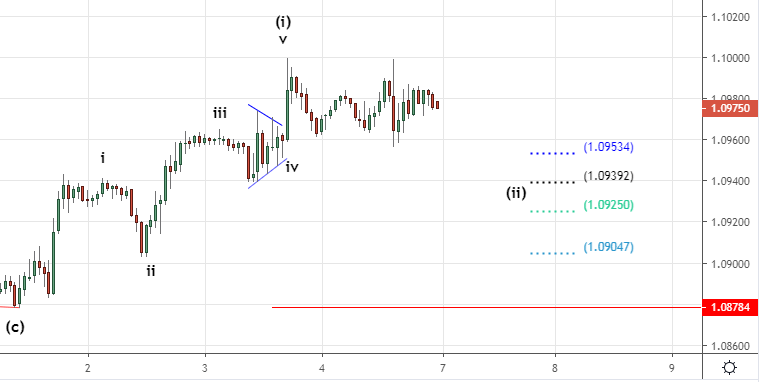

В предыдущем обновлении прогнозировалось начало среднесрочного ослабления доллара ( к валютам входящим в индекс доллара). По паре eur/usd это движение наблюдалось до начала ноября, после чего началась коррекция.

EUR/USD

Более подробно это движение показано на графике ниже.

Начало этого тренда было зафиксировано в закрытом разделе 5 октября

По паре сформирован импульс (i) вверх и на данный момент идёт его коррекция к указанным уровням, после чего рост возобновится.

( Читать дальше )

Блог им. elliotwaveorg |Доллар-рубль. Среднесрочный прогноз

- 04 сентября 2019, 17:26

- |

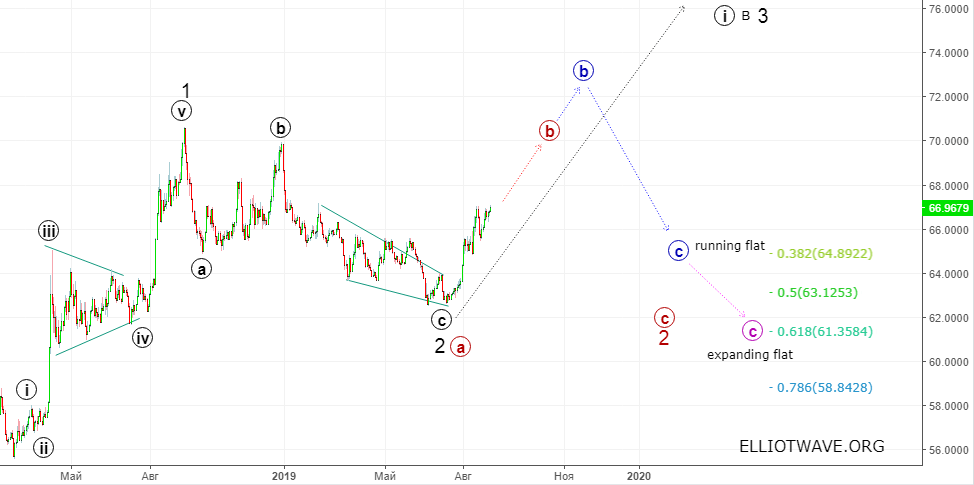

Данный обзор является дополнением предыдущего , который указывал только общее направление и примерные уровни. Развитие движения даёт возможность рассмотреть среднесрочную, а возможно и долгосрочную (зависит от быстроты выполнения) перспективу. На графике указано несколько вариантов.

1. Чёрным. Говорит о том, что коррекция 2 длившаяся почти год уже завершилась и началось движение с первой целью 77.5 и второй 86.5 (основной).

1. Чёрным. Говорит о том, что коррекция 2 длившаяся почти год уже завершилась и началось движение с первой целью 77.5 и второй 86.5 (основной).

2. Дальше идут варианты плоской коррекции в продолжающейся волне 2. Красным указа сценарий обычной плоской: рост в район 70 и возврат к 63 .

3. Синим. Бегущая плоская, рост примерно к 72.5 – 73.5 и укрепление рубля к 64.9 – 63.1 .

4. Розовым. Расширяющаяся плоская. Также 72.5 – 73.5 и снижение ниже 62.5, к целям 61.3 и 58.8 .

( Читать дальше )

Блог им. elliotwaveorg |Рынок forex. Долгосрочная перспектива доллара.

- 28 августа 2019, 17:28

- |

В прошлом обзоре рынка отмечалась крайняя запутанность волновой структуры движения и соответственно множество вариантов её интерпретации.

За прошедших два месяца ситуация стала более определённой. В первую очередь стоит внести изменения, а точнее добавить вполне вероятный альтернативный вариант в долгосрочный прогноз.

EUR/USD

На графике показаны два сценария.

- Черным. Предполагает дальнейшее укрепление доллара с движением на паритет и ниже. Этот сценарий уже долгое время является основным и на данный момент остаётся таким.

- Красным. Рост евро и вероятное начало так долго многими ожидаемой смерти доллара .

Многие “критики”, обязательно заметят на графике стопроцентную вероятность “или вверх или вниз”, однако есть ключевой уровень, который разделяет оба варианта – 1.1424 . Его преодоление значительно повысит вероятность реализации второго варианта, в этом случае останется только ждать его подтверждения, как обычно, это формирование импульса вверх.

( Читать дальше )

Блог им. elliotwaveorg |Нефть. Cреднесрочный прогноз

- 21 августа 2019, 17:26

- |

В прошлом обзоре “Нефть. Падение продолжится” говорилось о дальнейшем нисходящем движении, однако развивалось оно через коррекцию .

Также, трудности в интерпретацию волновой структуры наложила укороченная волна пять ( будет показана на графиках ниже), которая появляется достаточно редко и обычно определяется только через некоторое время после формирования. Тем не менее, достаточно резкий отскок вверх никак не повлиял на общий прогноз и закрытом разделе продолжали “гнуть свою линию” , важным было только определить точку входа.

Ниже будет показана хронология публикаций начала июля.

02.07

Коррекция уже закончилась, альтернативный вариант предполагает её продолжение. Можно продавать на небольших объёмах со стопами 66.75 и 60.3 (ссылка).

( Читать дальше )

Блог им. elliotwaveorg |Индекс РТС. Начало снижения.

- 14 августа 2019, 18:23

- |

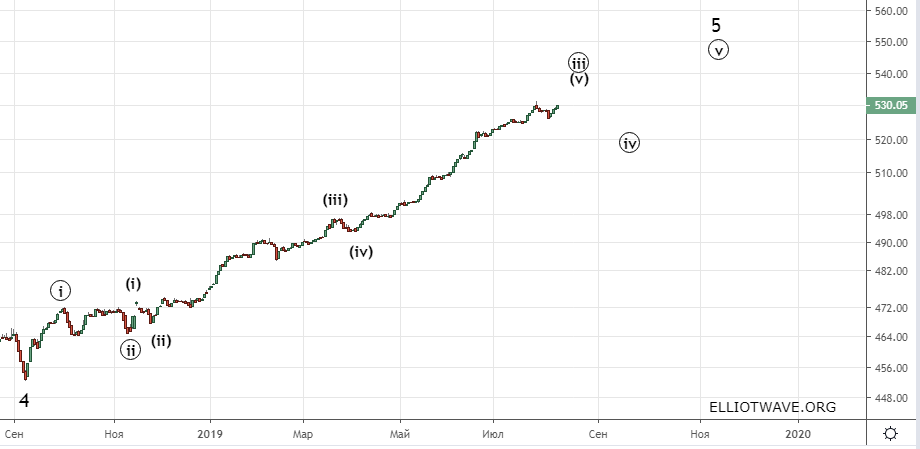

Последний обзор индекса делался чуть более 4 месяца назад . Тогда говорилось о продолжении его роста , однако оговариваемые на тот момент цели 1222 – 1274 были значительно превышены и взята отметка 1413. В закрытом разделе , 22 мая , была подкорректирована долгосрочная разметка

Вполне вероятно, сейчас, мы наблюдаем начало волны D.

Начало этого движения было зафиксировано в обновлении от 13.07

Восходящее движение закончилось КДТ и началось снижение. Вполне вероятно – это начало разворота. Тем не менее, рекомендация продавать пока на малых объёмах со стопом 1414. При развитии ситуации, как показано на графике , ближайшая цель 1363 .

( Читать дальше )

Блог им. elliotwaveorg |Доллар – рубль. Что ждать в ближайшее время

- 08 августа 2019, 17:14

- |

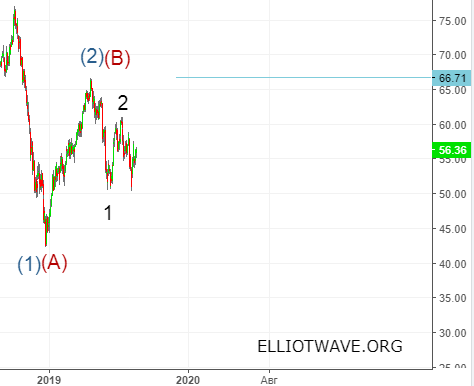

3 месяца назад , рассматривая перспективы пары доллар-рубль, говорилось о двух вариантах развития ситуации .

На данный момент, оба прогноза показанные выше остаются в силе , однако сценарий разворота является более приоритетным (окончание 2). Укрепившись к отметке 62.5 , рубль начал постепенное ослабление. Вероятно, что в течении нескольких дней по волновой структуре движения и уровням, можно будет более детально определиться с направлением в ближайшем времени.

Что касается среднесрочной ситуации, ещё не закончил рост индекс ОФЗ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс