Блог им. elliotwaveorg |S&P500. Глобальный разворот.

- 01 апреля 2025, 19:02

- |

В предыдущем (годовом ) обзоре рассматривались различные варианты среднесрочного и долгосрочного движения. Отмечалось, что индексы близки к формированию вершины и для подтверждения разворота нужно дождаться импульса вниз.

Первая попытка была в середине декабря — начале января, однако разворот не подтвердился. Эта ситуация рассматривалась в закрытом разделе.

18.01

S&P500

Все очень запутанно, но от минимума волны (iv) вверх прошел четкий импульс в волне а, поэтому после коррекции рост продолжится. Скорее всего покажем новую историческую вершину.

Продолжился неспешный рост , 22.02 был такой комментарий.

S&P500

Сделали новую вершину, после началось быстрое движение вниз. На графике показан вариант разворота, нужно делать четкий импульс вниз (пока его нет) и проходить нижнюю границу канала

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. elliotwaveorg |Инвесторы в ужасе , так почему же они не продают

- 10 июня 2022, 18:35

- |

Статья перевод с сайта zerohedge.com . Она в чем-то перекликается с публикацией «Настроение на Уолл-Стрит апокалиптическое, но никто не хочет продавать: вот почему» . В этот раз даются другие графики и некоторые комментарии к такой крайне необычной ситуации, когда все ждут падения, но мало кто продаёт. Почему так происходит и что ожидать от всего этого в материале ниже.

Инвесторы в ужасе — это то, что вы могли бы предположить из недавних заголовков основных СМИ и непрерывной серии новостей CNBC о “Рынках в смятении”. Существует также множество индикаторов, указывающих на то, что розничные инвесторы в ужасе от ситуации на финансовых рынках. Например, чистый процент «бычьих ответов» от Американской ассоциации индивидуальных инвесторов (AAII) и индекса институциональных инвесторов (INVI) близок к предыдущим минимумам медвежьего рынка. И это несмотря на резкое ралли за последние две недели.

( Читать дальше )

Блог им. elliotwaveorg |S&P500 и коронавирус

- 19 февраля 2020, 17:54

- |

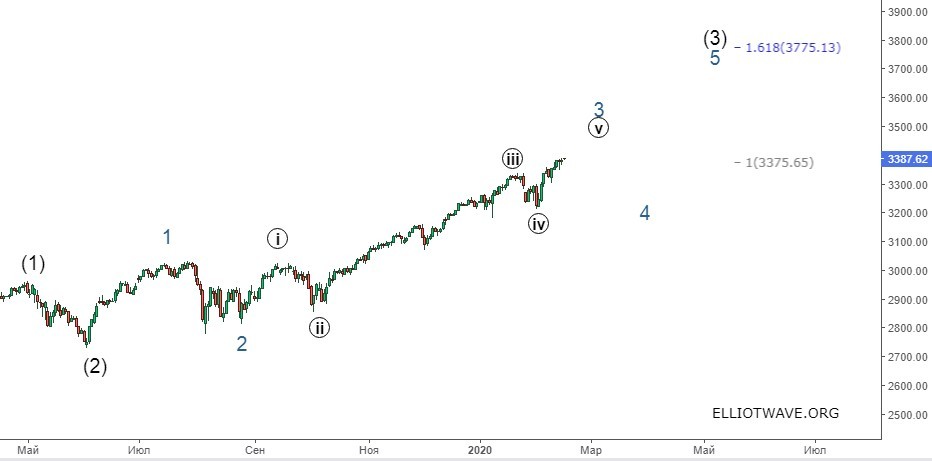

В прошлом обновлении рассматривались сценарии достаточно серьёзной коррекции индекса, после чего ожидалось возобновление роста. Продолжение восходящего движение сделало эти варианты альтернативными . Уже 04.01 началось рассмотрение бычьего сценария.

В рамках развития волны (3) можно выделить несколько интерпретаций этого движения, т.к. откаты идут достаточно незначительные. Это в свою очередь окажет влияние на краткосрочный сценарий: начало коррекций, их уровни и т.д. Наверняка в будущем произойдут некоторые изменения, однако цели, примерно, остаются прежними.

На данный момент ситуация выглядит таким образом.

( Читать дальше )

Блог им. elliotwaveorg |S&P 500 . Продолжение роста

- 25 сентября 2019, 18:09

- |

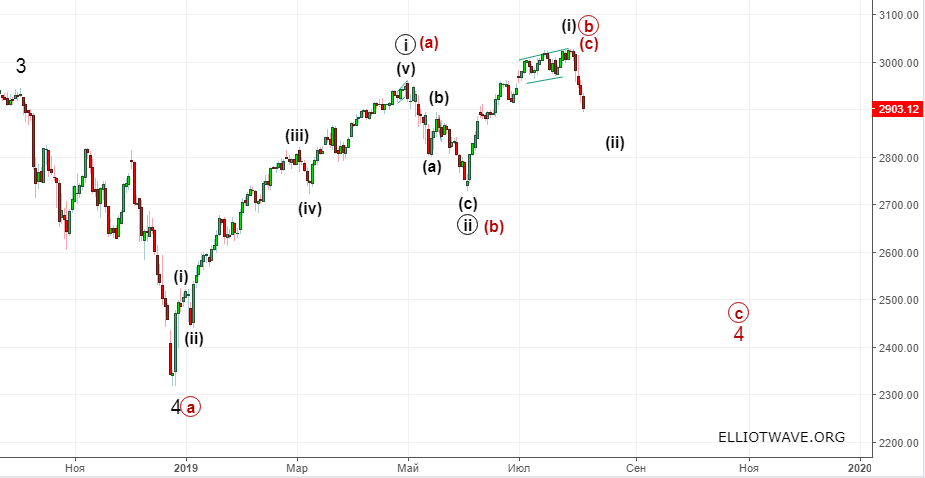

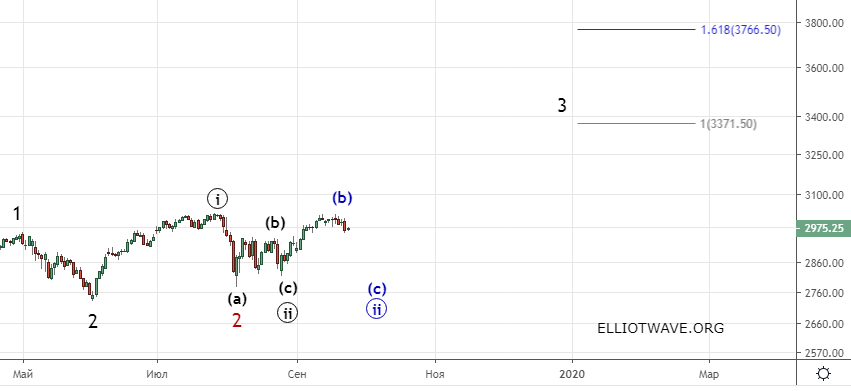

В прошлом обзоре индекса говорилось о развитии коррекции и её возможных вариантах .

Она оказалась не очень глубокой (вариант чёрным) , после чего рост возобновился.

( Читать дальше )

Блог им. elliotwaveorg |Мы все — лабораторные крысы, участвующие в крупнейшем монетарном эксперименте за всю историю человечества

- 04 сентября 2018, 17:51

- |

Множество предупредительных сигналов оповещают нас о том, что приближается еще один серьезный финансовый кризис.Тем не менее эти предупредительные сигналы игнорируются большинством. И понятно, почему.С учетом постоянных интервенций центральных банков на протяжении последних десяти лет, направленных на поддержку рынков и возвышающих цены акций, облигаций и недвижимости – одновременно оказывающих понижательное давление на товарные рынки, чтобы замаскировать инфляционный характер их деятельности в сфере печатания денег, — трудно себе представить, что “они” когда-либо вновь позволят рынкам падать.Эта ситуация известна как “центробанковский пут”: когда рынки начинают пошатываться, центральные приступают к делу, подталкивая их в “правильном” направлении, то есть всегда вверх! В ретроспективе легко увидеть, как центральные банки попали в ловушку, которую они сами и соорудили, поскольку теперь они ответственны за поддержку всех рынков навсегда.+

( Читать дальше )

Блог им. elliotwaveorg |РТС: Плохой и очень плохой сценарии

- 19 июня 2018, 18:15

- |

Прошлый обзор начинался с заголовка с риторическим вопросом: Фондовый рынок России. Падение продолжится? В действительности ответ был очевиден. Мы рассмотрели причины происходящего с рублём и с фондовым рынком. А они назревали уже давно, мы давали анализ рынка долга развивающихся стран , и рассматривали рынок долга в глобальном контексте. Из всего этого очевидно, что подобное развитие ситуации было предсказуемым, а санкции, просто повод, который подвернулись под руку экономистам и экспертам.

В подтверждение этого вывода можно рассмотреть недавние очень интересные события. 1. Индекс RGBI преодолел прошлый минимум 140.6 , и продолжил падение. 2 CDS на Россию также перебили верхи. Увеличение рисков на фоне падения аппетита к риску будут иметь серьёзные последствия для фондового рынка.

( Читать дальше )

Блог им. elliotwaveorg |Измерение пульса ослабевающей экономики

- 04 мая 2018, 18:04

- |

Корпоративные бай-бэки представляют собой ключевую аналогию для экономики в целом.

Центральные банки уже в течение 9 лет проводят большой эксперимент, и совсем скоро мы выясним, оказался ли этот эксперимент успешным или нет. В течение девяти беспрецедентных лет центральные банки вдавливали в пол педаль монетарного стимулирования: почти нулевые процентные ставки, монументальная скупка суверенных долгов, ипотечных ценных бумаг, акций и корпоративных облигаций, впрыск триллионов долларов, юаней, йен и евро в глобальную финансовую систему – и все это во имя продвижения “синхронизированного глобального экономического восстановления”, которое во многих странах остается самым слабым после окончания Второй мировой войны.Две цели этого беспрецедентного стимулирования таковы: 1) перетягивание потребления из будущего и 2) создание “эффекта богатства” с тем, чтобы владельцы дорожающих активов, почувствовав себя более богатыми, стали бы охотнее брать кредиты и потреблять, что должно было бы привести к возникновению самоподдерживающегося добродетельного цикла экономической экспансии.Федеральный Резерв наконец начал сокращать свои программы стимулирования в виде удерживания почти нулевых процентных ставок и скупки облигаций, и идея заключается в том, что “экономическое восстановление” теперь достаточно устойчиво, чтобы продолжаться без чрезвычайных монетарных стимулов последних девяти лет.Продолжится ли “синхронизированное глобальное экономическое восстановление” по мере роста процентных ставок и в условиях сокращения объемов скупки активов центральными банками? Руководители монетарных регуляторов и экономисты излучают показную уверенность, сами же они, затаив дыхание, пытаются понять, является ли текущее экономическое восстановление самоусиливающимся?2018 год – это первый год тестирования. Цены акций, облигаций и недвижимости остаются на уровнях, крайне переоцененных согласно традиционным метрикам, и большинство экономик мира по-прежнему растут весьма скромно. Но так как прочие главные центральные банки мира только недавно стали “сужать”/сокращать покупки ценных бумаг, настоящий тест начнется только сейчас.Пульс валюаций активов и производственной экспансии ослабевает. Валюации активов либо больше не растут, либо активно снижаются; повсюду рынки ощущают чувство тяжести, как будто все, что им нужно, — это один хороший толчок, чтобы обрушиться вниз.Хваленый “эффект богатства” оказался чрезвычайно асимметричным: только те 5% самых богатых представителей общества, кто владел достаточным объемом активов, увидели значимый рост своего богатства – именно они и выиграли от этой экономической экспансии, которой впору дать название популярной песни “победитель забирает все”.В результате огромный прирост стоимости активов практически не повлиял на нижние 80% граждан, владеющих совсем небольшим количеством активов, и оказал лишь незначительное влияние на “средний класс” между нижними 80% и верхними 5% населения.Между тем, перетягивание потребления из будущего истощило это будущее потребление и сократило пул кредитоспособных заемщиков. Будущее потребление в настоящее время опирается на шаткую основу, состоящую из находящихся не в лучшей форме покупателей и относительно малого количества молодых людей, формирующих новые домохозяйства, которые также имеют высокие доходы и хорошую кредитоспособность.Реальность, которую никто не осмеливается признать, заключается в том, что “экономическое восстановление”, основанное не на росте производительности труда и инновациях, а на дешевом кредите и искусственно простимулированном “эффекте богатства”, было по своей сути слабым, поскольку стимулы вытеснили производительную экономику в пользу финансиализированной, спекулятивной экономики и создали порочную мотивацию к чрезмерным заимствованиям и чрезмерным потребительским тратам. Эти чрезмерные потребительские траты, ставшие возможными благодаря перетягиванию спроса из будущего, создали иллюзию экономического роста в стагнирующей экономике растущего имущественного неравенства.Но когда вы заимствуете из будущего, чтобы потратить деньги сегодня, случается забавная вещь – это будущее в итоге наступает, и теперь мы находим, что пул спроса оказался истощен во имя абсурдной цели монетарных регуляторов “никакой рецессии сейчас или когда-либо позже”.Корпоративные бай-бэки представляют собой ключевую аналогию для экономики в целом: в условиях, когда выручка, производительность и прибыль компании стагнируют, эта компания начинает брать кредиты, погашение которых планируется осуществлять из будущих доходов, чтобы покупать акции на рынке, повышая тем самым их цену и создавая иллюзию “богатства”. Но это лишь иллюзия; как только обратные выкупы заканчиваются, в дело вступает гравитация, и фантомное “богатство” рассеивается как туман.Apple — это последняя корпорация, которая объявит о замедлении роста продаж и компенсирует эту стагнацию масштабным бай-бэком на $100 млрд., чтобы поддержать свои акции на их текущих уровнях.Возможно, эти реалии начинают просачиваться в умы некоторых представителей самоуспокоенного стада. Складывается впечатление, что “умные деньги” продают (распределяют) свои активы этому самоуспокоенному стаду. Эти продажи – предвестник удара молнии и раската грома, которые дадут старт панике, и именно эта паника и покончит с глобальным синхронизированным ростом пузырей в активах.Рынки проигнорировали сокращение стимулов центральных банков (темпов скупки активов), но остается вопрос: является ли это самоуспокоение временным?

( Читать дальше )

Блог им. elliotwaveorg |Фондовый рынок России. Падение продолжится ?

- 02 мая 2018, 17:59

- |

Делая обзор индекса в конце марта , мы рассматривали ситуацию на российском фондовом рынке как “затишье перед бурей” и акцентировали внимание читателей на внешние причины, которые являются первичными как для РТС, так и рубля. Разумеется, под внешними причинами мы понимаем не санкции (к ним еще вернёмся), заявления, заседания и прочую ерунду, которой постоянно кормят различные эксперты. Уже не первый раз отмечаем, что для российского рынка первичен рынок долга развивающихся стран (туда же и мусорные облигации) и аппетит к риску среди инвесторов. В конце февраля, была отмечена тенденция к оттоку капитала из данного сектора, а ускорение дефляционных процессов ещё более увеличивает эффект, аппетит к риску достиг рекордных оптимистичных настроений , что делало очевидным его разворот. К этому стоит добавить увеличение самого риска, что наблюдалось в росте стоимости CDS на Россию. Рано или поздно должно было “выстрелить” и вот прилетело.

( Читать дальше )

Блог им. elliotwaveorg |S&P500. Сдувание пузыря

- 05 февраля 2018, 18:22

- |

( Читать дальше )

Блог им. elliotwaveorg |Чем закончится безумие фондового рынка США

- 16 января 2018, 18:16

- |

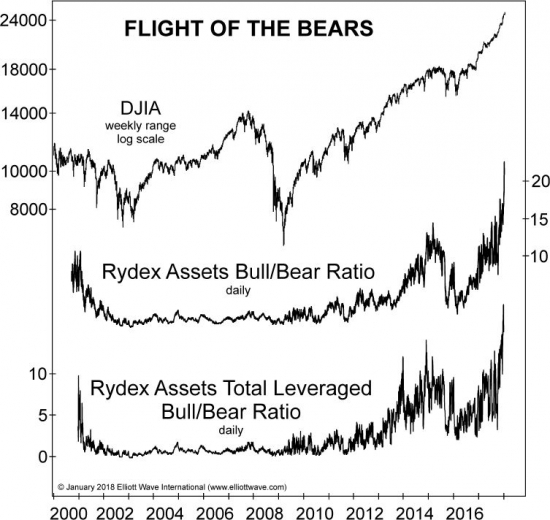

Чем выше растём, чем больше эйфория — тем больнее падать. Мы возвращаемся к нашему обзору: S&P 500.Начало мирового кризиса может быть ближе чем ожидалось . И хоть мы продолжаем рассматривать сценарий коррекций и ещё одного максимума, такое поведение толпы оставляет всё меньше шансов на «более мягкий вариант». Подождем, посмотрим, зрелище будет интересное.

Более подробно:ELLIOTWAVE.ORG

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс