SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Инвесткафе

Распадская: ложка дегтя

- 25 сентября 2012, 11:33

- |

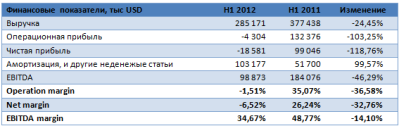

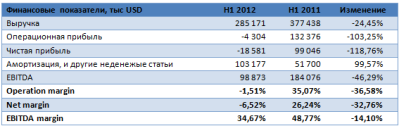

Как и ожидалось, финансовые результаты ОАО «Распадская» за первое полугодие оказались довольно слабыми, относительно предыдущих отчетностей. Основными причинами стали снижение стоимости угольного концентрата и сокращение объемов реализации. Впервые за последние четыре года компания показала чистый убыток, помимо плохой конъюнктуры рынка причиной этому стал убыток от курсовых разниц на сумму $30,6 млн.

Выручка в отчетном году сократилась на 24,4% в первую очередь из-за сокращения цен на угольный концентрат на мировых рынках. Сокращения объемов добычи привело к увеличению себестоимости на 1 тонну готовой продукции, что привело к операционному убытку в 4 млн против прибыли в 132 млн годом ранее. EBITDA в первом полугодии сократилась почти вдвое, до 99 млн, а EBITDA margin составил 35%, что является минимальным значением со второго полугодия 2010 года. Чистая прибыль сменилась убытком компании в размере 18,5 млн, против прибыли в 99 млн годом ранее.

( Читать дальше )

Выручка в отчетном году сократилась на 24,4% в первую очередь из-за сокращения цен на угольный концентрат на мировых рынках. Сокращения объемов добычи привело к увеличению себестоимости на 1 тонну готовой продукции, что привело к операционному убытку в 4 млн против прибыли в 132 млн годом ранее. EBITDA в первом полугодии сократилась почти вдвое, до 99 млн, а EBITDA margin составил 35%, что является минимальным значением со второго полугодия 2010 года. Чистая прибыль сменилась убытком компании в размере 18,5 млн, против прибыли в 99 млн годом ранее.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Софт vs. Реклама: что прибыльнее?

- 24 сентября 2012, 17:02

- |

В последние годы количество эмитентов из российского ИТ-сектора существенно выросло, а некоторые из них провели очень крупные IPO на зарубежных площадках. Попробуем понять, бумаги каких эмитентов из данного сектора наиболее привлекательны для российского инвестора.

Прежде всего, я бы хотел отметить, что эмитентов ИТ-сектора следует разделять на поставщиков ИТ-услуг и решений и компании, чей бизнес связан с интернетом. Различия в бизнесе этих компаний довольно велики: в первом случае он более ориентирован на услуги по оптимизации бизнес-процессов и разработку разнообразного программного обеспечения; во втором случае, как правило, бизнес связан с рекламой и медийной составляющей.

Соответственно, совершенно различны драйверы роста на тех рынках, где присутствуют компании: для России в первом случае это государство, госкомпании и крупные корпоративные клиенты; во втором — это корпоративный сектор, притом как малый и средний бизнес, так и крупный, однако не менее важную роль играют и физические лица. Итак, в соответствии с предложенной классификацией я предлагаю рассмотреть таких эмитентов как Армада, IBS Group, Яндекс и Mail.ru Group. Начнем с поставщиков ИТ-решений.

( Читать дальше )

Прежде всего, я бы хотел отметить, что эмитентов ИТ-сектора следует разделять на поставщиков ИТ-услуг и решений и компании, чей бизнес связан с интернетом. Различия в бизнесе этих компаний довольно велики: в первом случае он более ориентирован на услуги по оптимизации бизнес-процессов и разработку разнообразного программного обеспечения; во втором случае, как правило, бизнес связан с рекламой и медийной составляющей.

Соответственно, совершенно различны драйверы роста на тех рынках, где присутствуют компании: для России в первом случае это государство, госкомпании и крупные корпоративные клиенты; во втором — это корпоративный сектор, притом как малый и средний бизнес, так и крупный, однако не менее важную роль играют и физические лица. Итак, в соответствии с предложенной классификацией я предлагаю рассмотреть таких эмитентов как Армада, IBS Group, Яндекс и Mail.ru Group. Начнем с поставщиков ИТ-решений.

( Читать дальше )

МАЗ и КАМАЗ созрели для серьезных отношений

- 24 сентября 2012, 15:53

- |

Трудности гораздо легче преодолевать, когда рядом с тобой надежный и верный друг. Это утверждение справедливо как для человеческих взаимоотношений, так и применительно к миру бизнеса. Затянувшаяся макроэкономическая нестабильность и неопределенность подталкивает компании к кооперации и интеграции, поскольку совместными усилиями можно сделать гораздо больше, нежели в одиночестве. Судя по всему, к такому выводу в отношении создания холдинга на базе концернов МАЗ и КАМАЗ пришли и наши соседи белорусы.

В 2010 году появилась идея создания холдинга, в который должны были войти два крупнейших автомобилестроительных предприятия региона. Сторонам предлагалось участвовать в проекте на паритетных условиях, а перспективы, открывающиеся перед концернами, казались грандиозными. Однако затянувшееся восстановление мировой экономики, долговые проблемы Европейского союза и взаимные претензии сторон, постоянно сдвигали сроки создания холдинга Росбелавто. Более того, периодически возникала опасность срыва реализации проекта в принципе.

( Читать дальше )

В 2010 году появилась идея создания холдинга, в который должны были войти два крупнейших автомобилестроительных предприятия региона. Сторонам предлагалось участвовать в проекте на паритетных условиях, а перспективы, открывающиеся перед концернами, казались грандиозными. Однако затянувшееся восстановление мировой экономики, долговые проблемы Европейского союза и взаимные претензии сторон, постоянно сдвигали сроки создания холдинга Росбелавто. Более того, периодически возникала опасность срыва реализации проекта в принципе.

( Читать дальше )

Строительству ГЭС Камбарата-1 дан зеленый свет

- 24 сентября 2012, 12:11

- |

В ходе визита Владимира Путина в Киргизию состоялось подписание нового соглашения о строительстве ГЭС. Также заключены договоры, касающиеся российских военных баз на территории республики и списания долгов Киргизии перед Российской Федерацией.

Основная интрига перед заключением соглашения о строительстве ГЭС Камбарата-1 и каскада ГЭС на реке Нарын сводилась к тому, каковы будут доли российских компаний в совместных предприятиях, которые будут управлять строящимися станциями.

Ранее российская сторона настаивала на том, что ей нужно 50% в капитале СП, и добивалась передачи оставшихся 50% в управление на период окупаемости обоих проектов. Окончательный вариант соглашения, который был подписан президентами двух стран, определяет, что строительство обеих станций будет осуществляться на паритетных началах. А в рамках проекта ГЭС Камбарата-1 российская сторона дополнительно получит желаемые 50% акций в управление.

( Читать дальше )

Основная интрига перед заключением соглашения о строительстве ГЭС Камбарата-1 и каскада ГЭС на реке Нарын сводилась к тому, каковы будут доли российских компаний в совместных предприятиях, которые будут управлять строящимися станциями.

Ранее российская сторона настаивала на том, что ей нужно 50% в капитале СП, и добивалась передачи оставшихся 50% в управление на период окупаемости обоих проектов. Окончательный вариант соглашения, который был подписан президентами двух стран, определяет, что строительство обеих станций будет осуществляться на паритетных началах. А в рамках проекта ГЭС Камбарата-1 российская сторона дополнительно получит желаемые 50% акций в управление.

( Читать дальше )

Самое важное об SPO Cбербанка

- 21 сентября 2012, 15:10

- |

День Х настал. Приватизация госпакета Сбербанка, стартовавшая 17 сентября, завершена, и верхняя граница размещения определилась. Итогом прошедшего SPO стала продажа Банком России 7,58% своей доли по цене в 93 руб., или $3,04 за бумагу. Общая стоимость реализованного госпакета составила 159,3 млрд руб., что соответствует моим ожиданиям.

На Московской бирже акции крупнейшего российского банка на общую сумму в 4,6 млрд руб. приобрели 425 инвестора. Объем размещения на ММВБ составил 2,9% от предложенного госпакета, тогда как предполагалось, что на Московской бирже предложение должно составить не менее 10%, а при сильном спросе показатель мог быть увеличен и до 15%. Но на деле все оказалось иначе, и теперь остается только гадать почему: то ли у российских инвесторов нет интереса к бумагам Сбера, то ли не нашлось необходимых средств.

Вне биржи было размещено 97% акций, или 1,66 млрд штук. Из них в рублях было продано 9%, в долларах 20%, а доля GDR составила 68%. Интересно, что на Лондонской бирже цена первой сделки с глобальными депозитарными расписками, которая дает право на четыре обыкновенные акции банка, оказалась равна $12,26 за бумагу в режиме условных торгов.

Руководство Сбербанка заявило, что география спроса была довольно обширной. Его проявили как британские и американские инвесторы, так и представители Ближнего Востока и АТР. При этом распределение пакетов, по словам зампреда Сбербанка Антона Карамзина, было довольно равномерным. Так, более десяти пакетов ушли по цене более $100 млн, хотя долей стоимостью около $500 млн не было.

Повышенный интерес к акциям крупнейшего российского банка проявляли западные инвестфонды. Американский TPG Capital, который ранее принимал участие в приватизации 10%-го госпакета ВТБ, вероятнее всего, приобрел долю в Сбербанке. Есть информация, что фонды Джорджа Сороса также осуществили покупку бумаг банка. Вероятно, что и китайский госфонд China Investment Corp. (CIC), который еще в прошлом году хотел купить 5% акций, тоже поучаствовал в SPO крупнейшего российского банка, но приобрел значительно меньшую долю, чем планировал.

( Читать дальше )

На Московской бирже акции крупнейшего российского банка на общую сумму в 4,6 млрд руб. приобрели 425 инвестора. Объем размещения на ММВБ составил 2,9% от предложенного госпакета, тогда как предполагалось, что на Московской бирже предложение должно составить не менее 10%, а при сильном спросе показатель мог быть увеличен и до 15%. Но на деле все оказалось иначе, и теперь остается только гадать почему: то ли у российских инвесторов нет интереса к бумагам Сбера, то ли не нашлось необходимых средств.

Вне биржи было размещено 97% акций, или 1,66 млрд штук. Из них в рублях было продано 9%, в долларах 20%, а доля GDR составила 68%. Интересно, что на Лондонской бирже цена первой сделки с глобальными депозитарными расписками, которая дает право на четыре обыкновенные акции банка, оказалась равна $12,26 за бумагу в режиме условных торгов.

Руководство Сбербанка заявило, что география спроса была довольно обширной. Его проявили как британские и американские инвесторы, так и представители Ближнего Востока и АТР. При этом распределение пакетов, по словам зампреда Сбербанка Антона Карамзина, было довольно равномерным. Так, более десяти пакетов ушли по цене более $100 млн, хотя долей стоимостью около $500 млн не было.

Повышенный интерес к акциям крупнейшего российского банка проявляли западные инвестфонды. Американский TPG Capital, который ранее принимал участие в приватизации 10%-го госпакета ВТБ, вероятнее всего, приобрел долю в Сбербанке. Есть информация, что фонды Джорджа Сороса также осуществили покупку бумаг банка. Вероятно, что и китайский госфонд China Investment Corp. (CIC), который еще в прошлом году хотел купить 5% акций, тоже поучаствовал в SPO крупнейшего российского банка, но приобрел значительно меньшую долю, чем планировал.

( Читать дальше )

ВТО: друг или враг фондового рынка?

- 21 сентября 2012, 13:48

- |

23 августа 2012 года Российская Федерация наконец-то вступила в ВТО. Для кого-то это долгожданное событие, а кому-то совсем не весело. Не секрет, что членство нашей страны во Всемирной торговой организации отразится на эмитентах, чьи ценные бумаги торгуются на Московской бирже. Специалисты Инвесткафе считают, что в долгосрочной перспективе можно отыграть это событие, грамотно сформировать портфель и хорошо заработать.

Не упусти свой шанс — зарабатывай вместе с нами! На вебинаре Инвесткафе ведущие эксперты расскажут о влиянии вступления России в ВТО на фондовый рынок и уберегут инвесторов от принятия неверных решений.

Мы назовем:

• 5 эмитентов, выигравших от вступления РФ в ВТО;

• 5 эмитентов, на которые членство РФ в ВТО окажет негативное воздействие;

• основные факторы, которые повлияют на российский рынок в связи со вступлением нашей страны в ВТО.

Все вебинары: http://investcafe.ru/webinars

ВТБ снова разочаровал инвесторов

- 20 сентября 2012, 21:43

- |

В четверг, 20 сентября, группа ВТБ раскрыла результаты своей деятельности по итогам прошедшего полугодия в соответствии с международными стандартами финансовой отчетности (МСФО). Чистая прибыль за отчетный период составила 33,6 млрд руб. против 53,6 млрд руб. за 1-е полугодие 2011 года.

ВТБ сокращает чистую прибыль по МСФО второй квартал подряд. Так, по итогам 1-го полугодия данный показатель снизился на 37,3% с 53,6 млрд руб. — до 33,6 млрд руб. При этом в квартальном исчислении чистая прибыль сократилась на 62,5% и составила 10,3 млрд руб. Процентные доходы за полугодие выросли на 46,7% — до 259 млрд руб. Увеличились и процентные расходы — на 79,9% — и составили 146,6 млрд руб. В результате превышение темпов роста расходов над увеличением доходов отразилось на чистом процентном доходе, который вырос лишь на 18,2% и составил 112,4 млрд руб.

( Читать дальше )

ВТБ сокращает чистую прибыль по МСФО второй квартал подряд. Так, по итогам 1-го полугодия данный показатель снизился на 37,3% с 53,6 млрд руб. — до 33,6 млрд руб. При этом в квартальном исчислении чистая прибыль сократилась на 62,5% и составила 10,3 млрд руб. Процентные доходы за полугодие выросли на 46,7% — до 259 млрд руб. Увеличились и процентные расходы — на 79,9% — и составили 146,6 млрд руб. В результате превышение темпов роста расходов над увеличением доходов отразилось на чистом процентном доходе, который вырос лишь на 18,2% и составил 112,4 млрд руб.

( Читать дальше )

Продажа ДРСК сыграет на руку РАО ЭС Востока

- 19 сентября 2012, 19:01

- |

ДРСК представила отчетность по РСБУ за 1-е полугодие 2012 года. Финансовые результаты компании оказались достаточно слабыми. Компания снизила операционную рентабельность и продолжает наращивать размер чистых убытков.

Выручка компании снизилась на 3% и составила 11,383 млрд руб. При этом себестоимость продаж подросла на 5,25%. В результате прибыль от продаж просела практически вдвое и составила 1,163 млрд руб. За 1-е полугодие 2011 года прибыль она составила 2,026 млрд руб.

Снижение финансовых результатов операционной деятельности было отчасти компенсировано улучшением сальдо прочих доходов и расходов. За отчетный период оно улучшилось на 490 млн. Таким образом, убыток компании до налогообложения удвоился за отчетный период и достиг 987 млн руб. По итогам 1-го полугодия 2011 года убыток до налогообложения составлял 487 млн руб. Однако значительные изменения отложенных налоговых активов и обязательств позволили сделать слабые финансовые результаты компании менее очевидными. Так, чистый убыток компании вырос всего на 6,5% — до 808 млн руб.

ДРСК является 100%-й дочкой

( Читать дальше )

Выручка компании снизилась на 3% и составила 11,383 млрд руб. При этом себестоимость продаж подросла на 5,25%. В результате прибыль от продаж просела практически вдвое и составила 1,163 млрд руб. За 1-е полугодие 2011 года прибыль она составила 2,026 млрд руб.

Снижение финансовых результатов операционной деятельности было отчасти компенсировано улучшением сальдо прочих доходов и расходов. За отчетный период оно улучшилось на 490 млн. Таким образом, убыток компании до налогообложения удвоился за отчетный период и достиг 987 млн руб. По итогам 1-го полугодия 2011 года убыток до налогообложения составлял 487 млн руб. Однако значительные изменения отложенных налоговых активов и обязательств позволили сделать слабые финансовые результаты компании менее очевидными. Так, чистый убыток компании вырос всего на 6,5% — до 808 млн руб.

ДРСК является 100%-й дочкой

( Читать дальше )

Роснефть и Gunvor разошлись как в море корабли

- 19 сентября 2012, 11:08

- |

Роснефть объявила результаты полугодового тендера на право экспортировать нефть через порты Новороссийска, Приморска и Усть-Луги. Отечественная компания заключила контракты на продажу в общей сложности 13,3 млн тонн сырья с Vitol, Glencore и Shell. В итоге один из крупнейших продавцов Gunvor впервые проиграл в конкурсе на продажу российской нефти.

Кроме Роснефти от услуг трейдера отказались Сургутнефтегаз и ТНК-ВР. Сейчас у Gunvor остался только контракт с Газпром нефтью, но и он истекает в декабре текущего года.

Компания Gunvor входит в пятерку мировых ведущих независимых торговых компаний по продаже нефти, которую поставляет более чем из 35 стран. Однако в последнее время Gunvor постепенно теряет долю рынка. Если раньше она составляла около 40%, то сейчас лишь 15%. Одной из возможных причин сокращения объемов торговли нефтью для Gunvor стал рост конкуренции. Известно, что в последние годы тендеры российских ВИНК стали более прозрачными, соответственно, число участвующих в них продавцов увеличилось. Рост конкуренции приводит к снижению маржи нефтетрейдеров.

Кроме того, в Gunvor комментируют, что им иногда выгоднее покупать Urals на спотовом рынке. Если учесть этот факт, то можно предположить, что компания в действительности продает больше российской нефти, чем можно судить, исходя из тендеров.

Другая причина сокращения объемов торговли нефтью для Gunvor в том, что его стратегия предполагает диверсификацию. Компания практикует также торговлю углем, газом, металлами, покупает нефтеперерабатывающие активы. Доходы от нефтетрейдинга снижаются с ростом конкуренции, так что компания предпочитает переориентировать бизнес на более привлекательные в настоящее время направления. Таким образом, из нефтетрейдера Gunvor планирует перерасти в вертикально интегрированную компанию, поэтому нельзя говорить о том, что проигрыш в тендере на продажу российской нефти является негативным фактором.

Что касается российских представителей нефтедобывающего сектора, то рост конкуренции среди нефтетрейдеров позитивно отражается на деятельности ВИНК, так как позволяет им продавать сырье на более выгодных условиях. В связи с этим можно предположить, что Роснефть заключила контракты на продажу нефти Vitol, Glencore и Shell на условиях лучше прежних, и это позволит компании увеличить рентабельность экспортных поставок. Напомню, общие объемы реализации нефти по итогам 1-го полугодия 2012 года у компании составляли 33 млн тонн, из них в страны дальнего зарубежья — 29,5 млн тонн, в страны СНГ — 3,1 млн тонн. Контракты, которые заключила Роснефть с нефтетрейдерами, предполагают продажу 13,3 млн тонн нефти.

( Читать дальше )

Кроме Роснефти от услуг трейдера отказались Сургутнефтегаз и ТНК-ВР. Сейчас у Gunvor остался только контракт с Газпром нефтью, но и он истекает в декабре текущего года.

Компания Gunvor входит в пятерку мировых ведущих независимых торговых компаний по продаже нефти, которую поставляет более чем из 35 стран. Однако в последнее время Gunvor постепенно теряет долю рынка. Если раньше она составляла около 40%, то сейчас лишь 15%. Одной из возможных причин сокращения объемов торговли нефтью для Gunvor стал рост конкуренции. Известно, что в последние годы тендеры российских ВИНК стали более прозрачными, соответственно, число участвующих в них продавцов увеличилось. Рост конкуренции приводит к снижению маржи нефтетрейдеров.

Кроме того, в Gunvor комментируют, что им иногда выгоднее покупать Urals на спотовом рынке. Если учесть этот факт, то можно предположить, что компания в действительности продает больше российской нефти, чем можно судить, исходя из тендеров.

Другая причина сокращения объемов торговли нефтью для Gunvor в том, что его стратегия предполагает диверсификацию. Компания практикует также торговлю углем, газом, металлами, покупает нефтеперерабатывающие активы. Доходы от нефтетрейдинга снижаются с ростом конкуренции, так что компания предпочитает переориентировать бизнес на более привлекательные в настоящее время направления. Таким образом, из нефтетрейдера Gunvor планирует перерасти в вертикально интегрированную компанию, поэтому нельзя говорить о том, что проигрыш в тендере на продажу российской нефти является негативным фактором.

Что касается российских представителей нефтедобывающего сектора, то рост конкуренции среди нефтетрейдеров позитивно отражается на деятельности ВИНК, так как позволяет им продавать сырье на более выгодных условиях. В связи с этим можно предположить, что Роснефть заключила контракты на продажу нефти Vitol, Glencore и Shell на условиях лучше прежних, и это позволит компании увеличить рентабельность экспортных поставок. Напомню, общие объемы реализации нефти по итогам 1-го полугодия 2012 года у компании составляли 33 млн тонн, из них в страны дальнего зарубежья — 29,5 млн тонн, в страны СНГ — 3,1 млн тонн. Контракты, которые заключила Роснефть с нефтетрейдерами, предполагают продажу 13,3 млн тонн нефти.

( Читать дальше )

Две свежие причины держать Ростелеком

- 18 сентября 2012, 13:14

- |

Ростелеком запускает строительство сетей 3G в Московской области. В перспективе именно мобильный сегмент должен внести большой вклад в рост финансовых показателей «чемпиона связи». Между тем в акциях оператора может появиться инвестидея, касающаяся Башинформсвязи.

Ростелеком начал строительство сетей связи 3G в Подмосковье. Их запуск планируется на вторую половину 2013 года. Ранее сообщалось, что в 2012 году планируется запустить 3G в 28 регионах, начав с тех, где оператор уже присутствует. Компания выражала намерение выйти на рынок мобильной связи в Москве, и с присоединением Скай Линка такая возможность появилась: получены необходимые лицензии и частоты.

В планах «чемпиона связи» занять 10% московского рынка к 2015 году. При этом нужно помнить, что столичный рынок наиболее емкий в России. Если предположить, что ARPU московского абонента соответствует среднероссийскому уровню у каждого оператора, то его объем по услугам только мобильной связи за 2-й квартал 2012-го можно оценить примерно в 33,5 млрд руб. Таким образом, 10% доходов от московского рынка увеличат доходы Ростелекома от мобильной связи как минимум на треть от текущего объема, равнявшегося 9,4 млрд руб. во 2-м квартале. Рассмотрим динамику выручки и операционных показателей мобильного подразделения Ростелекома:

( Читать дальше )

Ростелеком начал строительство сетей связи 3G в Подмосковье. Их запуск планируется на вторую половину 2013 года. Ранее сообщалось, что в 2012 году планируется запустить 3G в 28 регионах, начав с тех, где оператор уже присутствует. Компания выражала намерение выйти на рынок мобильной связи в Москве, и с присоединением Скай Линка такая возможность появилась: получены необходимые лицензии и частоты.

В планах «чемпиона связи» занять 10% московского рынка к 2015 году. При этом нужно помнить, что столичный рынок наиболее емкий в России. Если предположить, что ARPU московского абонента соответствует среднероссийскому уровню у каждого оператора, то его объем по услугам только мобильной связи за 2-й квартал 2012-го можно оценить примерно в 33,5 млрд руб. Таким образом, 10% доходов от московского рынка увеличат доходы Ростелекома от мобильной связи как минимум на треть от текущего объема, равнявшегося 9,4 млрд руб. во 2-м квартале. Рассмотрим динамику выручки и операционных показателей мобильного подразделения Ростелекома:

( Читать дальше )

теги блога Инвесткафе

- Forex

- IPO

- LKOH

- odva

- rtkm

- Абрау-Дюрсо

- Автоваз

- акции

- анализ

- аналитика

- Армада

- АФК Система

- Банк Возрождение

- Банк ВТБ

- Банк Москвы

- банки

- Башнефть

- валюта

- валюта прогноз

- валюта рекомендации

- вебинар

- вклады

- ВТБ

- ВТО

- Вторресурсы

- Вымпелком

- выручка

- газ

- Газпром

- Газпромнефть

- депозиты

- дивиденды

- дивиденды 2012

- доллар

- Евро

- еврозона

- евросоюз

- ЕЦБ

- Живой офис

- золото

- Инвестидеи

- инвестиции

- инвесткафе

- Интер РАО ЕЭС

- инфляция

- Иркутскэнерго

- ИСКЧ

- Китай

- котировки

- кризис

- КТК

- Лукойл

- Мечел

- ММВБ

- модельный портфель

- МТС

- Мультисистема

- Навальный

- нефть

- НЛМК

- НМТП

- Новатэк

- О2ТВ

- обзор рынка

- Облигации

- операционные результаты

- отчетность

- оффтоп

- Полюс Золото

- приватизация

- прогноз

- Путин

- РАО ЭС Востока

- Распадская

- РЖД

- рнт

- Роллман

- Роснефть

- Россия

- Ростелеком

- РусГидро

- Сбербанк

- Северсталь

- Соллерс

- статистика

- Сургутнефтегаз

- Татнефть

- ТГК

- технический анализ

- торговля

- Трансконтейнер

- трейдинг

- Украина

- Уралкалий

- Фармсинтез

- Фармстандарт

- Финотдел

- фондовый рынок

- фундаментальный

- Электроэнергетика