SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Инвесткафе

Затянет ли Евросоюз Россию в свою долговую яму?

- 17 сентября 2012, 12:58

- |

Время идет, а в Евросоюзе ничего не меняется. Греция по-прежнему не может расплатиться с долгами, Испания не знает, как спасти свои банки. Помимо этих государств в долговой яме уже оказались Португалия, Италия, Ирландия, Бельгия и Кипр. Недавно стало известно, что темпы роста экономики Франции значительно снизились и оказались близки к нулю. Авторитетные рейтинговые агентства регулярно понижают суверенные рейтинги и прогнозы по ним для стран Старого Света. Затянет ли Евросоюз в свою долговую яму Россию?

Об этом мы поговорим на вебинаре Инвесткафе 27 сентября 2012 года, как обычно, в 17:00.

Мы расскажем:

• какие из российских компаний пострадают первыми?

• чего бояться и что делать?

• на какие компании делать ставку?

Инвесткафе всегда на твоей стороне. Мы защитим твои деньги от внешних угроз. Многие аналитики не предрекают бед для отечественного фондового рынка, но можно ли быть до конца уверенными в этих прогнозах? Чтобы кризис не застал тебя врасплох — смотри наш вебинар!

( Читать дальше )

Об этом мы поговорим на вебинаре Инвесткафе 27 сентября 2012 года, как обычно, в 17:00.

Мы расскажем:

• какие из российских компаний пострадают первыми?

• чего бояться и что делать?

• на какие компании делать ставку?

Инвесткафе всегда на твоей стороне. Мы защитим твои деньги от внешних угроз. Многие аналитики не предрекают бед для отечественного фондового рынка, но можно ли быть до конца уверенными в этих прогнозах? Чтобы кризис не застал тебя врасплох — смотри наш вебинар!

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Башнефть: старый друг лучше новых двух

- 17 сентября 2012, 11:00

- |

Новая целевая цена обыкновенной акции Башнефти составляет $64,55, рекомендация — «держать», таргет для привилегированной акции — $48,41, рекомендация — «покупать». Таким образом, прогнозная цена по обычке была снижена на 6%, а по префам — на 12%. Потенциал роста от текущих уровней по-прежнему есть: он составляет порядка 8% для обыкновенных акций и 15% для привилегированных.

В модели DCF, используемой для оценки акций компании, несколько существенных предположений и прогнозов были изменены. Несмотря на то, что целевые цены были незначительно понижены, наличие в ближайшем будущем объективных триггеров к росту делают акции компании весьма интересными для инвестиций.

Прогнозы

Медленное восстановление крупнейших экономик мира после кризиса негативно сказывается на потреблении нефти. Мы снизили долгосрочные прогнозы по ценам на нефть и ожидаем, что их рост окажется более умеренным, чем ожидалось раньше, а начнется он после снижения цен в 2013 году.

( Читать дальше )

В модели DCF, используемой для оценки акций компании, несколько существенных предположений и прогнозов были изменены. Несмотря на то, что целевые цены были незначительно понижены, наличие в ближайшем будущем объективных триггеров к росту делают акции компании весьма интересными для инвестиций.

Прогнозы

Медленное восстановление крупнейших экономик мира после кризиса негативно сказывается на потреблении нефти. Мы снизили долгосрочные прогнозы по ценам на нефть и ожидаем, что их рост окажется более умеренным, чем ожидалось раньше, а начнется он после снижения цен в 2013 году.

( Читать дальше )

Софт завоевывает рынок

- 14 сентября 2012, 14:14

- |

Одной из особенностей российского ИКТ-рынка является большая роль государственных заказчиков: пока многие инициативы, к сожалению, исходят именно «сверху». Между тем, приоритет в госзакупках постепенно смещается в сторону ИТ-услуг, отходя от закупок различного оборудования.

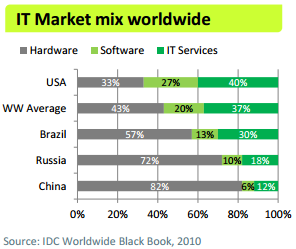

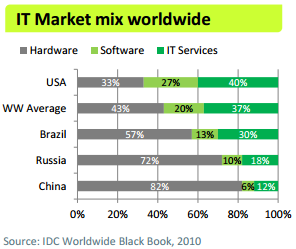

Пока российский рынок ИКТ характеризуется типичным для развивающихся стран креном в сторону большей доли оборудования по сравнению с программным обеспечением (ПО) и ИТ-услугами. Например, на американском рынке ИКТ на ИТ-услуги и ПО приходится 40% и 27% объема соответственно. Для сравнения, в России по итогам 2010 года на оборудование пришлось 72% объема рынка, на ПО — 10%, а на ИТ — 18%.

При этом рынок ИКТ в России во многом формируется за счет заказов государства и госкомпаний, т.е. в том числе за счет госбюджета. Правительство постоянно предупреждает о возможности возникновения бюджетного дефицита, что может поставить под угрозу реализацию некоторых госпрограмм в области ИКТ. Также актуальным становится вопрос оптимизации расходов по этому направлению. Буквально на прошлой неделе

( Читать дальше )

Пока российский рынок ИКТ характеризуется типичным для развивающихся стран креном в сторону большей доли оборудования по сравнению с программным обеспечением (ПО) и ИТ-услугами. Например, на американском рынке ИКТ на ИТ-услуги и ПО приходится 40% и 27% объема соответственно. Для сравнения, в России по итогам 2010 года на оборудование пришлось 72% объема рынка, на ПО — 10%, а на ИТ — 18%.

При этом рынок ИКТ в России во многом формируется за счет заказов государства и госкомпаний, т.е. в том числе за счет госбюджета. Правительство постоянно предупреждает о возможности возникновения бюджетного дефицита, что может поставить под угрозу реализацию некоторых госпрограмм в области ИКТ. Также актуальным становится вопрос оптимизации расходов по этому направлению. Буквально на прошлой неделе

( Читать дальше )

ВТО: друг или враг фондового рынка?

- 14 сентября 2012, 13:43

- |

23 августа 2012 года Российская Федерация наконец-то вступила в ВТО. Для кого-то это долгожданное событие, а кому-то совсем не весело. Не секрет, что членство нашей страны во Всемирной торговой организации отразится на эмитентах, чьи ценные бумаги торгуются на Московской бирже. Специалисты Инвесткафе считают, что в долгосрочной перспективе можно отыграть это событие, грамотно сформировать портфель и хорошо заработать.

Мы назовем:

• 5 эмитентов, выигравших от вступления РФ в ВТО;

• 5 эмитентов, на которые членство РФ в ВТО окажет негативное воздействие;

• основные факторы, которые повлияют на российский рынок в связи со вступлением нашей страны в ВТО.

Другие вебинары:

http://investcafe.ru/webinars

Слабое звено нефтянки

- 12 сентября 2012, 17:23

- |

Факт того, что российский рынок акций зависит от цен на нефть, стал аксиомой для всех инвесторов. Тем более зависят от цен на нефть акции российских нефтяных компаний. Так ли это, и насколько сильной является эта зависимость, я и решил выяснить в этом материале.

Для этого были рассчитаны значения корреляции, как наиболее расхожий показатель, и коэффициента корреляции Пирсона, показатель чуть более сложный концептуально, но более точный, на мой взгляд, так как борется с определенными недостатками в расчете корреляции. Для обыкновенных акций семи торгуемых в России нефтяных компаний (Роснефть, ЛУКОЙЛ, ТНК-BP Холдинг, Татнефть, Сургутнефтегаз, Газпром нефть и Башнефть) я рассчитал вышеупомянутые показатели поквартально и за весь период, начиная с 2007 года по 2-й квартал 2012 года. У всех анализируемых акций, корреляция с ценами на нефть положительная, причем в последние два года, она заметно выросла.

( Читать дальше )

Для этого были рассчитаны значения корреляции, как наиболее расхожий показатель, и коэффициента корреляции Пирсона, показатель чуть более сложный концептуально, но более точный, на мой взгляд, так как борется с определенными недостатками в расчете корреляции. Для обыкновенных акций семи торгуемых в России нефтяных компаний (Роснефть, ЛУКОЙЛ, ТНК-BP Холдинг, Татнефть, Сургутнефтегаз, Газпром нефть и Башнефть) я рассчитал вышеупомянутые показатели поквартально и за весь период, начиная с 2007 года по 2-й квартал 2012 года. У всех анализируемых акций, корреляция с ценами на нефть положительная, причем в последние два года, она заметно выросла.

( Читать дальше )

Морские порты России: восемь месяцев ветер в парусах

- 12 сентября 2012, 15:57

- |

Ассоциация морских торговых портов опубликовала консолидированные операционные результаты игроков российского рынка по итогам восьми месяцев текущего года. Грузооборот морских портов в отчетном периоде вырос на 4,8% год к году, до 369,5 млн тонн. При этом продолжаются изменения в структуре грузов по составу и экономико-географическому распределению.

Наблюдаемый рост обеспечен увеличением объемов перевалки сухогрузов на 10,3% год к году и растущим числом операций с экспортом, грузооборот которого составил 203,6 млн тонн. Это на 8,9% выше уровня 2011 года за сопоставимый период.

Сохраняется несколько пессимистичная картина в отношении импортных грузов. Их перевалка снизилась в отчетном периоде на 4,4% год к году, до 29,3 млн тонн. Однако в краткосрочной и среднесрочной перспективах стоит ожидать существенных перемен в данном направлении. Это обусловлено ослаблением национальных протекционистских барьеров, поскольку Россия уже стала полноправным членом Всемирной торговой организации. Более того, в целом транспортную отрасль ожидает достаточно динамичное развитие в виду перспективного роста товарооборота РФ с партнерами.

( Читать дальше )

Наблюдаемый рост обеспечен увеличением объемов перевалки сухогрузов на 10,3% год к году и растущим числом операций с экспортом, грузооборот которого составил 203,6 млн тонн. Это на 8,9% выше уровня 2011 года за сопоставимый период.

Сохраняется несколько пессимистичная картина в отношении импортных грузов. Их перевалка снизилась в отчетном периоде на 4,4% год к году, до 29,3 млн тонн. Однако в краткосрочной и среднесрочной перспективах стоит ожидать существенных перемен в данном направлении. Это обусловлено ослаблением национальных протекционистских барьеров, поскольку Россия уже стала полноправным членом Всемирной торговой организации. Более того, в целом транспортную отрасль ожидает достаточно динамичное развитие в виду перспективного роста товарооборота РФ с партнерами.

( Читать дальше )

Северсталь: хорошая игра при плохой погоде

- 11 сентября 2012, 18:26

- |

Одна из крупнейших российских металлургических компаний — Северсталь — опубликовала свою финансовую отчетность за 2-й квартал текущего года. Результаты, на мой взгляд, оказались неплохими.

Так, в квартальном выражении выручка увеличилась на 1,1% — до $3,72 млрд. Показатель EBITDA вырос существеннее — на 18,2% и достиг значения $664 млн. Высокий темп роста показателя привел к увеличению рентабельности Северстали до 17,9% против 15,3% в 1-м квартале. Таким образом, компания остается одной из самых эффективных в секторе, хотя и уступила в этом периоде пальму первенства НЛМК, рентабельность которого достигла 18,3%.

Следует заметить, что Северсталь резко сократила чистую прибыль — на 64%, до $155 млн. Однако вызвано это в основном изменением курсовых разниц, которые увеличили показатель в 1-м квартале и снизили во 2-м. Также стоит отметить и тот факт, что официальное окончательное выделение высокорентабельного золотодобывающего дивизиона

( Читать дальше )

Так, в квартальном выражении выручка увеличилась на 1,1% — до $3,72 млрд. Показатель EBITDA вырос существеннее — на 18,2% и достиг значения $664 млн. Высокий темп роста показателя привел к увеличению рентабельности Северстали до 17,9% против 15,3% в 1-м квартале. Таким образом, компания остается одной из самых эффективных в секторе, хотя и уступила в этом периоде пальму первенства НЛМК, рентабельность которого достигла 18,3%.

Следует заметить, что Северсталь резко сократила чистую прибыль — на 64%, до $155 млн. Однако вызвано это в основном изменением курсовых разниц, которые увеличили показатель в 1-м квартале и снизили во 2-м. Также стоит отметить и тот факт, что официальное окончательное выделение высокорентабельного золотодобывающего дивизиона

( Читать дальше )

СОЛЛЕРС — лидер в секторе машиностроения

- 11 сентября 2012, 14:27

- |

Опубликованная компанией СОЛЛЕРС отчетность показала довольно-таки сильные результаты. В частности, компании удалось увеличить показатели экономической эффективности. В целом отчетность оправдала ожидания инвесторов, и закрепила за компанией звание лидера в секторе машиностроения.

Выручка компании сократилась на 1,8%, что произошло вследствие прекращения продаж автомобилей Fiat, однако продажи остальных моделей существенно выросли по отношению год к году, рост в первом полугодии составил 23%. При этом операционная прибыль компании выросла на 72,21%, в первую очередь за счет оптимизации расходов. Значение операционной прибыли составило 3,4 млрд руб. Чистая прибыль компании выросла практически в 3 раза, однако стоит отметить, что такой результат обусловлен эффектом низкой базы в 2011 году. EBITDA компании увеличилась на 37% по отношению к аналогичному периоду в прошлом году, составив 3,9 млрд руб. Operation margin составил 11,1% по результатам первого полугодия, увеличившись на 4,78 п.п. Net margin достигла рекордного значения, составив 8,43%, что на 5,58 п.п. выше, чем год назад. EBITDA margin вырос на 3,63% по отношению к результату за первое полугодие 2011 года и оказался на уровне 12,7%.

( Читать дальше )

Выручка компании сократилась на 1,8%, что произошло вследствие прекращения продаж автомобилей Fiat, однако продажи остальных моделей существенно выросли по отношению год к году, рост в первом полугодии составил 23%. При этом операционная прибыль компании выросла на 72,21%, в первую очередь за счет оптимизации расходов. Значение операционной прибыли составило 3,4 млрд руб. Чистая прибыль компании выросла практически в 3 раза, однако стоит отметить, что такой результат обусловлен эффектом низкой базы в 2011 году. EBITDA компании увеличилась на 37% по отношению к аналогичному периоду в прошлом году, составив 3,9 млрд руб. Operation margin составил 11,1% по результатам первого полугодия, увеличившись на 4,78 п.п. Net margin достигла рекордного значения, составив 8,43%, что на 5,58 п.п. выше, чем год назад. EBITDA margin вырос на 3,63% по отношению к результату за первое полугодие 2011 года и оказался на уровне 12,7%.

( Читать дальше )

РАО ЭС Востока наполнит энергией Сахалин

- 10 сентября 2012, 18:08

- |

Инвестиции в повышение эффективности генерирующих мощностей окажут поддержку котировкам РАО ЭС Востока

РАО ЭС Востока запустило пятый энергоблок Сахалинской ТЭЦ-1 мощностью 91,2 мВт. Это позволит нарастить резервный объем мощности и вывести часть устаревших мощностей Сахалинской ГРЭС.

В настоящее время на Дальнем Востоке функционирует несколько отдельных энергосистем. Наиболее крупной из них является Объединенная энергосистема Востока (ОЭС), в которую входят Амурская, Приморская, Хабаровская энергосистемы, а также южный район Якутской. На долю ОЭС приходится 73% электропотребления всего холдинга РАО ЭС Востока. Отдельно функционируют Камчатская, Магаданская, Чукотская, Сахалинская и Якутская энергосистемы.

Существующее положение вещей создает определенные проблемы в изолированных энергосистемах. Во-первых, в каждой из них существует необходимость поддержания дополнительного резерва мощности. Во-вторых, некоторые из них обладают низкой эффективностью. В-третьих, создаются дополнительные издержки, связанные с доставкой топлива в отдаленные районы.

Наличие изолированных энергосистем оказывает определенное давление на рентабельность бизнеса РАО ЭС Востока. При этом компания не имеет возможности просто отказаться от работы в данных регионах. Таким образом, единственным возможным выходом в данной ситуации являются инвестиции в повышение эффективности отдельных энергосистем.

Совокупная мощность электростанций Сахалинской энергосистемы — 477 мВт, из которых 252 мВт обеспечены устаревшими мощностями Сахалинской ГРЭС. На долю Сахалинэнерго приходится 7%

( Читать дальше )

РАО ЭС Востока запустило пятый энергоблок Сахалинской ТЭЦ-1 мощностью 91,2 мВт. Это позволит нарастить резервный объем мощности и вывести часть устаревших мощностей Сахалинской ГРЭС.

В настоящее время на Дальнем Востоке функционирует несколько отдельных энергосистем. Наиболее крупной из них является Объединенная энергосистема Востока (ОЭС), в которую входят Амурская, Приморская, Хабаровская энергосистемы, а также южный район Якутской. На долю ОЭС приходится 73% электропотребления всего холдинга РАО ЭС Востока. Отдельно функционируют Камчатская, Магаданская, Чукотская, Сахалинская и Якутская энергосистемы.

Существующее положение вещей создает определенные проблемы в изолированных энергосистемах. Во-первых, в каждой из них существует необходимость поддержания дополнительного резерва мощности. Во-вторых, некоторые из них обладают низкой эффективностью. В-третьих, создаются дополнительные издержки, связанные с доставкой топлива в отдаленные районы.

Наличие изолированных энергосистем оказывает определенное давление на рентабельность бизнеса РАО ЭС Востока. При этом компания не имеет возможности просто отказаться от работы в данных регионах. Таким образом, единственным возможным выходом в данной ситуации являются инвестиции в повышение эффективности отдельных энергосистем.

Совокупная мощность электростанций Сахалинской энергосистемы — 477 мВт, из которых 252 мВт обеспечены устаревшими мощностями Сахалинской ГРЭС. На долю Сахалинэнерго приходится 7%

( Читать дальше )

Еврозона будет процветать

- 07 сентября 2012, 12:53

- |

Сегодня комитет по ставкам оставил учетную ставку ЕС на уровне 0,75%. В моменте это порадовало рынки. Затем рынки обрадовал глава ЕЦБ Марио Драги. Он прогнозирует снижение европейского ВВП только на 0,2% на конец 2012 вместо запланированного снижения на 0,6%. Прогноз на 2013 год еще позитивнее — вместо падения 0,4%, Драги ожидает, что ВВП еврозоны вырастет на 1,4%.

По словам Драги, ЕЦБ будет сфокусирован на трелетних облигациях. “И для прямых денежно-кредитных операций мы не устанавливаем никаких лимитов” – сказал Марио Драги. Что касается будущего европейской валюты, Драги сказал так: “От евро нельзя отказаться, он необратим”.

Эти значимые экономические новости обсудили в программе “Сухой остаток” на Финам FM.

“Это, действительно, евро необратим. Корреляция рубля с евро будет более заметна в будущем, и мы будем больше ходить вместе с евро против доллара. В следующем году мы будем себя чувствовать более европейцами”, считает Николай Солабуто, директор по управлению активами ИК «Трейд-Портал».

( Читать дальше )

По словам Драги, ЕЦБ будет сфокусирован на трелетних облигациях. “И для прямых денежно-кредитных операций мы не устанавливаем никаких лимитов” – сказал Марио Драги. Что касается будущего европейской валюты, Драги сказал так: “От евро нельзя отказаться, он необратим”.

Эти значимые экономические новости обсудили в программе “Сухой остаток” на Финам FM.

“Это, действительно, евро необратим. Корреляция рубля с евро будет более заметна в будущем, и мы будем больше ходить вместе с евро против доллара. В следующем году мы будем себя чувствовать более европейцами”, считает Николай Солабуто, директор по управлению активами ИК «Трейд-Портал».

( Читать дальше )

теги блога Инвесткафе

- Forex

- IPO

- LKOH

- odva

- rtkm

- Абрау-Дюрсо

- Автоваз

- акции

- анализ

- аналитика

- Армада

- АФК Система

- Банк Возрождение

- Банк ВТБ

- Банк Москвы

- банки

- Башнефть

- валюта

- валюта прогноз

- валюта рекомендации

- вебинар

- вклады

- ВТБ

- ВТО

- Вторресурсы

- Вымпелком

- выручка

- газ

- Газпром

- Газпромнефть

- депозиты

- дивиденды

- дивиденды 2012

- доллар

- Евро

- еврозона

- евросоюз

- ЕЦБ

- Живой офис

- золото

- Инвестидеи

- инвестиции

- инвесткафе

- Интер РАО ЕЭС

- инфляция

- Иркутскэнерго

- ИСКЧ

- Китай

- котировки

- кризис

- КТК

- Лукойл

- Мечел

- ММВБ

- модельный портфель

- МТС

- Мультисистема

- Навальный

- нефть

- НЛМК

- НМТП

- Новатэк

- О2ТВ

- обзор рынка

- Облигации

- операционные результаты

- отчетность

- оффтоп

- Полюс Золото

- приватизация

- прогноз

- Путин

- РАО ЭС Востока

- Распадская

- РЖД

- рнт

- Роллман

- Роснефть

- Россия

- Ростелеком

- РусГидро

- Сбербанк

- Северсталь

- Соллерс

- статистика

- Сургутнефтегаз

- Татнефть

- ТГК

- технический анализ

- торговля

- Трансконтейнер

- трейдинг

- Украина

- Уралкалий

- Фармсинтез

- Фармстандарт

- Финотдел

- фондовый рынок

- фундаментальный

- Электроэнергетика