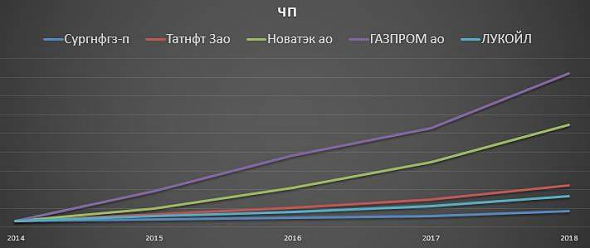

с точки зрения дивидендов, что лучше иметь в портфеле Лукоил или Газпромнефть ?

татка есть, сургут есть, понимаю, что нефтянки много и хочу одного убрать!

drumer, обе компании отличные. Держу акции этих компаний.

Дмитрий Вебсмит, компании, может, и отличные, а бумаги принципиально разные: одна частная блючипса, вторая на 95% Газпром 3го листинга. По мне так сомнительная бумага, сильно раскрученная избами, сам держал, но на последнем пике сдал в рамках планового сокращения бумаг в портфеле. С другой стороны, если по стратегии портфель бумаг на 20, без нее сложно набрать.

any_to_real, портфель 20бумаг из них 5 было нефтянки, роснефть по 480 выкинил, вот умаю еще уменьшать?

drumer, да тут не надо прям четких цифр соблюдать и кого-то спрашивать: со временем какая-то бумага начинает смотреться гадким утенком в портфеле и сама собой как-то вылетает

any_to_real, =))) я просто молод еще и буквально 3 месяца в инвестициях

drumer, деньги перетекают от активных к терпеливым.