Блог им. imabrain |Длинный портфель облигаций: итоги четвертого месяца, планы и сделки

- 30 декабря 2023, 14:39

- |

- Доля бумаг с фикс купоном – 60%, флоатеров и денег – 40% (почти без изменений, небольшая разница только за счет приходящих купонов)

- Доходность за месяц – 1,49% (~17,4% годовых)

- Текущая купонная доходность портфеля – 16,8%

⚠️Сидя целиком во флоатерах в моменте можно было бы иметь чуть больше с купонов и чуть меньше кредитного риска, но:

- разница не настолько существенная. Доля A-грейда в портфеле и так выше – 59%, а BB – менее 11%

- потенциал роста по телу у флоатеров небольшой, а вот потерять лишнее, когда все одновременно пойдут на выход, чтобы переложиться в фикс, – очень даже можно

Бенчмарки:

- Банковские депозиты ~14,5%. Чем дальше, тем сложнее становится их оценивать. Для простоты буду брать среднюю ставку ЦБ -50 б.п. (дисконт отражает некоторый лаг с выходом новых предложений и неудобство от периодического перекладывания между наиболее выгодными из них) Доходность, конечно, меньше, но вполне соразмерна меньшим рискам – инструмент вполне адекватный и сбалансированный

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 0 )

Блог им. imabrain |Облигации и ЦФА: план по первичным размещениям на неделе с 25.12 по 31.12.23

- 25 декабря 2023, 09:41

- |

🚘Балтийский Лизинг: AA-, купон до 16% ежемес. (YTM~17,1%), 3 года, 3 млрд.

С лета, когда размещали прошлый выпуск, Балтлиз получил +1 ступеньку рейтинга – за рост бизнеса и высокое качество портфеля. Но некоторым риском стала недавняя продажа компании: рейтинг теперь может быть оперативно изменен (сейчас он в статусе «под наблюдением»). А новым собственником стал М.Жарицкий, которого Эксперт РА, похоже, не слишком жалует – никак не хочет переводить другой его актив Контрол Лизинг в BBB-грейд

Но это уже скорее светские вопросы, а не бизнесовые – в плане надежности эмитента я бы не переживал. Тем более, рынок в любом случае не оценивает Балтлиз как полноценный АA- (и даже в бытность его A+ воспринимал куда слабее, чем похожий РЕСО. Такая «вещь в себе» и с соседями по рейту его сравнивать не очень корректно, лучше с самим собой)

⚠️Особенность выпуска – быстрая амортизация, по 2,5% уже с 1-го купона. Это резко сокращает дюрацию, поэтому как полноценный 3-летний его воспринимать нельзя. Но зато страхует от ухода бумаги сильно под номинал

( Читать дальше )

Блог им. imabrain |Облигации: план по первичным размещениям на неделе с 11.12 по 17.12.23

- 11 декабря 2023, 08:16

- |

Флоатеры:

⚡️Россети Московский регион: AAA, ЦБ+120, ежемесячный купон и пересчет, 8 млрд., 3 года

Материнские Россети на этой неделе собрали похожий, но более длинный выпуск с финальным спредом 105. Здесь тоже можно ожидать снижения. Спред ниже 120 – не совсем рыночный, но преимуществом идет ежемесячный пересчет купона (по большинству других флоатеров верхнего рейта с привязкой к ЦБ купон пересчитывается раз в квартал)

В случае повышения ставки на заседании 15 декабря эти бумаги отреагируют чуть раньше. Как альтернативу, можно посмотреть РусГидро (ПАО) БО-П10 RU000A106037 – торгуется в районе номинала, а квартальный пересчет купона будет в конце декабря

💰Глобал Факторинг Нетворк Рус (ГФН): B+, RUONIA+600, ежемесячный купон, ежедневный пересчет, 150 млн., 4 года. Только квал

Про них немного писал в разборе предыдущего выпуска. По-прежнему не считаю возможным достоверно оценить реальное кредитное качество факторинговой компании по одним только отчетам. Эксперт РА, у которых информации и возможностей больше – умеренно оптимистичен и в конце весны поднял ГФНу рейтинг на одну ступеньку

( Читать дальше )

Блог им. imabrain |Облигации: план по первичным размещениям на неделе с 04.12 по 10.12.23

- 04 декабря 2023, 11:04

- |

🛢 Борец Капитал: A+ / AA-, флоатер RUONIA + 250 (ежедневный пересчет), 2 года, 4 млрд.

Тут есть свежий подробный разбор. Мнение по выпуску в целом положительное

📡 Эр-Телеком: A-, YTM~16,9%, 1,25 года, 5 млрд.

По нему делал подробный разбор в июле. С тех пор мы увидели отчеты за 6 и 9 месяцев 2023, где все очень хорошо выросло, а в октябре был успешно погашен большой выпуск ПБО-02-01 на 15 млрд. Также в октябре Эксперт РА вполне ожидаемо повысил компании кредитный рейтинг – агентство отмечает улучшение финансовых показателей по итогам 1п2023 и прогнозирует постепенное сокращение долговой нагрузки до долг/EBITDA~3х (сейчас – в районе 4х)

( Читать дальше )

Блог им. imabrain |Борец Капитал: новый выпуск облигаций. Насосы качают в деньги в Эмираты

- 29 ноября 2023, 15:57

- |

- A+ от АКРА 31.10.23 / AA- от НКР 21.06.23

- флоатер RUONIA+250 (ежедневный пересчет)

- 2 года, объем 4 млрд.

⚠️Сам Борец Капитал – финансовая прокладка для привлечения займов, собственного рейтинга у нее нет, только скоринг Era – B+. По выпуску действует поручительство от головной компании группы в РФ – ПК «Борец» и оферта от Tangent, здесь все приемлемо. Правда, истребовать свои деньги из-за рубежа в случае чего будет той еще задачкой, и это нужно учитывать при оценке рисков

✅В своем сегменте Борец занимает лидирующую долю на рынке РФ – порядка 30% – и приносит 56% общей выручки Группы. Основные заказчики – крупные ВИНКи. За рубежом позиции Группы тоже умеренно конкурентные (заявляют топ-5 на рынках США и Ближнего Востока)

( Читать дальше )

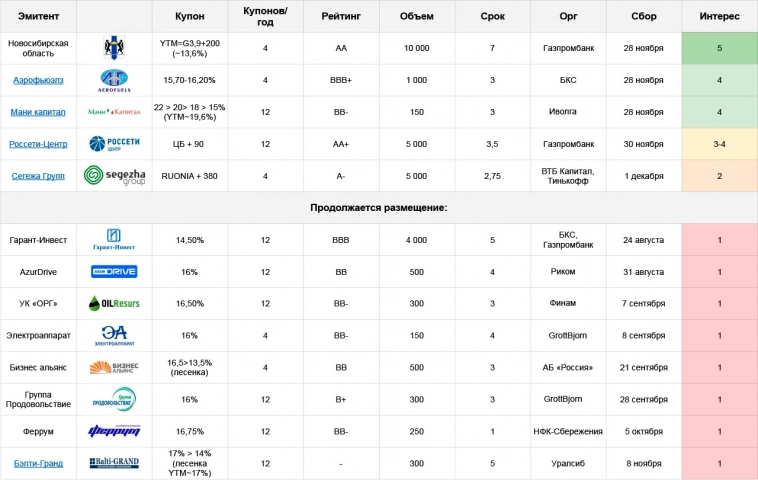

Блог им. imabrain |Облигации: план по первичным размещениям на неделе с 27.11 по 03.12.23

- 27 ноября 2023, 09:45

- |

🇷🇺 Новосибирская область: AA, YTM~13,6%, 7 лет, 10 млрд.

YTM здесь определяется через спред 200 б.п. к КБД на сроке 3,9 – на момент написания это 13,6%, что примерно соответствует купону 13%. Среди длинных субфедов сравнимую доходность и спред дают только бумаги с более низким кредитным рейтингом

Самый доходный из собственных выпусков Новосиба RU34021ANO0 торгуется c YTM~12,7%. Премия определенно есть, а все прошлые субфеды в этом году при схожих вводных отработали хорошо. Поэтому и сюда планирую заглянуть за небольшим апсайдом (держать ради купона неинтересно, только как спекулятив)

( Читать дальше )

Блог им. imabrain |Аэрофьюэлз: новый выпуск облигаций. Больше заправок, хороших и разных

- 25 ноября 2023, 15:26

- |

- рейт BBB+ от Эксперт РА 29.09.23

- купон до 16,2% квартальный, YTM~17%,

- 3 года, объем 1 млрд.

- Работает в 26 аэропортах РФ, включая Пулково и Домодедово. Также, имеет 4 собственных аэропорта и сеть из 30 топливно-заправочных комплексов (ТЗК)

- Международное подразделение представлено почти в 1000 аэропортов. Операционно объемы в РФ и за рубежом примерно одинаковые, но за рубежом нет своих ТЗК, там другая схема работы – чисто посредническая и менее маржинальная

( Читать дальше )

Блог им. imabrain |Длинный портфель облигаций: итоги третьего месяца, планы и сделки

- 24 ноября 2023, 15:25

- |

Основные параметры на середину ноября:

- Доля бумаг с фикс купоном – 61%, флоатеров и денег – 39%

- Доходность за месяц – 1,49% (~17,9% годовых)

- Текущая купонная доходность портфеля – 15,9% (без флоатеров = 16,1%)

Но это не так и важно, задача портфеля – не просто дожидаться позитива от ЦБ (хотя приоритет именно такой), а быть одинаково готовым к любому варианту развития событий

Бенчмарки:

- В этом месяце портфель уверенно обгоняет любые банковские депозиты/счета даже по голой купонной доходности (потолок для банков оцениваю в 14% – тут надо еще учитывать, что период высоких ставок затягивается, и прыгать по коротким предложениям «для новых клиентов» становится все более напряжным)

( Читать дальше )

Блог им. imabrain |Облигации: план по первичным размещениям на неделе с 20.11 по 26.11.23

- 20 ноября 2023, 13:03

- |

📡 Ростелеком: AA+/AAA, YTM~13,8%, 2,25 года, объем 10 млрд

Купон почти на 200 б.п. ниже ставки ЦБ выглядит сейчас абсолютно бессмысленным, даже от корпората с таким рейтингом. Есть небольшая премия к своим предыдущим выпускам, но сильно интересным все равно не выглядит. Вероятно, основной объем выпуска уже пристроен по договоренностям с институционалами (накануне, в четверг Ростелеком уже разместил 15 млрд. за часовой сбор, ушло куда-то по своим). А в широкий рынок выходят в надежде поймать сколько получится от частников. Но мы не такие, и по понедельникам – не подаем

( Читать дальше )

Блог им. imabrain |Облигации: план по первичным размещениям на неделе с 13.11 по 19.11.23

- 13 ноября 2023, 12:00

- |

🚗Интерлизинг: A-, YTM~17,7%, 3 года, 3,5 млрд.

Новый выпуск от старого знакомого, которому выпала незавидная участь стать главным символом цикла повышения ставки ЦБ в 2023 году. Кто не в курсе – в августе компания успешно разместила выпуск на условиях сильно лучше среднерыночных, чем вызвала большой ажиотаж. Но именно после этого размещения рынок довольно бодро поехал вниз на ужесточении ДКП, и те, кто не успел сразу выйти – остались заперты в бумаге с убытком на пике доходившем до 5%

К самой компании, да и к выпуску никаких претензий нет, но осадочек остался. За прошедшие 3 месяца в самом Интерлизинге принципиально ничего не поменялось, вот обзор. Вышел отчет за 9 мес со странными «доходами от участия в других организациях», но главное, что не расходы. В остальном криминала не видно

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс