комментарии Ремора на форуме

-

"Россети" и дочерние компании. Монитор дивидендов: последняя песня - "Атон"

"Россети" и дочерние компании. Монитор дивидендов: последняя песня - "Атон"

В 2019 году в нашем традиционном мониторе дивидендов Россетей, ФСК и МРСК мы рассматриваем характерные для отрасли и компаний факторы, которые окажут наибольшее влияние на дивиденды за 2018 и 2019. Мы ожидаем, что четыре МРСК обеспечат впечатляющую доходность 11% по итогам 2018, но отмечаем существенный риск снижения доходностей в 2019, т.к. давление на чистую прибыль компаний из-за повышения операционных расходов на передачу электроэнергии должно проявиться в большей степени. Мы продолжаем отдавать предпочтение ФСК (ВЫШЕ РЫНКА, дивидендная доходность 9%), перед Россетями (НЕЙТРАЛЬНО), которые, несмотря на высокие дивидендные поступления (20.5 млрд руб. за 2018) и положительный FCF, предлагают скромную доходность (максимум 5% по привилегированным акциям).

Дивидендная лига с 2018 не изменилась: пять бумаг с доходностью 9-11%

Сложные упражнения по расчету дивидендов привели нас к выводу, что по итогам 2018 список топ-5 дивидендных историй мало изменился по сравнению с 2017. Лидером уже второй год подряд выступает MRKP (доходность 11.5%), но за ней с минимальным отрывом следуют MRKY и LSNGP (11.4%), а также MRKV (10.6%). Пятерку лидеров замыкает FEES (9.1%) – ожидаемый дивиденд 0.015 руб. на акцию, скорее всего, материализуется, учитывая сильную динамику чистой прибыли в 2018 (+33% г/г по РСБУ, +28% г/г по МСФО). Для оценки дивидендов мы используем меньший из двух показателей – оценки АТОНа или показателя из финансовых планов компаний.

читать дальше на смартлабе "Россети" и дочерние компании. Монитор дивидендов: последняя песня - "Атон"

"Россети" и дочерние компании. Монитор дивидендов: последняя песня - "Атон"

В 2019 году в нашем традиционном мониторе дивидендов Россетей, ФСК и МРСК мы рассматриваем характерные для отрасли и компаний факторы, которые окажут наибольшее влияние на дивиденды за 2018 и 2019. Мы ожидаем, что четыре МРСК обеспечат впечатляющую доходность 11% по итогам 2018, но отмечаем существенный риск снижения доходностей в 2019, т.к. давление на чистую прибыль компаний из-за повышения операционных расходов на передачу электроэнергии должно проявиться в большей степени. Мы продолжаем отдавать предпочтение ФСК (ВЫШЕ РЫНКА, дивидендная доходность 9%), перед Россетями (НЕЙТРАЛЬНО), которые, несмотря на высокие дивидендные поступления (20.5 млрд руб. за 2018) и положительный FCF, предлагают скромную доходность (максимум 5% по привилегированным акциям).

Дивидендная лига с 2018 не изменилась: пять бумаг с доходностью 9-11%

Сложные упражнения по расчету дивидендов привели нас к выводу, что по итогам 2018 список топ-5 дивидендных историй мало изменился по сравнению с 2017. Лидером уже второй год подряд выступает MRKP (доходность 11.5%), но за ней с минимальным отрывом следуют MRKY и LSNGP (11.4%), а также MRKV (10.6%). Пятерку лидеров замыкает FEES (9.1%) – ожидаемый дивиденд 0.015 руб. на акцию, скорее всего, материализуется, учитывая сильную динамику чистой прибыли в 2018 (+33% г/г по РСБУ, +28% г/г по МСФО). Для оценки дивидендов мы используем меньший из двух показателей – оценки АТОНа или показателя из финансовых планов компаний.

читать дальше на смартлабе "Россети" и дочерние компании. Монитор дивидендов: последняя песня - "Атон"

"Россети" и дочерние компании. Монитор дивидендов: последняя песня - "Атон"

В 2019 году в нашем традиционном мониторе дивидендов Россетей, ФСК и МРСК мы рассматриваем характерные для отрасли и компаний факторы, которые окажут наибольшее влияние на дивиденды за 2018 и 2019. Мы ожидаем, что четыре МРСК обеспечат впечатляющую доходность 11% по итогам 2018, но отмечаем существенный риск снижения доходностей в 2019, т.к. давление на чистую прибыль компаний из-за повышения операционных расходов на передачу электроэнергии должно проявиться в большей степени. Мы продолжаем отдавать предпочтение ФСК (ВЫШЕ РЫНКА, дивидендная доходность 9%), перед Россетями (НЕЙТРАЛЬНО), которые, несмотря на высокие дивидендные поступления (20.5 млрд руб. за 2018) и положительный FCF, предлагают скромную доходность (максимум 5% по привилегированным акциям).

Дивидендная лига с 2018 не изменилась: пять бумаг с доходностью 9-11%

Сложные упражнения по расчету дивидендов привели нас к выводу, что по итогам 2018 список топ-5 дивидендных историй мало изменился по сравнению с 2017. Лидером уже второй год подряд выступает MRKP (доходность 11.5%), но за ней с минимальным отрывом следуют MRKY и LSNGP (11.4%), а также MRKV (10.6%). Пятерку лидеров замыкает FEES (9.1%) – ожидаемый дивиденд 0.015 руб. на акцию, скорее всего, материализуется, учитывая сильную динамику чистой прибыли в 2018 (+33% г/г по РСБУ, +28% г/г по МСФО). Для оценки дивидендов мы используем меньший из двух показателей – оценки АТОНа или показателя из финансовых планов компаний.

читать дальше на смартлабе Правительство рассматривает предложения «Россетей» по включению в сетевые тарифы дивидендной составляющей.

Правительство рассматривает предложения «Россетей» по включению в сетевые тарифы дивидендной составляющей.

заместитель генерального директора «Россетей» по экономике Павел Гребцов в ходе телефонной конференции:

«В отношении включения дивидендных выплат в тариф. Если посмотреть на другие регулируемые отрасли, то, наверное, электросетевой комплекс — это, наверное, единственная регулируемая отрасль, где дивиденды в том или ином виде не учитываются в тарифах… Мы сформировали свои предложения по поводу включения в тариф дивидендных выплат. Этот вопрос находится на обсуждении в правительстве РФ. И мы надеемся на положительное его решение»

===============

по факту решения может последовать хороший рост котировок.

ну что тут у нас? все вверх, а Импотенция стабильно на пол шестого?

Ватник, отскочили на закрытии… :) продавливать котиры за 2,5 месяца до ВОСА дело неблагодарное. По итогам конфы в Россетях:

По итогам конфы в Россетях:

Основные моменты конференц-звонка следующие:

— менеджмент рассчитывает на рост основных финансовых показателей в 2019г

— МРСК Северного Кавказа планируется вывести на безубыточность в течение трех лет

— ожидается принятие решений как по введению платы за резерв мощности, так и включение в тариф на передачу электроэнергии дивидендной составляющей

— планируется переход на долгосрочное тарифообразование

— возможно изменение дивидендной политики

— комментариев по повышению капитализации и KPI на 2019 г руководство дать не смогло

— объем поддержки ДЗО в 2018 г. составил около 12 млрд руб.

— допэмиссия с целью консолидации электросетевых активов не исключается. Кроме того, менеджмент видит допэмиссию как механизм повышения ликвидности акций.

========================

«Мы считаем, что уже в этом году мы сможем увидеть допэмиссию «Россетей». Это должно негативно повлиять на стоимость акций компании. Но, с другой стороны, новости о введении платы за резерв и включение в тариф дивидендной составляющей может привести к переоценке акций МРСК, ФСК и в конечном счете «Россетей». Мы считаем, что после взрывного роста начале текущего года акции «Россетей» на данный момент непривлекательны, дальнейшая динамика акций будет зависеть от новостного потока.»

Адонин Алексей

ИК «Велес Капитал» ФСК ЕЭС ПОДКЛЮЧИЛА К ИНТЕЛЛЕКТУАЛЬНОЙ ЭЛЕКТРОСЕТИ «СКОЛКОВО» R&D-ЦЕНТРЫ КРУПНЕЙШИХ РОССИЙСКИХ КОМПАНИЙ

ФСК ЕЭС ПОДКЛЮЧИЛА К ИНТЕЛЛЕКТУАЛЬНОЙ ЭЛЕКТРОСЕТИ «СКОЛКОВО» R&D-ЦЕНТРЫ КРУПНЕЙШИХ РОССИЙСКИХ КОМПАНИЙ

ФСК ЕЭС обеспечила электроэнергией новые объекты инновационного центра «Сколково», в том числе здания научно-исследовательских подразделений компаний СИБУР, «Трансмашхолдинг» и «Татнефть». Работы выполнены в рамках проекта строительства в «Сколково» интеллектуальной распределительной сети 20/04 кВ, общая стоимость которого составляет 10,3 млрд рублей. Создание интеллектуальной распределительной сети на территории инновационного центра «Сколково» – один из крупнейших наукоемких проектов ФСК ЕЭС. Его основу составляют две уникальные подземные подстанции 220 кВ «Сколково» и «Союз» суммарной мощностью 252 МВА. В рамках проекта внедряются решения адаптивной сети, которая дает возможность в автоматическом режиме гибко менять режимы работы в зависимости от уровня потребления, оперативно принимать решения о предотвращении нештатных ситуаций. Кроме того, такая сеть позволяет эффективно встраивать в схему альтернативные источники энергии.

читать дальше на смартлабе

Александр, Муров завещал 1,6к. на акцию… :)

Ремора, А в прошлые разы слова Мурова подтверждались или нет? Вы сами верите ему?

Александр, Муров слов на ветер не бросает… Может занизить ожидания — по факту дать больше. или прибыль больше показать, чем изначально заложит. но не завысить

13,5% дивдоха хороший повод для покупки… :) думаю 1,2-1,25р вполне реальная цена к отсечке.

Ремора, ДД хорошая и в прошлом году была неплохая с отсечкой по 1,48)). Кто остался немало матов сложили.

Tagtrader, на данный момент цена на 40% ниже… доходность можно сказать та же самая.

тут есть 2 варианта — купил и дивы получил или купил — цена выросла перед дивами вышел со своими +20% 13,5% дивдоха хороший повод для покупки… :) думаю 1,2-1,25р вполне реальная цена к отсечке.

13,5% дивдоха хороший повод для покупки… :) думаю 1,2-1,25р вполне реальная цена к отсечке. с 1.06.2019г. года тарифы ПАО «ФСК ЕЭС» увеличатся на 5,5%. Такое решение приняла Федеральная антимонопольная служба России. Согласно приказу ведомства, который опубликован на официальном интернет-портале ФАС, с июля 2019 года крупнейшая энергопоставляющая компания России будет продавать потребителям электричество по 182697,68 рублей за 1 МВт в месяц.

с 1.06.2019г. года тарифы ПАО «ФСК ЕЭС» увеличатся на 5,5%. Такое решение приняла Федеральная антимонопольная служба России. Согласно приказу ведомства, который опубликован на официальном интернет-портале ФАС, с июля 2019 года крупнейшая энергопоставляющая компания России будет продавать потребителям электричество по 182697,68 рублей за 1 МВт в месяц. Калигула, посмотрите владение фондами… :) или вы считаете, что ПИФы, ИК, банки и т.д не являются крупными покупателями?

Калигула, посмотрите владение фондами… :) или вы считаете, что ПИФы, ИК, банки и т.д не являются крупными покупателями?

может они вообще не заинтересованы в покупке активов за 1\4 стоимости и получении дивдоходности выше среднерыночной… Дмитрий Лазарев, расчет див в префах идет по РСБУ… :) а там прибыль к 2017г. сократилась с 12 до 10 ярдов, если мне не изменяет память…

Дмитрий Лазарев, расчет див в префах идет по РСБУ… :) а там прибыль к 2017г. сократилась с 12 до 10 ярдов, если мне не изменяет память…

Ремора, дружище, ну вот скажи — что за пи… сы это делают?

в стакане ФСК уже два года совсем нет рыночной борьбы медведей и быков. За исключением редких периодов, все время видна давилка. Бесконечные прострелы вниз крупными объемами с последующим выставлением плит от роста… я в ярости!

Ватник, сегодняшние торги довольно странные — весь день держали котировку в +1%, а на закрытии мизером придавили обратно.

возможно кто-то позу набирает не задирая цену.

============

а может крупный медведь застрял в бумаге.

я думаю что в апреле выйдем в коридор 17-18к., к дивам в район 20к.… Александр Е, вы опять подменяете понятия… :)

Александр Е, вы опять подменяете понятия… :)

драйвера есть — дивдоходность выше средней по рынку, недооценка в разы.

нет пока крупного покупателя…

Сергей, не с вас случайно Светлаков Сергея Юрьевича Белякова ваял из Челябинска?… :) тот тоже очень любил троллить телевизор.

Сергей, не с вас случайно Светлаков Сергея Юрьевича Белякова ваял из Челябинска?… :) тот тоже очень любил троллить телевизор.

карму почистите, ее вам негативный внешний фон за последние 2 года торгов серьезно подпортил.

если вы не в курсе, то сейчас идет подготовка к дивралли. приходите в июле, там ценник будет выше текущего…

еще слюной побрызгаете на экран своего монитора от разочарования, что не успели вовремя прикупить по хорошей цене… прогноз стоимости акции ФСК ЕЭС от КОНОМИ =0,322577р

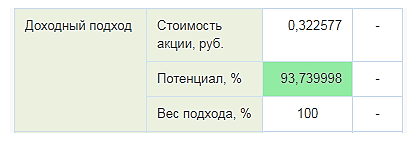

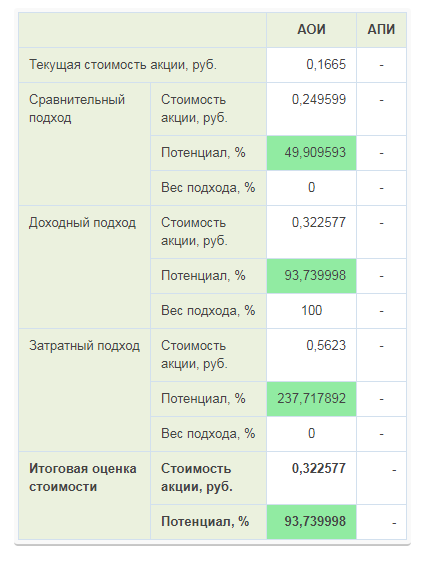

прогноз стоимости акции ФСК ЕЭС от КОНОМИ =0,322577р

Итоговая оценка стоимости акцийСравнительный подход

Так как деятельность компании имеет особенности, отличающие её от прочих МРСК, использовать сравнительный анализ возможно только при сравнении по коэффициентам, учитывающим различия в рентабельности сравниваемых компаний, таким как P/E и EV/EBITDA. Применение данного подхода не является оптимальным.

Затратный подход

Структура активов предприятия представлена статьями, часть из которых не поддается однозначной оценке их стоимости и ликвидности, что затрудняет нахождение объективной ликвидационной стоимости. Кроме того, деятельность компании — ключевая для электроэнергетики России. В обозримом будущем прекращение хозяйственной деятельности предприятия маловероятно, в связи с чем применять затратный подход для его оценки необоснованно.

Доходный подход

Относительная стабильность операционных показателей компании значительно снижает число факторов, способных непредсказуемо повлиять на модель. Это делает прогнозируемыми денежные потоки и финансовые результаты предприятия, вплоть до влияния внесистемных статей на итоговый финансовый результат. С учетом особенностей оценки компании по сравнительному анализу, для нахождения справедливой цены метод ДДП оптимален.

Потенциал роста 93,7%

https://www.conomy.ru/emitent/fsk-ees/page-templates/3265/6956

Удачных инвестиций Господа… :)

читать дальше на смартлабе