Пора ли тарить Норникель?!

Привет казиношники!

К Норникелю за последнюю неделю очень пристальное внимание из-за страшной аварии, которая повлекла за собой смерти и закрытие двух рудников из-за потопления.

Капитализация компании за это время снизилась более чем на 15% и вот вопрос, а не стоит ли ее купить в качестве долгосрочной инвестиции?

При покупке компании стоит обратить внимание на то, что этот бизнес подвержен рискам с несчастными случаями на производстве, а также вреде экологии. Это скорее всего неизбежно и в дальнейшем, поэтому мы с определенной периодичностью будем видеть страшные заголовки и падение котировок. Но может быть это возможность?

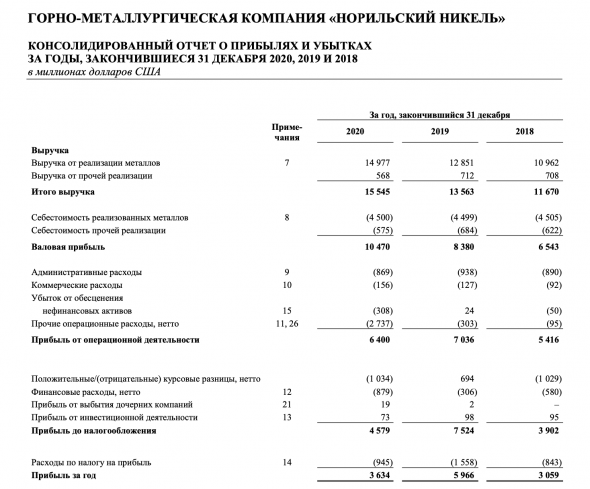

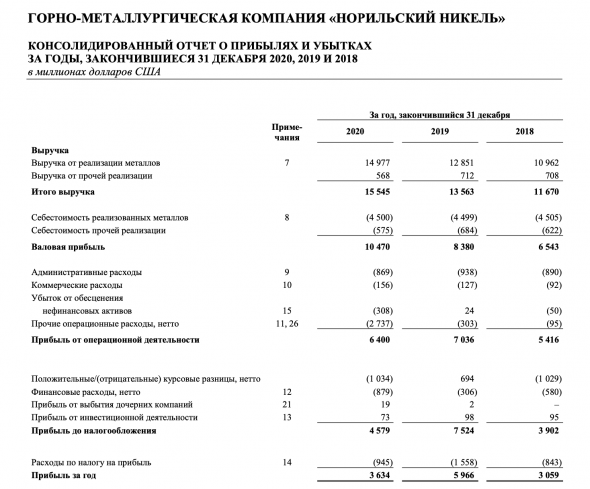

По результатам 2020 года чистая прибыль Норникеля снизилась почти на 40% по сравнению с показателем предыдущего 2019 года и составила 3634 млрд долларов. EBITDA сократилась на 3% и составила 7651 млрд долларов. Снижение произошло в связи с тем, что компания выплатила более 2 млрд долларов по факту ущерба экологии на ТЭЦ-3 Норильска. В рублях ущерб составляет 146,2 млрд.

Выручка компании увеличилась на 15% и составила 15545 млрд долларов.

Ниже вырезка из отчета, где можно посмотреть динамику выручки и чистой прибыли компании:

Авто-репост. Читать в блоге >>>

Ленивый Инвестор,

Какой смысл смотреть сейчас в зеркало заднего вида, когда дом горит...?

Если рудники не восстановят = срежется добыча на 50% руды. следовательно срежется выручка на 50%.

При этом долги не срежутся на 50%...

Каким образом можно будет покрыть долги при срезании выручки на 50% — вы вот этим вопросом задумайтесь.

Если вы спекулянт — то Норка хорошая сейчас акция.

Если вы инвестор — то норка имеет очень большой риск упасть на 50%, но при этом если рудники заработают, то вырастит она всего на 16,6% (с 24 до 28 т.р.). Риски ощущаете...?

Если вы «инвестор, верящий в откачку воды и рудников» — то может лучше тогда сходить в казино...?

Гадаю на ромашке, как вы перевернулись, однако. А как же рост котировок металлов, который никто не учитывает? К тому же, по отчету 2019, если я правильно себе выписал, Талнахский рудный узел это 71% меди, 36% МПГ. На 50% выручки не тянет. На глаз что-то ближе к 40%, и уже почти на 20% упали.

И почему риск упасть на 50% большой? У вас есть какие-то данные о затоплении?

Dmitrii Borisenkov,

Потому что если не удастся остановить течь = добыча упадет на 50% = выручка упадет на 50%.

Я не перевернулся — я долгосрочный инвестор.

Мне не интересны факты которые не влияют на операционную прибыль.

Затопление = влияние именно на операционную прибыль

Почитайте на офф сайте: затопление происходит на уровне 350 метров. Сама шахта 1 км => все что ниже 350 метров под водой.

Я не горняк — я не могу представить как можно останосить бесконечный поток воды.

Я не играю в казино. Гмк на мой взгляд сейчас это казино: затопи-незатопит.

Вы не боитесь, что в субботу (к примеру) объявят что рудник затопило и в понедельник моментальный геп на -50%.

У меня было 20 акций — для меня это существенные деньги. Просадка на 50% = это около 200к.

Вы поймите один только лишь факт: покупая по 23-24 т.р. может быть всего 2 варианта (затопит либо не затопит).

Если не затопит — потенциал роста = возврат к своему максимуму: 28/23 = 21,7% роста.

Если затопит, то 50% выручки под водой останется.

23-24к — это при выручке в 1,1 трлн.руб. если выручка 0,55 трнл => моментальная переоценка и цены помпании в 2 раза ниже