Блог им. mihaylets |Климакс покупок, сомнительные данные и шкуры медведей

- 08 июня 2020, 12:04

- |

Примерно такими словами можно охарактеризовать пятничное движение и статистику, которая явилась для него триггером. Такого расхождения в ожиданиях и фактических значениях (не заметить несколько миллионов новых рабочих мест) история еще не видела.

Что интересно, эту ситуацию на западе называют путинизмом, когда Трампу дали ту статистику, которую он хотел получить. Неважно, что мы имеем, важно, как мы считаем. Но как бы мы не считали, мы должны помнить, что в 2008 году пиковая безработица была в районе 10%, а сейчас, даже с «правильными» подсчетами выше 13%.

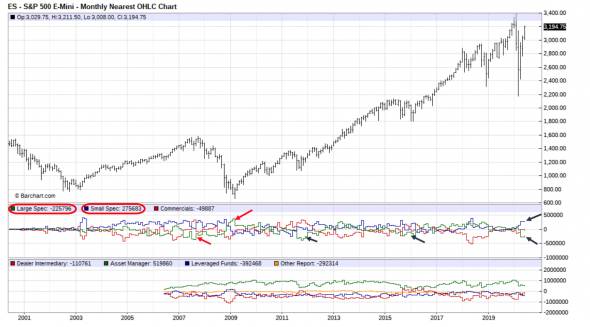

Тем ни менее, логика и здравый смысл не помогли медведям заработать, и одной из причин столь бурного роста стало закрытие шортов по стопам.

Причем шортов именно профессиональных управляющих, а вот обычная публика, которую принято считать рыночным мясом стоит в лонгах, и на этом росте лишь докупала.

И за последние 10 лет мы видели дважды ситуацию, когда большие шорты профиков и их закрытие, приводили к очередному ралли. Разница лишь в том, что в предыдущие периоды короткие позиции были набраны во время снижения, сейчас же они набраны на росте, как это было в 2007 году. Суммируя все вместе, уверен, тут есть над чем подумать.

Больше интересной информации по рынкам, полезных заметок и инвестиционных идей, у меня в Telegram канале.

- комментировать

- Комментарии ( 1 )

Блог им. mihaylets |Сколько еще будет длиться разрыв между рынками и реальной экономикой?

- 15 мая 2020, 13:57

- |

То, что текущий рост рынков алогичный и существует только благодаря ЦБ не вызывает сомнений. Но сколько может длиться такая ситуация и насколько всесильны ЦБ? Баланс ФРС достиг $7трлн:

В то время как рынки получили очень сильный аванс на будущий рост экономики, которого пока даже не просматривается:

( Читать дальше )

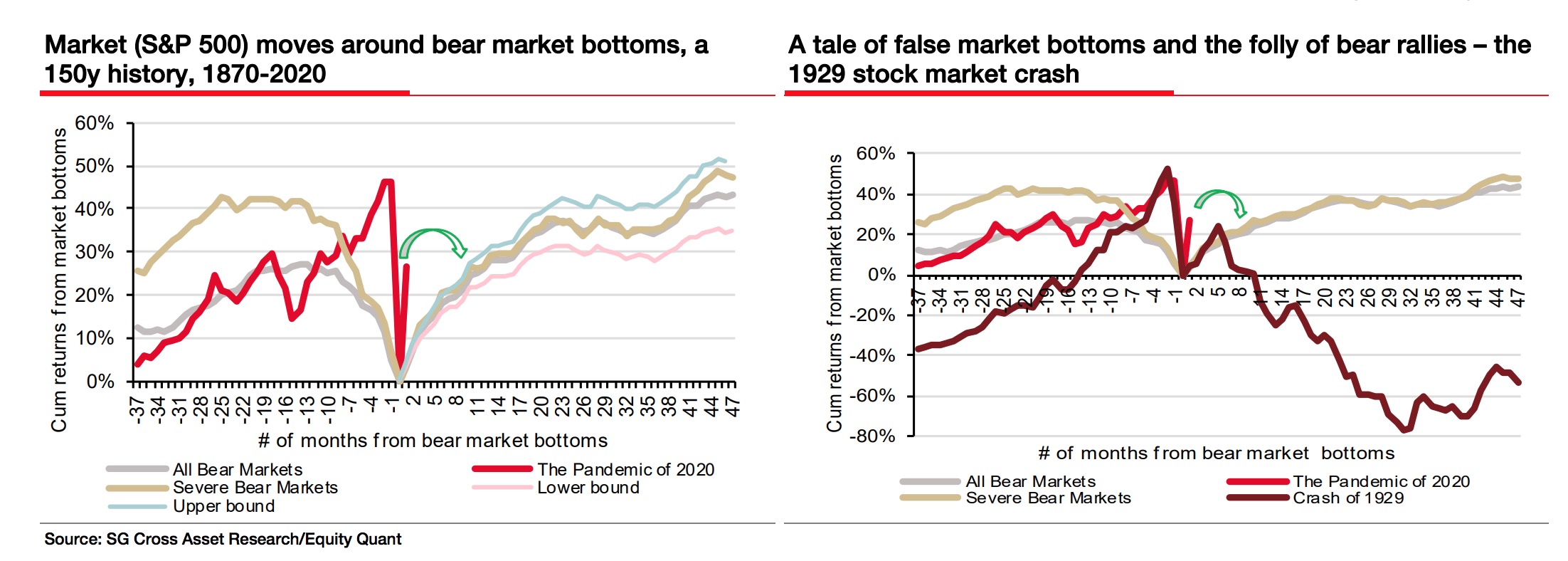

Блог им. mihaylets |Фондовый рынок. Каким будет восстановление V, L или Ц?! Основной сценарий.

- 16 апреля 2020, 14:05

- |

- Будет ли ФРС выкупать акции?

- В чем отличие важности фондового рынка для экономики в США и России?

- Рост ВВП 5.8% в 2021 году реальность?

- Когда потребительские привычки вернутся на прежний уровень?

- Паттерн снижения новых случаев заражения, когда ждать снятия карантина?

- Основной сценарий движения на фондовом рынке

Блог им. mihaylets |Покупать или нет фондовый рынок США?

- 23 июля 2019, 07:31

- |

Ответ на этот вопрос никогда не бывает простым. Либо слишком страшно покупать коррекцию, либо не хочется купить по хаям. Как бы то ни было, чем раньше вы начинаете вкладывать свои деньги, тем вам легче в дальнейшем управлять портфелем. Кто покупал год-два назад или раньше, не имеет таких проблем, они уже с прибылью, и весь вопрос только в том, где эту прибыль фиксировать. Но как быть тем, кто только начинает вкладывать деньги, либо тем, кто вышел в кэш? Какой риск купить по хаю, и нарваться на глубокую коррекцию и кризис?

Затяжной кризис наступает тогда, когда появляется дефицит ликвидности. Деньги за счет череды дефолтов исчезают из системы, что приводит к падению стоимости большинства активов. Какой риск такого сценария прямо сейчас?

Тренд в монетарной политике. В этом году тренд с ужесточения монетарной политики перешел на ее смягчение. Кроме того торговые войны постепенно перерастают в валютные, и в этой гонке никто не хочет проигрывать. Поэтому большинство стран уже активно снижает ставки, а ключевые ЦБ в лице ЕЦБ и ФРС уже готовят новые программы количественного стимулирования. Более того становится очевидно, что влияние этих мер на экономику сильно снизилось за последнее время. Поэтому активно ведутся разговоры включения фискальных мер стимулирования, которые до сих пор не были применены. Так называемая современная монетарная политика.

( Читать дальше )

Блог им. mihaylets |Как долго будет расти фондовый рынок и что интересно прямо сейчас?

- 15 июля 2019, 18:40

- |

Все очевидно бывает только задним числом, когда на истории можно сказать «тут 100% надо было покупать (продавать)». Сильно сложнее распознать правильные действия в настоящем моменте. Предлагаю рассмотреть несколько ключевых факторов в текущей ситуации, на которые можно опереться при принятии решений.

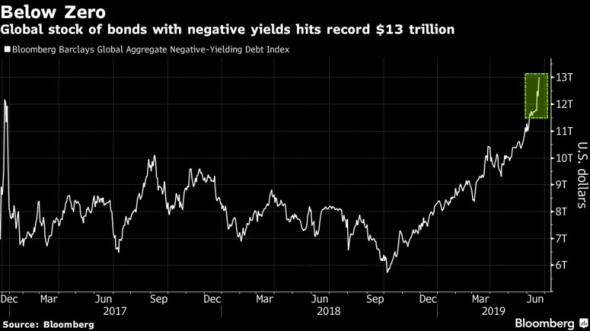

Монетарная политика. ФРС вероятно понизит ставку на 25бп в этом году, рынок закладывает 50, но судя по последней статистике, этот сценарий менее вероятен. ЕЦБ готова вновь включить станок, а Япония его даже не выключала. Все это приводит к тому, что сейчас в системе находится долговых инструментов на более чем 13 триллионов$ с отрицательной доходностью, и, судя по монетарной политике, этот объем продолжит расти:

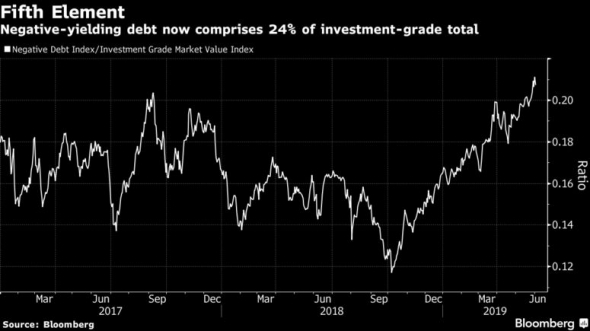

Чтобы понять, насколько это много, стоит сравнить этот объем со всем рынком бондов инвестиционного рейтинга. Так вот, текущие уровни являются рекордными, и долг с отрицательной доходностью занимает 24% от всего рынка investment grade:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс