SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. olegN |А если повысятся ставки, упадет ли рынок?

- 13 июля 2013, 16:27

- |

investorself.com

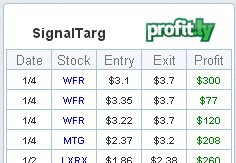

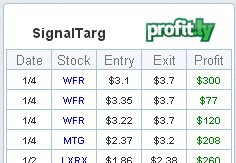

signaltarg.com

А если повысятся ставки, упадет ли рынок?

Вы не правы, если думаете, что увеличение процентной ставки плохо скажется для фондового рынка.

Это потому, что не все повышения одинаково влияют на рынок. И то, что мы видели за последний месяц это не тот тип, который обычно убивает бычий рынок.

Более того, увеличение ставки будет хорошей новостью для ФР.

Рассмотрим кривую доходности с конца мая, когда председатель Федеральной резервной системы Бен Бернанке послал рынки в штопор, говоря о возможности того, что они могут начать сворачивать программу количественного смягчения раньше, чем планировалось. Доходность по 30-летним казначейским выросла на 18 базисных пунктов за последние пять недель, в то время как доходность по 1-летним казначейским выросла всего на 1 базисный пункт и 1-месячные упали на 2 базисных пунктов.

Согласно одной известной эконометрической модели, основанной на кривой доходности, разработанной Артуро Эстрелла, и показывающей шансы рецессии, в конце 2007 и 2008 году шансы рецессии достигали значения 40% — как и перед Великой Депрессией.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. olegN |До свидания Флорида, здравствуй Россия

- 12 мая 2013, 17:48

- |

Вот и подходит к концу наша весенняя поездка «по делам» во Флориду. Снова надо будет отвыкать от постоянно слышамого вокруг «excuse me» и привыкать к «куда прешь». Две ментальносьти, две разные страны, но с огромными своими плюсами и минусами.

Снова появиться возможность торговать РТС не только после 15 но и с утра по мск ))), снова обучение войдет в прежний ритм и опять будет готовиться следующая поездка.

От этого визита в США осталось много положительных впечатлений. Много встречь, переговоров, знакомств с новыми людьми, посещение новых мест (особенно впечатлил Flagler College)

Моей семье часто приходиться слышать «вы много денег тратите на поездки», но для того и работаем. Это же путешествие было скорее деловым, нежели расслабляющим.

Многие мои друзья, знакомые да и просто люди со стороны интересовались беру ли я деньги под управление. Все время приходилось отвечать, что Нет — не беру. Рискую на фондовом рынке исключительно своими. Максиму что могу предложить — это

( Читать дальше )

Снова появиться возможность торговать РТС не только после 15 но и с утра по мск ))), снова обучение войдет в прежний ритм и опять будет готовиться следующая поездка.

От этого визита в США осталось много положительных впечатлений. Много встречь, переговоров, знакомств с новыми людьми, посещение новых мест (особенно впечатлил Flagler College)

Моей семье часто приходиться слышать «вы много денег тратите на поездки», но для того и работаем. Это же путешествие было скорее деловым, нежели расслабляющим.

Многие мои друзья, знакомые да и просто люди со стороны интересовались беру ли я деньги под управление. Все время приходилось отвечать, что Нет — не беру. Рискую на фондовом рынке исключительно своими. Максиму что могу предложить — это

( Читать дальше )

Блог им. olegN |Roubini снова видит крах сток-маркета.

- 08 мая 2013, 17:16

- |

Несмотря на то что рынок акций не раздут в очередной пузырь, они могут быстро скатиться вниз. Такое мнение высказал Nouriel Roubini профессор экономики Нью-Йоркского университета, который известен своими пессимистическими предсказаниями. По данным CNBC на частном ужине в Лас-Вегасе он сказал следующее: «Ралли поддерживается вливанием в очень рискованные активы, чтоприведет к мега распродажам на рынке акций в ближайшие два года». Он подчеркнул, что есть огромный разрыв между настроениями на Wall-Street и главной street (улицей).

В Twitter также появились записи других участников со встречи:

Charles Gasparino - Леон Куперман отреагировал на заявление Рубини - ралли имеет потенциал продолжить движение, но оно спекулятивно, не инвесторское"

Jeff Cox - «Roubini это тот, кого что мы назывем счастливым пессимистом — это рок-стар. Люди здесь так и вьются вокруг него».

Это был как всегда вольный перевод.

Удачи всем, несмотря ни на что!

Palm Coast, FL

В Twitter также появились записи других участников со встречи:

Charles Gasparino - Леон Куперман отреагировал на заявление Рубини - ралли имеет потенциал продолжить движение, но оно спекулятивно, не инвесторское"

Jeff Cox - «Roubini это тот, кого что мы назывем счастливым пессимистом — это рок-стар. Люди здесь так и вьются вокруг него».

Это был как всегда вольный перевод.

Удачи всем, несмотря ни на что!

Palm Coast, FL

Блог им. olegN |Сегодня порадовался за ребят в России. Индекс РТС сыграл как по нотам.

- 08 мая 2013, 04:41

- |

Сегодня проснулся сравнительно рано по местному времени в 6-30 утра, в Москве было уже 14-30, открыл компьютер конечно еще позже. Искренне порадовался за своих (да и не своих тоже) ребят, кто отработал все движения по индексу РТС как по нотам. Отличный день! Даже мне с опозданием, но удалось взять свои небольшией проценты в 15-20 в лонг и в 18 по мск в шорт. Красивые внутридневные движения в очередной раз подтвердили, что РТС более предсказуем многих американских акций для интрадея и остается быть хорошим инструментом на России даже в дали от нее.

Всем Удачи!

Palm Coast, FL

Всем Удачи!

Palm Coast, FL

Блог им. olegN |Покупатель будь Осторожен! Сигналы недели на продажу Угрожают Ралли, - говорит Ямада

- 07 мая 2013, 04:34

- |

В Росии (мск) глубокая ночь, не думаю что многие прочитают эту статью, но все же...

Просматривая сегодняшние статьи в местных таблоидах, как всегда в такие моменты для рынка нашел множество противоречивых мнений. И если бычьи атикл преобладают, то медвежьи становятся интереснее, хотя бы ради разнообразия.

(перевод вольный:)

Луиза Ямада, Сокровище нации и основателя Луиза Ямада Advisors. Технически , предлагает сделать шаг назад и, вглянуть на картину в целом. Несмотря на заголовок записи, максимумы Ямада рассматривает как промежуточные изображение, как смешанные сигналы, если не сказать, что совершенно медвежьи.

Транспорт, small-cap компании — все распродаются, давая уже неджеельные мощные сигналы. У техников это называется дивиргенцией, расхождением движений. «Думайте о них как о мигающем желтом свете, нет настоятельной рекомендации двигаться вперед, надо хотябы остановиться и подумать. Ямада утверждает. что все очень просто: „Пока во время восходящиго тренда вы видите более высокие минимумы, я думаю, что вы должны оставаться с трендом.“

В такие моменты остается торговать по прежнему внутри дня индексом РТС в обе стороны, что приятно делать даже в дали от дома.

Всем Удачи!

Palm Coast, FL

Просматривая сегодняшние статьи в местных таблоидах, как всегда в такие моменты для рынка нашел множество противоречивых мнений. И если бычьи атикл преобладают, то медвежьи становятся интереснее, хотя бы ради разнообразия.

(перевод вольный:)

Луиза Ямада, Сокровище нации и основателя Луиза Ямада Advisors. Технически , предлагает сделать шаг назад и, вглянуть на картину в целом. Несмотря на заголовок записи, максимумы Ямада рассматривает как промежуточные изображение, как смешанные сигналы, если не сказать, что совершенно медвежьи.

Транспорт, small-cap компании — все распродаются, давая уже неджеельные мощные сигналы. У техников это называется дивиргенцией, расхождением движений. «Думайте о них как о мигающем желтом свете, нет настоятельной рекомендации двигаться вперед, надо хотябы остановиться и подумать. Ямада утверждает. что все очень просто: „Пока во время восходящиго тренда вы видите более высокие минимумы, я думаю, что вы должны оставаться с трендом.“

В такие моменты остается торговать по прежнему внутри дня индексом РТС в обе стороны, что приятно делать даже в дали от дома.

Всем Удачи!

Palm Coast, FL

Блог им. olegN |За час с небольшим до открытия Америки.

- 17 января 2013, 17:15

- |

Инвесторы ждут очередных отчетов, чтобы понять дальнейшее движение рынка. Фьючерсы на индексы в боковике. Так же в центре внимания будут экономические данные по пособию по безработице, строительству нового жилья и производственный индекс Филадельфии.

Майкл Гэвин, глава распределения активов Barlcays, заявил в среду, что недавнее боковое движение рынка показывает, что инвесторы бояться двух вещей. «Страх, быть пойманным на рынке нисходящим потоком, подталкивается страхом отсутствует тенденция к росту».

Акции Boeing упали на 3,7% на торгах во Франкфурте. Федеральная авиационная администрация США поздно вечером в среду отменила полеты всех Boeing 787 Dreamliner, в ожидании результатов проверки батарей «после серии недавних инцидентов». Другие регуляторы, в том числе в Японии и Европе, приняла аналогичные меры. Но Боинг

Между тем, Бэнк оф Америка по прогнозам может показать прибыль 97 центов акцию, по данным опроса FactSet.

( Читать дальше )

Майкл Гэвин, глава распределения активов Barlcays, заявил в среду, что недавнее боковое движение рынка показывает, что инвесторы бояться двух вещей. «Страх, быть пойманным на рынке нисходящим потоком, подталкивается страхом отсутствует тенденция к росту».

Акции Boeing упали на 3,7% на торгах во Франкфурте. Федеральная авиационная администрация США поздно вечером в среду отменила полеты всех Boeing 787 Dreamliner, в ожидании результатов проверки батарей «после серии недавних инцидентов». Другие регуляторы, в том числе в Японии и Европе, приняла аналогичные меры. Но Боинг

Между тем, Бэнк оф Америка по прогнозам может показать прибыль 97 центов акцию, по данным опроса FactSet.

( Читать дальше )

Блог им. olegN |Сто сделок с июля. 93% положительных. Доход $9600

- 07 января 2013, 10:46

- |

Поздравляем Всех с Рождеством!

Пришло время подвести некоторые итоги публичных торгов и платных сигналов. Почему «итоги»? Потому что по количеству среднесрочных сделок, которые публикуются на сайте profit.ly мы преодолели отметку 100.

Итоги подведем только по закрытым позициям. Открытых на сегодняшний день остается порядка 40.

Количество сделок 102. Положительных 95. Средний доход на сделку $108.

( Читать дальше )

Пришло время подвести некоторые итоги публичных торгов и платных сигналов. Почему «итоги»? Потому что по количеству среднесрочных сделок, которые публикуются на сайте profit.ly мы преодолели отметку 100.

Итоги подведем только по закрытым позициям. Открытых на сегодняшний день остается порядка 40.

Количество сделок 102. Положительных 95. Средний доход на сделку $108.

( Читать дальше )

Блог им. olegN |Устойчивость американского рынка к рецессиям.

- 13 января 2012, 11:11

- |

Отсчет рецессий в США начинается с 1797 г.

С этого момента, учитывая спад в период глобального финансового кризиса 2008-2010 гг., на счету у Америки 17 общепризнанных рецессий. Впрочем, в базе данных Национального бюро экономических исследований США насчитывается 33 рецессии. В среднем рецессии в Америке происходят раз в 9 лет, а их средняя продолжительность составляет чуть более 4 с половиной лет.

Самые длительные рецессии в истории Штатов продолжались 23 года и 10 лет. Так называемая Долгая депрессия началась в США в 1873 г., а закончилась в 1896.

Вторым по продолжительности потрясением стала Великая депрессия, которая продолжалась 10 лет с 1929 по 1939 гг.

Впрочем, рецессия не всегда сопровождается падением на финансовых рынках. Так, если проанализировать динамику старейшего американского индекса Dow Jones в период экономических спадов, можно заметить, что фондовый рынок в большинстве случаев находит дно раньше, чем завершается рецессия, и даже раньше, чем экономический спад достигает своих минимальных значений.

Великая депрессия 1929-1939 гг. С середины 1920-х гг. фондовый рынок США был полностью во власти быков. В 1923 г. фондовый индекс Dow Jones находился на уровне 99 базисных пунктов. Однако, в конце 1929 года, ознаменовавшего начало Великой депрессии, американский фондовый рынок пустился в свободное пике. 13 ноября был зафиксирован исторический минимум. Кризисные убытки составили примерно 30 млрд долларов — столько же, сколько США потратили на Первую мировую войну. За первые 3 года Великой депрессии Dow Jones снизился на 89%. Правда, за оставшиеся 7 лет до конца рецессии индикатор вырос на 250%.

Рецессия 1953-1954 гг. Рецессия 1953-54 гг. началась сразу после окончания войны в Корее и была вызвана совокупностью факторов: дороговизной денег, вызванной высокими процентными ставками, снижением уровня потребления, а также ошибочной фискальной политикой США и т. д. Фондовый рынок рецессию в принципе проигнорировал и вырос за это время на 42%.

Рецессия 1957-1958 гг. Следующую рецессию 1957-58 гг. вызвали примерно те же факторы. Разве что к числу важных причин экономических застоев добавилась и холодная война. И вновь Dow Jones растет. На этот раз на 22%.

Рецессия 1973-1975 гг. Новый спад в середине 70-х гг. был вызван, в первую очередь, нефтяным эмбарго, которое ввели арабские страны-экспортеры нефти после войны Судного дня. Нефть подорожала в 4 раза, а дефицит черного золота сохранялся более 6 месяцев. Dow Jones снизился к концу 1974 г. от максимума на 40%, но затем рос, и по итогам рецессии спад составил лишь 15%.

Рецессия 1980-1982 гг. В начале восьмидесятых свою роль снова сыграл нефтяной фактор: череда политических событий привела к резкому повышению цен на черное золото. Плюс неразумная финансовая политика Америки, направленная на подавление инфляции – и вот новый верный рецепт рецессии. Тем не менее, американский индикатор и здесь демонстрирует завидную стойкость: боковик практически на протяжении всего спада. По итогам рецессии Dow Jones прибавляет символичные 20%.

Рецессия 1990-1991 гг. Рецессии девяностых и нулевых стали рецессиями переоценных акций. В 90-х гг. ситуация обострилась кризисом инвестиций. Что, впрочем, не помешало рынку снова переждать ее в боковике, а по итогам рецессии — опять-таки символичный рост на 22% по Dow Jones.

Рецессия 2001-2003 гг. В нулевых массовым обесцениванием подверглись акции интернет-компаний. Разразившийся кризис «дот-комов», террористические атаки 11 сентября 2001 г. и скандалы с финансовой отчетностью ведущих фирм США повергли в шок американский ВВП. Но рынок снова устоял. К концу 2002 г. по индексу Dow Jones было зафиксировано снижение на 30%. Однако затем индекс начал восхождение и по итогам рецессии снизился всего на 4%. Рецессия 2008-2010 гг.

Пожалуй, лишь рецессия 2007-2009 гг., получившая название Великой рецессии, немного портит общую картину. В 2007 г. Dow Jones превысил 14,000 базисных пунктов, после чего на рынке установился длительный медвежий тренд, который особенно усилился в октябре 2008 г. В марте 2009 г. Dow Jones базировался на отметке всего в 6,600 пунктов. Правда, к началу этого года индикатор отыграл большую часть своих потерь, которые составили почти 54%.

С этого момента, учитывая спад в период глобального финансового кризиса 2008-2010 гг., на счету у Америки 17 общепризнанных рецессий. Впрочем, в базе данных Национального бюро экономических исследований США насчитывается 33 рецессии. В среднем рецессии в Америке происходят раз в 9 лет, а их средняя продолжительность составляет чуть более 4 с половиной лет.

Самые длительные рецессии в истории Штатов продолжались 23 года и 10 лет. Так называемая Долгая депрессия началась в США в 1873 г., а закончилась в 1896.

Вторым по продолжительности потрясением стала Великая депрессия, которая продолжалась 10 лет с 1929 по 1939 гг.

Впрочем, рецессия не всегда сопровождается падением на финансовых рынках. Так, если проанализировать динамику старейшего американского индекса Dow Jones в период экономических спадов, можно заметить, что фондовый рынок в большинстве случаев находит дно раньше, чем завершается рецессия, и даже раньше, чем экономический спад достигает своих минимальных значений.

Великая депрессия 1929-1939 гг. С середины 1920-х гг. фондовый рынок США был полностью во власти быков. В 1923 г. фондовый индекс Dow Jones находился на уровне 99 базисных пунктов. Однако, в конце 1929 года, ознаменовавшего начало Великой депрессии, американский фондовый рынок пустился в свободное пике. 13 ноября был зафиксирован исторический минимум. Кризисные убытки составили примерно 30 млрд долларов — столько же, сколько США потратили на Первую мировую войну. За первые 3 года Великой депрессии Dow Jones снизился на 89%. Правда, за оставшиеся 7 лет до конца рецессии индикатор вырос на 250%.

Рецессия 1953-1954 гг. Рецессия 1953-54 гг. началась сразу после окончания войны в Корее и была вызвана совокупностью факторов: дороговизной денег, вызванной высокими процентными ставками, снижением уровня потребления, а также ошибочной фискальной политикой США и т. д. Фондовый рынок рецессию в принципе проигнорировал и вырос за это время на 42%.

Рецессия 1957-1958 гг. Следующую рецессию 1957-58 гг. вызвали примерно те же факторы. Разве что к числу важных причин экономических застоев добавилась и холодная война. И вновь Dow Jones растет. На этот раз на 22%.

Рецессия 1973-1975 гг. Новый спад в середине 70-х гг. был вызван, в первую очередь, нефтяным эмбарго, которое ввели арабские страны-экспортеры нефти после войны Судного дня. Нефть подорожала в 4 раза, а дефицит черного золота сохранялся более 6 месяцев. Dow Jones снизился к концу 1974 г. от максимума на 40%, но затем рос, и по итогам рецессии спад составил лишь 15%.

Рецессия 1980-1982 гг. В начале восьмидесятых свою роль снова сыграл нефтяной фактор: череда политических событий привела к резкому повышению цен на черное золото. Плюс неразумная финансовая политика Америки, направленная на подавление инфляции – и вот новый верный рецепт рецессии. Тем не менее, американский индикатор и здесь демонстрирует завидную стойкость: боковик практически на протяжении всего спада. По итогам рецессии Dow Jones прибавляет символичные 20%.

Рецессия 1990-1991 гг. Рецессии девяностых и нулевых стали рецессиями переоценных акций. В 90-х гг. ситуация обострилась кризисом инвестиций. Что, впрочем, не помешало рынку снова переждать ее в боковике, а по итогам рецессии — опять-таки символичный рост на 22% по Dow Jones.

Рецессия 2001-2003 гг. В нулевых массовым обесцениванием подверглись акции интернет-компаний. Разразившийся кризис «дот-комов», террористические атаки 11 сентября 2001 г. и скандалы с финансовой отчетностью ведущих фирм США повергли в шок американский ВВП. Но рынок снова устоял. К концу 2002 г. по индексу Dow Jones было зафиксировано снижение на 30%. Однако затем индекс начал восхождение и по итогам рецессии снизился всего на 4%. Рецессия 2008-2010 гг.

Пожалуй, лишь рецессия 2007-2009 гг., получившая название Великой рецессии, немного портит общую картину. В 2007 г. Dow Jones превысил 14,000 базисных пунктов, после чего на рынке установился длительный медвежий тренд, который особенно усилился в октябре 2008 г. В марте 2009 г. Dow Jones базировался на отметке всего в 6,600 пунктов. Правда, к началу этого года индикатор отыграл большую часть своих потерь, которые составили почти 54%.

Блог им. olegN |Топ-менеджеры воспользовались моментом 18 апреля

- 22 апреля 2011, 09:55

- |

Итак, к концу недели уже можно определенно сказать, что инсайдеры воспользовались моментом резкого понижения в (о чем писал 19апреля здесь) и сделали достаточно крупные покупки акций своих компаний. Графики будут опубликованы в начале следующей недели.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс