Блог им. pterodactylll |Стоит ли ждать "новогоднего ралли" в конце декабря

- 13 декабря 2023, 00:32

- |

Индекс Мосбиржи продолжает корректироваться, что, впрочем, не удивительно. Коррекция цен на нефть, сильный рубль и высокие ставки являются здесь ключевыми драйверами. Напомню, с начала текущего года корреляция российского рынка акций и национальной валюты была практически 100%. Поэтому укрепление рубля, акции могли отыграть только в одну сторону. Дополнительно нефть со своих пиковых значений конца сентября потеряла более 20%, что также не могло не найти отражения в акциях российских нефтегазовых компаний. Поэтому пока все закономерно и в общем думаю большинство читателей канала должны были быть готовы к такому развитию событий. Но вот все чаще в голове проскальзывает немой вопрос, а как же «новогоднее ралли». Давайте рассмотрим все за и против возможности реализации позитивного сценария с ростом на 5% и более индекса Мосбиржи до конца года.

1. Дивиденды. Целый ряд крупных компаний в ближайшие недели выплачивают дивиденды. Из «голубых фишек» отсечки в декабре у Лукойла, Фосагро, ГМК, Газпром нефти. В преддверии выплат спрос на данные бумаги может несколько вырасти, а после выплаченные деньги могут снова быть инвестированы в рынок. Значимого эффекта от данного фактора в декабре не жду, возможно слабо позитивный.

( Читать дальше )

- комментировать

- Комментарии ( 7 )

Блог им. pterodactylll |Полезное для новичков

- 24 февраля 2020, 11:44

- |

Для новичков на финансовых рынках сделал несколько коротких (большинство не более 2 минут) ознакомительных видео:

Как собрать инвестиционный портфель в три клика

( Читать дальше )

Блог им. pterodactylll |Возобновление покупок валюты для Минфина

- 14 января 2019, 18:31

- |

С завтрашнего дня ЦБ вновь выйдет с покупками валюты на открытый рынок на общую сумму 265,8 млрд рублей. (чуть более 13 млрд. руб./день).

Данный момент, безусловно, будет оказывать давление на рубль, но стоит отметить, что сумма все-таки несколько меньше, чем в месяцы, предшествовавшие остановке покупок. В частности, в июне, июле и августе Банк России в среднем покупал более 16 млрд.руб./день (график ниже).

Из важных для рубля и в целом российского рынка событий стоит также выделить:

Первое размещение ОФЗ в этом году, которое состоится в предстоящую среду. Стоит отметить, что в этом году планы по размещению у Минфина большие и только на первый квартал планируется размещений на общую сумму 450 млрд.руб.

В среду также ожидается выход статистики с американского рынка труда и традиционных данных по запасам нефти в американских нефтехранилищах. При этом основная порция данных по США ожидается в пятницу, когда будут опубликованы данные по зарплатам, безработице и изменение количества рабочих мест вне сельскохозяйственного сектора.

( Читать дальше )

Блог им. pterodactylll |Экономический кризис уже стучится в дверь

- 29 декабря 2018, 14:24

- |

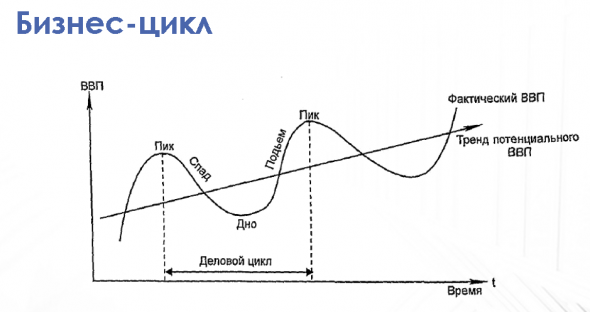

Мировая экономика в долгосрочной перспективе, как правило, демонстрирует рост. Происходит это как за счет инноваций, так и оптимизации различного рода процессов. При этом в более среднесрочной перспективе в бизнес цикле за периодами роста практически всегда следуют периоды спада. И сейчас, на мой взгляд, мы постепенно вступаем в эту негативную фазу.

Сейчас объясню почему…..

Инвесторы уже постепенно начинают закладывать негативные моменты в цены финансовых активов – 2018 год ознаменовался началом падения на финансовых рынках. При этом связано это было, как раз с ожиданием начала экономического кризиса, как на фоне ужесточения денежно-кредитной политики, так и с первыми признаками замедления темпов роста мировой экономики.

В частности, ФРС повысила ставки по федеральным фондам до 2.5%, а ЕЦБ объявил о завершении программы по выкупу активов. Т.е. по сути дешевых денег в мире становится все меньше, а значит и расходы компаний будут расти, что не может быть позитивным моментом. Ниже график, где обозначен исторический рост ставок в США и различного рода кризисы.

( Читать дальше )

Блог им. pterodactylll |Покупка доллара

- 21 января 2013, 01:41

- |

В голову пришла покупка доллара к евро.

Доллар к евро представляется хорошим вложением по нескольким причинам:

1) Экономика США сейчас показывает неплохие темпы роста, и вряд ли в ближайшем будущем будет выглядеть хуже экономики Еврозоны.

2) В Америке в полную силу задействованы механизмы стимулирования, в то же время у Еврозоны есть еще куда разгуляться.

3) Решение по поднятию планки госдолга краткосрочно вызовет укрепление американской валюты.

4) Американская валюта традиционно является своеобразным убежищем при возникновении трудностей у мировых держав. Риски усугубления экономической ситуации в мире по-прежнему присутствуют.

Между тем сдерживающим фактором для доллара может стать набирающая темпы роста экономика Китая, которая, вероятно, спровоцирует подъем цен на сырье. В большинстве случаев существенный рост сырьевых активов давит на американскую валюту.

В итоге получаем 4 фактора за покупка доллара и лишь 1 — против, поэтому можно аккуратно реализовывать )

Блог им. pterodactylll |160000 не за горами

- 13 января 2013, 02:17

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс