БородаИнвест пишет:

Белуга отчиталась за 1 полугодие 2020 года по МСФО. Отчет хороший, но с привкусом легкого похмелья:

— объемы производства выросли на 15%;

— выручка выросла 20%;

— EBITDA почти на 25%;

А вот чистая прибыль практически не изменилась. Даже как-то обидно на фоне операционных успехов. Что могло помешать? Спускаемся по пунктам отчета и видим, что все факторы повлияли понемногу:

— повышение себестоимости из за роста стоимости сырья. То есть мало того, что нужно было больше материалов при возросших объемах, так еще и само сырье подорожало;

— рост коммерческих расходов за счет повышения заработной платы (насколько я понял в основном менеджменту) и амортизации;

— рост процентных расходов и убытков по курсовым разницам; (не будь последних, прибыль выросла бы почти вдвое)

Каждый пункт по отдельности не сильно влияет на общую картину, но вместе они не дали значительно нарастить показатели. Пожалуй в случае с Белугой можно сказать, что компании есть куда оптимизироваться и почти наверняка во втором полугодии результаты будут лучше. К тому же процентные расходы растут не просто так. Компания активно выкупает свои акции с рынка, а потом их гасит. Даже при стагнации показателей прибыль на акцию (один из главных параметров на западных рынках) выросла на 15%. Не будь курсовых разниц, этот показатель мог бы вырасти более чем вдвое.

Не смотря на рост котировок почти в 2 раза с начала года мультипликаторы улучшились: EV\EBITDA = 5.3 P\E = 15 P\E adj = 9 (без учета курсовых разниц) Debt\EBITDA = 2.3

Белуга удивительно качественная и добротная компания средней капитализации. Менеджмент делает выкуп акций и потом их гасит. Инвестирует в производство и получает рост объемов и показателей.

Компания даже впервые заплатила скромные дивиденды по итогам 2019 года! На нашем рынке не слишком много столь качественных активов. Самое главное, что во втором полугодии показатели скорее всего продолжат расти и, возможно, даже обновят исторические максимумы, что приведет к росту капитализации и позволит менеджменту нарастить дивиденды по итогам года.

Единственный минус — достаточно существенная долговая нагрузка, которая появилась благодаря выкупу акций с рынка и их последующему гашению. Но с учетом роста объемов производства и растущих денежных потоков это проблема может быть достаточно быстро решена. Считаю, что акции можно смело добавлять в диверсифицированный портфель на небольшую долю.

Не является индивидуальной рекомендацией

комментарии Роман Ранний на форуме

-

Газпром — акция несбыточных надежд!

Уже скоро будет год, как я написал топик Нагиб Газпрома и Нагиб Газпрома продолжение и предостерег от покупки данных акций, тогда они торговались на уровне 230 рублей. Как показало время, я был прав, хотя тогда многие брокеры звонили клиентам и продвигали Газпром, как отличную инвестиционную идею. А на мои слова, что Газпром просто разводят, многие писали не неси чушь. Газпром подарил украинцам 4 млрд, подарил Польше деньги, оплатил 95% трубы, которую бросили в последний момент европейские партнеры, так и не достроив. Очень большая доля Газпрома у иностранных компаний, в том числе и немецких, Газпром даже начал платить высокие дивиденды причем из заемных средств, так как всю прибыль съедал капекс. А его все «кормили» немецкие партнеры, все будет хорошо, мы с тобой, только надо хохлам заплатить, полякам вернуть, дивиденды выплатить и все будет. А теперь «оп», когда из него по максимум бабок вытащили появились новые обстоятельства, отравление Навального, якобы которые обнуляет их обещания.

Авто-репост. Читать в блоге >>>

Роджер (веселый)., газпром дивы платит не из заемных средств, у него свободного кеша на счетах было до выплаты дивов 700ярдов

Киса Воробьянинов, долг то растет.

Роджер (веселый)., Германия сейчас приостановит стройку в связи с отравлением Навального. США будут довольны, у деда скоро выборы его тревожить нельзя. России скажут, что всё равно трубы которые есть недозагружены стоят, так что не волнуйтесь.

А дальше Германия посмотрит как быть(Это песня без конца начинай сначала)

[ Фотография ]

[ Фотография ]

©️ ИДЕЯ ©️

🚀 САМАРАЭНЕРГО: СУРГУТНЕФТЕГАЗ ИЗ МИРА СБЫТОВ

Тикер: #SAGO #SAGOP

Цель: 1,7 руб. (+245%)

1) Кэш на балансе Самараэнерго превышает 1,7 млрд руб. при капитализации 1,9 млрд руб., а долг отсутствует. Из-за этого значение мультипликатора EV/EBITDA составляет 0,1 при медианном значении для сектора равном 5.

2) Если оценить бизнес Самарэнерго с дисконтом 30% к аналогам по EV/EBITDA и прибавить кэш, то полученная оценка капитализации будет на 240% выше, чем текущая, что эквивалентно 1,7 рублям на акцию.

3) Помимо кэша Самараэнерго владеет 3,2% МРСК Волги и 13,5% Саратовэнерго. Стоимость суммарной доли составляет 0.53 млрд руб., что вместе с денежными средствами даёт 127% капитализации Самараэнерго.

4) Кейс Самараэнерго похож на Сургутнефтегаз, в котором заложен кратный апсайд акционерной стоимости из-за корпоративной непрозрачности.

Дисклеймер (https://t.me/cbrstocks/5296) @cbrstocks

Крупнейший производитель титана нацелился на новые ниши. Прибыль «ВСМПО-Ависмы» за первое полугодие упала практически до нуля. Компания надеется на переориентацию сбыта на энергетику и химотрасль

«ВСМПО-Ависма» опубликовала финансовую отчетность за шесть месяцев, закончившихся 30 июня 2020 г. Из-за падения экспортных отгрузок чистая прибыль корпорации за шесть месяцев 2020 г. по МСФО обвалилась до $82 000 (по сравнению с $210,3 млн в январе – июне прошлого года), а выручка упала на 17% до $678,4 млн. На фоне рухнувшей в первом полугодии прибыли «ВСМПО-Ависма» намерена переориентировать сбыт на химическую отрасль и энергетику. Сохранить уровень продаж на внутреннем рынке в первом полугодии 2020 г. компании помогли именно проекты в химической отрасли, энергетике и медицине.

www.vedomosti.ru/business/articles/2020/08/25/837743-proizvoditel-titana

редактор Боб, Пусть падает, нам не страшно)) В 2021г ждем возврата к 25000р)))

Николай, это почему?

Роман Ранний, сдается мне 25,000 за акцию тут будет только если рубль девальнется раза в два с текущих))

Тимофей Мартынов, это больше похоже на правду)

💥🇷🇺#FIVE X5 Retai Group price target raised to 42 $ from 40 $ at Sova Capital

💥🇷🇺#FIVE X5 Retai Group price target raised to 42 $ from 40 $ at Sova Capital ❗️🛢🇩🇪🇷🇺#GAZP #СП2 #навальный

❗️🛢🇩🇪🇷🇺#GAZP #СП2 #навальный

РОССИЯ ДОЛЖНА СДЕЛАТЬ ВКЛАД В РАССЛЕДОВАНИЕ ДЕЛА НАВАЛЬНОГО, ОТ ЭТОГО БУДУТ ЗАВИСЕТЬ ДЕЙСТВИЯ ГЕРМАНИИ В ОТНОШЕНИИ «СЕВЕРНОГО ПОТОКА — 2»- ГЛАВА МИНЗДРАВА ФРГ

Sova Capital подняла оценку акций Мосбиржи на 13%, подтвердив рекомендацию «покупать»

Sova Capital подняла оценку акций Мосбиржи на 13%, подтвердив рекомендацию «покупать»

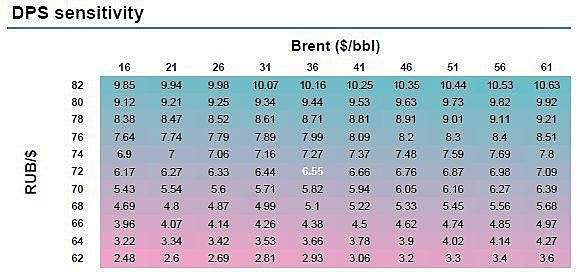

#SNGSP #Прогноз

📊 Sova Capital опубликовала прогноз по итоговым дивидендам на акции Сургутнефтегаза преф по итогам 2020 в зависимости от цены на нефть марки Brent и курса доллара. При текущих значениях дивиденд может составить около 6,7 руб. на акцию, это равно 18,5% дивдоходности.

вроде как тут больше обещают… или они не верно считают?

drumer, у меня прогноз занижен, не люблю когда результат меньше прогноза.

А у совы думаю немного завышен

Борода Инвест про БСПБ:

БСП отчитался за 2 квартал 2020 года по МСФО.

Итого: отчетность БСП очень-очень странная, и рынок не просто так не реагирует на формально хорошие цифры. Фантастическое расхождение между динамикой процентных расходов и обязательствами банка (при росте обязательств процентные расходы сократились на четверть), а так же вывод средств из банка инсайдерами заставляют напрямую усомниться в достоверности представленных цифр. Возможно, что в ближайшее время могут появиться новости о «внезапных» проблемах БСП и его санации. Будем следить за лучшим банком страны. (по версии его презентации)

Не является инвестиционной рекомендацией

Роман Ранний,

Проблемные банки можно смотреть тут

analizbankov.ru/bank.php?Cat=problemnye_banki&year=2020&mon=8

Анализ по ряду параметров.

В принципе, за август 2020 БСП там встречается только один раз, и далеко не в самом критическом случае.

(На основе Указания №3269-У от 31.05.2014 (очень приблизительный расчет Показателя краткосрочной ликвидности «Базель III» на основе балансовых данных). Критическим можно считать значение менее 50%)

Даже сам сайт рекомендует обращать внимание на банки, которые более одного раза в «проблемных параметрах» отметились.

Так что пока «ужас-ужас» не вижу. Поищу другие критерии, которые сработали в прошлые разы при внезапных проблемах в крупных банках (случай Внешпромбанка как самый яркий пример), но пока тут иная ситуация все таки.

Анастасия К, про санацию это он явно палку перегнул!

Глобальные депозитарные расписки (GDR) ПАО «ФосАгро» (MOEX: PHOR) включены в индекс RDX по итогам пересмотра индексов Венской фондовой биржи, сообщается в обзоре аналитиков BCS Global Markets (BCS GM) Вячеслава Смольянинова и Юлии Голдиной.

Роман Ранний, типа рости будем? успеть подобрать рекомендуешь?

drumer, нечего не рекомендую, но вырасти ещё может легко [ Фотография ]

[ Фотография ]

EBITDA «Полюса» во 2 квартале увеличилась на 46%

Выручка «Полюса» за 2 квартал 2020 года по сравнению с предыдущим кварталом выросла на 33% и составила $1 157 млн.

Увеличение обусловлено ростом производства аффинированного золота почти на всех рудных активах, а также началом промывочного сезона на Россыпях.

В то же время средняя цена реализации аффинированного золота выросла в квартальном сопоставлении на 8%, составив $1 723 за унцию.

источник (https://www.finam.ru/analysis/newsitem/ebitda-polyusa-vo-2-kvartale-uvelichilas-na-46-20200907-091934/) #PLZL #T MMI высказал интересное мнение по СП-2:

MMI высказал интересное мнение по СП-2:

О САНКЦИОННЫХ РИСКАХ

Нас всегда поражали рассуждения о ценности различных «потоков» для нашей страны в целом и для Газпрома в частности. На эту тему уже давно уже высказались (https://t.me/russianmacro/2026) аналитики Сбербанка, правда, потерявшие после этого работу. Тем не менее, регулярно видим рассуждения различных каналов, которые подают новостной фон по Северному Потоку 2, как некий драйвер для акций Газпрома. Правда рассуждения эти всегда лежат в области эмоций, никаких обоснованных расчетов, насколько возрастет прибыль Газпрома от запуска СП-2, мы не видели. В том числе и от Газпрома. Последний поставляет в Европу ровно столько газа, сколько Европа готова купить. Мощности для поставок этого газа избыточны и недозагружены. Запуск ещё одного потока никак спрос на российский газ не изменит. Перспективы увеличения этого спроса неочевидны ввиду стремления Европы к диверсификации поставок, а также глобального тренда декарбонизации мировой экономики.

Газпром деньги на новую трубу уже потратил, поэтому новых убытков от замораживания СП-2 он не понесет. Подрядчики свою прибыль уже получили, более того, они уже и обкэшились, продав строительные компании самому Газпрому.

Так что единственный убыток из-за возможного окончательного провала СП-2 – имиджевый. Ну и геополитический (исчезает один из козырей в переговорах с Украиной). Поэтому если санкционным ответом Европы за отравление Навального будет решение по СП-2, то инвесторы в Россию смогут облегченно вздохнуть.

Самые опасные санкции – это ограничения по инвестициям в ОФЗ, отключение России от СВИФТ и ограничения на торговлю нефтью с Россией (в силу избытка добывающих мощностей в мире не такой уж и невероятный сценарий). Эти санкции в руках США. Трамп наш уже заявил, что оснований для сомнений в выводах Германии нет, но он пока не видел доказательств. Это означает, что завтра санкций не будет, но с большой вероятностью эта опция будет использована. Вероятность возрастет, если Трамп вновь начнет отставать от Байдена (пока он сократил разрыв).

Мы не исключаем, что санкционные риски нынешней осенью могут сыграть ключевую роль в динамике российских рынков. 🔍Разбор отчета АФК Системы #pravdaразборкомпании

🔍Разбор отчета АФК Системы #pravdaразборкомпании

Компания сегодня отчиталась за 2 кв. 2020 г. по МСФО

— Выручка 155,24 млрд руб. (+0,5% г/г)

— OBIDA 54,8 млрд руб. (+0,6% г/г)

— Чистая прибыль 6,4 млрд руб. (-56% г/г)

— Чистый долг 190,7 млрд руб. (-12,5% г/г)

Несмотря на околонулевую динамику основных показателей и падение чистой прибыли, результаты Системы оказались лучше консенсус-прогноза аналитиков. Нулевая динамика выручки обусловлена снижением доходов от гостиничного и медицинского бизнеса из-за влияния пандемии. Компенсировать выпадающие доходы удалось за счёт выручки МТС и Segezha Group.

В июне и сентябре 2020 г. АФК Система и РКИФ провели успешную продажу акций Детского мира, тем самым, полностью вышли из бизнеса. Детский мир стал первой компаний со 100%-ой долей акций в свободном обращении. В результате Система получила 8,9 и 16,9 млрд руб. от продажи пакета акций в ритейлере. Кроме этого, компания планирует привлечь на долговом рынке 10 млрд руб.

По словам менеджмента, денежные средства, полученные от продажи акций, пойдут на снижение долга, но до конца 2020 г. он может остаться выше 150 млрд руб. Также вчера президент АФК Система Владимир Чирахов сообщил, что OZON нуждается в 5 млрд руб. дополнительных инвестиций от акционеров в 2020 г. Таким образом, можно предположить, что часть средств от продажи акций Детского мира и выпуска облигаций пойдут на поддержку OZON.

Здесь хотим отметить, что OZON после самоизоляции показывает превосходные результаты, выручка только за II кв. 2020 г. выросла на 188% по сравнению с аналогичным периодом прошлого года – до 45,8 млрд руб. Доля Системы в OZON составляет 43%, а учитывая планы компании вывести OZON на IPO, это может оказать существенное влияние на переоценку акций АФК Система.

🗣Какие у вас ожидания по акциям? #AFKS

@PravdaInvest ГК ПИК построит в Южно-Сахалинске около 800 тыс. кв. метров жилья за 10 лет

ГК ПИК построит в Южно-Сахалинске около 800 тыс. кв. метров жилья за 10 лет Сервис доставки «Сбермаркет», принадлежащий Сбербанку, рассчитывает к 2022 году войти в тройку крупнейших игроков на российском рынке онлайн-торговли, сообщается в презентации компании, которую она представила в ходе конференции «Ритейл в России», организованной газетой «Ведомости»

Сервис доставки «Сбермаркет», принадлежащий Сбербанку, рассчитывает к 2022 году войти в тройку крупнейших игроков на российском рынке онлайн-торговли, сообщается в презентации компании, которую она представила в ходе конференции «Ритейл в России», организованной газетой «Ведомости» ДОХОД пишет:

ДОХОД пишет:

🧪 Химпром: позитивные результаты первого полугодия

Химпром, предприятие по производству продукции крупнотоннажной химии, опубликовал финансовые результаты по МСФО за 1п 2020 года.

🔹Несмотря на незначительное снижение выручки (-1,2%), сокращение расходов позволило компании увеличить прибыль от текущей деятельности на 7,6%. Чистая прибыль выросла на 3,8% до 0,6 млрд рублей. Давление на показатель оказал убыток от переоценки валютного долга в размере 50 млн рублей против прибыли в 22 млн рублей годом ранее.

🔹Позитивные финансовые результаты 1 полугодия позволили менеджменту рекомендовать финальные дивиденды за 2019 год в размере 0,49 рублей на акцию — доходность 7,2%. Дата закрытия реестра: 11 октября. С учетом промежуточных дивидендов совокупно на выплаты за 2019 год будет направлено 14% от прибыли по РСБУ (17% от прибыли по МСФО).

🔹В базовом сценарии при сохранении прибыли в 2020 году на уровне прошлого года ожидаемая дивидендная доходность в ближайшие 12 месяцев составляет 11,6%.

Химпром-п в сервисе Дивиденды

(https://www.dohod.ru/ik/analytics/dividend/himcp)#Химпром #HIMC #дивиденды РЫНОК АЛМАЗОВ ПЕРЕШЁЛ К РОСТУ

РЫНОК АЛМАЗОВ ПЕРЕШЁЛ К РОСТУ

Активное восстановление рынка алмазов будет происходить (https://www.theweek.in/news/biz-tech/2020/08/20/de-beers-expects-diamond-sales-to-rebound-in-october-december.html) уже в октябре, а активизировалось (https://1prime.ru/experts/20200902/831979384.html) восстановление уже в августе, считают аналитики крупнейшей международной алмазодобывающей корпорации De Beers.

Одной из причин отскока компания называет большое количество свадебных церемоний, запланированных на это время в Индии, которая является одним из крупнейших рынков алмазов. Помимо этого восстановлению продаж будет способствовать (https://t.me/AK47pfl/5507) рынок алмазов США.

Возможно, из-за отложенного спроса продажи могут на какое-то время даже превысить докризисные уровни, что мы наблюдали в некоторых других отраслях. Это хорошие новости для производителей алмазов, в частности Алросы:

t.me/AK47pfl/5713