RUH666

Где тут обман трейдеров смартлаба?

- 22 мая 2019, 08:29

- |

Не думал, что придётся отвечать на троллинг, но пост с обвинениями в мой адрес набрал много просмотров, так что придётся.

Речь идёт об этом посте. Претензия состоит в том, что я «умышленно не сообщил, что те же самые аналитики в том же самом обзоре указывают цель $391 в случае реализации бычьего сценария». Про «умышленно» сразу всё понятно, ибо, если так, почему я тогда не удалил комментарий, содержащий этот факт? «Не сообщил», потому что в посте речь шла о существенных изменениях. В бычьем сценарии изменений, близких по значимости не было. С таким же успехом можно поставить мне в вину, что я какую-либо другую новость не упомянул.

Что касается автора обвинения, то обычного тролля, цель которого просто мне нагадить, выдаёт в нём фраза «не доверяйте неторгующим дилетантам» в мой адрес. Торгую я или нет, он знать не может, обвинение в дилентантизме также бездоказательны. До этого он начал хамить под другим моим постом (первый же его коммент ниже, кстати изменённый после ответа на него, что видно). «Неудачник» — стандартный аргумент троллей армагеддонщиков, поскольку по существу сказать им нечего. Перекочевал он из прошлого некоторых из них, ранее

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 140 )

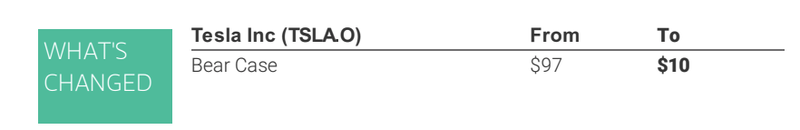

Акции Tesla: Morgan Stanley понизил цели почти в 10 раз

- 21 мая 2019, 21:06

- |

Это произошло из-за рисков потери существенной части китайского рынка… И ещё немного графиков по теме

Это произошло из-за рисков потери существенной части китайского рынка… И ещё немного графиков по теме

( Читать дальше )

Про завтрашний баттл Левченко и Шишкина (Змея)

- 21 мая 2019, 12:03

- |

( Читать дальше )

Стоит ли инвестировать в Россию (трезвый взгляд)

- 20 мая 2019, 12:22

- |

Про то, что демократия не влияет на экономику, уже говорил. Расстрою ещё больше, «реальная экономика» мало влияет на рынки, и чем дальше заходит кредитная экспансия, тем это влияние меньше. Деньги ищут хоть какую-то доходность.

Про то, что демократия не влияет на экономику, уже говорил. Расстрою ещё больше, «реальная экономика» мало влияет на рынки, и чем дальше заходит кредитная экспансия, тем это влияние меньше. Деньги ищут хоть какую-то доходность.Если совсем упрощать, рынки делят на развитые и развивающиеся (ЕМ). Выше аппетит к риску — выше лимиты на ЕМ, а они имеют большее влияние, чем страновые лимиты в их рамках. ЕМ маленькие по сравнению с развитыми, поэтому небольшое изменение аппетита к риску может вызвать более сильное движение.

( Читать дальше )

Экономический дайджест 19.05.2019

- 19 мая 2019, 20:02

- |

Пара доллар/рубль на прошедшей неделе снизилась и закрылась на уровне 64.7775. Среднесрочно пара, скорее всего, закончила волну С волны 2 конечного диагонального треугольника с 86, которая является плоской (разметка здесь), и уже находится в волне 3. Варианты долгосрочных разметок здесь. Чистая длинная спекулятивная позиция во фьючерсе на рубль упала на 800, с 36 600 до 35 800. Индекс РТС вырос и закрылся на уровне 1254.68. Импульс с декабрьских низов, скорее всего, был заходным, подтвердило это пересечение уровня 1226.56. Под сомнение бычий сценарий поставит пересечение уровня 1151.95 (но не отменит окончательно). Индекс российских государственных облигаций показал новый исторический максимум (504.44) и закрылся близко к нему на уровне 504.4. Подробнее слушайте в последней части «итогов недели».

( Читать дальше )

Интересно, а кому-нибудь приходят такие сообщения?

- 19 мая 2019, 18:24

- |

Некоторое время назад блогерам Смарт-лаба стали приходить сообщения, начинающиеся с «На этой неделе вы хорошо потрудились и написали ...». Дальше идёт статистика блога за неделю...

Интересно, а кому-нибудь приходит что-нибудь типа:

«На этой неделе вы хреново потрудились… ой, пи**у, вы вообще ни хрена не потрудились, так что походу вы — грёбаный тунеядец. Написали всего один пост, который не то что никто не лайкнул, не прокомментировал и не добавил в избранное, у него всего один просмотр и тот ваш.»

Субботнее...а вам не кажется, что шабат был придуман для трейдеров? Хоть их тогда не было

- 18 мая 2019, 20:33

- |

Короче, если кто не понял, суббота — единственный день, когда трейдер реально может на всё забить и самозабвенно бухать.

теги блога RUH666

- bitcoin

- brent

- Dow Jones

- etf

- ethereum

- gold

- light sweet

- Nasdaq

- qe

- S&P500 фьючерс

- WTI

- Австрийская экономическая школа

- акции

- АЭШ

- Байден

- банки

- биткоин

- Биткойн

- британский фунт

- валюта

- война

- война с украиной

- волатильность

- Волновая разметка

- волновая теория Эллиотта

- Волны Эллиотта

- выборы

- госдолг

- государство

- Демура

- деньги

- дефляция

- долг

- доллар

- Доллар рубль

- евро

- европа

- ЕС

- ЕЦБ

- золото

- инвестирование

- Инвестиции в недвижимость

- индекс S&P

- индекс ММВБ

- индекс РТС

- инфляция

- Итоги недели

- йена

- карантин

- Китай

- ковидобесие

- количественное смягчение

- коронавирус

- коронаистерия

- кредит

- кризис

- криптовалюта

- либертарианство

- медицина

- навальный

- налоги

- недвижимость

- нефть

- облигации

- обучение

- ОФЗ

- оффтоп

- прогноз

- процентная ставка

- процентные ставки

- пузырь

- путин

- россия

- рубль

- рюхизм

- санкции

- сентимент

- серебро

- социализм

- социальные настроения

- ставка фрс

- Степан Демура

- США

- сырьевые товары

- сырьё

- технический анализ

- товарные фьючерсы

- Трамп

- трейдинг

- украина

- фибоначчи

- фондовый рынок

- форекс

- ФРС

- фьючерс на индекс S&P

- ЦБ РФ

- центральный банк

- экономика

- эллиотт

- юмор