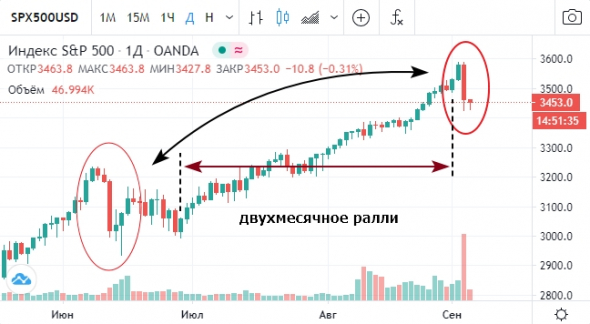

Ожидания:

(Ожидаемая большинством инвесторов динамика фондового рынка США.)

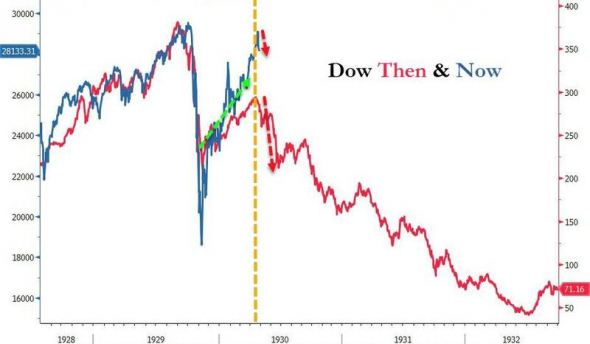

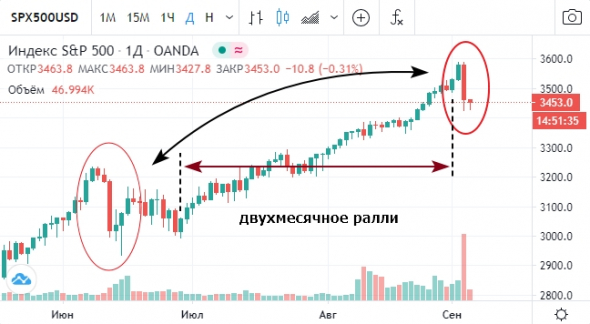

Реальность:

Авто-репост. Читать в блоге >>>

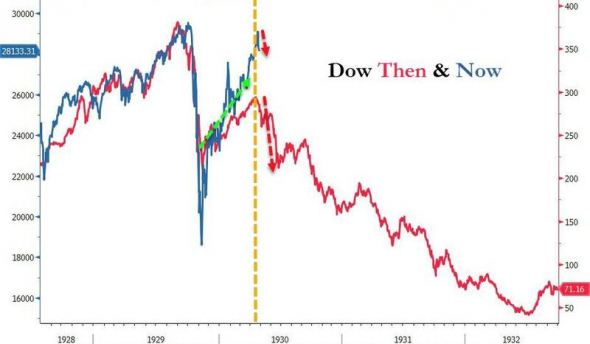

Ожидания:

Реальность:

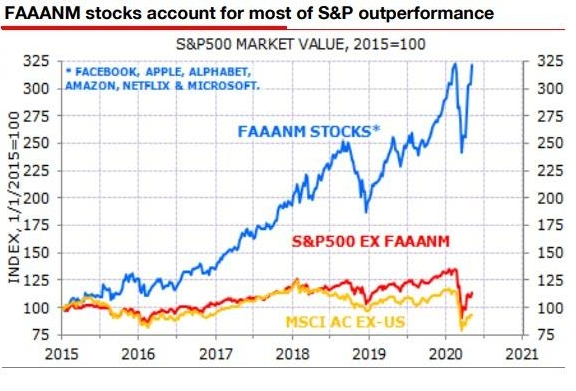

Думаю имеет смысл высказать несколько предположений о процессах, происходящих на фондовом рынке США. Ранее, я уже писал о том, что его динамика все в большей степени зависит от притока капитала в акции нескольких высокотехнологичных компаний («Рынок шести компаний»). Убери этот локомотив — и все начинает выглядеть совершенно иначе:

От безудержного роста последних лет не остается и следа, вялая динамика на фоне бесконечных мер монетарного (и фискального, спасибо Трампу) стимулирования. Индекс MSCI World без учета компаний США выглядит еще печальней.

Это подводит нас к простой мысли — фондовый рынок превращается в финансовую олигополию, где узкий круг транснациональных корпораций задает тон всем происходящим процессам. Причем рост капитализации уже этих компаний перестает быть только рыночным процессом и становится

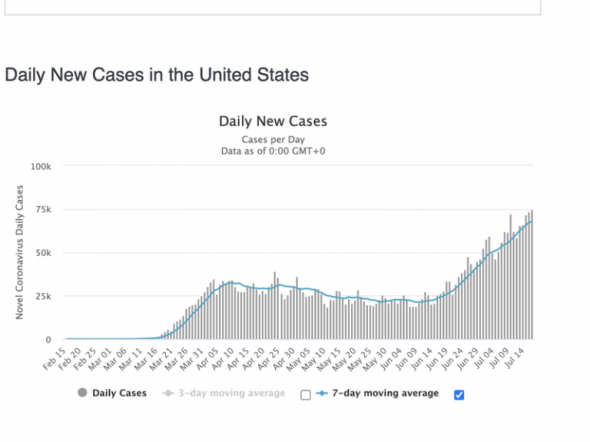

Между делом, эпидемия коронавируса в США продолжает разрастаться. Уверенно идет вверх число новых заражений:

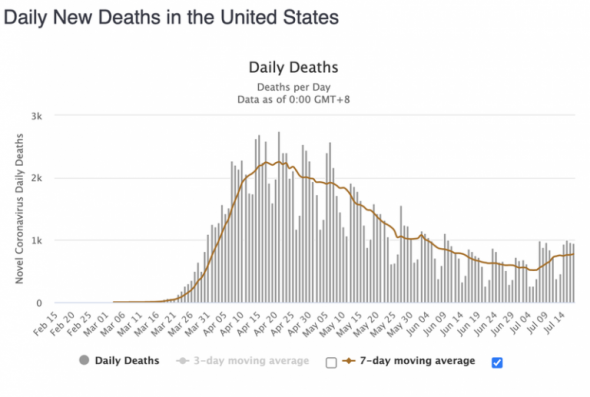

И вслед за этим начинает расти смертность:

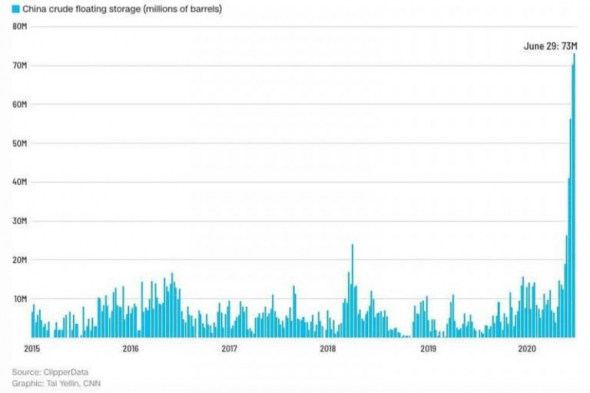

Несколько слов о ситуации на мировых рынках в начале жаркого июля. Начнем с главного, китайские нефтехранилища, абсорбировавшие излишки нефти на рынке в последний месяц, близки к своему исчерпанию. Текущая загруженность составляет 69% или 33,4 млн тонн, при этом верхний потолок по мнению экспертов находится на уровне 70%:

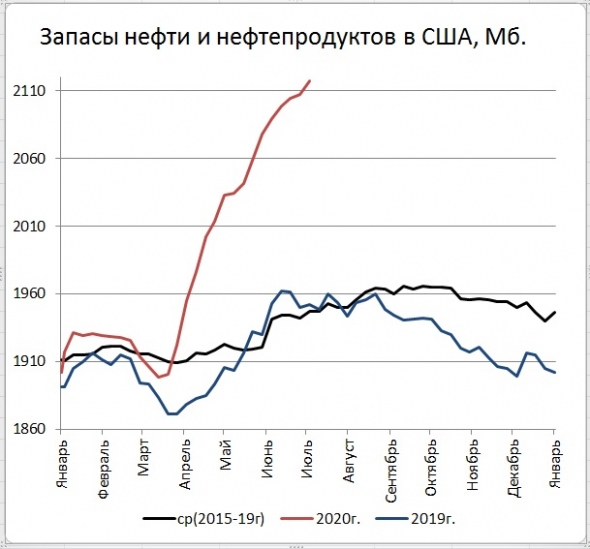

Запасы нефти и нефтепродуктов в США также продолжают свой рост. Таким образом, скоро мы можем увидеть очередную «большую встряску» на этом рынке…

Свежая новость с ZeroHedge — инвестор-миллиардер Джеффри Гундлах зашортил S&P500 от уровня 2863. Гундлах, если кто не знает, предвидел ипотечный кризис 2007 года и уже неплохо заработал на коротких позициях по фондовому рынку США в марте.

По его мнению, показатель «риск/прибыль» такой короткой позиции хорошо сбалансирован. При этом индекс «еще может сходить до уровня 3000 пунктов», однако «потенциал нисходящего движения позволит легко обновить достигнутый в марте минимум».

Выходящая макроэкономическая статистика в целом подтверждает эту точку зрения. Так, потребительская оценка текущей ситуации от Conference Board продемонстрировала максимальное падение за всю историю наблюдений (-76,4 пункта):

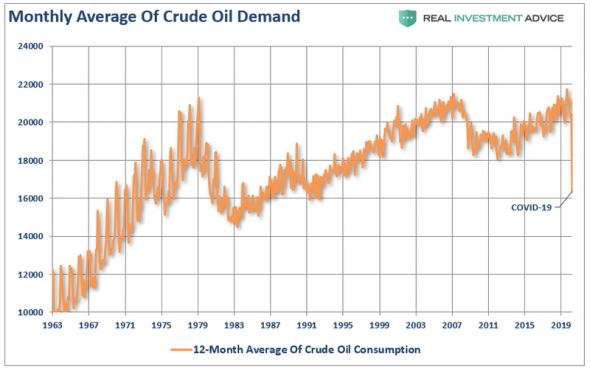

Основной фактор влияющий сейчас на котировки — резкое падение спроса из-за глобального локдауна. Потребление находится на уровне середины 80-х годов и восстановление не будет быстрым:

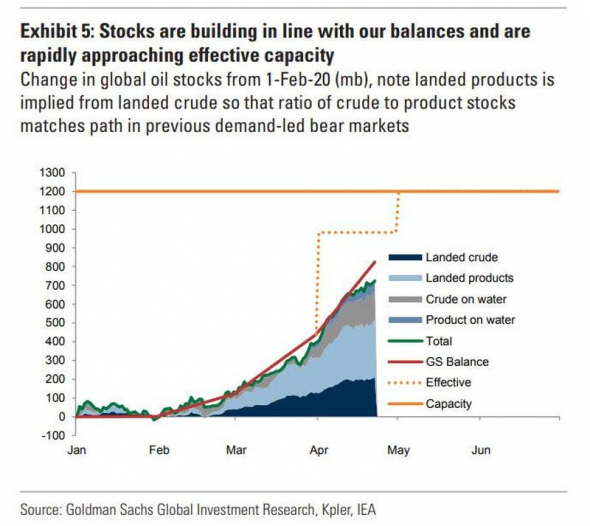

При этом запасы стремительно нарастают. Майское сокращение ОПЕК+ несколько стабилизирует ситуацию, но в корне ее не переломит:

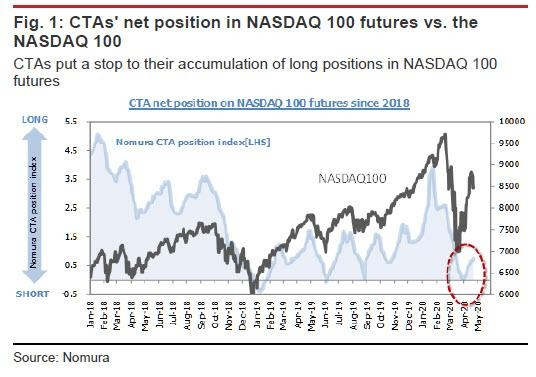

На ZeroHedge выложили интересную статистику от Nomura по набору длинной позиции торговыми советниками (CTA) во фьючерсах на индекс Nasdaq100. Судя по этим данным они начали покупать с первых чисел апреля:

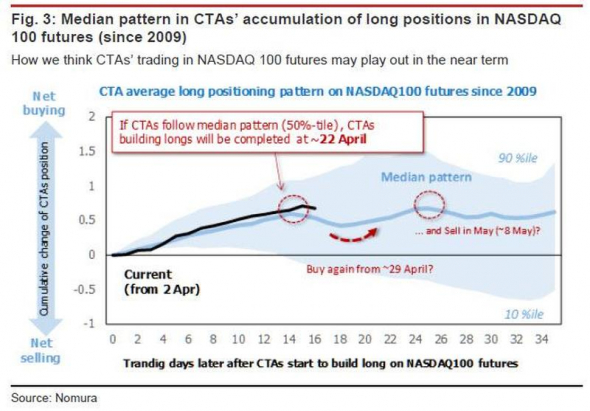

При этом исторический паттерн набора длинной позиции со стороны СТА показывает, что они полностью заходят в рынок за 14–16 торговых дней:

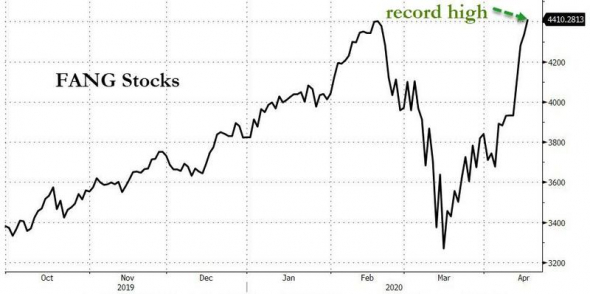

Коррекция на падающем фондовом рынке США, последовавшая после запуска масштабного QEternity от ФРС, очень быстро привела к его локальному перегреву. Так, индекс акций четырех высокотехнологичных гигантов FANG (Facebook, Amazon, Netflix, Google) уже покорил февральские максимумы!

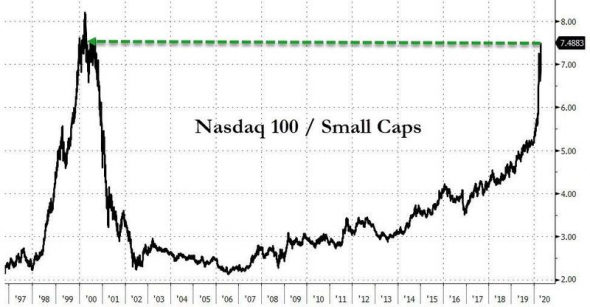

Что еще более важно, доминирование капитализации индекса Nasdaq 100 (представляет сто крупнейших высокотехнологичных компаний) над капитализацией Nasdaq Small Caps (высокотехнологичные компании с малой капитализацией) достигло максимальной величины со времен пузыря доткомов:

Думаю, имеет смысл сделать небольшой обзор о текущей ситуации с курсом национальной валюты. Здесь, на самом деле, все довольно предсказуемо. Но для начала немного финансовой статистики за 1 квартал.

Банк России опубликовал первую оценку платежного баланса России за первый квартал 2020 года. … Прямые иностранные инвестиции в небанковском секторе составили $0,2 млрд по сравнению с $10,3 млрд в первом квартале прошлого года. Значение портфельных инвестиций составило минус $1,2 млрд. В первом квартале прошлого года наблюдался приток — $6,8 млрд.

Несырьевой экспорт остался стабильным — $40,1 млрд против $39,4 млрд год назад. Сырьевой экспорт (нефть, газ трубопроводный и СПГ, нефтепродукты) упал на 24,5%, до $47,7 млрд, на фоне резкого падения цен на нефть и внешнего спроса.

Еще немного размышлений о фондовом рынке Штатов в продолжение предыдущей публикации «Ситуация на денежном рынке США может привести к стагнации фондового рынка в ближайшие несколько лет». На ZeroHedge выложили неплохую статистику от Morgan Stanley, описывающую волатильность и глубину просадки индекса S&P 500 в моменты предыдущих кризисов.

Аналитики банка сравнивают общую волатильность, реализованную на протяжении всего медвежьего рынка, и максимальную одномесячную волатильность, зафиксированную во время этого снижения (волатильность на пике распродаж):

В рамках запущенной программы фискального стимулирования Соединенным Штатам в ближайшее время придется занять на долговых рынках достаточно большую сумму денег. При этом текущая ситуация, благодаря разогретой вокруг пандемии Covid–19 истерии, вполне благоприятствует этому начинанию.

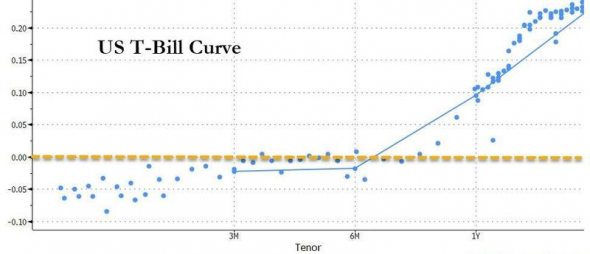

Так, на прошедшей неделе ставки по краткосрочным долговым обязательствам правительства США уходили в отрицательную зону на ажиотажном спросе со стороны инвесторов:

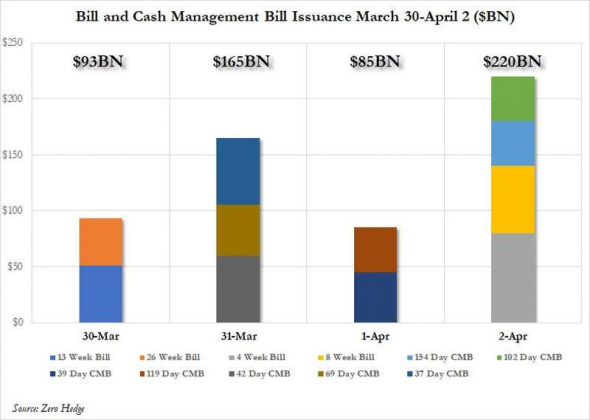

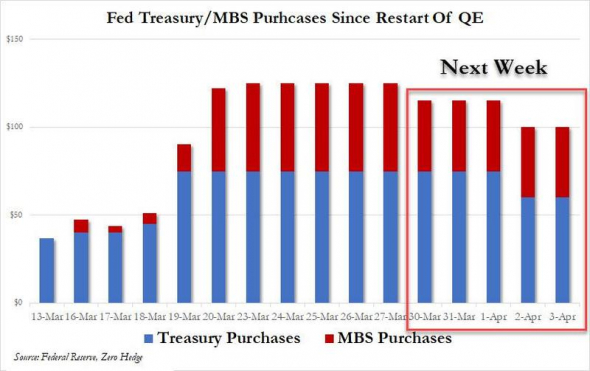

Для стабилизации рынка Казначейство дополнительно разместило краткосрочных обязательств общей стоимостью $563 млрд на торгах с 30 марта по 2 апреля:

Формульные цены на российскую нефть, которые служат ориентиром при ценообразовании на внутреннем рынке, стали отрицательными, сообщило агентство Argus. Котировка Argus fip (Free in pipe означает, что продавец обязан доставить за свой счет товар к трубопроводу) Западная Сибирь в понедельник, 30 марта, была равна минус 1 007 руб. за тонну, а во вторник — минус 1 200 руб. за тонну.

https://www.rbc.ru/business/01/04/2020/5e84b01a9a794778972c3df8?from=from_main

Нужно наконец признать очевидное, мы проигрываем эту войну. В свое время я уже писал об изменившейся концепции «петродоллара», при которой США становятся энергетической сверхдержавой. А так же

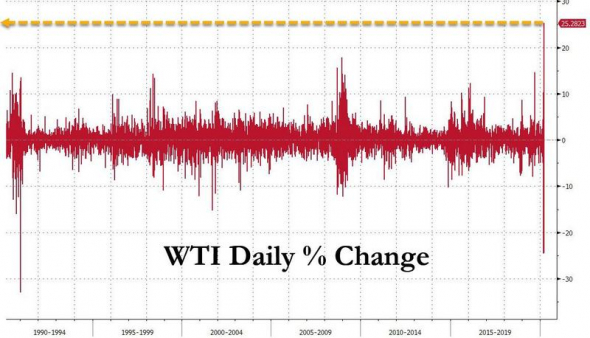

За время прошедшее после выхода моего обзора «Россия — ты сошла с ума! (нефтяные войны)» события продолжили стремительно развиваться. Рынок в буквальном смысле дестабилизирован и испытывает фантастические ценовые колебания в обе стороны:

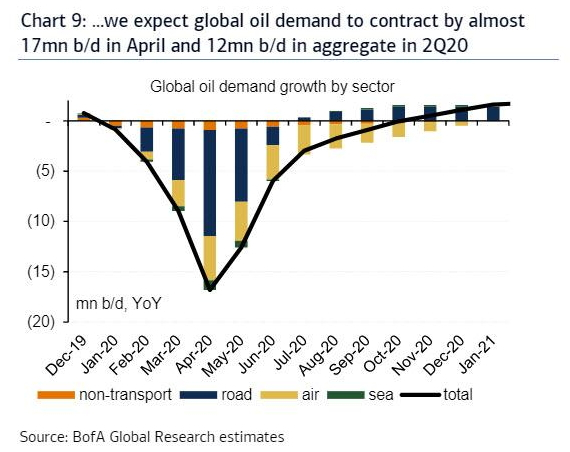

Это происходит на фоне прогнозов о снижении мирового потребления на 17 млн. барр. в день с последующим постепенным восстановлением к третьему кварталу этого года:

Хочется высказать несколько важных мыслей, которые появились после прочтения последней панической публикации от Павла Рябова (spydell) «Хроники апокалипсиса. Призрак инфляционного шока близок, как никогда».

Основное заключение, которое делает автор, состоит в том, что «инфляционный шок… может случиться уже к лету, когда вертолетные деньги в полной мере наложатся на парализованную в ноль экономику и тогда мы увидим феерическое представление, когда при подавленном реальном секторе придется аварийно откачивать все эти ваши бесконечные QE!». Однако этот вывод, хотя и подкрепляется наблюдаемыми масштабными вливаниями ликвидности со стороны ФРС, является в корне неверным. И вот почему.

Основой современной глобальной долларовой экономики является долг. Именно кредитная накачка на протяжении многих десятилетий выступала главным локомотивом мирового экономического роста. Наиболее наглядный пример — собственно альма–матер в лице Соединенных Штатов.

Главная новость недели — после утверждения в Конгрессе и Сенате, законопроект о выделении $2 трлн на помощь экономике США был наконец подписан президентом Трампом. Реакция Пауэлла последовала незамедлительно, ФРС сократит масштаб «QEternity» (бесконечного QE) на $25 млрд в день, начиная с 1 апреля:

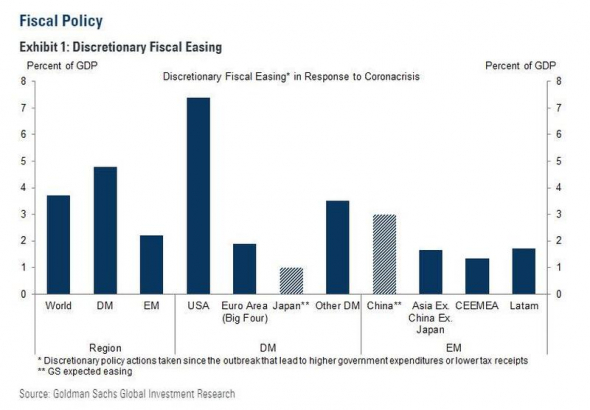

По величине предоставляемого реальному сектору бюджетного стимулирования США уверенно занимают первое место в общемировом зачете:

В Китае вся шумиха вокруг коронавируса (и его распространения) начала спадать через месяц от начала эпидемии. И я не думаю, что в США или Европе вирус продержится в топах дольше (тем более, что погода становится все теплее). Таким образом, впереди еще пара недель — и пандемия пойдет на спад.

Суть в том, что пока финансовые рынки будет трясти из–за вируса — должно произойти некое вторичное событие (еще один условный Lehman), которое и станет катализатором финального выноса этой коррекции (и которое можно будет списать на форс-мажор эпидемии).

Напомню, что целевой уровень этого движения пока видится так:

Впрочем, в моменте можем сходить и ниже (на пике истерии), но там не задержимся. ФРС также выкатит тяжелую артиллерию при подходе к указанному уровню (2200 по S&P 500).

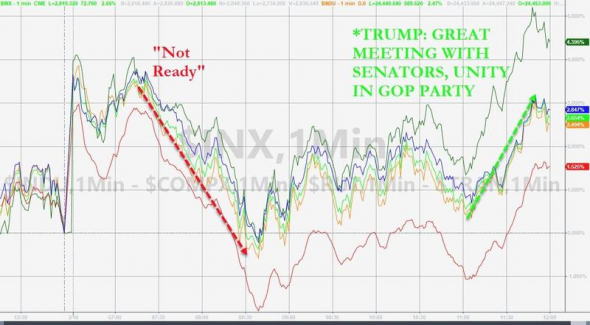

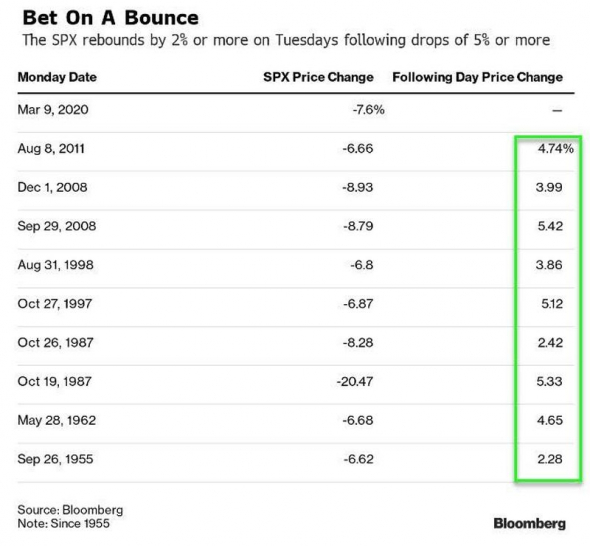

Исторически, индекс S&P500 всегда восстанавливался во вторник на 2% и более после предшествовавшего падения в понедельник на 5% и более. Так случилось и на этот раз:

Рынок отскочил на ожиданиях относительно программы фискальных стимулов на $300 млрд от Трампа, Конгресс готов их одобрить: