sMart-lab

Золото завершает 3-месячную консолидацию

- 06 ноября 2020, 11:59

- |

Похоже, что золото завершает 3-месячную консолидацию. Если на закрытии недели цена резко не провалится (а в идеале окажется выше локального максимума октября на 1933), то, на мой взгляд, аналогия с двумя предыдущими консолидациями (они отмечены пунктиром) станет явной.

В этом случае ре-тест исторического максимума на 2075 возможен уже до конца этого года. Мое личное мнение: вряд ли золото на этом остановится. Если не случится чего-то неожиданного, то оно вполне может остаться хорошим дополнением в портфель и на следующий год.

Естественно, речь не только о долларовых, но и о рублевых портфелях, по аналогии с тем, о чем я писал в преддверии 2019 и 2020 гг. Почему- потому что, несмотря на тактическое укрепление рубля, долгосрочные паттерны пока никто не отменял.

- комментировать

- ★2

- Комментарии ( 0 )

Ленэнерго III квартал по рсбу - замедление доходов от передачи э/э

- 05 ноября 2020, 14:26

- |

Компания славится своими префами по которым платится дивиденд в размере 10% от прибыли по рсбу.

❗️доходы от передачи э/э являются сейчас главной составляющей прибыли(дивидендов) по префам.

Замедление выручки от э/э: COVID-19 оказал дополнительное давление на темпы роста выручки от передачи э/э, которые снизились до минимальных за последние 5 лет значений:

▫️выручка от э/э(9м20/9м19): 54.9 млрд.р.(+0.2%)

Выход на плато по маржинальности передачи э/э: уровень маржинальности передачи э/э уже около года находится вблизи максимальных значений, который продолжает оставаться рекордным (https://t.me/zloyinvestor/788) для всего сектора:

▫️маржинальность передачи э/э(9м20/9м19): 23%(+25%)

Позитивный эффект от роста доходов и маржинальности замедляется: на постковидном периоде мы, возможно, еще увидим некоторое восстановление темпов роста выручки, но в целом на новый прорыв пока рассчитывать не приходится, эффект высокой базы будет давать о себе знать.

Между ценой и ставкой

- 03 ноября 2020, 11:16

- |

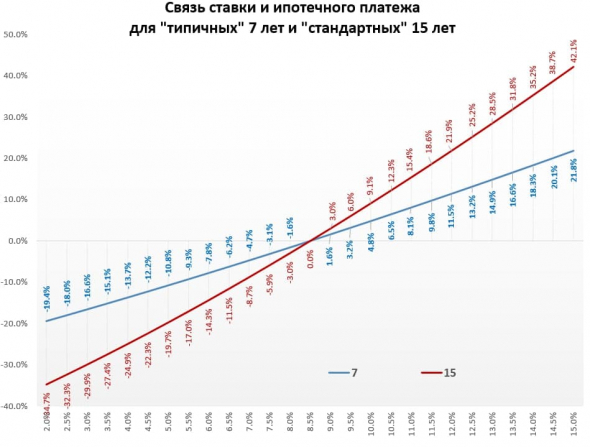

В последние месяцы о буме на рынке первичной недвижимости в связи с субсидируемой ставкой сказано многое. РБК на неделе подсчитал, что, несмотря на рост цен, снижение ставок компенсирует рост цен первички с начала года. На самом деле ситуация не так однозначна, если учитывать тот факт, что в среднем ипотеку у нас берут на 15 лет, а выплачивают за 7 лет. Это сильно смещает баланс между значимостью цены и ставки по ипотеке. К примеру: при «типичной» ипотеке на 7 лет снижение ставки на 1% равнозначно снижению цены на ~3%, а при ипотеке на 15 лет – равноценно снижению цены на ~6%.

При этом, ставка может быть в перспективе понижена через рефинансирование (но не повышена), в то время как цена покупки фиксирована в момент покупки и уже не изменится для самого покупателя — это перевешивает баланс также в пользу значимости цены, а не ставки. Поэтому, чем короче «ожидаемый» срок погашения ипотеки, тем менее значима ставка и тем более важна цена.

( Читать дальше )

Неделя будет волатильной, особенно, ближайшие 2 дня до выборов

- 02 ноября 2020, 13:00

- |

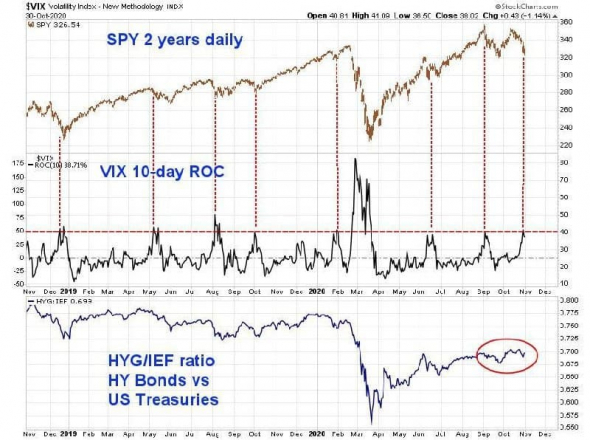

Скорее всего, на рынке акций США неделя будет волатильной, особенно, ближайшие 2 дня до выборов. Очень может быть, что рынок по инерции просядет еще — все-таки, худшая за полгода предыдущая неделя- это не шутки.

Однако есть ряд индикаторов, позволяющих предположить, что эта волатильность будет не началом нового серьезного снижения по типу февраль-март, а, скорее, коррекцией, необходимой для продолжения роста.

Во-первых, соотношение «мусорных» облигаций к Трежерис, несмотря на серьезный risk off на индексах акций, практически не изменилось и осталось у недавно достигнутых локальных максимумов. То есть, инвесторы в облигации пока «не купились» на эту распродажу.

Во-вторых, 10-дневное изменение VIX, который всегда подскакивает во время ухода от риска, превысило 40%. Это 9-й такой случай за последние 2 года (они отмечены вертикальным пунктиром). В 7 из 8 предыдущих случаев локальное «дно» по S&P-500 было где-то рядом, как по цене, так и по времени. Исключением стал февраль-2020, но, справедливости ради, там и причины были, мягко говоря, не совсем рыночные. Конечно, если и сейчас нас ожидает шок, сопоставимый по уровню восприятия с локдауном глобальной экономики, тогда «снизу могут постучать».

( Читать дальше )

Индекс развивающихся рынков станет хорошей альтернативой в глобальном портфеле акций.

- 30 октября 2020, 13:12

- |

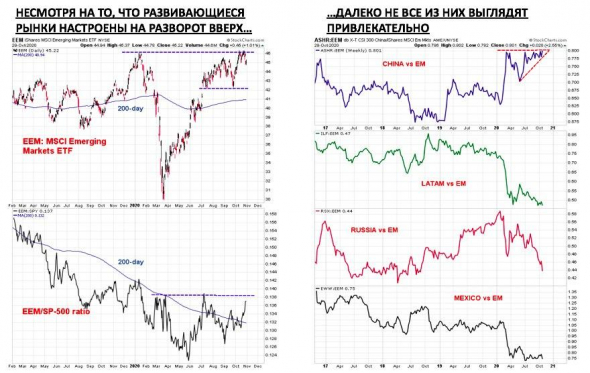

На фоне паузы в росте рынка акций США обращает на себя внимание медленное, но верное усиление динамики индекса развивающихся рынков (ETF: EEM). На графике слева показана его абсолютная ценовая динамика (сверху), которая тестирует 2,5-летний максимум и относительная динамика против США (снизу), которая, судя по всему, собирается тестировать на разворот долгосрочный даунтренд. Пробой соотношением EEM/SPY предыдущих локальных максимумов (если он произойдет) повысит вероятность того, что индекс развивающихся рынков станет хорошей альтернативой в глобальном портфеле акций.

Но можно сделать еще один шаг и посмотреть, кто именно из входящих в этот индекс рынков (стран и регионов) имеет более высокие шансы на то, чтобы стать локомотивом роста этого класса активов. Для этого нужно посмотреть на их относительную динамику уже против самого ЕЕМ. Исходя из нее, на роль лидера явно претендует Китай- соотношение ASHR/EEM может в ближайшее время выйти вверх из консолидации. Так высоко (на уровне 0,8) это соотношение не было с 2016 года, и пробой этого максимума откроет перспективы повторения на горизонте 2-3 лет исторического максимума на уровне 1,1. Это, ни много ни мало, около 40% опережения Китаем широкого индекса развивающихся рынков.- есть за что бороться, в общем. Хотя лучше все-таки дождаться подтверждения и не выдавать желаемое за действительное.

Что касается других развивающихся рынков, включая РФ, они пока выглядят не очень и падают относительно своей группы. Пока их относительные тренды против ЕЕМ не развернутся, вряд ли эти рынки привлекут внимание крупного спекулятивного капитала.

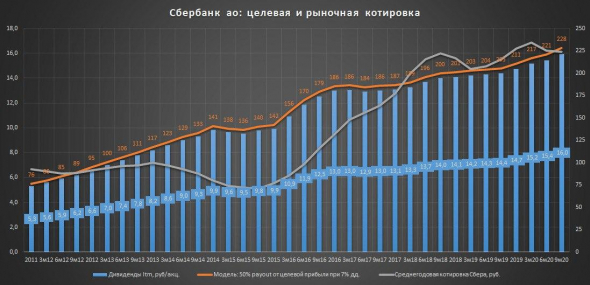

Сбербанк мсфо отчет за III квартал - сильные показатели для сложного года

- 29 октября 2020, 15:16

- |

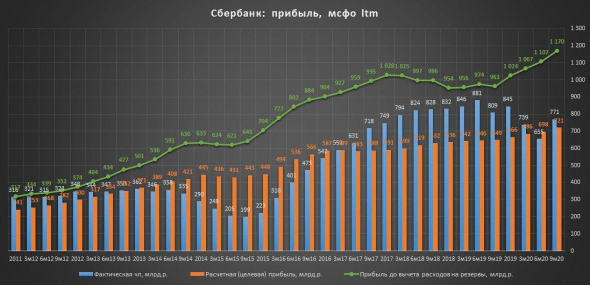

Банковские доходы демонстрируют медленный рост, их прибыльность растет, но локальной всплеск расходов на резервы перекрывает данные успехи(9м20/9м19):

▫️доходы: 2.325 трлн.р. (+2%)

▫️дорезервная рентабельность: 70%(9м19:64%)

▫️расходов на резервы: 350.6 млрд.р.(168%)

▫️чистая прибыль: 558.6 млрд.р.(-12%)

▫️расчетная(целевая) прибыль: 541 млрд.р.(+11%)

💡Динамика дорезервной прибыли положительна, достижение 1 трлн.р. после стабилизации ситуации с резервами уже кажется более реальным. Сейчас Сбер зарабатывает на уровне модели «просто банк», что достаточно неплохо для такого сложного года, при улучшении ситуации есть шансы на возврат прибыли к новым максимумам.

Цель 228р.: простая модель стоимости, основанная на расчетной прибыли и дивидендах банка (payout 50%, дд. 7%) предполагает в моменте стоимость обычки в районе 228р(+10%)👇

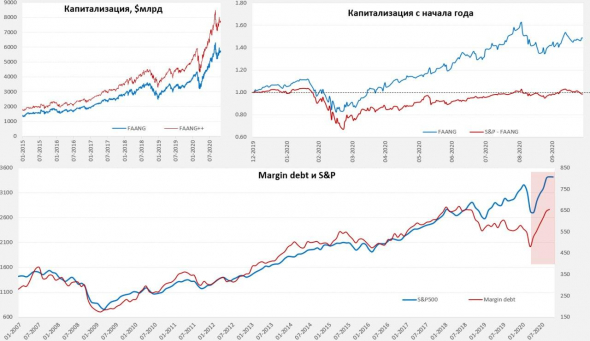

Пир Marginалов близок к завершению?

- 29 октября 2020, 11:42

- |

Последний цикл роста рынка был безусловно ростом на маржинальных (спекулятивных) позициях, или позициях с плечом. В общем-то определенная критическая масса здесь накопилась. В сентябре рост маржинальных позиций прекратился, остановился и рынок – октябрь будет третьим месяцем подряд, когда рынок фактически стоит на примерно одном уровне около 3.4k по S&P 500.

Объективно иных факторов роста рынка сейчас практически нет (байбэки, дивиденды и пр.), а неопределённость (локдауны, выборы ) растет. В такой позиции всегда есть шанс на «последний рывок» вверх — рынок надеется на «Blue Wave» (победа демократами по всем фронтам и заливание деньгами), но учитывая то, что Байден фактически обещает сначала локдаун (как раз пик заражений будет), а лишь потом заливание деньгами… шансы на то, что мы сначала увидим «утилизацию» части маржинальных позиций видятся несоизмеримо выше.

Все остальные результаты выборов (Трамп-«ослы», Байден-«слоны», долгое отсутствие результатов) для рынка отрицательны.

Все признаки пузыря на рынке акций

- 28 октября 2020, 19:29

- |

Друзья, аккуратно.

Все признаки пузыря на рынке акций:

— мания первичных размещений неквалифицированным инвесторам;

— невероятные оценки и фантазии насчет новых метрик по оценке бизнесов;

— концентрация в одном секторе (технологический);

— некоторые новые эшелонные акции имеют капитализации крупных, устоявшихся годами компаний;

— питчи сейлзов по первичным размещениям стали очень нелепы, главный аргумент — предыдущая доходность;

— есть публичные компании с явным фродом, однако рынок не реагирует на публичные обвинения независимых аналитиков;

— сток сплиты воспринимаются как возможность купить дешевле ;);

— ритейл инвесторы хвастаются быстрым заработком на «теслах», увольняются из своих «волмартов» что бы торговать фулл-тайм;

— крайне рискованные и спекулятивные инструменты типа недельных кол опционов стабильно имеют увеличенные объемы торгов весь год — рынок превратился в глобальное казино.

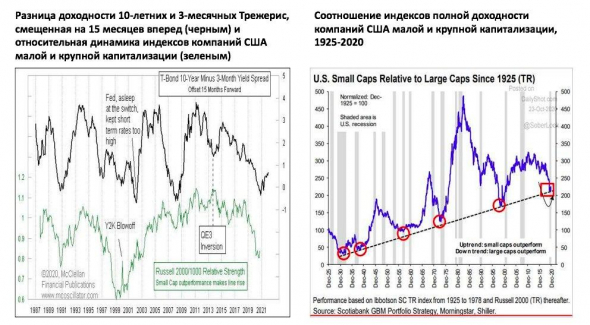

Рост компании малой капитализации в США уже в следующем году.

- 27 октября 2020, 10:48

- |

Пока растут IT-гиганты, компании малой капитализации США (индекс Russell-2000) остаются вне радаров инвесторов и отстают от рынка. Но, похоже, появляются признаки того, что эта ситуация может развернуться уже в следующем году.

По данным mcoscillator.com, относительная динамика Small-Caps большую часть времени совпадает с периодами роста крутизны кривой доходности Трежерис (график слева). Но не одновременным, а смещенным на 15 месяцев вперед. Эта закономерность показана на графике слева.

Минимум спреда доходностей 10-летних и 3-месячных Трежерис был достигнут в августе 2019 г (все же помнят про страх «инверсии»?) на отметке -0,52%. С тех пор кривая доходности нормализуется и принимает все более крутой вид, то есть, «длинная» доходность растет быстрее «короткой».

Если закономерность сохранится (а она тут показана с 1987 г и работает за редкими исключениями), то декабрь 2020 года может стать циклическим «дном» в отстающей динамике Small-Caps. Особой привлекательности добавляет тот факт, что, если это произойдет, то отлично впишется в долгосрочный тренд соотношения Small/Large Caps, отмеченный на графике справа, построенном аж с 1925 года.

( Читать дальше )

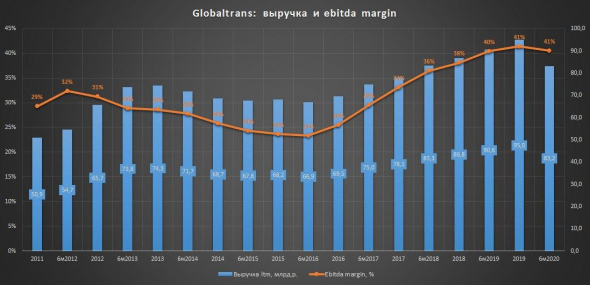

Быстрый обзор Globaltrans - новый интересный эмитент на мосбирже

- 27 октября 2020, 10:31

- |

Globaltrans (тикер: GLTR) — одна из ведущих частных групп в сфере грузовых железнодорожных перевозок на территории России, стран СНГ и Балтии.

▪️крупнейшие акционеры:

▫️Никита Мишин: 11.5%

▫️Андрей Филатов: 11.5%

▫️Константин Николаев: 10.8%

▫️Free float: 57%

▪️ключевые клиенты: Роснефть, Металлоинвест, ММК, Газпром нефть и др.

⚠️Основная часть выручки компании представлена в рублях.

▪️бизнес компании высокомаржинален, финансово устойчив и стоит недорого:

▫️Ebitda margin ltm = 40%

▫️ND/Ebitda = 0.8

▫️EV/Ebitda = 3.3

▫️P/E = 4.7

▪️компания обладает привлекательной дивидендной политикой и производит выплаты два раза в год:

▫️не менее 50% FCF при ND/Ebitda < 1

▫️не менее 30% FCF при ND/Ebitda от 1 до 2

▫️от 0% FCF при ND/Ebitda более 2

▪️дивидендная доходность в ближайшие 12 мес. может составить 12%: за первое полугодие 20г. компания уже выплатила 46.55р.(дд. 9.9%) на акцию, за остаток года в планах (https://t.me/prime1/58048) менеджмента направить на дивиденды еще не менее 5 млрд.р.(~27.9р./акц., дд 5.9%).

С учетом наблюдаемой стабильности дивидендных выплат, вполне возможно, что за первое полугодие 21г. размер дивидендов составит аналогичные 27.9р./акц.

( Читать дальше )

теги блога sMart-lab

- bitcoin

- cbonds

- Globaltrans

- IPO

- IPO 2021

- IPO 2024

- mozgovik

- Ozon

- S&P500

- S&P500 фьючерс

- smartlabonline

- softline

- SPO

- tesla

- акции

- Алроса

- аналитика

- Аэрофлот

- Байден

- Банк Санкт-Петербург

- банки

- биткоин

- брокеры

- ВТБ

- Газпром

- ГМК НорНикель

- Группа Позитив

- дайджест смартлаба за неделю

- движение рынка

- день инвестора

- дивиденды

- Доллар Рубль

- Донбасс

- золото

- инвестиции

- инфляция

- инфляция в США

- ИСКЧ

- итоги недели

- ифк солид

- календарь

- китай

- конкурс

- конфа

- конфа Смартлаба

- конфасмартлаба

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- кризис

- кризис 2020

- криптовалюта

- лента

- лучший автор месяца

- лчи

- ЛЧИ 2019

- ЛЧИ-2019

- М.видео

- Магнит

- Мать и Дитя

- мобильный пост

- Мосгорломбард

- Нефть

- облигации

- операционные результаты

- опрос

- опционная конференция

- отчеты мсфо

- ОФЗ

- ОФЗ облигации

- Полиметалл

- причина падения акций

- причины роста акций

- прогноз

- прогноз по акциям

- промышленные металлы на Мосбирже

- процентная ставка

- Путин

- русская аквакультура

- Самолет

- санкции

- сбербанк

- Северсталь

- Селигдар

- сентимент

- смартлаб

- смартлаб конкурс

- Совкомфлот

- Тинькофф

- Тинькофф Банк

- трейдинг

- Украина

- финам

- форекс

- ФРС

- ЦБ РФ

- экономика

- ЭсЭфАй

- Яндекс