Результаты за июль по РСБУ: ROAE остался на уровне 22%

Маржа держится на максимальных с начала 2017 г. значениях. Вчера Сбербанк опубликовал финансовые результаты за июль и 7 мес. 2017 г. по РСБУ. Чистая прибыль почти не изменилась (плюс 1% за месяц), а ROAE по-прежнему близок к 22%. Маржа все еще не начинает снижаться. По нашим расчетам, показатель остался на уровне мая–июня, составив 6,8%, что пока является максимальным значением в нынешнем году. Чистые комиссии прибавили 5% за месяц; рост год к году составил 15% против 12% за 1 п/г 2017 г. Также поддержку прибыли оказало частичное восстановление налоговых платежей (произошла нормализация эффективной ставки по результатам фактических расчетов по налогу на прибыль за 2 кв.). С другой стороны, рост расходов за 7 мес. ускорился до 8% год к году, а соотношение расходы/доходы за период повысилось в июле до 32% с 30% месяцем ранее, но при этом остается ниже уровня годичной давности (34%). Стоимость риска увеличилась до максимальных в этом году 3,8% против 2,6% в июне, что отчасти, как указывает банк, обусловлено ослаблением рубля.

Корпоративные кредиты ощутимо растут второй месяц подряд. Корпоративные кредиты в номинальном выражении выросли на 2,5% за месяц, а за вычетом переоценки – на 2,2%. За июль банк выдал примерно 1,2 трлн руб. корпоративных кредитов (против 1,1 трлн руб. в июне), что близко к декабрьским уровням, когда выдачи были максимальными. В розничном сегменте портфель увеличился на 1,2% за месяц и почти на 7% за год, что является верхней границей прогнозного диапазона, который менеджмент давал для сектора на текущий год. Сбербанк, по прогнозу менеджмента, может опередить сектор, и мы видим предпосылки для роста розничных кредитов более чем на 7% по итогам года. Корпоративные кредиты за счет сильной динамики последних двух месяцев вышли в плюс относительно декабря 2016 г. (+3% с начала года), выполнение прогноза, предполагающего рост на 5–7%, будет зависеть от динамики в последующие месяцы.

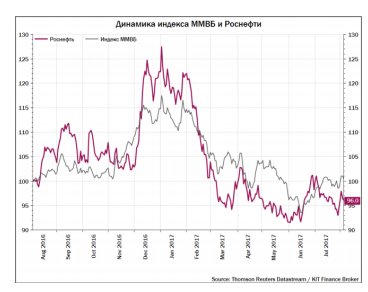

Потенциал роста котировок сохраняется. За 7 мес. банк заработал 373 млрд руб. чистой прибыли и продемонстрировал рентабельность капитала на уровне 21,6%, что пока указывает на риск превышения нашего годового прогноза (мы прогнозируем ROAE в размере 19%), в частности, за счет более высокой, чем мы предполагали, маржи. Несмотря на опережающую рынок динамику котировок в последний месяц, мы считаем, что некоторый потенциал роста до нашей целевой цены еще сохраняется. Банк публикует отчетность по МСФО за 2 кв. 23 августа.Уралсиб