Блог им. ugfx |Минфин опубликовал планы покупки валюты в ближайший месяц

- 04 декабря 2024, 17:58

- |

Минфин опубликовал планы покупки валюты в ближайший месяц: с 6 декабря по 14 января планируется купить юаня и золота на ₽114 млрд, т.е. по ₽5.4 млрд в день. Нужно отдельно выделить период до конца года, когда Банк России не будет зеркалировать эти операции, т.е. покупать валюту в рамках бюджетного правила, т.е. до конца года продажи валюты будут неизменны ₽8.4 млрд. В первые дни 2025 года продажи могут сократиться, если решение ЦБ не продлит.

Также Банк России в конце месяца должен опубликовать сколько он будет продавать в первой половине 2025 года в рамках зеркалирования операций ФНБ, цифры пока не известны, но исходя из того, что бюджет использует ₽1.3 трлн из ФНБ (₽0.65 трлн за полугодие) и инвестирует до ₽0.6-0.7 трлн, т.е. ежедневные продажи могут вырасти до ~₽11 млрд в день, хотя точных цифр, конечно нет, ЦБ учтет в продажах «отложенные покупки» конца этого года скорее всего.

❗️Минфин разместил новый флоатер 29026 на ₽1 трлн в полном объеме по 93.5% от номинала, спрос был на ₽1.59 трлн., еще столько же и план выполнен … а кто-то сомневался.

( Читать дальше )

- комментировать

- Комментарии ( 11 )

Блог им. ugfx |Инфляция оказалась несколько ниже ожиданий

- 14 ноября 2024, 11:02

- |

➕ Росстат посчитал инфляцию за октябрь, в этот раз инфляция оказалась несколько ниже ожиданий и составила 0.75% м/м (по недельным данным выходило 0.8% м/м), годовая инфляция составила 8.54% г/г, темпы соответствуют ~8.8% (SAAR), были ожидания, что будет скорее в районе 9.5%. Средняя за три месяца инфляция снизилась до 8.7% (SAAR) c 11.1% (SAAR) в сентябре.

➖Недельные данные по инфляции оказались разочаровывающими 0.3% н/н, с начала ноября инфляция составила 0.42%, а с начала года составила 7.02%. Рост цен на плодоовощи традиционен для этого периода, но добавилась молочка.

Но на самом деле не все так ужасно, как кажется — рост цен за 11 дней ноября идет ниже траектории ноября прошлого года — скорее в район 8.5 (SAAR), что пока вписывается в траекторию ЦБ на конец года.

Блог им. ugfx |Дефицит бюджета 4 трлн руб.за апрель

- 31 мая 2024, 09:23

- |

Вышла новость про дефицит бюджета 4 трлн руб.за апрель. Все-таки наверно нужно написать… Суть данного «дефицита» в том, что Росказна считает данные на первое число каждого месяца (в данном случае на 1 мая). В связи с майскими выходными налоги в бюджет были перечислены 2 мая, поэтому, конечно, никакого дефицита в 4 трлн руб. там нет, а есть ~1.5 трлн и календарный эффект.

Такие же эффекты в этот раз есть: в денежной массе, рост которой завышен… в депозитах компаний, которые фиксируются в статистике на 1 число месяца.

ДОП.: Также будут искажены данные за май, но уже в обратную сторону по бюджету, депозитам, денежной массе.

@truecon

Блог им. ugfx |Вышло достаточно большое интервью министра финансов А.Силуанова, что интересного:

- 12 апреля 2024, 09:06

- |

✔️Про авансирование: больше 30% требует обоснования, т.е. по сравнению с 2023 годом немного ужесточили. 6-7% расходов перераспределились с декабря на начало года.

✔️Про доходы: +2.7 трлн за счет цен на нефть ($71 за баррель), курса (90 руб./долл.) и изменений налогового законодательства (переход на НДД и пр.)… +3.2 трлн ненефтегазовые из которых существенная часть экспортные пошлины и возврат налогового кредита по страховым взносам.

✔️Про расходы связанные с реализацией послания Президента: сумма превышающая 1 трлн руб. ежегодно (близко к ожидаемому 1-1.5 трлн руб. в год, около 0.5-0.7% ожидаемого ВВП).

✔️ Про налоги: пока без комментариев, но есть предложения по НДФЛ и налогам на бизнес.

✔️Про бюджетное правило: $60 — достаточно пограничный уровень, Минфин предложения по ослаблению не поддерживает.

✔️Про долг: расходы по обслуживанию долга от общего уровня доходов в 2024 году увеличиваются до 6,5%, а в 2026 году — могут вырасти до 9,7%… рынок неликвидный, ставки высокие.

( Читать дальше )

Блог им. ugfx |В феврале 16%

- 12 февраля 2024, 14:25

- |

В пятницу запланировано заседание Банка России по ставкам, объективно, относительно самого решения большой интриги нет, скорее есть однозначный консенсус того, что ставка останется на уровне 16%. Вся последняя риторика ЦБ указывает на сохранение ставки в первом полугодии.

✔️ Инфляция временно снизилась в декабре-январе, но за низкой инфляцией I квартала, скорее всего последует, всплеск во II квартале, который будет усиливаться плановой и сильной индексацией тарифов с 1 июля. Инфляционные ожидания населения хоть и снизились до 12.7%, но остаются высокими, ожидания предприятий остаются высокими. Консенсус аналитиков по инфляции хоть и снизился с 5.1% до 4.9%, но это следствие текущего замедления инфляции.

✔️ Проинфляционные факторы сохраняются. Активный рост бюджетных расходов c 32.4 трлн руб. до ~37 трлн руб. (+14%) и дефицит рабочей силы. Вкупе с тем, что значимая часть бюджетных расходов генерируют доходы, но непроизводительны с точки зрения предложения товаров/услуг, будут способствовать повышенной инфляции и сохранению сильной динамики доходов и спроса. Это проинфляционные факторы и никуда в 2024 году они не денутся.

( Читать дальше )

Блог им. ugfx |Московский метр ... без позитива

- 19 января 2024, 14:49

- |

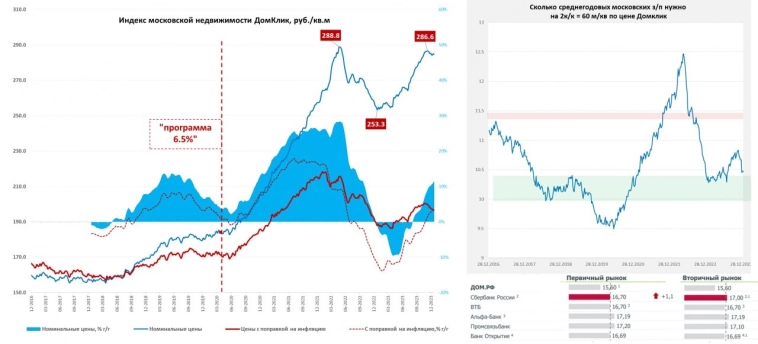

По итогам 2023 года московский метр в общем-то вернулся к максимумам 2022 года после коррекции, индекс недвижимости Мосбиржи/ДомКлик вырос до 286.6 тыс. руб., т.е. на 13.1% с минимумов января (253.3 тыс. руб.), после чего немного снижается. Средняя за 4 недели цена метра растет на 11.5% г/г в номинальном выражении и достаточно скромные 3.7% г/г в реальном выражении. Здесь, конечно, нужно учитывать, что это индекс по ценам на готовое жилье, рост которого был сильно скромнее, чем на первичку с льготными программами ипотеки. По данным Сбериндекса цены предложения на первичку выросли за год сильно агрессивнее – почти 25% г/г.

Если смотреть относительно динамики з/п – то, на самом деле, московский метр отошел от минимумов 2022 года и остается примерно в районе средней годовой з/п в Москве за 10.5 лет за квартиру 60 кв.м. (по цене Домклик). Конечно, ставки по ипотеке теперь запретительные (16.8-17.1% годовых) и это может подтолкнуть рынок ниже, но одновременно резко сократилось предложение жилья на вторичном рынке по данным Сбериндекс и резко растет предложение на первичном, где активно закручиваются регуляторные гайки и стимулирующие меры.

( Читать дальше )

Блог им. ugfx |РФ: инфляция немного притормозила, депозиты резко выросли в декабре

- 15 января 2024, 14:22

- |

На прошлой неделе выходил ряд данных по инфляции, денежной массе и кредитам ...

✔️ Инфляция составила в декабре 0.7% м/м и 7.4% г/г – чуть ниже ожиданий за счет нулевого роста цен в последнюю неделю месяца, в начале января (1-9 января) инфляция цены выросли на 0.26%, годовые темпы роста 7.4% г/г. Инфляция за 3 месяца 9.1% (saar), за 6 месяцев 10.6% (saar). Можно осторожно говорить о некоторой стабилизации процесса.

✔️ Повышение ставки и ужесточение регулирования привели к тому, что банки агрессивно повышали ставки, средняя максимальная ставка по данным ЦБ выросла за декабрь с 13.6% до 14.75% (добавьте сюда ФОР и АСВ 1.2 п.п. и получим ~16%), ставки по годовым депозитам по данным FRG доросли до 11.2% (в начале ноября были на 2 п.п. ниже).

Последние данные по денежной массе подтверждают, что это работает:

▶️Cрочные рублевые депозиты компаний и населения в декабре резко выросли ~4.1 трлн руб. (+9.2% м/м), из них на 1.5 трлн руб. (+5.9% м/м) – население, но самое важное, что это не история одного месяца, если сделать поправку на сезонность – то срочные депозиты активно растут 5 месяцев подряд.

( Читать дальше )

Блог им. ugfx |Докатились до дефицита ликвидности

- 14 ноября 2023, 11:37

- |

Банк России немного переформатировал отчет по ликвидности, учёл ФОР/корсчета и стало очевидно, что банки докатились до дефицита ликвидности.

Текущий период усреднения обязательных резервов заканчивается 14 ноября, в последние месяцы банки активно закрывали дефицит привлекая у ЦБ триллионы (5-7 трлн руб. ) по «старой» ставке до повышения и размещая на корсчет в ЦБ. Это позволяло формально сглаживать структурный дефицит ликвидности. Но в текущем периоде усреднения все будет по-настоящему, т.к. он закончится до ближайшего заседания по ставке 15 декабря. Так что тот «фиговый листок», которым прикрывались банки придется убрать.

В итоге мы увидим реальную картинку уже в рынке, когда структурный дефицит ликвидности около 1 трлн руб., который придется закрывать через фондирование в ЦБ, но уже по фактической ставке. Частично это будет компенсироваться возвратом наличных в систему, но учитывая, что доля наличных рублей в денежной массе близка к минимумам (19%) – то это скорее всего даже не перекроет изъятия ликвидности Минфином в ФНБ в рамках бюджетного правила (0.6 трлн руб.).

( Читать дальше )

Блог им. ugfx |Валютные ограничения: оценки "на коленке"

- 17 октября 2023, 09:33

- |

Исходя из того, что мы знаем о новых показателях продаж валютной выручки экспортерами (а мы мало знаем), все же можно «на коленке» прикинуть потенциальные эффекты.

Что мы знаем:

✔️Решение распространяется на 43 группы компаний, доля которых в экспорте может составлять около 70% (оценка).

✔️«Группа 43» должна не менее 80% валюты (в соответствии с контрактами) вывести на счет в российских банках (сроком 60 дней), из которых не менее 90% должны продать на внешнем рынке. Т.е. 72% валютной выручки по контрактам, а какую долю цены в контрактах мы не знаем.

✔️«Группа 43» должна продавать валюту в объеме не менее 50% от выручки по экспортным контрактам независимо от валютного контракта. Это фактическая защита от того, что быстро перевели контракты в рубли на посредников. Вот здесь мы можем сделать предположение о том, что продажа валюты должна быть не менее, чем половина от ~70% общего экспорта товаров, т.е. не менее ~35% всего экспорта.

( Читать дальше )

Блог им. ugfx |Что не так с рублем ...

- 14 августа 2023, 12:06

- |

Банк России продолжает считать, что основной причиной ослабления рубля является ухудшение торгового баланса/текущего счета. Честно говоря, не могу с этим согласиться, хотя ухудшение здесь присутствует, но как-то значимо импорт товаров в последнее время (апрель-июль) не меняется (~$25 млрд). Экспорт товаров – тоже достаточно устойчив (~$33 млрд). А курс улетел с 78 руб./долл. до 99 руб./долл. Конечно, здесь можно что-то списать на импорт услуг, где баланс ухудшился до $3.5-4 млрд в месяц, но во-первых, этого недостаточно, чтобы обосновать такое ослабление, во-вторых частично импорт услуг может быть одним из каналов вывода капитала (как это было в Китае).

Я уже писал, о том, что одной из значимых причин стало изменение структуры расчетов, при которой все положительное сальдо внешней торговли формируется в рублях, в июле даже больше – сальдо торговли в валюте стало отрицательным (-$0.1 млрд). Т.е. по сути чистого притока валюты от торговли на рынок нет, а рублевое сальдо лишь отражение оттока капитала (иначе рубли наружу попасть просто не могут).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс