комментарии znak на форуме

-

Ну что, конец тренду?:(

Тимофей Мартынов, какой конец? Никаких концов, только начали же!

Павел Проценко, о каком тренде здесь речь

поводырь делает короткие движения с виражами

и увлекает за собой мелких продавцов

поскольку продавцы за ним не поспевают он на них и зарабатывает

возможно поводырь даже действовал заемными акциями

Больше всего меня бесит не падение БСП, а когда БСП падает а ВТБ например растет))

Тимофей Мартынов, на мой взгляд — не совсем точный термин акция падает

почти все акции и эту в том числе

в 80 проц случаях на нашем рынке ведут поводыри показывая некие контрольные

точки ( в остальных случаях --20 процентах ---движение определяется новостями и ожиданиями )

за поводырями следуют физики о мелкие юрики с мультипликатором оборота 3-4 раза

причем большинство коротких движений обманные и часто против логики

это свойство нашего рынка

ведь при росте инфляции, долгосрочном росте ставок, укреплении рубля к доллару и росте цены нефти

-одновременно четыре фактора ( смотри график недельный нефти )

акции баков должны прилично расти ( поскольку очень прилично может вырасти

прибыль по мсфо ) а у нас бывает и по другому ( правда в основном на коротких

временных участках )

Чего так тазик прохудился? Впереди сектора падаем

Николай, рост ставок цб и падение доллара одновременно

это самое лучшее что возможно для банковского сектора

так что и преф может ожить

Чистая прибыль ВТБ за 5 мес составила ₽112,0 млрд, увеличившись в 2,2 раза

По итогам мая 2021 года Банк ВТБ продемонстрировал рост прибыльности, продолжающий положительную динамику текущего года.

Чистая прибыль за 5 месяцев текущего года составила 112,0 млрд рублей, в том числе в мае — 25,4 млрд рублей, увеличившись в 2,2 и в 28,2 раз соответственно по сравнению с аналогичными периодами прошлого года.Чистый процентный доход составил 235,2 млрд рублей и 56,2 млрд рублей за пять месяцев и май 2021 года соответственно, увеличившись по сравнению с аналогичными периодами прошлого года на 27,7% и 47,9%. Ключевым фактором роста чистого процентного дохода стал выросший объем кредитного портфеля. Также на величину чистого процентного дохода оказал положительное влияние рост процентных доходов от вложений в долговые ценные бумаги Российской Федерации и прочих резидентов. Доход от долговых ценных бумаг Российской Федерации увеличился по сравнению с аналогичным периодом на 241,7%, составив 26,7 млрд рублей.

Чистый комиссионный доход составил 13,5 млрд рублей и 65,0 млрд рублей за май и пять месяцев 2021 года соответственно, увеличившись на 64,6% и 36,3% по сравнению с аналогичными периодами прошлого года. Основным драйвером роста комиссионных доходов являлись брокерские комиссии.

Расходы на содержание персонала и административные расходы составили 14,9 млрд рублей и 78,6 млрд рублей за май и пять месяцев 2021 года соответственно, что на 7,5% меньше показателя за май 2020 года и на 0,1% больше показателя за пять месяцев 2020 года.

Совокупные активы Банка по состоянию на 1 июня 2021 года составили 17,9 трлн рублей, увеличившись на 9,3% с начала года и на 2,5% за май.

Суммарный кредитный портфель достиг 12,6 трлн рублей, увеличившись на 6,1% с начала года и на 1,2% за май. При этом кредиты физическим лицам выросли на 12,5% и 2,7% за пять месяцев и май 2021 года соответственно, достигнув 3,7 трлн рублей, объем кредитов, предоставленных юридическим лицам, достиг 8,9 трлн рублей, увеличившись на 3,7% и 0,6% с начала года и за май соответственно.

Портфель ценных бумаг с начала года увеличился на 37,4% до 2,9 трлн рублей, в том числе на 5,2% за май 2021 года. Основным фактором роста вложений в ценные бумаги стали инвестиции Банка в долговые обязательства Российской Федерации (ОФЗ).

Средства клиентов по состоянию на 1 июня 2021 года составили 15,4 трлн рублей, увеличившись за пять месяцев и май на 14,2% и 2,5% соответственно. В структуре клиентских привлечений 66,4% составляют средства юридических лиц, 33,6% — средства физических лиц.

https://www.vtb.ru/o-banke/press-centr/novosti-i-press-relizy/2021/06/2021-06-09-bank-vtb-obyavlyaet-finansovye-rezultaty-po-rsbu-nekonsolidirovannye-dannye-za-may-i-5-me/

Авто-репост. Читать в блоге >>>

редактор Боб, имеются ввиду темпы роста бизнеса за май а прибыль за 5 месяцев

с начала года

Чистая прибыль ВТБ за 5 мес составила ₽112,0 млрд, увеличившись в 2,2 раза

По итогам мая 2021 года Банк ВТБ продемонстрировал рост прибыльности, продолжающий положительную динамику текущего года.

Чистая прибыль за 5 месяцев текущего года составила 112,0 млрд рублей, в том числе в мае — 25,4 млрд рублей, увеличившись в 2,2 и в 28,2 раз соответственно по сравнению с аналогичными периодами прошлого года.Чистый процентный доход составил 235,2 млрд рублей и 56,2 млрд рублей за пять месяцев и май 2021 года соответственно, увеличившись по сравнению с аналогичными периодами прошлого года на 27,7% и 47,9%. Ключевым фактором роста чистого процентного дохода стал выросший объем кредитного портфеля. Также на величину чистого процентного дохода оказал положительное влияние рост процентных доходов от вложений в долговые ценные бумаги Российской Федерации и прочих резидентов. Доход от долговых ценных бумаг Российской Федерации увеличился по сравнению с аналогичным периодом на 241,7%, составив 26,7 млрд рублей.

Чистый комиссионный доход составил 13,5 млрд рублей и 65,0 млрд рублей за май и пять месяцев 2021 года соответственно, увеличившись на 64,6% и 36,3% по сравнению с аналогичными периодами прошлого года. Основным драйвером роста комиссионных доходов являлись брокерские комиссии.

Расходы на содержание персонала и административные расходы составили 14,9 млрд рублей и 78,6 млрд рублей за май и пять месяцев 2021 года соответственно, что на 7,5% меньше показателя за май 2020 года и на 0,1% больше показателя за пять месяцев 2020 года.

Совокупные активы Банка по состоянию на 1 июня 2021 года составили 17,9 трлн рублей, увеличившись на 9,3% с начала года и на 2,5% за май.

Суммарный кредитный портфель достиг 12,6 трлн рублей, увеличившись на 6,1% с начала года и на 1,2% за май. При этом кредиты физическим лицам выросли на 12,5% и 2,7% за пять месяцев и май 2021 года соответственно, достигнув 3,7 трлн рублей, объем кредитов, предоставленных юридическим лицам, достиг 8,9 трлн рублей, увеличившись на 3,7% и 0,6% с начала года и за май соответственно.

Портфель ценных бумаг с начала года увеличился на 37,4% до 2,9 трлн рублей, в том числе на 5,2% за май 2021 года. Основным фактором роста вложений в ценные бумаги стали инвестиции Банка в долговые обязательства Российской Федерации (ОФЗ).

Средства клиентов по состоянию на 1 июня 2021 года составили 15,4 трлн рублей, увеличившись за пять месяцев и май на 14,2% и 2,5% соответственно. В структуре клиентских привлечений 66,4% составляют средства юридических лиц, 33,6% — средства физических лиц.

https://www.vtb.ru/o-banke/press-centr/novosti-i-press-relizy/2021/06/2021-06-09-bank-vtb-obyavlyaet-finansovye-rezultaty-po-rsbu-nekonsolidirovannye-dannye-za-may-i-5-me/

Авто-репост. Читать в блоге >>>

редактор Боб, на мой взгляд рост бизнеса невелик в пределах 2-2.5 проц

а главный рост прибыли за счет дохода от госбумаг --смотри отчет несколько дней назад в интервью с директором северстали

несколько дней назад в интервью с директором северстали

он анонсировал стратегию роста показателей компании на ближайшие несколько лет в котором говорится как о росте физического объема продукции

так и росте доли высокомаржинальных продуктов

и в целом, ожидании приличного роста ebitda на ближайшие три года

имеет смысл прочитать, поскольку заявленные цифры роста весьма серьезные

— информативное и интересное интервью

Ну что, делаем ставки: закроем дивгэп в этом году?:)

Тимофей Мартынов, в любом случая пока есть недооценка дивиденды будут реинвестированы. почти на 99% уверен в этом, если не случится калапс с стройкой, из-за цен на стройматериалы.

Efan, согласен ---насчет реинвестирования значительной части дивидендов в недооцен этой акции

Странно, Золото восстановилось по 4 июня, а POLY продолжает снижаться. Почему?

Demetrio, серебро важно, поскольку полиметалл- третий в мире производитель серебра и падение серебра значимо влияет на прибыль копании

Странно, Золото восстановилось по 4 июня, а POLY продолжает снижаться. Почему?

Demetrio, ты не прав золото и серебро снижаются и в понедельник 7 июня

и сегодня во вторник 8 июня

Перспективен ли сектор золотодобычи

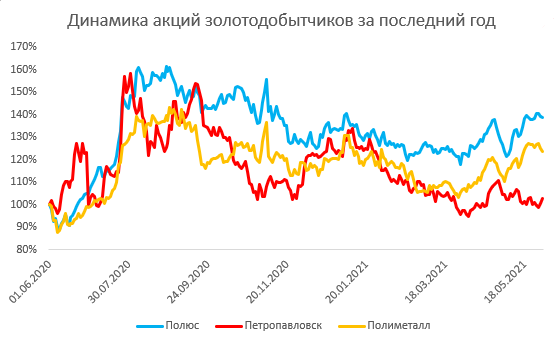

На фоне снижения реальной доходности по 10-летним облигациям (c -0,71 до -0,84) с начала апреля мы наблюдаем активный рост золота: оно выросло на 15% с $1676/унц. до $1916/унц., и тренд на рост продолжается. За последние 2 месяца акции Полиметалла и Полюса прибавили 17-18%, а Петропавловска — только 7%. В сложившейся ситуации золотодобытчики ощущают себя на коне.

При этом, если вы долгосрочный инвестор в акциях золотодобывающих компаний, вам важен рост бизнеса в натуральных объемах, независимо от волатильности цен. По этой причине мы решили проанализировать новые проекты золотодобытчиков, чтобы понять, насколько каждая из компаний сможет нарастить производство золота в ближайшие годы.

В статье мы расскажем:- как нарастит производство золота каждый из золотодобытчиков в ближайшие 5–7 лет;

- считаем ли мы отрасль перспективной в текущий момент (спойлер: да).

Авто-репост. Читать в блоге >>>

Сергей Пирогов, на мой взгляд на дневном недалеко незакрытый гэп и под падение

серебра и золота кукл движение делает в сторону гэпа

75,50 — закрытие

3.9 — див с налогом

ориентир дивгэпа = 71,6

текущая цена 70,10

Вывод: выгоднее было продать до отсечки и откупить после:)

Тимофей Мартынов, на мой взгляд выгоднее было покупать большие объемы

поскольку верхняя линия дневного дневного канала --77 руб ограничивала

движение вверх с пробоем ( смотри дневной график )и на мой взгляд перед

следующим отчетом ( не после а до него ) где мы будем --сам

догадайся --( гэп вверху — это дополнит пружина вверх --которая особо

не пускает вниз --сам знаешь )

75,50 — закрытие

3.9 — див с налогом

ориентир дивгэпа = 71,6

текущая цена 70,10

Вывод: выгоднее было продать до отсечки и откупить после:)

Тимофей Мартынов, полагаю ты не прав ---большие и очень большие объемы

уже не купить — это одна на мой взгляд одна из немногих бумаг которую можно накапливать всегда из-за сильного недооцена — поскольку в период низких ставок нужно доочищать свой баланс выкупать свои акции а не расширять бизнес

за счет привлечения ненадежных клиентов которые после первых

повышений ставки могут превратится в длинный убыток

компания много лет назад имела несколько таких клиентов и

и теперь это не повторяет

технический анализ показывает, что показатели как сейчас не было с февраля-июня 2020 в самый пик коронокризиса по акции. Уже очевидно, что идет именно организованный дамп акции, и стремительное увеличение шортовых позиций по акции. Общее количество шортовых позиций растет и думаю уже выше 4,5 млн акции, если все так, в перспективе закрытие их позиции может сильно сдвинуть рынок. Такого не было больше года, и входе сильного покупателя. Ждем результатов по 2 кварталу. так же уже значительно поменялась формация текущий владельцев акции, очень многие их них уже продали от 1900 до текущего уровня, и теперь текущие владельцы, а именно владельцы около 50-60 млн акций из 189 млн, то есть 30% уже зашли выше указанного уровня и они не будут продавать свои 30% акций и будут ждать более высокой цены. Оставшиеся 50% это фундаментальные инвесторы, которые не продают акции Северстали, и в торгах участвуют только 20%, а это около 35 млн акции, за 3 дня было перепродано более 5 млн акции, то есть реальные продажи не могут превысить 30 млн акции из всех 189 млн. акций. Вообщем физики активно подбирают акцию по текущим ценам, да по любым ценам, акция дает див доходность 2 раза больше ОФЗ, и проще купить акцию Северстали, чем ОФЗ, так как Северсталь и как акция постепенно растет и инфляция не проблема при инвестиции 5 года и более. У стали есть приемущество, сталь нужна всегда будет, в отличии от нефти, которая может потерять в долгосрочном спросе. Поэтому перепрыгиваете из нефтегаза в сталеваров, пока цены на нефтянку суперкрутые и можно нефтянку выгодно продать, а сталевары сейчас на коррекции и их можно выгодно купить.

Антон Гришанов, имею ввиду SMA и EMA различные средние и боллинджер

znak,

Вы про кого это чепуха

Александр Боряев, я про гигантский объем в шорт ---покажи индикатор

технический анализ показывает, что показатели как сейчас не было с февраля-июня 2020 в самый пик коронокризиса по акции. Уже очевидно, что идет именно организованный дамп акции, и стремительное увеличение шортовых позиций по акции. Общее количество шортовых позиций растет и думаю уже выше 4,5 млн акции, если все так, в перспективе закрытие их позиции может сильно сдвинуть рынок. Такого не было больше года, и входе сильного покупателя. Ждем результатов по 2 кварталу. так же уже значительно поменялась формация текущий владельцев акции, очень многие их них уже продали от 1900 до текущего уровня, и теперь текущие владельцы, а именно владельцы около 50-60 млн акций из 189 млн, то есть 30% уже зашли выше указанного уровня и они не будут продавать свои 30% акций и будут ждать более высокой цены. Оставшиеся 50% это фундаментальные инвесторы, которые не продают акции Северстали, и в торгах участвуют только 20%, а это около 35 млн акции, за 3 дня было перепродано более 5 млн акции, то есть реальные продажи не могут превысить 30 млн акции из всех 189 млн. акций. Вообщем физики активно подбирают акцию по текущим ценам, да по любым ценам, акция дает див доходность 2 раза больше ОФЗ, и проще купить акцию Северстали, чем ОФЗ, так как Северсталь и как акция постепенно растет и инфляция не проблема при инвестиции 5 года и более. У стали есть приемущество, сталь нужна всегда будет, в отличии от нефти, которая может потерять в долгосрочном спросе. Поэтому перепрыгиваете из нефтегаза в сталеваров, пока цены на нефтянку суперкрутые и можно нефтянку выгодно продать, а сталевары сейчас на коррекции и их можно выгодно купить.

Антон Гришанов, имею ввиду SMA и EMA различные средние и боллинджер

технический анализ показывает, что показатели как сейчас не было с февраля-июня 2020 в самый пик коронокризиса по акции. Уже очевидно, что идет именно организованный дамп акции, и стремительное увеличение шортовых позиций по акции. Общее количество шортовых позиций растет и думаю уже выше 4,5 млн акции, если все так, в перспективе закрытие их позиции может сильно сдвинуть рынок. Такого не было больше года, и входе сильного покупателя. Ждем результатов по 2 кварталу. так же уже значительно поменялась формация текущий владельцев акции, очень многие их них уже продали от 1900 до текущего уровня, и теперь текущие владельцы, а именно владельцы около 50-60 млн акций из 189 млн, то есть 30% уже зашли выше указанного уровня и они не будут продавать свои 30% акций и будут ждать более высокой цены. Оставшиеся 50% это фундаментальные инвесторы, которые не продают акции Северстали, и в торгах участвуют только 20%, а это около 35 млн акции, за 3 дня было перепродано более 5 млн акции, то есть реальные продажи не могут превысить 30 млн акции из всех 189 млн. акций. Вообщем физики активно подбирают акцию по текущим ценам, да по любым ценам, акция дает див доходность 2 раза больше ОФЗ, и проще купить акцию Северстали, чем ОФЗ, так как Северсталь и как акция постепенно растет и инфляция не проблема при инвестиции 5 года и более. У стали есть приемущество, сталь нужна всегда будет, в отличии от нефти, которая может потерять в долгосрочном спросе. Поэтому перепрыгиваете из нефтегаза в сталеваров, пока цены на нефтянку суперкрутые и можно нефтянку выгодно продать, а сталевары сейчас на коррекции и их можно выгодно купить.

Антон Гришанов, на мой взгляд написана чепуха про шорты и человек

не совсем ориентируется в индикаторах ---покажи какой индикатор

на микрофреймах говорит о шортах тем более в таких очень больших

объемах — с любопытством прочитаем твой ответ

и кто будет шортить акцию имея такие седние линии ---разные на дневных и недельных

свечках — тоже любопытно

Шортисты закрыли позиции на 400.000-500.000 акции в шорт, завтра суббота и воскресение. Шортисты традиционно не хотят переносить позиции РЕПО на выходные. 2 причины: из-за доп комиссии брокера за 2 дня позиции по РЕПО; 2 — неизвестно какой будет новостной фон в понедельник. ситуация может сильно поменяться и за 2 дня.

Антон Гришанов, тут на мой взгляд особо шортистов нет

тренд формируют длинные и средние игроки

первые держат удочку на берегу двумя ногами и двумя руками

вторые держат удочку двумя руками немного дальше от первых

а то что сегодня ---это на мой взгляд поплавки --они в конце удочки

туда-сюда колеблются --они ничего особо не держат и не определяют

что-то ПЭМФ плохо действует на фонду… Сева с испугу от грядущего роста экономики проседает не по детски, да и не только Сева

Вольд когда у акции незакрытый гэп и самая высокая рентабельность в отрасли

плюс самодостаточность по сырью — это не совсем падение а на мой взгляд

одна из небольших манипуляций перед ростом ---не переживай

У кого вообще какие мысли на год по обычке? И зачем вообще им префы выпускать? Я как бы уже больше года как на фондовом рынке новичок)))) В прошлый раз продал перед дивами, и купил после гэпа. Теперь я так не буду делать. Лучше получить дивиденды и еще докупить немного если цена хорошо просядет. Кроме того при фиксации этой прибыли вычтут налог, а если я их куплю назад то это тупик. налог просто так будет взят.

Игорь Варешкин, с дивидендов тоже вычтут налог.

Value, Это понятно) Но выгоднее держать все в акциях чем фиксировать большую прибыль по несокльку раз

Игорь Варешкин, Можно но тогда надо докупать, а после трех лет держания и налог с продажи можно не платить.

Kuzmich74, Это на ИИС. А я не знаю когда мне понадобятся деньги с биржи. Ситуация с работой не стабильна.

Игорь Варешкин, Я из обычки выхожу оставлю малек самый. А в префах я жду нового слоника.

Kuzmich74, вас не смущают эти спекуляции на префах? возьмут и рухнут в один момент. Обычка более предсказуема на данное время

Игорь Варешкин, Так этого все и ждут, слоник он снизу.

Kuzmich74, видите как цена буквально по часам скачет от 1.5% плюс, теперь 1,5% минус. И вообще коррекция рынка пошла сейчас.

Игорь Варешкин, на мой взгляд акция имеет приличный недооцен по фундаменталу

особенно ее капитал и весьма

сильные финансовые показатели которые на мой взгляд после каждого отчета

будут это подтверждать а с учетом высокой и растущей дивидендной доходности

есть вероятность достаточно быстро закрыть дивидендный гэп

серебро к сожалению и золото очень прилично упало и совсем недалеко незакрытый гэп

серебро к сожалению и золото очень прилично упало и совсем недалеко незакрытый гэп

на мой взгляд технически понятно куда идет движение