комментарии znak на форуме

-

Рыночная оценка акций Норникеля остается низкой — Sberbank CIB

На производство цветных металлов на основных активах повлияли аварии, и показатели компании в целом сократились в соответствии с нашими ожиданиями. Производство меди упало на 25% с уровня 1К20 до 75 тыс. т, выпуск никеля сократился на 9% относительно уровня годичной давности до 47 тыс. т (в 1К20 производство никеля было низким, поэтому годовое снижение в 1К21 оказалось менее значительным).

Произошедшие аварии пока не отразились на показателях выпуска металлов платиновой группы (МПГ) из-за более длительного производственного процесса. Производство палладия в 1К21 составило 766 тыс. унций, что соответствует уровню 4К20 и на 40% больше, чем в 1К20. Производство платины также осталось на уровне 4К20 — 184 тыс. унций — и на 23% превысило уровень годичной давности. В 1К21 Норникель перерабатывал ранее накопленные незавершенные объемы производства драгоценных металлов по новой технологии из остатков хлорного выщелачивания на Кольской ГМК. В 2К21 и 3К21 выпуск МПГ должен быть ниже из-за аварий, произошедших в феврале.

Норникель подтвердил сроки перезапуска активов. Рудник Октябрьский должен выйти на полную мощность к концу апреля, Таймырский — в начале июня, а Норильская обогатительная фабрика — к октябрю 2021 года.

Компания повысила прогноз добычи для ключевых активов по сравнению с мартовским: на 3% по никелю и меди и на 8-12% по палладию и платине. Прогнозы пересмотрены более существенно, чем можно было бы предположить с учетом ускоренного вывода на полную мощность рудника «Октябрьский» (изначально планировалось, что добыча на нем будет полностью восстановлена к 10 мая, но на прошлой неделе сроки были перенесены на конец апреля). По-видимому, первоначально Норникель более консервативно оценивал сроки возобновления производства, а теперь, с учетом хода работ по восстановлению производства на рудниках, компания повысила прогнозы. Пересмотренный прогноз добычи предполагает рост оценки EBITDA на 2021 год на 6% с учетом спотовых цен на металлы.

Рыночная оценка акций Норникеля остается низкой: коэффициент «стоимость предприятия/EBITDA 2022о» составляет 3,9, доходность свободных денежных потоков с учетом прогноза на 2022 год — 14% (с учетом спотовых цен на сырьевые товары и текущего курса рубля к доллару). На наш взгляд, подтверждение сроков, в которые будет восстановлена работа активов, а также повышение производственных прогнозов окажет дополнительную поддержку котировкам акций Норникеля.

Киричок Алексей

Sberbank CIB

Авто-репост. Читать в блоге >>>

stanislava, согласен со сбером насчет низкой оценки при том

что все металлы и палладий на хаях а процесс восстановления ускорился

плюс скупку акций ( обещали ) ежедневная в среднем на сумму около 700 — 800 млн руб в день должна быть ( около 165-170 рабочих дней до конца года ) и

на мой взгляд ebitda за 2021 будет в пределах около 12 млрд долл

все очень даже красиво

znak, станиславе все по барабану😂она завтра может опубликовать совсем противоположное или даже через 5 мин😀

drbv, ты лучше объясни, тут ниже кто-то сослался на сбер и его форвардную дивид доходность по нлмк на 2021 год в районе 27 проц годовых

я не очень понимаю — как получилась такая оценка

сам умею хорошо все оценивать — а здесь не могу и не понимаю

как сбер получил такую цифру

Рыночная оценка акций Норникеля остается низкой — Sberbank CIB

На производство цветных металлов на основных активах повлияли аварии, и показатели компании в целом сократились в соответствии с нашими ожиданиями. Производство меди упало на 25% с уровня 1К20 до 75 тыс. т, выпуск никеля сократился на 9% относительно уровня годичной давности до 47 тыс. т (в 1К20 производство никеля было низким, поэтому годовое снижение в 1К21 оказалось менее значительным).

Произошедшие аварии пока не отразились на показателях выпуска металлов платиновой группы (МПГ) из-за более длительного производственного процесса. Производство палладия в 1К21 составило 766 тыс. унций, что соответствует уровню 4К20 и на 40% больше, чем в 1К20. Производство платины также осталось на уровне 4К20 — 184 тыс. унций — и на 23% превысило уровень годичной давности. В 1К21 Норникель перерабатывал ранее накопленные незавершенные объемы производства драгоценных металлов по новой технологии из остатков хлорного выщелачивания на Кольской ГМК. В 2К21 и 3К21 выпуск МПГ должен быть ниже из-за аварий, произошедших в феврале.

Норникель подтвердил сроки перезапуска активов. Рудник Октябрьский должен выйти на полную мощность к концу апреля, Таймырский — в начале июня, а Норильская обогатительная фабрика — к октябрю 2021 года.

Компания повысила прогноз добычи для ключевых активов по сравнению с мартовским: на 3% по никелю и меди и на 8-12% по палладию и платине. Прогнозы пересмотрены более существенно, чем можно было бы предположить с учетом ускоренного вывода на полную мощность рудника «Октябрьский» (изначально планировалось, что добыча на нем будет полностью восстановлена к 10 мая, но на прошлой неделе сроки были перенесены на конец апреля). По-видимому, первоначально Норникель более консервативно оценивал сроки возобновления производства, а теперь, с учетом хода работ по восстановлению производства на рудниках, компания повысила прогнозы. Пересмотренный прогноз добычи предполагает рост оценки EBITDA на 2021 год на 6% с учетом спотовых цен на металлы.

Рыночная оценка акций Норникеля остается низкой: коэффициент «стоимость предприятия/EBITDA 2022о» составляет 3,9, доходность свободных денежных потоков с учетом прогноза на 2022 год — 14% (с учетом спотовых цен на сырьевые товары и текущего курса рубля к доллару). На наш взгляд, подтверждение сроков, в которые будет восстановлена работа активов, а также повышение производственных прогнозов окажет дополнительную поддержку котировкам акций Норникеля.

Киричок Алексей

Sberbank CIB

Авто-репост. Читать в блоге >>>

stanislava, согласен со сбером насчет низкой оценки при том

что все металлы и палладий на хаях а процесс восстановления ускорился

плюс скупку акций ( обещали ) ежедневная в среднем на сумму около 700 — 800 млн руб в день должна быть ( около 165-170 рабочих дней до конца года ) и

на мой взгляд ebitda за 2021 будет в пределах около 12 млрд долл

все очень даже красиво

znak, станиславе все по барабану😂она завтра может опубликовать совсем противоположное или даже через 5 мин😀

drbv, к тому же в дни послания Федеральному Собранию рынок

обычно прилично растет

Рыночная оценка акций Норникеля остается низкой — Sberbank CIB

На производство цветных металлов на основных активах повлияли аварии, и показатели компании в целом сократились в соответствии с нашими ожиданиями. Производство меди упало на 25% с уровня 1К20 до 75 тыс. т, выпуск никеля сократился на 9% относительно уровня годичной давности до 47 тыс. т (в 1К20 производство никеля было низким, поэтому годовое снижение в 1К21 оказалось менее значительным).

Произошедшие аварии пока не отразились на показателях выпуска металлов платиновой группы (МПГ) из-за более длительного производственного процесса. Производство палладия в 1К21 составило 766 тыс. унций, что соответствует уровню 4К20 и на 40% больше, чем в 1К20. Производство платины также осталось на уровне 4К20 — 184 тыс. унций — и на 23% превысило уровень годичной давности. В 1К21 Норникель перерабатывал ранее накопленные незавершенные объемы производства драгоценных металлов по новой технологии из остатков хлорного выщелачивания на Кольской ГМК. В 2К21 и 3К21 выпуск МПГ должен быть ниже из-за аварий, произошедших в феврале.

Норникель подтвердил сроки перезапуска активов. Рудник Октябрьский должен выйти на полную мощность к концу апреля, Таймырский — в начале июня, а Норильская обогатительная фабрика — к октябрю 2021 года.

Компания повысила прогноз добычи для ключевых активов по сравнению с мартовским: на 3% по никелю и меди и на 8-12% по палладию и платине. Прогнозы пересмотрены более существенно, чем можно было бы предположить с учетом ускоренного вывода на полную мощность рудника «Октябрьский» (изначально планировалось, что добыча на нем будет полностью восстановлена к 10 мая, но на прошлой неделе сроки были перенесены на конец апреля). По-видимому, первоначально Норникель более консервативно оценивал сроки возобновления производства, а теперь, с учетом хода работ по восстановлению производства на рудниках, компания повысила прогнозы. Пересмотренный прогноз добычи предполагает рост оценки EBITDA на 2021 год на 6% с учетом спотовых цен на металлы.

Рыночная оценка акций Норникеля остается низкой: коэффициент «стоимость предприятия/EBITDA 2022о» составляет 3,9, доходность свободных денежных потоков с учетом прогноза на 2022 год — 14% (с учетом спотовых цен на сырьевые товары и текущего курса рубля к доллару). На наш взгляд, подтверждение сроков, в которые будет восстановлена работа активов, а также повышение производственных прогнозов окажет дополнительную поддержку котировкам акций Норникеля.

Киричок Алексей

Sberbank CIB

Авто-репост. Читать в блоге >>>

stanislava, согласен со сбером насчет низкой оценки при том

что все металлы и палладий на хаях а процесс восстановления ускорился

плюс скупку акций ( обещали ) ежедневная в среднем на сумму около 700 — 800 млн руб в день должна быть ( около 165-170 рабочих дней до конца года ) и

на мой взгляд ebitda за 2021 будет в пределах около 12 млрд долл

все очень даже красиво

znak, станиславе все по барабану😂она завтра может опубликовать совсем противоположное или даже через 5 мин😀

drbv, а ты что ebitda не можешь оценить за 2021

они могли бы заплатить отличные дивы за 2020 — цены на палладий-фантастические — но решили большую часть fcf бросить на выкуп в 2021

чтобы не привлекать сильное внимание к весьма высоким доходам компании

Рыночная оценка акций Норникеля остается низкой — Sberbank CIB

На производство цветных металлов на основных активах повлияли аварии, и показатели компании в целом сократились в соответствии с нашими ожиданиями. Производство меди упало на 25% с уровня 1К20 до 75 тыс. т, выпуск никеля сократился на 9% относительно уровня годичной давности до 47 тыс. т (в 1К20 производство никеля было низким, поэтому годовое снижение в 1К21 оказалось менее значительным).

Произошедшие аварии пока не отразились на показателях выпуска металлов платиновой группы (МПГ) из-за более длительного производственного процесса. Производство палладия в 1К21 составило 766 тыс. унций, что соответствует уровню 4К20 и на 40% больше, чем в 1К20. Производство платины также осталось на уровне 4К20 — 184 тыс. унций — и на 23% превысило уровень годичной давности. В 1К21 Норникель перерабатывал ранее накопленные незавершенные объемы производства драгоценных металлов по новой технологии из остатков хлорного выщелачивания на Кольской ГМК. В 2К21 и 3К21 выпуск МПГ должен быть ниже из-за аварий, произошедших в феврале.

Норникель подтвердил сроки перезапуска активов. Рудник Октябрьский должен выйти на полную мощность к концу апреля, Таймырский — в начале июня, а Норильская обогатительная фабрика — к октябрю 2021 года.

Компания повысила прогноз добычи для ключевых активов по сравнению с мартовским: на 3% по никелю и меди и на 8-12% по палладию и платине. Прогнозы пересмотрены более существенно, чем можно было бы предположить с учетом ускоренного вывода на полную мощность рудника «Октябрьский» (изначально планировалось, что добыча на нем будет полностью восстановлена к 10 мая, но на прошлой неделе сроки были перенесены на конец апреля). По-видимому, первоначально Норникель более консервативно оценивал сроки возобновления производства, а теперь, с учетом хода работ по восстановлению производства на рудниках, компания повысила прогнозы. Пересмотренный прогноз добычи предполагает рост оценки EBITDA на 2021 год на 6% с учетом спотовых цен на металлы.

Рыночная оценка акций Норникеля остается низкой: коэффициент «стоимость предприятия/EBITDA 2022о» составляет 3,9, доходность свободных денежных потоков с учетом прогноза на 2022 год — 14% (с учетом спотовых цен на сырьевые товары и текущего курса рубля к доллару). На наш взгляд, подтверждение сроков, в которые будет восстановлена работа активов, а также повышение производственных прогнозов окажет дополнительную поддержку котировкам акций Норникеля.

Киричок Алексей

Sberbank CIB

Авто-репост. Читать в блоге >>>

stanislava, согласен со сбером насчет низкой оценки при том

что все металлы и палладий на хаях а процесс восстановления ускорился

плюс скупку акций ( обещали ) ежедневная в среднем на сумму около 700 — 800 млн руб в день должна быть ( около 165-170 рабочих дней до конца года ) и

на мой взгляд ebitda за 2021 будет в пределах около 12 млрд долл

все очень даже красиво на мой взгляд качество отчета у нлмк может быть выше чем у северстали

на мой взгляд качество отчета у нлмк может быть выше чем у северстали

поскольку доля зарубежных продаж в выручке у нлмк выше чем у

северстали а уровень интеграции основных составляющих ( уголь

руда и прочее ) не сильно отличается от северстали

финнансовый отчет будет через 1 день

завтра отчет ммк

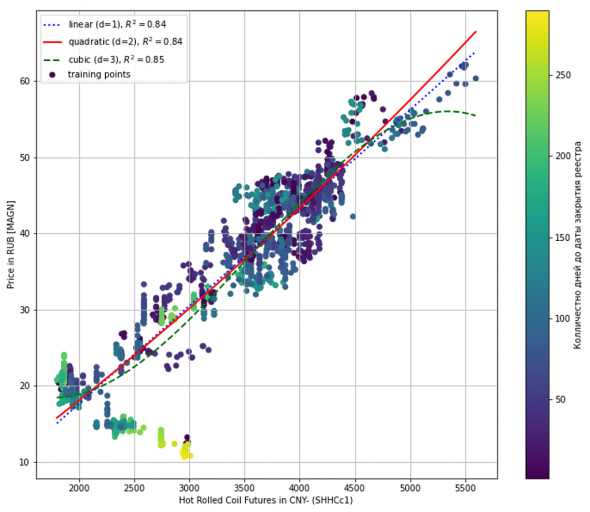

С учетом налогов -50$ и увеличения запасов на -40$ и компенсацией превышения CAPEX +50$

Делаем прогноз на FCF = 455$

Соответственно дивиденд = 3,14 р

И цель по акции 3,14 / 4,2 = 74р к +- дате закрытия реестра.

Константин Лебедев, компенсация по капекс на мой взгляд идет не поквартально — надо уточнить

ИНВЕСТОР — 18 месяц-аванс (2021.04)_скоро война?

Всё громче слышатся тревожные нотки о напряжённости в Донбассе. Со слов аналитиков стороны Украины против ДНР и ЛНР скопились огромное количество вооружений, но мало того, и на границе с Крымом тоже поставлены Украиной войска, это на случай, того, чтобы помешать России ударить в тыл со стороны Крыма.

Насколько понял со слов аналитиков, политическое руководство России не хочет вступать в конфликт. И есть все шансы, что даже если Украина нападёт на ДНР и ЛНР, несмотря на всю ту показную активность по сосредоточению войск вдоль границы, Россия не вмешается. Выскажут глубокую озабоченность, скажут о недопустимости ведения военных действий, будут требовать вывода с захваченных ДНР и ЛНР, но не помещают Украине разгромить ДНР и ЛНР.

Скорее всего так и случится, будут просто смотреть, скажут, что не успели прийти на помощь, слишком мол быстро захватили республики ДНР и ЛНР.

Следующий шаг, очевидный, это Крым, после захвата ДНР и ЛНР, все войска будут направлены уже на границу с Крымом. ДНР и ЛНР вернули, вернут и Крым.

Это к тому, что очень нестабильная сейчас обстановка. А рынок как будто не видит, всё растёт и растёт. А ведь в апреле-мае случится обвал, наверняка это будет. Уж очень долго рынки росли без всякой коррекции.

Случайным образом посмотрел график НЛМК. Матерь божья! С мартовских низов бумага выросла на +133%! За какой-то год! Кто её тарит то? НЛМК может легко обвалиться с текущих высок.

Вангую. НЛМК упадёт до цены 190 в апреле-мае. Чудовищно выросла. Дивиденды каких-то 3%, а на таких высотах. Слишком перегретая бумага.

Это для чего пишу. Чтобы сравнили с Сургутнефтегаз привилегированным. Вот — недооценённая бумага. Вот — куда надо вкладывать, и где сейчас находятся мои вложения.

Моя ставка сработала! Ранее в сериале… читайте предыдущие топики, как, рискуя, взял на плечи Сургут префа.

Авто-репост. Читать в блоге >>>

karpov72, лучше смотри дневные каналы там и видна вероятная цель роста от текущих уровней

Власти предложили перечислять в бюджет сверхдоходы от роста цен на металл

www.rbc.ru/business/07/04/2021/606c8b4a9a79476001c9be4e?fromtg=1

John Kane, пока вопрос даже серьезно обсуждался не рассматривался

у Мантуров, несколько дней назад заявил что наблюлаемые цены по ряду видов чермет

продукции падают ( система прямых договоров ) и он не видит необходимомти новых

мер

znak, не спорю, да и господа металлурги свое так просто не отдадут

но рынок на такие «разбойные» новости реагирует не всегда адекватно, хотя, как всегда, достаточно оперативно

Если новость выходит — значит кто-то в этом заинтересован, верно?)

John Kane, в этом министерстве мой взгляд основные все решения принимает первый руководитель, только не очень понятно--первым отчитывается нлмк, а не ммк

поэтому на мой взгляд у него должен быть опережающий рост, а нлмк пока чуток

в минусе

Власти предложили перечислять в бюджет сверхдоходы от роста цен на металл

www.rbc.ru/business/07/04/2021/606c8b4a9a79476001c9be4e?fromtg=1

John Kane, пока вопрос даже серьезно обсуждался не рассматривался

у Мантуров, несколько дней назад заявил что наблюлаемые цены по ряду видов чермет

продукции падают ( система прямых договоров ) и он не видит необходимомти новых

мер

В долгосрочной перспективе цены на сталь не смогут оставаться на высоком уровне — Атон

Правительство предложило несколько вариантов регулирования цен на металлы

Как сообщает РБК, 6 апреля Министерство строительства и Министерство промышленности и торговли провели совещание с металлургическими компаниями по вопросам регулирования растущих цен на металлопродукцию. Министерство промышленности и торговли предложило два варианта регулирования цен. Первый вариант — установка цен на металлопродукцию для строительства на определенном уровне, выше которого часть излишней маржи будет изыматься у компаний (возможно, за счет повышения налогов с продаж). Второй вариант — компенсация роста цен за счет повышения налогов (без введения дополнительных налогов).

Внутренние цены на сталь изменяются сообразно динамике экспортных котировок, поэтому, на наш взгляд, любое жесткое регулирование в «ручном режиме», скорее всего, окажется неэффективным. Данная отрасль циклична, поэтому в долгосрочной перспективе цены на сталь не смогут оставаться на столь же высоком уровне. Мы оцениваем данную новость умеренно негативно для сектора, особенно в отношении производителей, ориентированных на внутренний рынок — ММК (где на Россию приходится 80% общего объема продаж) и Северсталь (60%).

Атон

Авто-репост. Читать в блоге >>>

stanislava, Вот тут не понятно, в чем негатив для ММК, так как из инструментов отъема денег в буджет, есть проверенный механизм через экспортные пошлины, который как раз ударит по всем кроме, как ММК и на фоне всех ММК станет более привлекательным, так что это только позитив. И этот инструмент в рамкой ихней кривой логике «правильно» использовать, так как затронет непатриотичное большинство, которое состоит в основном из экспортеров.

Константин Лебедев, Я понимаю что вы в лонгах по данной бумажке, вам хочется ее роста.Да я согласен что она хорошая для инвестиций — единственное НО это цена. пик 60р это перебор — вот по 30 — 40 руб в самый раз

Валерий, не надо быть фантазером

В долгосрочной перспективе цены на сталь не смогут оставаться на высоком уровне — Атон

Правительство предложило несколько вариантов регулирования цен на металлы

Как сообщает РБК, 6 апреля Министерство строительства и Министерство промышленности и торговли провели совещание с металлургическими компаниями по вопросам регулирования растущих цен на металлопродукцию. Министерство промышленности и торговли предложило два варианта регулирования цен. Первый вариант — установка цен на металлопродукцию для строительства на определенном уровне, выше которого часть излишней маржи будет изыматься у компаний (возможно, за счет повышения налогов с продаж). Второй вариант — компенсация роста цен за счет повышения налогов (без введения дополнительных налогов).

Внутренние цены на сталь изменяются сообразно динамике экспортных котировок, поэтому, на наш взгляд, любое жесткое регулирование в «ручном режиме», скорее всего, окажется неэффективным. Данная отрасль циклична, поэтому в долгосрочной перспективе цены на сталь не смогут оставаться на столь же высоком уровне. Мы оцениваем данную новость умеренно негативно для сектора, особенно в отношении производителей, ориентированных на внутренний рынок — ММК (где на Россию приходится 80% общего объема продаж) и Северсталь (60%).

Атон

Авто-репост. Читать в блоге >>>

stanislava, Вот тут не понятно, в чем негатив для ММК, так как из инструментов отъема денег в буджет, есть проверенный механизм через экспортные пошлины, который как раз ударит по всем кроме, как ММК и на фоне всех ММК станет более привлекательным, так что это только позитив. И этот инструмент в рамкой ихней кривой логике «правильно» использовать, так как затронет непатриотичное большинство, которое состоит в основном из экспортеров.

Константин Лебедев, Я понимаю что вы в лонгах по данной бумажке, вам хочется ее роста.Да я согласен что она хорошая для инвестиций — единственное НО это цена. пик 60р это перебор — вот по 30 — 40 руб в самый раз

Валерий, поэтому на мой взгляд скоро увидим цели о которых здесь

пишут те кто умеет оценивать и обрабатывать и получать информацию

увы-- таких маловато

В долгосрочной перспективе цены на сталь не смогут оставаться на высоком уровне — Атон

Правительство предложило несколько вариантов регулирования цен на металлы

Как сообщает РБК, 6 апреля Министерство строительства и Министерство промышленности и торговли провели совещание с металлургическими компаниями по вопросам регулирования растущих цен на металлопродукцию. Министерство промышленности и торговли предложило два варианта регулирования цен. Первый вариант — установка цен на металлопродукцию для строительства на определенном уровне, выше которого часть излишней маржи будет изыматься у компаний (возможно, за счет повышения налогов с продаж). Второй вариант — компенсация роста цен за счет повышения налогов (без введения дополнительных налогов).

Внутренние цены на сталь изменяются сообразно динамике экспортных котировок, поэтому, на наш взгляд, любое жесткое регулирование в «ручном режиме», скорее всего, окажется неэффективным. Данная отрасль циклична, поэтому в долгосрочной перспективе цены на сталь не смогут оставаться на столь же высоком уровне. Мы оцениваем данную новость умеренно негативно для сектора, особенно в отношении производителей, ориентированных на внутренний рынок — ММК (где на Россию приходится 80% общего объема продаж) и Северсталь (60%).

Атон

Авто-репост. Читать в блоге >>>

stanislava, Вот тут не понятно, в чем негатив для ММК, так как из инструментов отъема денег в буджет, есть проверенный механизм через экспортные пошлины, который как раз ударит по всем кроме, как ММК и на фоне всех ММК станет более привлекательным, так что это только позитив. И этот инструмент в рамкой ихней кривой логике «правильно» использовать, так как затронет непатриотичное большинство, которое состоит в основном из экспортеров.

Константин Лебедев, Я понимаю что вы в лонгах по данной бумажке, вам хочется ее роста.Да я согласен что она хорошая для инвестиций — единственное НО это цена. пик 60р это перебор — вот по 30 — 40 руб в самый раз

Валерий, нужны цифры и оценки, и не странные фвнтазз

но для этого нужно быть физматчиком — лучше и программистом

и иметь уровень Лебедева

А главное один аналитик проболтался, что вот у российских металлургов не набраны заказы даже на май-июнь, а западные набирают на 3-й квартал, а всё из-за того что наших не пускают на западный рынок вместе с Китаем. Давно рухнуть должны…

compasdv, Налоговые изменения в КИТАЕ помогут российским металлургам нарастить

экспорт. У акций металлургических компаний сохраняется большой потенциал роста

уверены эксперты. Ведомости 7 апреля 2021, Ирина Власова

лучше посмотри месячные графики — на мой взгляд пост 12 месяцев роста

— а твои рассуждения противоречат — графикам и фудаменталу

изучай графики и рынок

Совет директоров ММК рассмотрит утверждение дебютной программы облигаций компании

Роман Ранний, налоговые изменения в КИТАЕ помогут российским металлургам нарастить

экспорт.У российских металлургических компаний сохраняется большой потенциал роста

уверены эксперты. Ведомости, 7 апреля, Ирина Власова

Ну если будет продолжаться всё так спокойно, можем при тормозиться в дипазоне цены 23000-, более точнее 22970-22930.

Gorik, следи сегодня за дйствиями кукла — он сегодня делает рынок

это хорошо видно-- у него удары по 120 млн руб в одной свечке

смотри график

znak, Писал бы уже лотами, их же видно в свечах, на хрен пересчитывать…

Gorik, помнишь я тебе когда-то писал про движение

которое называется Гарпун

znak, С кем то путаешь.

Gorik, недавно я писал про мвидео и предполагал его движение в течение

2- 3 дней ---сегодня кажется третий день

ты логически подумай куда может быть движение

если акция находися на уровне октября прошлого года

а мы сегодня ниже ipo где был большой объем, могут

ли микро обороты дня определять курс

а про техническую сторону я пока даже не говорю

znak, Тебе тогда же ответил, что М.видео пока меня не интересует.

Gorik, иногда кукл может делать нестандартный короткий вираж против сильного роста металлов и даже против технических индикаторов — но это не частое явление

znak, Ну да, считаешь что не кто этого не знает? Давай завязывай уже.

Gorik, я уважаю иногда твою необычную прониательность

поэтому при случае обрати внимание сейчас на черных металлургов

особо посмотри на месячный и недельный график