Ну у Белуги сохраняется двузначный рост

Напомню что было за полгода \ 9 мес

Общие отгрузки компании увеличились на 15% и достигли 6,5 млн декалитров / +11,4% и составили 10,4 млн декалитров

Фактические отгрузки собственной продукции выросли на 12% до 5,7 млн декалитров \ +8,1% и достигли 9 млн декалитров

Отгрузки партнерских брендов увеличились на 41% до 801 тыс. декалитров. \ +41,8%, до 1,3 млн декалитров

По партнерским брендам динамика держится, а вот по собственной продукции за 3кв уже стагнация...

комментарии zzznth на форуме

-

Сеть «ВинЛаб» продолжила развитие: количество магазинов превышает 620 точек, общие продажи увеличились на 49,9% по сравнению с аналогичным периодом прошлого года, при этом like-for-like-продажи выросли на 23,5%. Средний чек за период увеличился на 10,7%. Компания уделяет большое внимание эволюции своей омниканальной модели, в рамках которой розничные точки являются опорой развития онлайн-продаж. Так, реализация по системе click & collect выросла более чем в пять раз в сравнении с аналогичным периодом прошлого года, а доля e-commerce-продаж (в формате click & collect) в общей выручке сети к сентябрю 2020 года увеличилась до 2,3% (0,6% в сентябре 2019 года), а в Москве и Санкт-Петербурге – до 5,3% (c 1,9% годом ранее).

Сеть «ВинЛаб» продолжила развитие: количество магазинов превышает 620 точек, общие продажи увеличились на 49,9% по сравнению с аналогичным периодом прошлого года, при этом like-for-like-продажи выросли на 23,5%. Средний чек за период увеличился на 10,7%. Компания уделяет большое внимание эволюции своей омниканальной модели, в рамках которой розничные точки являются опорой развития онлайн-продаж. Так, реализация по системе click & collect выросла более чем в пять раз в сравнении с аналогичным периодом прошлого года, а доля e-commerce-продаж (в формате click & collect) в общей выручке сети к сентябрю 2020 года увеличилась до 2,3% (0,6% в сентябре 2019 года), а в Москве и Санкт-Петербурге – до 5,3% (c 1,9% годом ранее).

Эх. Сползаем, но как-то слабо

Эх. Сползаем, но как-то слабо

Походу, в этом году приятных цен не будет, а следующий год — ремонтный. Вообще конечно интересно. Новости то вроде позитивные, но хватит ли их?

Вообще конечно интересно. Новости то вроде позитивные, но хватит ли их?

Если на 21й подписали $500 ярлрв, то сколько на этот? Возможно тоже 500 (низшую границу), тогда в сумме выйдет по высшей

+ самое важное, что как говорят обещать — не значит жениться. Законопроект лишь разрешает купить, но вроде как не обязывает.

Но как я уже вычислял ниже, для нужного значения нет дебт/ебитда надо за 4й квартал под 60 ярдов ебитды сделать — вдвое больше весьма удачного 1 квартала.

За первый квартал продали на 900 ярдов алмазов с бриллиантами. А ведь по продажам он был сильнее прошлых лет.

Гипотетические 500 ярдов гохран закупок конечно сильно помогут, но даже их вполне может не хватить. (впрочем, может чуть чистый долг сократится из-за притока кеша)

Еще вариант, что по долг/ебитда будут выше 1.5, но дивы объявят. (но тогда и дивы маленькие могут дать).

Конечно, формально размер дивов ничего не ограничен, но как-то даже в самых приятных перспективах могут наскрести там ярдов 15-20 на дивы — будет порядка 2.5 р на акцию. Чтоб якуты не замерзли и было чего покушать.

Но можем конечно и 0р увидеть. И 50коп и 1.5р. Поскольку у компании есть определенная социальная состовляющая, тут из фин показателей особо не спрогнозируешь… Один мой лектор в институте любил рассказывать про теорему Винни-Пуха — самое бурное обсуждение возникает на самом пустом месте.

Один мой лектор в институте любил рассказывать про теорему Винни-Пуха — самое бурное обсуждение возникает на самом пустом месте.

Вот приобрели бесхозные акции, потом их куда-то продать хотят… Этих бесхозных акций пол миллиона. Рыночная цена ну 15 миллионов.

Аллё, у сургута кубышка 3 трлн, что в 200000 (двести тысяч) раз больше.

Это вообще не новость, а так шум… Пишут про сбои альфа-банка. Правда именно банка, но у меня и в мобильный альфа директ зайти сегодня не получается…

Пишут про сбои альфа-банка. Правда именно банка, но у меня и в мобильный альфа директ зайти сегодня не получается… Пару дней назад в шутку сказал, что бумага идеальна для обучения ТА.

Пару дней назад в шутку сказал, что бумага идеальна для обучения ТА.

Походу спророчил, да и обучение сильно выходит за пределы ТА.

Вообще, после утверждения див и (возможно) после даты фиксации комсы можно будет интересное пронаблюдать: очень уж велик будет соблазн у медиа инфлюенсеров написать про большой апсайд: ведь даже 8% дивдоха соответствует* 150р за бумагу (эт более 25% роста от текущих). А даже если будут проверять информацию: 1) дивы утверждены 2) 12р див доха прописана в политике компании 3) отсечка (по комсе) уже прошла.

Остается лишь вопрос а насколько велик ресурс условных РДВшников в такой ситуации...

В общем вне зависимости от взглядов на компанию и текущей позы (или её отсутствия), наблюдать за Эталоном до конца года точно будет интересно.

насчет комиссии и базы

а если я продам 10 ноября (попаду под отсечку комсы) но не попаду еще под отсечку дивов то как конкретно с меня удержат комиссию если гипотеза в том что она удерживается с дивов…

Boris Russian, а как по-вашему берут комиссию с других расписок?

Привязка (возможная) выплаты комсы к дате выплат див есть только тут.

Роман Ранний, предлагаю по пунктам отвечать, а то реально запутаемся

>Но вы много таких людей знаете?

>все ИИС

тут кстати не так. Освобождению от НДФЛ при 3+ лет подлежат бумаги только на обычных брокерских счетах, не ИИС. Ссылку прям сейчас уж не буду искать на статью НК, но встречалось неоднократно.

zzznth, вот ссылка если переводите на обычный счёт то льгота есть

yandex.ru/q/question/business/esli_po_istechenii_3_let_iis_a_bumagi_na_676aff8d/?utm_source=yandex&utm_medium=wizard&answer_id=bda30998-1608-467f-9459-763bcac5b6e6#bda30998-1608-467f-9459-763bcac5b6e6

я говорил про то что пока ваши деньги на ИИС вы вообще налогов не платите, но зато вы уже учли налоговый вычет по Эталону, это как? если на ИИС налоги платятся после его закрытия?

Роман Ранний, а, ну если так переводить, то наверное да. Но там могут другие комиссии же быть за перевод бумаг (и они порой большие).

Поэтому предлагаю обсуждать только случаи счета одного типа. Наверняка при переводе с ИИС на обычку можно сэкономить на налогах, но это уже отдельная тема — оптимизации налоговой базы.

1) обычный брокерский счет. Дивы в + НОБ, комиссия — в минус. Вроде формула (со скобками) верна.

2) ИИС (с вычетом на взнос): все аналогично, но налоги платятся при закрытии

3) ИИС (с вычетом на доходы): если с валютных дивов надо будет заплатить налог (скорее всего же придется, но законодательство по ним не особо вникал — у меня на взнос вычет), а комиссия НОБ не уменьшает (т.к. её в принципе нет), то верна формула без скобочек: 12р*0,87-3 цента. Эт конечно может порезать див доху, да.

Походу так…

zzznth,может порезать див доху, да

да она в любом случае сильно режет див. доху, так как НОБ от 2,4руб. это 31 коп.

Роман Ранний, да, но это я уже рассматривал

Цена, соответствующая доходности без комсы / с комсой

6% | 200р или 162р

7% | 171.4 или 138.8

8% | 150 или 121.5

Уже почти до 8% (с комсой) добрались

Роман Ранний, предлагаю по пунктам отвечать, а то реально запутаемся

>Но вы много таких людей знаете?

>все ИИС

тут кстати не так. Освобождению от НДФЛ при 3+ лет подлежат бумаги только на обычных брокерских счетах, не ИИС. Ссылку прям сейчас уж не буду искать на статью НК, но встречалось неоднократно.

zzznth, вот ссылка если переводите на обычный счёт то льгота есть

yandex.ru/q/question/business/esli_po_istechenii_3_let_iis_a_bumagi_na_676aff8d/?utm_source=yandex&utm_medium=wizard&answer_id=bda30998-1608-467f-9459-763bcac5b6e6#bda30998-1608-467f-9459-763bcac5b6e6

я говорил про то что пока ваши деньги на ИИС вы вообще налогов не платите, но зато вы уже учли налоговый вычет по Эталону, это как? если на ИИС налоги платятся после его закрытия?

Роман Ранний, а, ну если так переводить, то наверное да. Но там могут другие комиссии же быть за перевод бумаг (и они порой большие).

Поэтому предлагаю обсуждать только случаи счета одного типа. Наверняка при переводе с ИИС на обычку можно сэкономить на налогах, но это уже отдельная тема — оптимизации налоговой базы.

1) обычный брокерский счет. Дивы в + НОБ, комиссия — в минус. Вроде формула (со скобками) верна.

2) ИИС (с вычетом на взнос): все аналогично, но налоги платятся при закрытии

3) ИИС (с вычетом на доходы): если с валютных дивов надо будет заплатить налог (скорее всего же придется, но законодательство по ним не особо вникал — у меня на взнос вычет), а комиссия НОБ не уменьшает (т.к. её в принципе нет), то верна формула без скобочек: 12р*0,87-3 цента. Эт конечно может порезать див доху, да.

Походу так…

Про долларовость див и налоги:

Если не путаю, то и открытие и альфа долларовые дивы зачисляют as is. Налоги по логике должен потом платить сам.

Но тут возвращаемся к исходному вопросу: надо будет долларовые дивы перевести в рубли (будет 12р /др) и заплатить с них 13% НДФЛ. Но! Расходы 3 цента по идее должны пойти в прочие расходы в итоговом годовом налоговом отчете. Соответственно они уменьшат общую базу на 3цента / др, т.о. экономя 13% НДФЛ с них.

Итого формула эффективной див дохи будет (12р — 3 цента)*0,87 | 3c тут в скобочках, а не вне

zzznth, опять же они долларовые эти расходы, никто их не будет включать в рублевую ноб

алексей, так, а тогда что получается? Долларовые расходы на комиссионку и долларовые дивы скомпенсируются в долларовой НОБ? Или как? Про долларовость див и налоги:

Про долларовость див и налоги:

Если не путаю, то и открытие и альфа долларовые дивы зачисляют as is. Налоги по логике должен потом платить сам.

Но тут возвращаемся к исходному вопросу: надо будет долларовые дивы перевести в рубли (будет 12р /др) и заплатить с них 13% НДФЛ. Но! Расходы 3 цента по идее должны пойти в прочие расходы в итоговом годовом налоговом отчете. Соответственно они уменьшат общую базу на 3цента / др, т.о. экономя 13% НДФЛ с них.

Итого формула эффективной див дохи будет (12р — 3 цента)*0,87 | 3c тут в скобочках, а не вне

Роман Ранний, предлагаю по пунктам отвечать, а то реально запутаемся

>Но вы много таких людей знаете?

>все ИИС

тут кстати не так. Освобождению от НДФЛ при 3+ лет подлежат бумаги только на обычных брокерских счетах, не ИИС. Ссылку прям сейчас уж не буду искать на статью НК, но встречалось неоднократно.

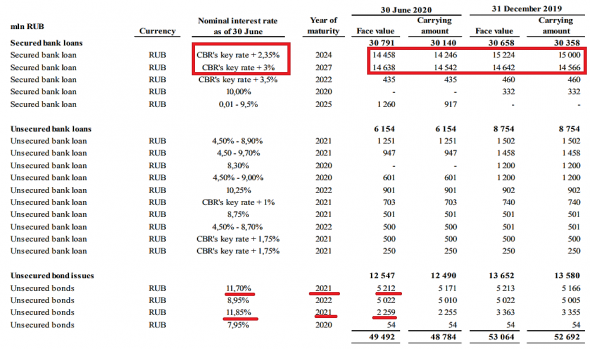

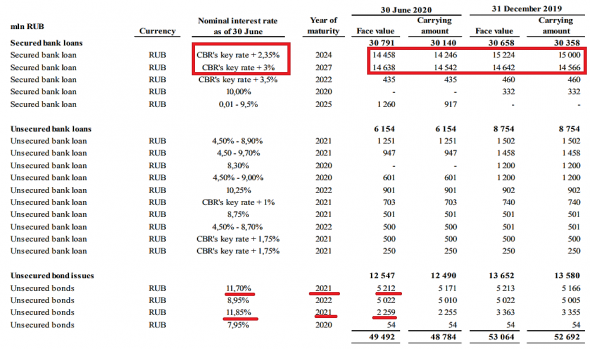

В продолжении к обсуждению займов.

В 21м году экспирация бондов на 7.5 ярдов (а это 15% всего долга) с дикими ставками под 12% !

У Эталона финансовые результаты только за полугодия приводятся, а операционные — поквартально. Но эффект от снижения ставок можно ожидать весьма внушительный: при долге ~50 ярдов 1% снижение = 0.5 ярда сэкономленных средств. В первое полугодие средняя ставка ЦБ была 5.875%, в третьем квартале — 4.625 (на 1,25% меньше!). При текущей ставке — 4.25, за 4 квартал будет уже на 1.625% меньше.

Операционка за 3кв будет очень показательной.

zzznth, кстати о подчеркнутых облигах

Вторая походу вот (от Эталон ленспецсму) bonds.finam.ru/issue/details01DD900002/default.asp там полным ходом идет амортизация. Так что ставка быстро схлопнется.

Первая походу эта bonds.finam.ru/issue/details020D300002/default.asp после 6го купона (февраль 21го ) ставка устанавливается эмитентом. Тут пока не оч понял как и что будет.

Etalon Group PLC

Дивы за 2019г: 12 руб.

12 руб – 13% (налог) — 2,4 руб (комис депозитария) = 8,04 руб => 6,43% чистый див доход.

Закрытие див. реестра 10 августа 2020г.

Марэк, ошибка в расчётах 123-(12 руб – 13% (налог) — 2,4 руб (комис депозитария))= 114,96 => 7% чистый див доход.

Роман Ранний, а разве комиссия депозитария не идет в расчет для уменьшения налогооблагаемой базы?

zzznth, в данном случае нет, так как дивиденд придёт без налога

Роман Ранний, а какая разница уменьшит он налогооблагаемую базу конкретного дивиденда или общей торговли?

Вот посмотрел сейчас налоговый отчет (открытие): в налогооблагаемую базу входят комиссии брокера за операции с ЦБ, комиссии за РЕПО, даже комиссии за ведение счета. И даже 10р комиссия за вывод средств и то попала. Возможно, конечно, конкретно эта комиссия за депозитарное обслуживание расписок не попадет. Но я думаю не оч велика вероятность. Строгого ответа сейчас дать не могу… Будет, конечно, интересно прояснить момент.

zzznth, она попадает, но конкретно Эталону никак не поможет.

На общем счёте комиссия отразится, но тут вопрос, если вы держали акцию больше 3-х лет то вы и так налогов не заплатите. Либо если по итогу года будет убыток

Роман Ранний, так. Теперь совсем непонятно :) Почему «конкретно Эталону никак не поможет» то?

Я исхожу из старой мудрости учительницы, которая объясняла, что от перемены мест слагаемых сумма не меняется :) А по какой конкретно строке будет чуть больше, а по какой — чуть меньше — мне совсем не важно.

Если комиссия за депозитарное обслуживание расписок учитывается в налогооблагаемой базе (строго вот сейчас сказать не могу так ли это но по всей видимости так), то: в налоговом годовом отчете будут

+ дивы

— депо комиссия.

НДФЛ 13% же платится по общей разности средств, как я понимаю? Так что «чистый» дивидендный доход будет (12р — 3 цента)*0,87, а не 12р*0,87 — 3 цента

P.S. Отдельный вопрос имеет ли смысл рассматривать «чистый» дивидендный доход или нет? Мне кажется, что нет. Тем более, что сейчас и ОФЗ и вклады тоже облагаются процентами.

P.P.S. Возможно, в каких-то уникальных случаях формула «12р*0,87 — 3 цента» и будет правильной. Возможно при удержании бумаги 3+ лет (вообще хз как там будет с налогообложением). Но вы много таких людей знаете? Или например полностью убыточная торговля, когда налог на дивы все равно может взыматься..

P.P.P.S. Кстати интересно, а если бумага на ИИС, то надо ли сразу платить налог с таких дивов или ждать закрытия?

Etalon Group PLC

Дивы за 2019г: 12 руб.

12 руб – 13% (налог) — 2,4 руб (комис депозитария) = 8,04 руб => 6,43% чистый див доход.

Закрытие див. реестра 10 августа 2020г.

Марэк, ошибка в расчётах 123-(12 руб – 13% (налог) — 2,4 руб (комис депозитария))= 114,96 => 7% чистый див доход.

Роман Ранний, а разве комиссия депозитария не идет в расчет для уменьшения налогооблагаемой базы?

zzznth, в данном случае нет, так как дивиденд придёт без налога

Роман Ранний, а какая разница уменьшит он налогооблагаемую базу конкретного дивиденда или общей торговли?

Вот посмотрел сейчас налоговый отчет (открытие): в налогооблагаемую базу входят комиссии брокера за операции с ЦБ, комиссии за РЕПО, даже комиссии за ведение счета. И даже 10р комиссия за вывод средств и то попала. Возможно, конечно, конкретно эта комиссия за депозитарное обслуживание расписок не попадет. Но я думаю не оч велика вероятность. Строгого ответа сейчас дать не могу… Будет, конечно, интересно прояснить момент.

Главное из отчета:

Выручка упала на 22% (по сравнению с аналогичным периодом 2019 года) в связи с просевшими продажами. В принципе, это было ясно и из операционного отчета за 1П20. Чем конкретно вызван этот упадок сказать сходу сложно:

— худшая (по сравнению с другими девелоперами) работа с банками по аккредитации строек?

— не очень хороший gr?

— структура объектов? (Продажи во второй половине года будут больше).

...

Отмечу, что со второго квартала 2019 года по первый 2020 доля ипотек в продажах была постоянной 35-36%. Во втором квартале подскочила до 44%. Но это, пока еще, не так много. Есть над чем работать.

Из хорошего: существенно увеличилась маржа по операционной прибыли — +3п.п. до 32%. По ебитде рост маржи на 1%, впрочем тоже неплохо.

На 7% сократился общий долг, на 6% увеличился кеш на счетах. Но из-за того, что часть его лежит на эскроу счетах, вышло что показатель нет дебт / ебитда вырос до 2.1. По этой же причине наблюдается отрицательный свободный денежный поток (3.58 ярдов), вдвое больше, чем в 1П19. Но с учетом эскроу счетов, он был бы положительным: 4.57 ярда. К слову, выплата див 12р на расписку требует всего 3.54 ярдов.

Из очень хорошего

В недавнем обзоре я писал, что львиная часть долга с плавающей ставкой, привязанной к ключевой ставке ЦБ. Это нашло отражение в неплохом снижении средних ставок займов.

Average cost of borrowings declined from 9.40% at the end of 2019 to 9.05% as of 30.06.2020

В третьем (и четвертом) кварталах должны увидеть еще более существенное снижение стоимости займов.

Напомню, что у менеджмента есть право (но кстати не обязанность) не придерживаться див политики с минимальным 12р / расписку при показателе ебитда/процентные расходы меньшем чем 1.5. Формально указана ебитда, но в отчетах везде фигурирует пре-ппа ебитда, ясности по этому вопросу пока нет.

Из этого отчета следует:

Interest paid (2,504)

EBITDA 2,950 / Pre-PPA EBITDA 4,362

Соответственно ключевой показатель для миноритариев — соотношение ебитды к процентам составляет 1,18 / 1,74

В принципе, это такой тревожный звоночек, но 1) как уже упомнял выше, ставка по займам во втором полугодии существенно упадет, а с ней и процентные расходы

2) Из операционного отчета следует, что даже в неблагоприятном сценарии, 2П планируется лУчшим, чем 1П.

Кроме того, из этого отчета следует, что приемка осуществляется в основном во втором полугодии.

Lower share of revenue recognised in the first half of the year as certificates of acceptance for construction work are normally signed in the second half of the year

P.S. Напомню, что до 14 апреля 21 года, компания может выкупить до 10% своих ГДР. Впрочем, с начала программы байбек пока не осуществлялся.

P.P.S. Вознаграждение инвесторов через байбек, а не через дивиденды в данном случае мне кажется более приятным, поскольку будет снижен эффект комиссионных выплат.

zzznth, похоже байбэк не осуществлялся так как Системе сейчас интересней дивиденды

Роман Ранний, я у них не видел пункта что байбек может уменьшать див выплаты. Так что одно другому не противоречит. А так, на долю Системы там где-то с ярд дивов. С одной стороны не мало, с другой не то чтоб прям критично. Возможно банально не до этого было.

Etalon Group PLC

Дивы за 2019г: 12 руб.

12 руб – 13% (налог) — 2,4 руб (комис депозитария) = 8,04 руб => 6,43% чистый див доход.

Закрытие див. реестра 10 августа 2020г.

Марэк, ошибка в расчётах 123-(12 руб – 13% (налог) — 2,4 руб (комис депозитария))= 114,96 => 7% чистый див доход.

Роман Ранний, а разве комиссия депозитария не идет в расчет для уменьшения налогооблагаемой базы? В продолжении к обсуждению займов.

В продолжении к обсуждению займов.

В 21м году экспирация бондов на 7.5 ярдов (а это 15% всего долга) с дикими ставками под 12% !

У Эталона финансовые результаты только за полугодия приводятся, а операционные — поквартально. Но эффект от снижения ставок можно ожидать весьма внушительный: при долге ~50 ярдов 1% снижение = 0.5 ярда сэкономленных средств. В первое полугодие средняя ставка ЦБ была 5.875%, в третьем квартале — 4.625 (на 1,25% меньше!). При текущей ставке — 4.25, за 4 квартал будет уже на 1.625% меньше.

Операционка за 3кв будет очень показательной.