Избранное трейдера 2mkpsi

Ленэнерго. Обзор операционных показателей за ноябрь 2019 года и немного про дивиденды МРСК

- 13 декабря 2019, 16:15

- |

Рассмотрим операционные показатели Ленэнерго за ноябрь 2019 года.

Передача электроэнергии.

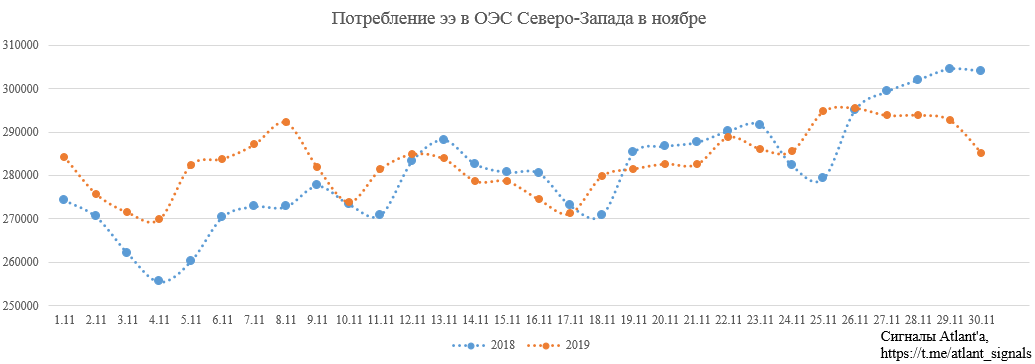

Рост потребления электроэнергии в ОЭС Северо-Запада в ноябре составил 0,7% относительно прошлого года. Рост мог бы быть и больше, но температура в конце месяца в прошлом году была сильно ниже.

дивиденды МРСК" title="Ленэнерго. Обзор операционных показателей за ноябрь 2019 года и немного про дивиденды МРСК" />

дивиденды МРСК" title="Ленэнерго. Обзор операционных показателей за ноябрь 2019 года и немного про дивиденды МРСК" />

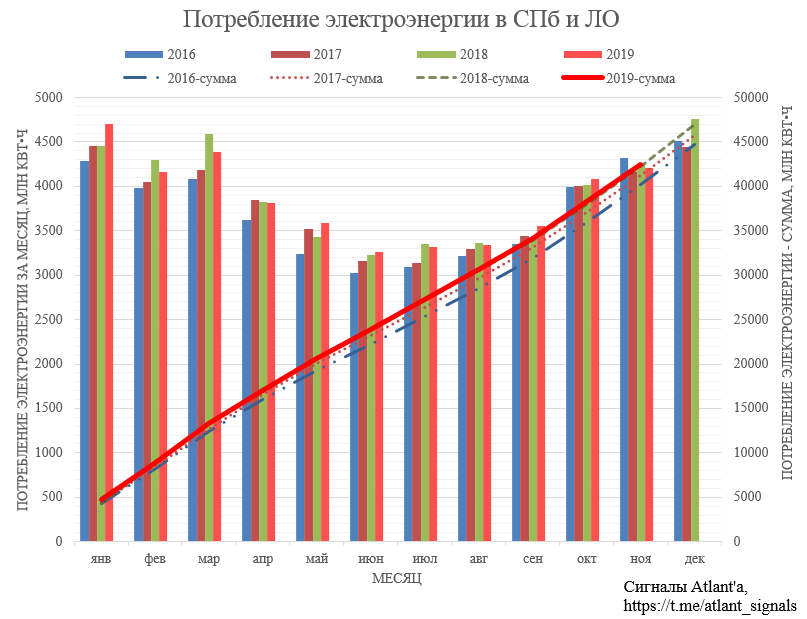

Однако потребление в энергосистеме Санкт-Петербурга и Ленинградской области оказалось ниже прошлогодних значения:

По оперативным данным Филиала АО «СО ЕЭС» «Региональное диспетчерское управление энергосистемы Санкт-Петербурга и Ленинградской области» (Ленинградское РДУ), потребление электроэнергии в энергосистеме Санкт-Петербурга и Ленинградской области (Ленинградской энергосистеме) в ноябре 2019 года составило 4204,0 млн кВт•ч, что на 1,0 % меньше объема потребления за тот же месяц 2018 года.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 10 )

Топ вопросов про налоги при торговле через Interactive Brokers

- 13 декабря 2019, 13:24

- |

В этом видео мы разберем, как отчитываться перед налоговой при работе с американским брокером Interactive Brokers.

Еще больше интересного в телеграмм @Mindspace_ru.

Оксана Гафаити,

автор MindSpace.ru и Trades.MindSpace.ru

БЕТОН

- 13 декабря 2019, 11:44

- |

Сегодня заседание Центробанка РФ, и сегодня ожидаемо его ключевая ставка снизится еще на 0,25% — до 6,25%.

Ипотечников и тех, кто только планирует им стать — могу поздравить. Вы живёте в неплохое время! Если вы в процессе выплаты или взятия ипотеки за своё собственное жилье, за свой ДОМ, а не БЕТОН, то я вас поддерживаю, и ни в коем случае не принимайте этот пост на себя. Ипотека как способ получения своего дома — хорошо. БЕТОН — плохо.

Ну а я расскажу о своей ипотеке и о своем БЕТОНЕ.

БЕТОН расположен в областном центре в Поволжье, в неплохом таком тихом местечке, не на окраине, в пятиэтажечке. Куплен он в 2011 году в ипотеку за 1 720 000 рублей.

2011 ГОД

Мы — молодая семья (как в песне). Родители помогли со взносом, и нам одобрили ипотеку на прекрасную квартиру под 11,7% годовых! На тот момент это была крутая ставка, и крутые условия (кроме того что оплачивать надо было в сберкассе, со сберкнижкой, на которой МАТРИЧНЫМ принтером пропечатывался платеж).

( Читать дальше )

Лукойл - совет директоров одобрил новую дивидендную политику

- 12 декабря 2019, 16:13

- |

общая сумма дивидендов по размещенным акциям Компании за вычетом акций, принадлежащих организациям Группы «ЛУКОЙЛ», составляет не менее 100% от скорректированного свободного денежного потока Компании;

скорректированный свободный денежный поток рассчитывается по данным консолидированной финансовой отчетности ПАО «ЛУКОЙЛ», подготовленной в соответствии с МСФО, и определяется как чистые денежные средства, полученные от операционной деятельности, за вычетом капитальных затрат, уплаченных процентов, погашения обязательств по аренде, а также расходов на приобретение акций ПАО «ЛУКОЙЛ»;

( Читать дальше )

Дивидендная политика Газпром (релиз)

- 12 декабря 2019, 16:10

- |

РЕЛИЗ 12 декабря 2019, 14:30

- Предлагаемая база для расчета дивидендов — скорректированная чистая прибыль по МСФО.

- Целевой уровень выплат — не менее 50%, срок выхода на него — три года.

- Дивидендная политика в новой редакции будет внесена на утверждение Советом директоров «Газпрома».

Правление одобрило проект Дивидендной политики ПАО «Газпром» в новой редакции.

Документ подготовлен в рамках работы по совершенствованию финансовой стратегии компании и учитывает лучшие практики в сфере корпоративного управления. Цель новой Дивидендной политики — обеспечить наибольшую прозрачность механизма определения размера дивидендов и создать условия для роста доходов акционеров при сохранении высокого уровня финансовой устойчивости компании.

( Читать дальше )

Газпром одобрил новую дивидендную политику

- 12 декабря 2019, 15:30

- |

Выплаты составят:

по итогам 2019 года — 30% от прибыли

по итогам 2020 года — 40% от прибыли

по итогам 2021 года — 50% от прибыли

Для расчета будет использоваться скорректированный показатель прибыли по МСФО, то есть без учета неденежных статей, например, прибыли или убытка от валютной переоценки долга.

Важно, что Газпром добавил условие, что при росте коэффициента долговой нагрузки Чистый долг/EBITDA до 2,5 дивиденды могут быть снижены. Сейчас коэффициент составляет 1,1, максимум за последние 10 лет — 1,7.

Общая рекомендация — Hold.

Bastion в Telegram

Bastion в VK

Уведомил ФНС об открытии счета в IB ч.2

- 12 декабря 2019, 12:37

- |

Но потом увидел щедрое предложение от Тимохи по раздаче 2000р.

Это было бы хорошей прибавкой к моему 500р. счету для разгона халявных денег. Считай, 400% разом, за 1 день.

Вообщем ситуация разворачивается довольно инетересно на текущий момент.

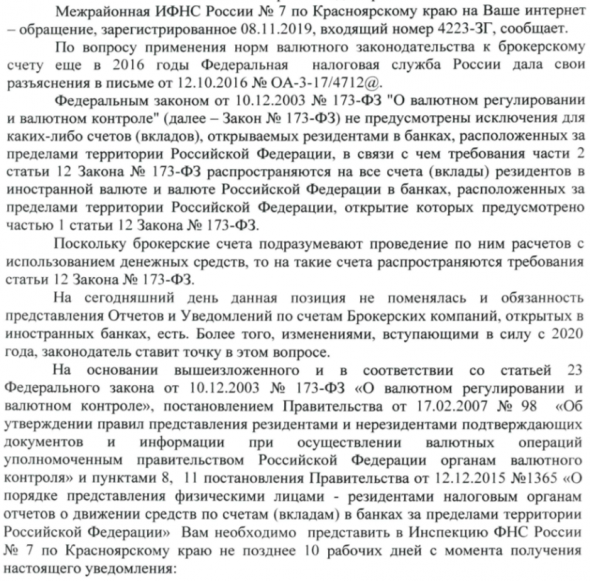

После написания топика, народ меня загнобил, что я поторопился и могу получить штраф, так как ФНС может не разобравшись его выписать за несвоевременное уведомление об открытом счете в банке.

Я написал письмо в ФНС (через сайт), что так и так, ребята, мол ошибся. Поторопился с подачей данных, да еще и на бланке банка. Сообщил так же что IB не банк. Выслал им скрин с сайта налоговой, где говорится что уведомлять не нужно раньше 01.01.2020г.

Сижу жду ответа....

Ответа пришел неожиданный:

( Читать дальше )

Топ вопросов про Interactive Brokers

- 10 декабря 2019, 16:28

- |

Коллеги, добрый день,

записала видео, в котором ответила на часто задаваемые мне вопросы про работу с американским брокером Interactive Brokers.

Еще больше интересного в телеграмм @Mindspace_ru.

Оксана Гафаити,

автор MindSpace.ru и Trades.MindSpace.ru

Как ловить черных лебедей

- 10 декабря 2019, 13:43

- |

На день рождения я обычно дарю друзьям книги по инвестированию. Уверен, что половина их даже не открывает. У меня есть любимый автор — Нассим Талеб. Он написал две замечательные книги — “Черный лебедь” и “Антихрупкость”. Это почти пошаговая инструкция как стать миллионером.

Вот типичные отзывы моих знакомых на произведения Талеба: “сложно”, “скучно”, “клонит в сон”, “слишком много философии” и т.д.

Поубивал бы! Но да ладно. Попробую сэкономить вам время и описать в рамках короткой статьи как делается первоначальный капитал.

Термин «Черный лебедь» обозначает событие, которое невозможно предсказать и которое коренным образом меняет судьбу отдельного человека или общества. Черные лебеди могут быть позитивными и негативными.

( Читать дальше )

БПИФ (ETF) от Тинькофф. Expense Ratio Шрёдингера – он как бы есть, и его как бы нет.

- 10 декабря 2019, 11:25

- |

Итак, вышел долгожданный релиз. Называется новый фонд от Тинькова – «Вечный портфель» или Tinkoff All-Weather Index. И нет – это не очередной комплиментарный пост в сторону Тинькофф – сегодня будет о плохом :(

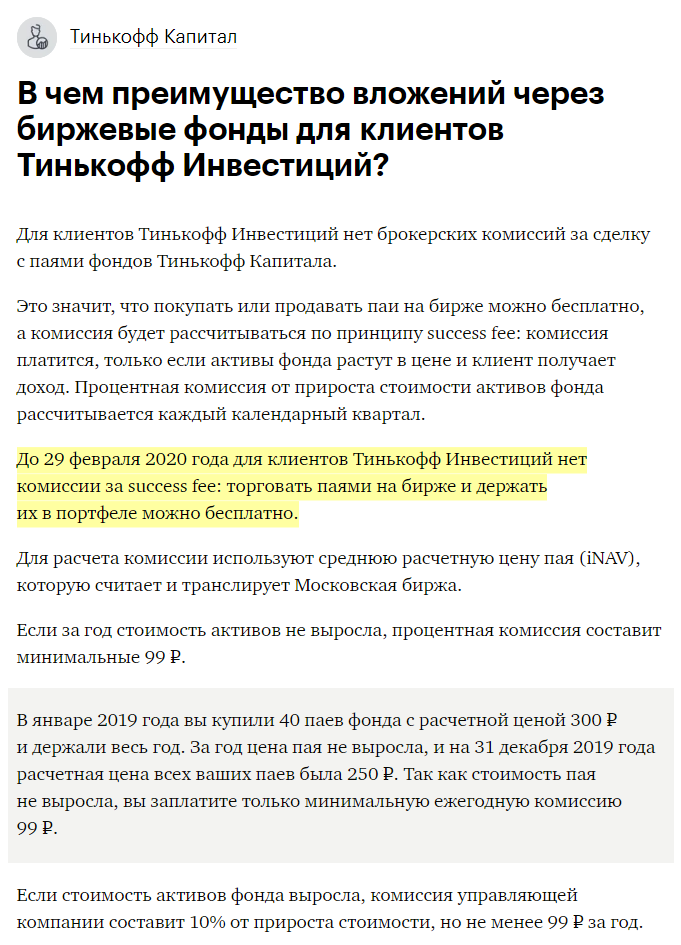

Такие вкусные условия заявлены – просто красота!

Собственно все условия тут, а пост не об этом.

Если кто не знает, то самый главный и определяющий фактор для подобного фонда – сколько вознаграждений фонд присвоит себе из стоимости чистых активов фонда (далее – СЧА). В английском языке это называется “expense ratio”, я к этому обозначению привык, и буду использовать его (далее – ER).

Эта комиссия незаметно, каждый день или каждый месяц по чуть-чуть удерживается из активов фонда, а не из вашего кошелька.

Так, например у одного из крупнейших фондов на американский индекс Vanguard S&P 500 ETF (VOO) ER составляет всего 0,03% в год от СЧА.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал