Избранное трейдера Artemunak

Вчера произошла смена тренда.

- 21 декабря 2019, 13:14

- |

Думается, что в рынке так же.

Кто ощущает, что весна идет, когда еще не пришла зима?

- комментировать

- ★1

- Комментарии ( 5 )

Брокеры - как можно потерять всё в современном мире инвестиций

- 21 декабря 2019, 00:57

- |

Тинькофф Инвестиции — недавно появившийся сервис (октябрь 2016), активно набирающий клиентов и занимающий второе место по количеству активных пользователей после Сбербанка. Тинькофф Инвестиции выпускает красочную рекламу предлагающую инвестировать в акции крупнейших иностранных компаний, включая Apple, Google, Microsoft и зарабатывать на этом деньги.

Сервис позиционируется как простой и удобный, поэтому быстро набирает популярность. Не редко на него ссылаются как на сервис для домохозяек, что и указано в названии одного из подробных обзоров «Тинькофф Брокер: ловушка для домохозяек» (ссылка)

Изначально сервис был запущен совместно с брокерской компанией БКС, но в прошлом году Тинькофф получил собственную лицензию на брокерское обслуживание и начал расходиться с БКС. При переводе клиентов на свои счета как одно из преимуществ указывалось отсутствие займов овернайт на счетах Тинькофф. Сторонние ресурсы писали: «Отсутствие займов овернайт позволяет не переживать за сохранность своих средств». Это же было написано и на самом сайте Тинькофф, некоторое время назад.

Система брокерских услуг задумывалась таким образом, чтобы максимально обеспечить сохранность активов клиентов. Для этого брокерской компании запрещено осуществлять операции с активами клиентов кроме как непосредственно по прямому поручению. Сами активы хранятся в сторонней компании депозитарии, у которой есть специальная лицензия на ведение такой деятельности. При таком подходе банкротство брокерской компании не приводит к потере активов клиента, и он спокойно переносит их под управление другому брокеру.

Эту же информацию предоставляет в описании услуг Тинькофф своим клиентам.

( Читать дальше )

Пародия на шоу "Деньги не спят"(переозвучка,юмор)

- 20 декабря 2019, 15:06

- |

Сегодняшняя переозвучка не очень смешная(как и оригинальный фильм), но мне кажется крайне важная, в ней я попытался осветить проблемы трейдерского сообщества, которые актуальны в том числе здесь и сейчас! К сожалению ютуб заблокировал видео, поэтому пришлось выкладывать его в ВК:

( Читать дальше )

ЛЧИ2019: фиаско делового подхода

- 19 декабря 2019, 19:06

- |

На смартлаб выложить фильм не получится, потому как ютуб забанил фильм.

Изначально хотел сделать на основе «Криминальное чтиво», но его уже замацали другие кинематографисты. Особого плана не было, но я знал как примерно должно начаться и как закончится. Труднее всего писались длинные диалоги (таких набралось 4). Больше 1000 титров. Для интересующихся, скорость добавления титров 1-3 минуты в час. Изначальная продолжительность фильма 2 часа 38 минут (158 минут), так что я вас всех пожалел (108 минут). Спасибо мне большое.

В общем, вам всем, кто захочет его посмотреть, придётся смотреть онлайн через яндекс диск, либо скачать его оттуда:

1) линк на видео прямо сейчас:

yadi.sk/i/ltd9pl44JbmjBQ

2) линк на видео в формате fullHD — скину, если кто попросит в комментариях.Буду рад комментариям. Благодарю за внимание.

300 лет в искаженной реальности

- 17 декабря 2019, 16:31

- |

( Читать дальше )

Бережем глаза

- 05 декабря 2019, 13:16

- |

Помимо случающихся проблем катастрофического характера (травма, кровоизлияние в сетчатку и т.п.), которых большинству удается избежать, есть и возрастные и профессиональные изменения. Для трейдеров, работающих с компьютером, неизбежно столкновение и с тем, и с другим.

Коварство и незаметность изменений в органах зрения, как это ни странно, вызваны эффективной работой мозга. То, что мы видим, видит не глаз. Это результат обработки головным мозгом получаемой глазом информации.

Мозг очень эффективное устройство, и ухудшение работы глаза он компенсирует алгоритмом обработки информации, в результате чего мы длительное время можем не замечать возникающих проблем (как не замечаем существующего у всех слепого пятна на сетчатке). Особенно незаметны проблемы, если они возникают постепенно.

( Читать дальше )

Машинное обучение — будущее всего алготрейдинга?

- 30 ноября 2019, 16:16

- |

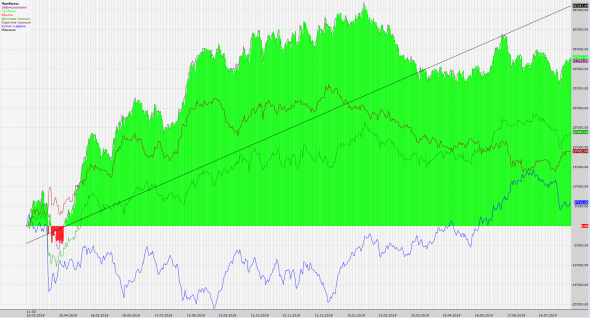

Всего лишь неделю нужно для того, чтобы каждый из вас смог сам научиться программировать сверточные нейронные сети, которые торгуют не хуже этой*:

Основное отличие машинного обучения от традиционного программирования состоит в том, что в задачах классического программирования вы знаете некие правила и жестко программируете их в поведении программы; в задачах машинного обучения вы не знаете по каким конкретно правилам должна работать программа и позволяете моделям машинного обучения самим найти их. Если вы хотите создать торгового робота, обычно, вы сами ищете некоторые правила (например, пересечение скользяшек, MACD>80 при убывающей луне — покупаю 2 лота) и жестко задаете такое поведения в роботе, тестируете и, возможно, оптимизируете некоторые параметры, но почему бы не поручить само придумывание правил машине? Методы машинного обучения, в теории, могут сами выбрать индикаторы, разработать правила входа, выхода и оптимальный размер позиций. Да чего уж… они могут сами придумать индикаторы, паттерны, которые могут быть гораздо лучше чем то, что придумали до этого люди. Ведь так и случилось в сфере обработки изображений, нейронные сети научились выделять значимые признаки из изображений гораздо лучше, чем алгоритмы, придуманные людьми. Компьютер обыгрывает людей в шахматы — игру, знания для которой люди накапливали ни одну сотню лет. Станет ли алготрейдинг следующей сферой, где будет господствовать нейронные сети или какой другой метод машинного обучения?

( Читать дальше )

Почему рынок недвижимости скоро рухнет?

- 29 ноября 2019, 05:12

- |

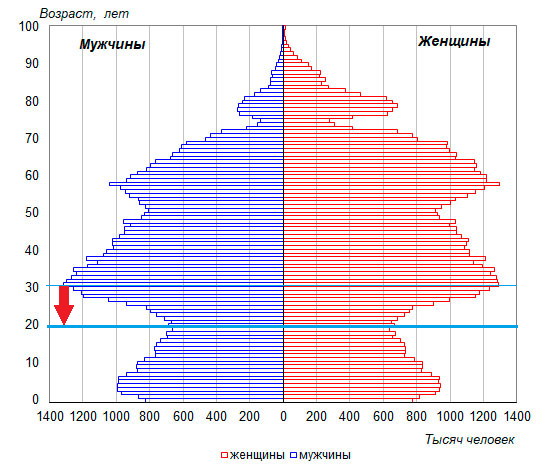

В период с 2000 до 2008 года был отложенный спрос со стороны поколения шестидесятников, которые, условно, разъезжались с тёщами. Не забываем, что 1998 год многих подкосил, там была стагнация до 2002 и уже с конца 2002 начался строительный бум.

Получается, что сейчас пик спроса, а в семейную жизнь начинает входить демографическая яма 90-х. И продлится это около 10 лет. Плюс часть этой группы молодых людей эмигрирует. Соответственно, прогнозируется существенный провал спроса.

Андрей Мовчан: Почему Мосбиржа показывает рекордный рост, несмотря на застой в экономике

- 28 ноября 2019, 09:25

- |

Пока все обсуждают, как вернуть экономику России от многолетнего застоя к росту, российский фондовый рынок ведет себя так, как будто делать ничего не надо – все и так уже наладилось. В начале ноября индекс Мосбиржи (MOEX, ранее MICEX) установил новый исторический рекорд, превысив 3000 пунктов.

Весь 2019 год этот индекс устанавливал рекорд за рекордом, давая поводы для оптимистичных заключений о состоянии российского фондового рынка, перспектив инвестиций в российские ценные бумаги и вообще будущего экономики России. И правда, как может быть туманным будущее экономики страны, где фондовый индекс растет практически свечой на протяжении пяти лет?

Красивая реклама

Умелые брокеры, чья прибыль напрямую зависит от количества проданных ценных бумаг, разработали подробную аргументацию, чтобы агитировать своих клиентов увеличивать позиции в российских акциях. Их объяснение обычно сводится примерно к следующим утверждениям.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал