Избранное трейдера Профессор

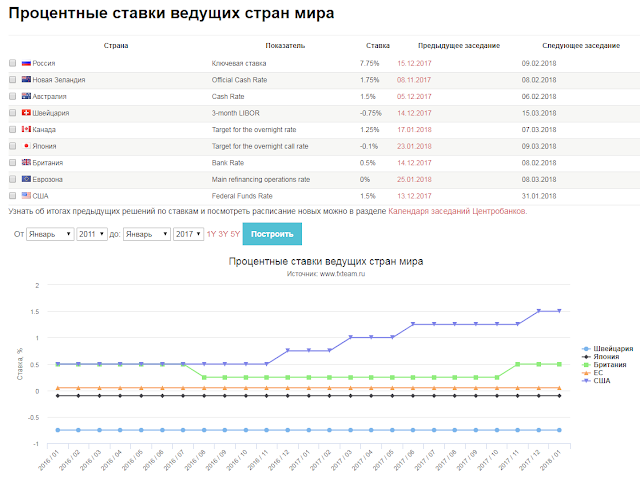

Центральные банки закручивают гайки: такого повышения процентных ставок не было с 2006 года

- 30 января 2018, 12:38

- |

На фоне тотального роста мирового ВВП процентные ставки в странах с развитой экономикой в 2018-м году повысятся в среднем не менее, чем до 1%. Настолько резко ставки не поднимались с 2006-го года.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

Удавка санкций

- 30 января 2018, 11:56

- |

Нет никаких гарантий, что мы не вернемся в 90е, стоит только ценам на нефть упасть на 20 долларов и простоять там пару лет.

Олигархи уедут, навальные размножатся. Будет не до смеха.

А когда деньги на армию и полицию закончатся-придется снова идти просить их на Западе. Вот сколько в этот раз Запад за дружбу попросит-неизвестно.

Нужны срочные реформы.

Неужели всем еще не надоело подстраивать свою жизнь с прогнозами на цены на нефть?

Текущие санкции пока ни о чем. Рынок будет расти

Выдохнули ? а по теме санкций это еще не все.

- 30 января 2018, 11:21

- |

Минфин США должен передать в конгресс доклад с анализом последствий возможного расширения санкций на российский госдолг. Он может быть секретным и его не опубликуют, но на графике возможно увидим :) Сам факт доклада не значит что санкции на госдолг будут введены.

Рынок в США сделал "поклевку" на снижение. Растут ожидания сильного провала.

- 30 января 2018, 09:43

- |

Рынок нефти в понедельник активно корректировался. Пока это кажется вполне естественным движением, ожидание которого мы многократно обсуждали. Предсказуемость это хорошо — значит, можно немного отвлечься, тем более есть на что.

В понедельник доходность десятилетних гособлигаций США пробивалась существенно выше сильных уровней сопротивления — максимумов 2016 и 2017 годов. (левый график). Распродажи были также и на фондовом рынке США (правый график). Резко выросла тревожность на рынках.

В такие дни лучше думается о предстоящем развороте. В качестве пищи для размышления предлагается фрагмент заметки Криса Гамильтона о важном признаке приближающейся глобальной фиксации прибыли. (https://econimica.blogspot.ru/2018/01/greatest-moments-in-profit-taking_29.html). В заметке предлагается посмотреть на график двух параметров. На нем синяя кривая — чистая стоимость домохозяйств (стоимость всех активов, находящихся в собственности американских домохозяйств), выраженная в процентах от располагаемых личных доходов (все источники дохода за вычетом подоходного налога). Красная — норма частных сбережений (сумма, оставшаяся от располагаемых личных доходов после всех произведенных расходов, которая может быть сохранена в банке и т. д.).

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 30 января 2018, 09:19

- |

ТМК оценила себя до санкций. Американский дивизион группы начал IPO в Нью-Йорке

Утром 29 января по времени востока США — в день, когда ожидалась публикация американским Минфином нового списка лиц, которые могут попасть под антироссийские санкции,— входящая в ТМК Дмитрия Пумпянского TMK Ipsco объявила об IPO в Нью-Йорке. Компания оценена в $1,4–1,6 млрд, рынку предлагается 38,3% акций, но ТМК может снизить долю в ней даже до 58,4%, если реализует опцион. В прошлом году Ipsco вышла в прибыль впервые с 2015 года и сумела более чем наполовину загрузить свои мощности в 1,5 млн тонн труб в год. С экономической точки зрения аналитики считают момент для размещения удачным. (( Читать дальше )

Случилось то, что случилось в 2008-м

- 30 января 2018, 01:46

- |

Это означает, что акции стоят слишком дорого относительно стержневого рынка — рынка госдолга США.

Кнопка BUY отлипла что ли?

- 30 января 2018, 00:15

- |

S&P500 в кои-то веки сегодня закрылся в минусе на 0.7%. Последнее время складывается ощущение, что просто залипла кнопка BUY у участников рынка.Я уже даже и не помню, когда американский рынок закрывался минус 1%. Всего лишь навсего жалкий процент. Но это настолько редкое явление, что очень тяжело вспомнить.

Правда сегодняшнее снижение достаточно логичное, с самого утра не заладилось в Китае (писал с утра сегодня в телеграмме https://t.me/MarketDumki/103 ), да и доходность по 10 -летним трежерис сегодня достигала уровня 2.72%. Напомню, что уже доходность по 2-х летним гособгациям США превышают дивидендную доходность индекса S&P500. Поэтому абсолютно логичным выглядит желание у некоторых участников рынка продать акции и купить трежерис с такой доходностью. Посмотрим, продолжится ли завтра этот процесс. Очень похоже, что пик эйфории как раз и пришелся на январь месяц.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал