Избранное трейдера Профессор

Карательная экономика США в 2017. Цифры!

- 16 января 2018, 09:51

- |

- В начале 1970х 70% мужчин (20-39) были женаты. Сейчас? 35%.

- Накопления только 25% амеров превышают $10,000.

- 44% амеров не могут найти $400 для неожиданных расходов.

- Активы всего 3 амеров превышают размер активов 50% населения.

- $137,000 — средний долг амер семьи.

- В 1960 здравоохранение одного человека стоило $146 в год. Сейчас? $9,990 (это во много раз превышает уровень офиц инфляции).

- Более 70,000 заводов исчезло с 2001. 6,985 retail площадок (от 1 до кучи магазинов и целых торговых центров) были закрыты (учитывая открытие новых) в 2017, что в 2.3 раза выше, чем в 2016.

- Ситуацию в retail секторе спецы уже давно называют Апокалипсисом. Toys R US сеть (амер Детский Мир и амер икона) объявила себя банкротом, уже закрыла 200 (21% от общего числа) своих магазинов и планирует закрыть ещё больше. Коллапс спроса на детские игрушки в гипер потребительской культуре = туши свет.

- 59.5% всех (то есть включая тех, у кого есть высшее образование)18-25 живут со своими родственниками, что в Штатах считается личной Катастрофой.

- Продолжительность жизни падает в Штатах уже 2 года из-за её коллапса именно среди белых. Рождаемость белых тоже падает.

- Около 50% амеров поддерживают нанесение превентивного ядерного удара по Северной Корее, хотя большинство из них не могут найти её на карте.

- Само собой, астрономический рост акций в Штатах в таком контексте = Пузырь.

- Коллапс прома и спроса = коллапс реальной экономики.

- 1991 стал началом Катастрофы не только для России, но и для всего мира, включая Штаты. Холодная Война 1.0 была Золотым Веком для России, Штатов и всего мира. «Совок был Злом!». Тех, кто до сих пор так думает, ждёт возрождённая советская карательная психиатрия.

- комментировать

- ★7

- Комментарии ( 42 )

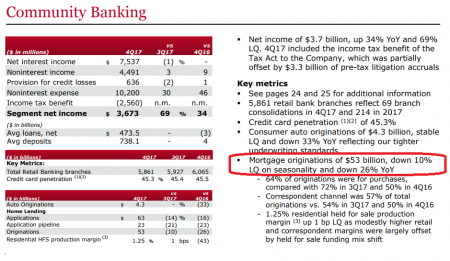

Отчет Wells Fargo и падение ком. недвижимости в США.

- 15 января 2018, 17:52

- |

Сам отчет здесь

www08.wellsfargomedia.com/assets/pdf/about/investor-relations/earnings/fourth-quarter-2017-earnings-supplement.pdf

1. Очередь запросов на ипотеку сократилась на 23% (по сравнению с тем же кварталом год назад) и находится на худшем уровне с краха 2008-2009.

2. Ипотечные запросы сократились на 16% и тоже вблизи посткризисных минимумов.

( Читать дальше )

Деньги любят тишину. Дед мороз не всегда приносит подарки.

- 15 января 2018, 16:56

- |

Подробнее по ссылке:

social.5-tv.ru/blog/43357745639/Peterburgskogo-blogera-millionera-izbila-i%C2%A0ograbila-v%C2%A0sobstvenno

Эксплуатация по Марксу

- 15 января 2018, 15:20

- |

А имел в виду он ровно следующее: капиталист-промышленник покупает рабочую силу, и перепродает ее в виде товарной стоимости с наваром.

Это своего рода спекулянт.

Но точно по той же, ничем необоснованной логике мы можем сказать, что крестьянин, например, покупая удобрения для своего производства, и выпуская конечный продукт, эксплуатирует продавца удобрения.

Чем отличается продавец рабочей силы от продавца удобрения, в данном случае? Ничем.

Этот пример показывает абсурдность марксовой теории, ее абсолютную бессмысленность.

Да, есть марксова «эксплуатация» в его смысле, но в ней нет ничего предосудительного. Он просто сыграл на словах, воспользовался негативным оттенком этого слова.

При этом, он удивительно мало акцентировался на ростовщическом капитале, пытаясь, как бы, свалить все на производственника. Случайно ли это?

А ведь реальная эксплуатация, приводящая к бедственному положению рабочего класса, и мелкого частного производителя, проистекает именно оттуда

Тем не менее, марксисты не перли бочку на своих хозяев. Более того, последователь Маркса Гильфердинг считал, что коммунизм — это власть финансового капитала.

Правильное понимание важности рискменеджмента.

- 15 января 2018, 14:54

- |

Получается, что незначительная по сложности часть трейдинга обеспечивает непропорционально большой вклад в биржевой заработок.

Любопытно, что рискменеджмент наверное единственная составляющая трейдинга, которая находится полностью в руках трейдера и зависит только от его действий. На рынок трейдер не имеет совсем никакого влияния, на инфраструктуру его влияние весьма ограничено. Даже организация рабочего процесса в некоторой степени зависит от внешних обстоятельств. Но вот почему-то большАя часть трейдерских неудач связана с пренебрежением именно самым простым и предсказуемым. Опыт, система, инфраструктура не помогут, если рубить на всю котлету, но при этом трезвая оценка собственных шансов может очень здорово поспособствовать приобретению этих опыта, системы и инфраструктуры.

Шкала поколений участников российского финансового рынка.

- 15 января 2018, 12:33

- |

Не раз встречал в сети и выступлениях коллег упоминания о разных поколениях/волнах участников российского фин.рынка по критерию времени начала торговли на биржах. Но ни разу не видел полную и объективную шкалу этих волн, наоборот — упоминания эти зачастую противоречат друг другу и весьма субъективны. Дошло до того, что у какого-то автора прочитал, что первая волна фондовиков -это пришедшие на рынок в нулевых годах ( как будто до нулевых рынка вообще не существовало))).

В общем, я решил навести порядок в этом вопросе и предложить свою, как мне кажется, наиболее полную, шкалу всех поколений участников российского фин.рынка от момента его создания в новейшей истории страны по настоящее время. Поскольку являюсь старожилом этого рынка и прошел все его стадии и состояния, я полагаю, что моя шкала может претендовать на достаточную объективность.В ее основу я положил не столько срок присутствия на рынке, сколько — качественный опыт торговли в значимых периодах/вехах отечественного фин.рынка, коими в первую очередь являются моменты серьезных структурных кризисов. Ибо, не секрет, что три месяца активной торговли в период кризиса дают нам опыта и информации и о рынке и о себе в рынке гораздо больше, чем три года тухлого флэта. А качественный торговый опыт — это пожалуй, единственный инструмент который и формирует нас, трейдеров. Таким образом, трейдер, переживший ( и активно отторговавший) определенный значимый кризис, имеет о рынке больше представления, чем тот трейдер, кто этого опыта не имеет. И чем больше таких кризисов трейдер прошел, тем более качественный поколенческий опыт он в себе несет. Однако, положив в основу именно принцип нахождения в тех или иных кризисах, я с удивлением обнаружил, что готовая таблица имеет и достаточно четкую временную (если хотите — математическую) закономерность. Оказывается, все значимые кризисы отечественных фин.рынков четко выпадают на года, оканчивающиеся на 4 и 8, что и определяет окончание одного поколения трейдеров и начало следующей волны)) Эта особенность придает моей шкале некий дополнительный логичный и математически законченный вид ))

( Читать дальше )

Это твоя жизнь, только твоя.

- 15 января 2018, 11:40

- |

Не позволяй никому заталкивать её в убогое повиновение.

Будь начеку, выходы есть всегда, где-то всегда есть свет. Возможно, он не так уж и ярок, но он сильнее тьмы.

Будь на чеку, ведь шансы предоставляются всем, учись распознавать и реализовывать их. Да смерть тебе не победить, но ты можешь победить запах смертельной затхлости в своей жизни. При чем, чем чаще ты учишься делать это, тем ярче будет свет вокруг тебя.

Это твоя жизнь. Только твоя, осознай это пока ты всё еще жив. Ты всемогущ, и миру не терпится, наконец, увидеть это.

Будешь пытаться – иди до конца. Иначе даже и не начинай. Это может значить, что ты не будешь есть три или четыре дня. Может значить, насмешки, издевательства, изоляцию.

Но изоляция это дар, это как тест твоей выдержки. Тест того, насколько действительно сильно ты хочешь сделать это. И ты сделаешь это.

книга основателя "Технониколь" Игоря Рыбакова "Жажда"

- 15 января 2018, 11:15

- |

Отрезвляет пессимистов и воодушевляет на подвиги оптимистов. Игорь Рыбаков мне понравился тем что он активный блогер.

А так же основал«Рыбаков фонд» и занялся просвещением. Это чуть ли не единственный человек, который открыто делится со всеми желающими, как построить компанию стоимостью миллиарды! И делает это в письменном виде.

Книга свежайшая, год издания 2018.

я на первом месте в мфд, про прибыльное ДУ

- 13 января 2018, 12:21

- |

А.Г. опять поднял тему как управляющие сливают деньги,

smart-lab.ru/blog/444869.php

пользуясь случаем напишу не только о том как мои роботы вышли на первое место в мфд, но и как выбрать управляющего который не сольёт, поскольку я не только мастер спорта подполковник Чингачкук но и сам успешно инвестировал в управляющих.

( Читать дальше )

Доверительное

- 13 января 2018, 09:51

- |

То есть основанное на доверии.

Человек доверяет деньги другому, зачастую малознакомому человеку деньги в управлении.

Что в этом плохого, ведь многие доверяют деньги банкам, размещая на депозит?

И ведь открыв вклад в банке, мы вообще не узнаем, как и кто управлял этими деньгами.

Так в чем принципиальное отличие?

Отличие частника управляющего от управляющего в банке?

А именно в том и состоит, что этот вот частный, а этот корпоративный управленец.

Первый будет бегать от вас как заяц, а второй никуда не денется.

Правда и в банках вас могут дурануть, заключив договор не на банк, а на частника.

Кому доверять? Я не доверяю никому, кроме себя. Если слил, то виноват сам и претензии только к себе любимому.

Лучше заработать мало самому, чем доверить кому-то и потерять всё.

А.Г. молодец, что вынужденно предал гласности управление Мурманска и Булыгиной, но сделал он это лишь по причине того, что в тексте мелькал ИК Форум.

А мне бы хотелось, чтобы такие как А.Г. делились подобной инфой, даже если про них самих там и не пахло.

Доверять или не доверять? Личное дело каждого.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал