Избранное трейдера Classic

инвестирование в дивидендные акции

- 13 ноября 2019, 10:09

- |

инвестирование в дивидендные акции

в последнее время только и слышу что инвестируйте в дивы и станете охульенщиком… заинтересовался темой… потратил сегодня 20 мин времени... делюсь результатом...

просто взял и проанализировал статистику по американским етф на высокие дивиденды сравнивая их с индексом широкого рынка vanguard 500 index investor

для этого пошел finviz.com/search.ashx?p=high%20dividend

и получил список етф на высокий дивиденд… чего там только нет… и высокие дивы с плечом… и высокие дивы развивашек… и высокие дивы + низкая волатильность...

затем пошел анализировать портфели

www.portfoliovisualizer.com/backtest-portfolio#analysisResults

выставил там индекс для сравнения… реинвестирование дивендов и ребалансировку раз в квартал...

и что в итоге...

из 25ти етф индекс широкого рынка победили 2 етф… причем они оба были со 2ым плечом… причем даже они не победили индекс широкого рынка очень сильно и в разы… где то на 25% и это на втором плече… все остальные етф на высокие дивы либо сильно отставали либо просто отставали от индекса широкого рынка...

( Читать дальше )

- комментировать

- ★31

- Комментарии ( 59 )

Юнипро: всё идёт по плану!

- 12 ноября 2019, 18:12

- |

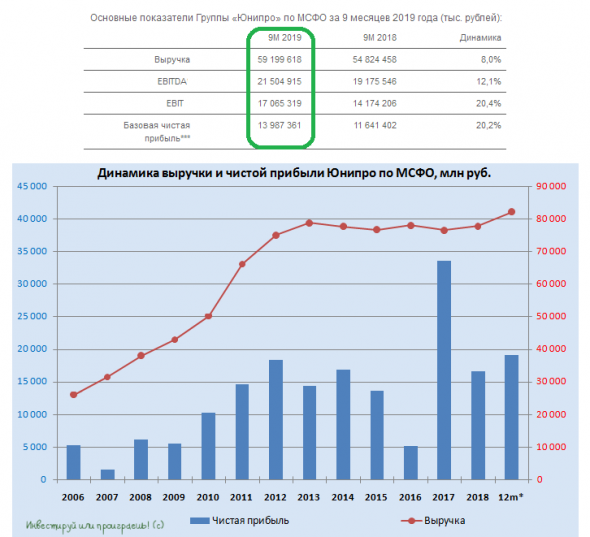

Юнипро отчиталась по МСФО за 9 месяцев 2019 года:

✔️ Лёгкое восстановление (или, как минимум, приостановка падения) объёмов генерации по итогам отчётного периода, вкупе с ростом цен РСВ (рынок на сутки вперёд) поспособствовали в итоге уверенному росту выручки компании в отчётном периоде на 8,0% (г/г) до 59,2 млрд рублей.

✔️ Как следствие – рост показателя EBITDA с 19,2 до 21,5 млрд рублей (с подтверждением прогноза на 2019 год на уровне 28-30 млрд рублей) и чистой прибыли – с 11,2 до 13,7 млрд рублей.

✔️ Юнипро подтверждает озвученную ранее дату ввода в эксплуатацию блока №3 Берёзовской ГРЭС после ремонта – 1 квартал 2020 года. По данным компании, в начале ноября успешно завершены гидравлические испытания, и теперь впереди предстоят электромонтажные работы (декабрь 2019), пароводокислородная очистка (январь 2020) и работы по теплоизоляции (февраль 2020).

✔️ А раз так, то на закуску я вас обрадую, пожалуй, самой главной новостью для всех акционеров: «Размер дивидендных выплат в 2020 году сохраняется на уровне 20 млрд рублей. Выплата дивидендов будет осуществлена двумя траншами». Ну вы поняли, да?)) Если нет – освежите в памяти вот эту картинку с дивидендными перспективами компании, всё актуально по сей день.

Как составить портфель по дивидендной стратегии?

- 12 ноября 2019, 12:45

- |

Доходность ОФЗ и депозитов обновляет минимум за несколько лет, что увеличивает интерес к инвестированию в акции. Наибольшую популярность среди начинающих инвесторов, как правило, имеют стратегии, связанные с поиском акций с наибольшей дивидендной доходностью. Мы разберем, какие ошибки можно совершить при формировании дивидендной стратегии и предложим свой вариант составления портфеля.

Высокая дивидендная доходность – лишь часть стратегии

Выбрать пару акций с наибольшей дивидендной доходностью – крайне рискованная стратегия инвестирования. Высокая дивидендная доходность означает, что рынок ожидает, что в дальнейшем дивиденды компании будут расти медленно или снижаться. При реализации негативного сценария акция может упасть в стоимости и принести большой убыток инвестору.

Чтобы защититься от негативного сценария инвестор должен придерживаться хорошей диверсификации и иметь в портфеле не менее 10-15 акций. Кроме того, в свою стратегию нужно включить мониторинг других показателей, которые укажут на возможные проблемы с последующей выплатой дивидендов.

( Читать дальше )

Усиленные Инвестиции: таблица параметров и итоги недели 1 - 8 ноября 2019

- 11 ноября 2019, 05:21

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- ММК вырос на 4.9%1 на фоне роста индекса Мосбиржи на 2.7% и укрепления рубля. Позитивен рост стоимости плоского проката в Китае и холоднокатаного проката в РФ, а также уменьшение стоимости железной руды и коксующегося угля в Китае. Негативно снижение цен на горячекатаный, оцинкованный и полимерный прокат в РФ. Целевая цена снизилась на 2%, потенциал роста уменьшился на 7%. Компания покинула тройку наиболее привлекательных.

- Акции ЛСР подскочили на 5.1%. ЛСР купила завод по производству газобетонных блоков мощностью 450 тысяч м3 в год у датской H+Н International за 1.12 млрд рублей (ЛСР).

- ТМК подорожал на 1.7%. Позитивно снижение цен на лом и горячекатаный прокат в РФ, а также уменьшение стоимости железной руды и коксующегося угля в Китае. Негативно снижение цен на сварные трубы в РФ и горячекатаный прокат в ЕС. Целевая цена выросла на 4%, потенциал роста увеличился на 2%. На неделе были совершены купли-продажи ТМК.

( Читать дальше )

МосБиржа: финансовые результаты за III кв. 2019 г. по МСФО

- 10 ноября 2019, 13:17

- |

Чистая прибыль компании за отчётный период увеличилась на 6,5% по сравнению с аналогичным периодом прошлого года – до 5,4 млрд руб. Скорректированная чистая прибыль на разовые резервы и на отложенный налог по ним выросла на 7,1% — до 5,5 млрд руб.

Рост прибыли обусловлен увеличением операционных доходов на 8,6% по сравнению с аналогичным периодом 2018 г. – до 10,7 млрд руб. В частности, чистый процентный доход вырос на 8,7% — до 4,2 млрд руб. из-за переоценки инвестиционного портфеля. Комиссионный доход увеличился на 8,1% — до 6,4 млрд руб.

( Читать дальше )

На пенсию в 65. Старт сезона БДС 19-20. Пришли дивиденды от ГазпромНефть. Налог на имущество вырос на 20%. Почему дивиденды выигрывают у коммерческой недвижимости...

- 07 ноября 2019, 06:57

- |

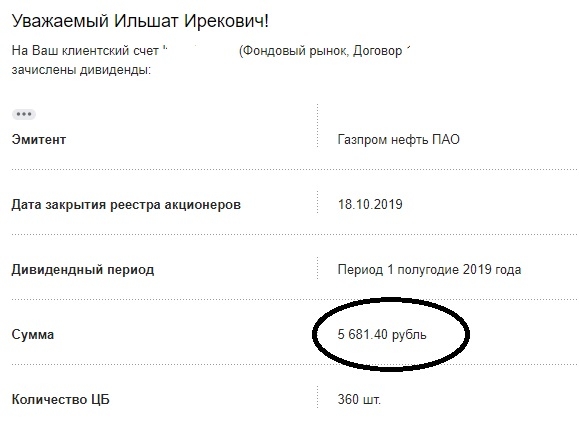

Ну вот, пришли первые дивиденды в новом сезоне БДС 19-20 (Большой Дивидендный Сезон, ноябрь19-октябрь20).

Итак, получил дивиденды, что я с ними буду делать?

Мой алгоритм прост как «дважды-два» (хотя 80% будут убеждать, что я ошибаюсь, ну да...

На самом деле это замечательно, что только 2% могут держать акции, получая дивиденды. Иначе был бы «тихий ужос»).

1) 11 ноября получу 3 тыра от зарплаты на ИИС, плюсую дивиденды, на круг 8600 руб.

2) Зайду 12-13 ноября на доход.ру/дивиденды.

По формуле Доходность=Дивиденды(УтвержденныеИлиПрогнозируемые)/ЦенаАкцииВмоменте БольшеИлиРавно СтавкиЦБРФ,

буду покупать акции, которых в моем портфеле мало. Скорее всего это будут Магнит, Детский Мир.

3) Все. Никаких ребалансировок и телодвижений. Каждый день минут 20 трачу на просмотр новостей БКС на quote-spy.com, очень уж мне нравится,

как они манипулируют сознанием. Наблюдаю со стороны за «марлезонским балетом». Ну я же физкультурник, а там мастера спорта, пусть молотят брокерскую комиссию, берут плечи и шорты одевают. Кто то же должен приносить хорошие дивиденды для ПАО Мосбиржа (эти акции в моем портфеле присутствуют).

( Читать дальше )

Металлурги.. тройка НЛМК, ММК и Северсталь. (не рыночная оценка) ... :)

- 06 ноября 2019, 12:51

- |

Вчера от нечего делать прикидывал разницу в показателях у 3 металлургов. (ММК, Северсталь, НЛМК), у меня получилось что при текущих ценах на акции Севки и НЛМК у ММК как минимум апсайд получается до 60р. цены.

1. Дивиденды к текущим за 3 кв. (ближайшая выплата за период):

НЛМК +2,5% (10% годовых),

Северсталь +3% (12% годовых),

ММК +4,5% (18% годовых)

2. У ММК отрицательный Чистый долг (считаем что его нет).

у Северстали долг 85 ярдов(0,43 к Еб) -растущий,

у НЛМК долг 145,3 ярда (0,76 к Еб) -растущий

3. Чистые активы ММК растущие 354,3 ярда., НЛМК = 374,8,

Северсталь = 213,2 млрд.

4. Рыночная капитализация ММК = 421 млрд.р, НЛМК = 782 млрд.р, Северсталь = 771,5 млрд.р

=============

по соотношению ЧА недооценка ММК к колегам по цеху получается в 2 раза!

у всех 3 компаний дивдоходность получается двузначная, что выше средней по рынку.

+ выплаты происходят на ежеквартальной основе, что дает возможность реинвестировать доходность в акции и тем самым еще поднять % выплат.

( Читать дальше )

Ленивый инвестор=богатый?

- 06 ноября 2019, 12:44

- |

С детства родители нам прививали житейскую мудрость о том, что нужно много трудиться, чтобы чего-то в жизни добиться и жить в достатке. Я согласен с этим и сам живу по таким принципам.

Однако, в инвестициях это не работает!

Не переключайтесь, и вы узнаете почему, чем меньше работаешь со своим инвестиционным портфелем, тем лучше получается инвестиционный результат.

«Кто не работает, тот не ест».

«Без труда не вытащишь рыбку из пруда».

«Кто рано встает, у того работа далеко»……….а нет, кажется это не так звучало.

Ну в общем вы поняли.

Труд в общественном сознании испокон веков отождествляется с некой выгодой. И чем больше трудишься, тем больше благ имеешь. И это логично.

Но в инвестиционном процессе трудоголики проигрывают! Ленивый инвестор, потрудившись на начальном этапе, составив правильный портфель, может и должен участвовать в дальнейшем процессе инвестирования как можно меньше. Достаточно ребалансировать портфель раз в полгода или в год.

( Читать дальше )

Инвестиционный аналитик Искандер Луцко о логике инвестиций, инвесторов и рынков

- 01 ноября 2019, 13:32

- |

«Наши люди смогли разобраться в запуске ракет, значит такие понятия, как „акции“ и „облигации“ для них тоже будут доступны».

Найдите 5 минут, чтобы узнать, как вести себя, если теряешь деньги и как узнать, что стоимость акций может резко упасть или вырасти.

Для тех, кто уже знает ответы на эти вопросы — вторая часть разговора. В ней о том, почему в нашей стране так мало знают о финансах, как работает инвестиционный аналитик и причем тут твиттер Трампа.

#1

Искандер Луцко — главный стратег и аналитик в ITI Capital. Это он делает те самые обзоры рынков, которыми зачитываются наши подписчики, и создает инвестиционные идеи, которые действительно работают.

Три совета для тех, кто держит деньги под матрасом?

Есть два типа людей, которые так себя ведут. Первые — это те, кто очень сильно обожглись. Этих людей мне очень жалко. Я и сам терял деньги, и один раз это было очень много. Шесть нулей. Доверился человеку. Но есть определенный залог успешного трейдера.

( Читать дальше )

На пенсию в 65. Итоги БДС 18/19. График поступления дивидендов по месяцам. Дивы дали ежемесячный доход (пенсию) 26300 руб. За год прирост составил 20%. Два новых эмитента в моем портфеле (всего 34).

- 01 ноября 2019, 13:23

- |

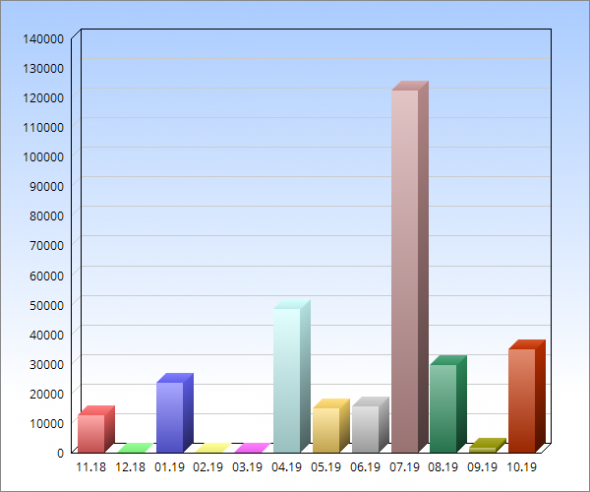

Итак, закончился мой Большой Дивидендный Сезон (БДС) 2018/2019.

С 1 ноября стартовал новый БДС 2019/2020.

Как поступали уже отчищенные от налога (НДФЛ) дивиденды на мой БС.

Хронология событий.

Разбивка по месяцам, сумма, эмитенты.

1) Ноябрь 2018 года = 12626 руб. (Татнефть, Акрон)

2) Декабрь 2019 г = 0

3) Январь 2019 г. = 23773 руб. (Юнипро, Лукойл, Газпромнефть, Татнефть, НЛМК, Ростелеком)

4) Февраль 2019 г. = 1253 руб. (Фосагро)

5) Март 2019 г. = 0

6) Апрель 2019 г. = 48624 руб. (ОФЗ-ПД, НКНХ пр)

7) Май 2019 г. = 14913 руб. (Северсталь, НЛМК, Мосбиржа, Таттелеком, ОФЗ-ПД)

8) Июнь 2019 г. = 15606 руб. (МРСК-Волги, Фосагро, Магнит, Северсталь, Акрон)

9) Июль 2019 г. = 122440 руб. (Сбербанк, НЛМК, ГМК Норникель, ВТБ, Башнефть, Юнипро, МРСК ЦП, ЛСР, Ленэнерго, Газпромнефть, МТС,

ЛУкойл, Татнефть, РОстелеком, Энел Россия, Россети, Аэрофлот, ФОсагро, Алроса, ФСК)

10) Август 2019 г. = 29576 руб. (Сургутнефтегаз, Газпром, ОФЗ-ПД)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал