Избранное трейдера Василий Олейник

Китай не решит проблему пузыря на рынке жилья

- 20 марта 2017, 21:25

- |

Те, кто заинтересован в ключевых моментах, определяющих будущую траекторию мировой экономики, в дополнение к мировому (читай, китайскому) кредитному импульсу, должны следить за ситуацией на рынке недвижимости в Китае.

Ключевой момент заключается в том, как Пекин сможет справиться с нынешним пузырем: если он не будет достаточно агрессивным, цены на жилье вновь вырастут, что приведет к еще более ненадежному пузырю. Если он будет слишком агрессивным, стоит ждать жесткую посадку. Хотя подобный крах вовсе необязательно должен привести к катастрофе для Китая, где правительство заблокирует все банки, а дефляционная волна распространится по всему миру на фоне ужасающего краха на рынке недвижимости.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Д. Рокфеллер: не все мечты сбываются? иногда стоит изменить мечту.

- 20 марта 2017, 18:23

- |

Есть легенда про Джона Рокфеллера о том, что не все мечты сбываются:

«Мечтал заработать 100 тысяч долларов и дожить до 100 лет, а заработал 192 млрд. долларов и умер в 97 лет. Не все мечты сбываются»

Сегодня 20 марта умер последний из внуков первого миллиардера Америки Дэвид Рокфеллер, ему был 101 год, но состояние всего 3,3 млрд. долларов.

Вот так дед не дожил до 100 лет, а внук дожил до 101 года, но скончался беднее деда.

Не все мечты сбываются? Как сказала одна героиня советского кино: «Я не изменила мечте, просто изменила мечту».

Возможно внук Джона Рокфеллера изменил мечту, и добавил себе почти 5 лет жизни в достатке.

Нефть Brent в рублях - минимум с ноября прошлого года (2950 руб за баррель)

- 20 марта 2017, 12:15

- |

Этот график вы всегда можете найти в интерактивном режиме по ссылке: https://ru.tradingview.com/chart/JGrlzs4y/ или построить и сохранить на своем рабочем столе самостоятельно, зарегавшись в Tradingview.

Какие есть идеи, в чем причина такого отклонения бакса-рубля от нормы? Честно сказать, я уже потерялся в догадках.

Возможно рубль просто движется в канве общего глобального тренда, где валюты сырьевых стран укрепляются. Вот например южноафриканский ранд:

И всё это двигается в рамках сильной корреляции РУБЛЯ и ГЛОБАЛЬНОГО АППЕТИТА К РИСКУ.

График тут: https://ru.tradingview.com/chart/mOkYlf3n/

По сути, получается что краткосрочная связь рубля с глобальным аппетитом к риску более сильная, чем рубля и нефти.

Ну и последний график: сезонность нефти в рублях:

Экспорт России 2016

- 18 марта 2017, 20:47

- |

По данным Федеральной таможенной службы* экспорт России в 2016 году сократился на 16.87% в сравнении с 2015. Номинальное падение составило: с 345 932,3 млн.$ в 2015 — до 287 574,0 млн.$ в 2016 году.

- несырьевой экспорт вырос на 1% и составил: 9.22%;

- остальные 90.78% — нефть, газ, невозобновляемые ресурсы, с/х и лес.

( Читать дальше )

доллар/рубль

- 18 марта 2017, 11:04

- |

Открываем эти самые открытые позиции по производным финансовым инструментам на 17 марта 2017 года:

Мы видим что большинство физ.лиц занимает длинные позиции. Из этого некоторые делают выводы что разворота тут быть не может.

Поскольку текущая ситуация довольно-таки схожа с весной 2015 года (в то время пара доллар/рубль упала на 48 и после этого выросла до 86), попробуем посмотреть данные за тот период времени.

( Читать дальше )

Величие и трагедия Минфина и ЦБ

- 18 марта 2017, 01:39

- |

Мифическая «стабильность» валюты который год не находит подтверждения в реальности.

ЦБ в разные периоды использовал разные инструменты, для влияния на курс.

Начиная от прямых интервенций (до введения плавающего курса) и заканчивая сложными негибкими инструментами (валютные РЕПО).

Что такое валютное РЕПО — это выдача банкам долларов под микроскопический процент. По сути, к чему это приводило в ситуации падающего курса — банки радостно продавали валюту, через несколько рублей ниже откупали ее и все, процент за использование отбит с лихвой.

Таким образом, не продавая валюту напрямую в рынок ЦБ стимулировал внутренний «керри-трейд.»

При этом и резервы на бумаге не сокращались, и проблема возврата баксов ложилась на банки, а не на ЦБ.

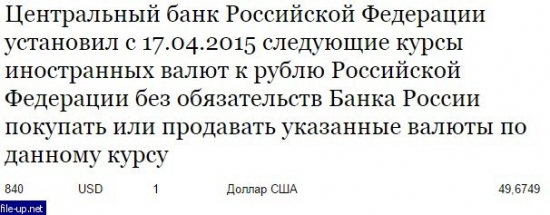

Таким образом мы прокатились весной 2015 года до 49 рублей за доллар.

Нужно заметить, что тогда в районе 55-56 рублей уже начинались панические сигналы от министров на тему падающей «бочки» рублебрента. Но запущенный процесс остановить очень сложно, в рынок побежали нерезиденты, продавая доллары и покупая российский рынок.

( Читать дальше )

А-А-А-А!!! Стопицот плюсофф!! Смотреть всем!

- 17 марта 2017, 19:12

- |

Смотрим срочно все фильм «CIRCLE» (Круг)

Фильм о дорогах, которые мы выбираем в окружающем обществе, о совести, морали, чести, и «заколачивании бабок» (в прямом смысле)))

Фильм о постоянном выборе (лонг или шорт), который мы постоянно вынуждены совершать (экспирация жеж!), и который, в конечном итоге, нас же и убивает!

В итоге остаётся только 2% победителей (цифра — выверена), и 98 — корма для них...

НЕ читайте описание фильма перед просмотром!

Для ориентировки: фильм — скользящая средняя между «Кубом» и «Экзаменом»))

Приятного (не спокойного, а приятного) просмотра!

Слушаю книгу

- 17 марта 2017, 11:09

- |

Слушаю книгу дальше.

Рекомендую эту книгу прочитать или прослушать всем.

Неприятный удар Газпрому...

- 13 марта 2017, 21:32

- |

Продолжавшийся более четырех лет спор вокруг цен на газ между Россией и Евросоюзом закончился капитуляцией «Газпрома». Под угрозой штрафов со стороны Еврокомиссии и нарастающих рисков проиграть конкуренцию сжиженному газу из США российский холдинг согласился радикально пересмотреть ценовую политику для Восточной Европы и Прибалтики, сообщила пресс-служба Еврокомиссии в понедельник.

На мой взгляд, в долгосрочном плане это очень весомый негативный моментик для Газпрома. Поход на 360 как минимум откладывается)) Много копипастить не буду, подробнее тут написано

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал