Избранное трейдера God

Прочёл первую книжку про Телеграм. Что нового узнал?

- 17 декабря 2018, 15:46

- |

Книжку написали три молоденьких мальчика для телеграм-чайников вроде меня. Но это не снижает полезность, которую я приобрел.

Мне понравилась простая мысль в начале книги, которая очевидна, летает где-то вокруг, но я наверное её не сформулировал. Можно тратить время на:

1. Создание ценности.

2. Создание актива.

Можно создавать ценность и получать деньги за это. Зависимость линейная. А можно создать актив, который будет создавать ценности, которые будут приносить деньги. Это бизнес-подход. Развитие бизнеса — это накопление активов. Почему я обращаю на это внимание? Потому что я всегда старался сам создавать ценность, а не активы. Хороший бизнесмен — все свое время посвящает созданию активов.

Идеи:

( Читать дальше )

- комментировать

- ★32

- Комментарии ( 33 )

Когда торговая система фильтрует боковик… Оптимальное количество убыточных сделок.

- 17 декабря 2018, 14:52

- |

Все знают, что трендовые системы зарабатывают при наличии направленного движения и теряют, как правило, на боковике. При этом боковик можно интерпретировать, как состояние рынка, которому свойственно колебания цены актива в рамках определённого «узкого диапазона». Другое дело, что самое понятие «узкого диапазона» не однозначно и определяется совокупностью факторов таких как: рабочий тайфрейм, чувствительностью торговой системы, волатильностью актива и т.п.

В попытка увеличить профит фактор системы, трейдер очень часто пытается либо её оптимизировать, в результате чего попадает в ловушку переопмтимизации (так называемая подгонка оптимизируемых предикторов под максимальный финансовый результат), либо включает в систему дополнительные фильтры боковика в виде индикаторов или доп. условий. И тот и другой метод имеет место для существования, важно только учитывать, что при той же оптимизации важно ещё проверять торговую систему на робастность. Так как прикладное ПО (типа TSLab) не позволяют этого делать, придётся использовать специализированные программы (например, Statistica). Об этом инфа возможно будет в следующем посте, в данном же топике речь пойдёт о том, как используемая вами торговая система может выступать в роли фильтра боковика. Как лично вижу это я. Руководствоваться при этом я буду следующим постулатом:

( Читать дальше )

Как зарабатывать на американском рынке, стратегия на годы вперед

- 15 декабря 2018, 17:16

- |

Наткнулся на ZeroHedge на одну из последних публикаций, где они разбирают торговую систему дававшую прибыль на протяжении многих лет. Фундаментально она представляется крайне интересной, поэтому я решил посвятить небольшую публикацию ее разбору. Суть системы в следующем: мы ожидаем негативного закрытия недельной свечи на S&P500, после чего встаем в покупку на протяжении всего следующего за этой неделей торгового дня. Иными словами, мы занимаемся типичной «покупкой дна» на американском рынке в ожидании «Plunge Protection Team» (изначально вполне себе официальная рабочая группа, однако название давно стало собирательным образом для американских трейдеров. Что-то вроде нашего кукла, только занимающегося поддержкой рынка). Самое смешное, что стратегия работает, вот среднедневной возврат (по факту возврат на одну сделку, т.к. ее продолжительность по системе равняется одному торговому дню) по годам начиная с 1980-х:

( Читать дальше )

Автоуровни для квика.

- 13 декабря 2018, 10:51

- |

Вчера наткнулся на этот индикатор для Квика.

Говорят, это новинка и такого еще ни кто не делал. Сделан как срипт на Lua. Я точно подобного не встречал.

Самая идея фильтрования очень понравилась. Как думаете, это реально рабочий вариант или так себе?

5 убийц дофамина

- 12 декабря 2018, 13:58

- |

Дофамин важный гормон и нейромедиатор, он ведет человека к цели, мотивирует. Если ваша мотивация кажется вам недостаточной, возможно, вы где-то понапрасну растрачиваете запасы дофамина.

1. Секс (а также мастурбация, просмотр порно, хотя и в меньшей степени). Ключевая базовая потребность удовлетворена. «Вообще уже ничего не хочу, альфа самец же». Чувствительность мозга к дофамину снижается, падает его выработка.

2. Избыток информации. Раньше, когда информации было мало, а искать ее было трудно, дофамин помогал «преследовать цель». Сейчас инфы в избытке, механизм выработки дофамина «устает» от постоянных всплесков. Искать приятнее, чем

( Читать дальше )

Маркет-нейтральная стратегия на производных VIX

- 11 декабря 2018, 22:34

- |

В этой статье рассмотрим простейшую маркет-нейтральную стратегию из производных инструментов на индекса страха для S&P 500 (VIX). В основу положим контанго фьючерсов на VIX. Будем опережать SPY.

Использовать будем ETF на фьючерсы разных сроков. Всё это мы приготовим в Quantopian. Поехали!

( Читать дальше )

Недельный отчет ПАММ счетов fintechnology 14 c 02.12.18 по 08.12.18

- 08 декабря 2018, 08:36

- |

— возраст ПАММ-счета — 281 день

— величина управляемого капитала составляет $324 544,21 (максимум за всю историю счета), за неделю пополнения $4287,04 снятия $4945,40

— Общая доходность счета (по кривой доходности брокера) с учетом текущей просадки +43,51%, реальная доходность счета за неделю +21,35%

— Текущий торговый результат (прибыль — просадка) +$61 765,01

— Совокупный итог по закрытым и частично зафиксированным сделкам увеличился на $14 114,23 и составляет $129 685,37

— Доступные средства $256 623,85 рабочая просадка -21,56% (средняя).

— Рабочая загрузка депозита (используемое кредитное плечо) 15,04%

Рейтинг АМаркетс по фирменному показателю брокера T-score (учитывает совокупность баллов набранных по показателям счета) — 20 место

— 1 место по величине управляемого капитала.

Альпари ( alpari.com/ru/investor/pamm/410228/ )

— возраст ПАММ-счета — 277 дней

— величина управляемого капитала составляет $472 513,66 (максимум за всю историю счета), за неделю пополнения $7158,70 снятия $3842,36

( Читать дальше )

Покупка баксов на бирже и вывод через вклад!

- 07 декабря 2018, 09:17

- |

Недавно снял видео где поэтапно показал как можно купить валюту на бирже, а затем вывести ее себе на счет, схему показал с целью экономии для тех кто покупает валюту в обменниках!

У многих на тот момент возник вопрос: «как я собираюсь эти деньги из банка забирать и сколько еще за это заплачу!»

Сегодняшним постом отвечаю, забрал 1000 долларов купленную по той схеме без каких-либо комиссионных или «удержаний» этих денег на счете!

Для этого посетил с паспортом ближайший Сбербанк! Комиссия за саму сделку составила 225 рублей, итоговая выгода 1 000 рублей за 1000 долларов(по обменному курсу Сбербанка на день покупки), если брать больше, выгода тоже больше!

Напоминаю в текстом виде простую схему покупки валюты:

1. Заходим в свой сбербанк онлайн, если у вас есть счет в Сбере, если нет идем и открываем любой самый дешевый карточный счет и сразу подключаем себе сбербанк онлайн(далее СО) через банкомат, на всё это у вас уйдет 30 минут!

( Читать дальше )

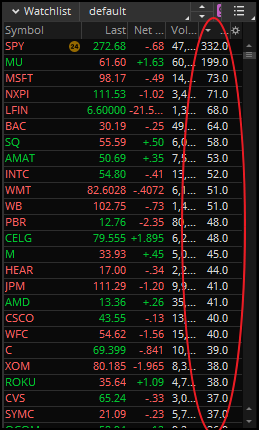

Thinkorswim TOS Фильтр для watchlist

- 06 декабря 2018, 11:27

- |

Показывает IQ акции.

Чем больше показатель IQ у акции, тем больше денег она позволяет в себя распихать))!

Кто торгует большие объемы — тому может пригодиться.

Полная библиотека индикаторов, фильтров и и сканеров для Thinkorswim в этом блоге http://bit.ly/2vKq4F8

#Thinkorswim filter for Watchlist

#Показывает IQ акции

#Thinkorswim https://RadchenkoVY.com/TOS

def length = 14; # сколько дней учитывать при расчетах показателей

input AvgVolume = {default "1", "0"};

input ATR = {default "1", "0"};

def iATR = Round((Average(high(period = "DAY"), length ) - Average(low(period = "DAY"), length )), 2);

def iAvgVolume = Round(Average (volume(period = "DAY")[1], length), 1);

plot IQ = round ((iAvgVolume/390*iATR/1000),0);- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал