Избранное трейдера ED

Перспективные фонды на российские акции

- 15 сентября 2021, 12:50

- |

Всем привет) Как вы знаете, я стараюсь в основном заходить на рынок не путем покупки отдельных акций, а через приобретение фондов на те или иные индексы.

Главный пункт, за что справедливо критикуют индексное инвестирование - в составе индекса (и соответственно фондов) помимо нормальных компаний вы покупаете попутно еще и всякий шлак, а также явные пузыри, которые могут лопнуть в любой момент. Основной индекс Мосбиржи это тоже не миновало — в нем содержатся такие компании, как: Аэрофлот, ВТБ, Киви (вложения в эти компании лично у меня вызывают ОЧЕНЬ сильные сомнения), Тиньков, ОЗОН, Фикс-прайс (они все перспективны, но ценник сейчас выглядит очень завышенным).

Казалось бы, если вы покупаете только фонды, то покупка всего это является неизбежным, хотите вы этого или нет - НО - тут нам на помощь придут альтернативные индексы.

Какие они существуют

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 39 )

Количество сделок в недвиге -26%!!!

- 14 сентября 2021, 20:57

- |

А В ПИТЕРЕ П…Ц. количество сделок в новостройках упало в августе на -26% по сравнению даже с августом 2019 года!!!

В августе 2021 года выручка (поступления на счета застройщиков, продавцов, эскроу-счета) от розничных продаж квартир и апартаментов в новостройках по зарегистрированным ДДУ и уступкам в Петербургском регионе (Санкт-Петербург и Ленинградская область) оказалась на 14% выше, чем в августе 2019 года. В лотах зарегистрированные продажи оказались ниже на 26%, чем два года назад. В качестве базы для сравнительного анализа взят «нормальный» август 2019 года, а сравнение с 2020 годом в комментариях. Рост выручки достигнут за счет роста за два года средней цены реализованного лота на 53%. При этом цена кв. м за два года подросла на 56%. Доля ипотечных сделок в августе 2021 существенно выше, чем два года назад — 64% против 52%.

За два месяца с переформатирования программы льготной ипотеки рынок новостроек «сжался» на 25% — если в июне 2021 года выручка застройщиков региона оценивалась в 49 млрд рублей, то в августе 2021 в 37 млрд рублей. За два месяца средняя площадь реализованного лота сократилась на 5%, а число реализованных лотов на 24%. При этом за счет роста средней цены реализованного кв. м средняя сумма сделки осталась на прежнем уровне. Доля ипотечных сделок сократилась с 73% в июне, до 64% в августе 2021 года.

( Читать дальше )

Как приучить себя не тратить деньги?

- 13 сентября 2021, 11:39

- |

Первая цифра это число на которое нужно умножить вашу потенциальную сумму расходов чтобы понять, чем бы эта сумма стала через 10 лет с учётом инфляции при консервативном индексном инвестировании.

Вторая цифра это то же самое, но в номинальном размере, без учёта инфляции.

Не заказывая в очередной раз доставку еды на дом, не вызывая такси, не покупая кофе и дорогой ужин, вы сможете легко подсчитать сумму не только экономии, но и заработка.

Широкий обзор рынка акций в поисках среднесрочных идей (вдруг кому еще интересно?)

- 11 сентября 2021, 22:17

- |

Решил для себя проанализировать недельные графики 43 акций, чтобы составить шорт лист для более детального анализа.

В общий список не попали акции третьего эшелона, мертвые акции второго эшелона и привилегированные акции первого эшелона. Критерий «мертвости» оцениваю по объемам спроса и предложения.

🟢Акции, попавшие в шорт лист, будут мною подробно анализироваться (не пакетом, но по одной-две за раз) с целью составления торгового плана — уровни и условия покупки, цели, условия выхода из акции и другие важные для меня моменты.

🔴Акции, не попавшие в шорт лист, будут раз в месяц бегло просматриваться на предмет существенного изменения графика и возможного появления идей.

Далее, по алфавиту. Все комментарии продублированы на графиках (графики в хорошем качестве, если что-то не открывается — то проблема в браузере/клиенте/устройстве).

AFKS – АФК СИСТЕМА

( Читать дальше )

Вы думаете, что можете выбирать перспективные акции?

- 01 сентября 2021, 12:03

- |

Всем привет! Рылся я тут закромах Московской биржи, нашел прелюбопытнейший материал — данные по доходности отраслевых индексов, причем в сравнении с общими индексами.

Вот например — в 2020 году все полюбили металлургов потому что они отлично подросли в цене и платили хорошие дивы — теперь народ думает, что так будет всегда и с удовольствием их тарит себе в портфель. Но так будет не всегда. Через пару лет наступит разочарование и они их продадут и начнут брать что-то другое, все вокруг будут виноваты — правительство, налоги, брокер и биржа, что не оправдали их надежд. Угадать какая акция будет перспективна на промежутке в несколько лет практически нереально. Да даже не то, что отдельную компанию угадать, угадать перспективную отрасль сложно.

Вот вам пример:

Всеми любимые металлурги на промежутке в 10 лет вполне средним вариантом. Нефтянка и химия обошли их, а также индекс компаний средней и малой капитализации и индекс широкого рынка. Самыми убыточными оказались индекс электроэнергетики и телекоммуникаций (по телекоммуникациям я, если честно, удивлен). А если посмотреть данные по годам, то можно увидеть, что отраслевые индексы по годам могут оказываться как в числе лидеров, так и в числе проигравших, а вот широкие индексы (Мосбиржи, голубых фишек, широкого рынка) всегда держатся более-менее по среднему.

( Читать дальше )

АЛРОСА - спектакль окончен

- 01 сентября 2021, 09:50

- |

У инвесторов есть одно правило. Не должно быть любимых компаний, отношение к которым может быть необъективно. Долгие годы АЛРОСА — была для меня именно такой. Мне удалось победить свою любовь, хотя и продолжал держать в портфеле ее акции. Сегодня проверим, насколько объективнее я стал.

Вся эксклюзивная аналитика в Telegram. Подписывайтесь!

Прошлый год для компании стал настоящим испытанием. Локдауны заставили приостановить аукционы, а продажи алмазно-бриллиантовой продукции просто рухнули. На фоне низкой базы прошлого года, результаты первого полугодия выглядят просто потрясающими.

Выручка АЛРОСА выросла в 2,5 раза до 184 млрд рублей. Этому способствовал рост цен на алмазы и увеличение объемов продаж. IDEX Diamond Index переписал локальные максимумы и останавливаться пока не планирует. Выпавшие объемы закупок органными предприятиями в прошлом году, компенсируются ростом спроса в текущем. Отсюда и такие цены.

( Читать дальше )

Сравнение фондов на индекс Мосбиржи

- 30 августа 2021, 13:47

- |

Всем добрый день!

Если у вас есть брокерский счет и вы хотите инвестировать в российские компании, вы можете купить отдельные акции или покупать индексные фонды. О плюсах и минусах каждого подхода это тема для отдельного поста, лично у меня мой набор дивидендных акций проиграл в доходности индексу (и вероятно проиграет на долгой дистанции). Кому интересно сравнение результатов инвестирования в отдельные акции с индексом, про это серия постов:

Сравнение доходности за год:

https://zen.yandex.ru/media/id/604b4ece654f8a4a7a5539db/popytka-obognat-indeks-mosbirji-610d8f412fb81219194136d5 — для основных компаний, https://zen.yandex.ru/media/id/604b4ece654f8a4a7a5539db/rezultaty-investicii-vo-vsiakii-shlak-610d004f65c5547a1714fafa — для компаний второго эшелона.

( Читать дальше )

3 инструмента создания эффективного портфеля

- 24 августа 2021, 21:02

- |

Всем привет!

В прошлой части рассказал про пассивный подход в инвестициях, его принципы и почему это оптимальный выбор для большинства частных инвесторов. Кто не читал — можно ознакомиться здесь.

В этой части расскажу про распределение активов, ребалансировку и риск-профиль. Эти инструменты — неотъемлемая часть пассивных инвестиций. Но прежде — небольшое теоретическое вступление))

Современная портфельная теория

Современная портфельная теория началась с Гарри Марковица, который:

— во-первых, перевел на язык математики понятие риск, т.е. он предложил измерять риск в виде стандартного отклонения доходности актива от ее среднего значения. И тем самым связал риск с доходностью: чем выше риск, тем выше доходность. Об этом я писал в прошлом посте.

— во-вторых, выдвинул идею о том, что общий риск портфеля можно снижать, используя разные классы активов.

Причем, важно отметить, что активы в портфеле, которые изменяются одинаково, т.е. коррелируют — не приводят к снижению риска. Т.е. нас интересуют именно не коррелирующие активы. Примером таких активов служат акции и облигации, т.к они разные по своей природе. Впоследствии, за свою работу, Марковиц получил Нобелевскую премию.

( Читать дальше )

Алроса. Обзор финансовых показателей 2-го квартала 2021 года

- 17 августа 2021, 14:32

- |

Алроса опубликовала финансовые результаты по МСФО за 2-й квартал 2021 года. Продажи компании за этот отчетный период были уже известны, поэтому справедливо было ждать хорошие результаты. Отчет и правда оказался успешным, но свободный денежный поток оказался ниже моих ожиданий, но обо всем по порядку.

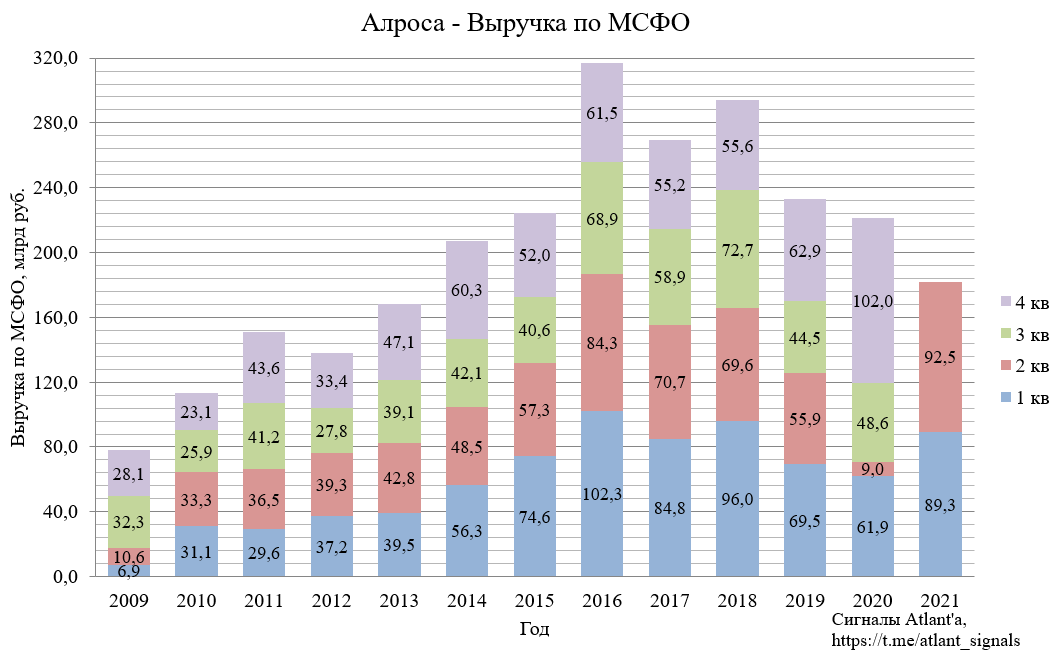

Выручка во 2-м квартале составила 92,5 млрд руб. и выросла на 927% относительно прошлого года и на 4% относительно предыдущего квартала.

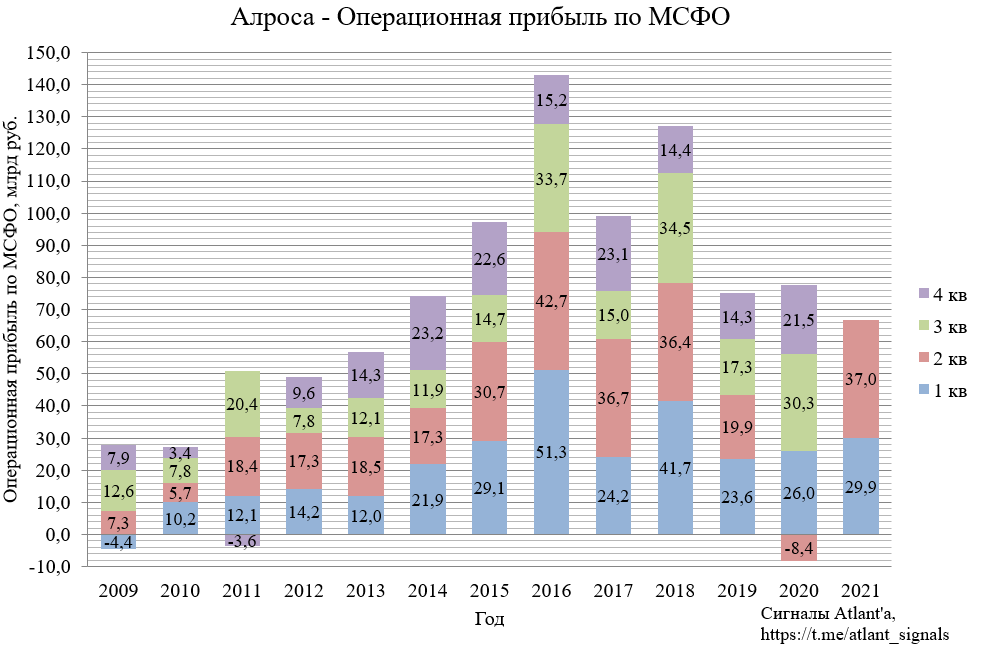

Операционная прибыль во 2-м квартале составила 37,0 млрд руб. против убытка годом ранее. Относительно предыдущего квартала рост составил 24%, при сопоставимой выручке операционная прибыль увеличилась благодаря росту цен на алмазы и меньшему объему продаж. Если рассматривать в разрезе 2-х кварталов, то лучше показатель был только в 2016 году.

( Читать дальше )

Эталон в моменте кажется привлекательным. Добавили в портфель

- 11 августа 2021, 22:26

- |

Компания Etalon Group – недооцененный девелопер с сильными проектами. С учетом текущей рыночной конъюнктуры имеет мультипликатор EV/EBITDA 3.9x и хорошие дивиденды по итогу 2021 года, прогноз около 13% дивидендной доходности к текущей цене.

Группа Эталон – вертикально-интегрированный строительный холдинг, ведущий свою деятельность на Российском рынке более 30 лет.

Умеренный рост

Исторически компания хорошо наращивала финансовые результаты:

Продажи с 2017 года – 16,7%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал