SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера JAGUAR

Семь дней в июне которые потрясут мир!

- 03 июня 2012, 15:26

- |

12 — июня — день независимости России, митинги, акции, неторговый день на фоне того, что все работают(у нас два выходных 11 и 12)

14 - очередной саммит стран ОПЕК..

15 — экспирация.

17 — выборы в Греции.

18-19 крайние, перед введением эмбарго, переговоры с Ираном.

18-19 июня Саммит G20

19-20 июня заседание ФРС

Осталась всего одна неделя… причем весьма вкусная для спекулянтов, и проторговать ее нужно так, чтобы «не было мучительно больно за» упущенные возможности.

Да, кстати 19-20 еще новолуние

14 - очередной саммит стран ОПЕК..

15 — экспирация.

17 — выборы в Греции.

18-19 крайние, перед введением эмбарго, переговоры с Ираном.

18-19 июня Саммит G20

19-20 июня заседание ФРС

Осталась всего одна неделя… причем весьма вкусная для спекулянтов, и проторговать ее нужно так, чтобы «не было мучительно больно за» упущенные возможности.

Да, кстати 19-20 еще новолуние

- комментировать

- ★12

- Комментарии ( 17 )

Spydell: "ЦБ РФ содействовал обвалу рубля в мае"

- 31 мая 2012, 10:35

- |

ЦБ РФ содействовал обвалу рубля. По крайней мере, такой вывод можно сделать по совокупному объему интервенций ЦБ на внутреннем рынке в мае. Выходит, что ЦБ не продавал валюту, а покупал, т.е. провоцировал дальнейшее ослабление рубля. Сумма за май не очень большая – чуть более 60 млрд рублей, что например в 2 раза меньше, чем в марте, но сам факт.

Рубль обвалился за месяц на 10%. За последние 15 лет такое было только 4 раза! После дефолта 98 года, во время острой фазы кризиса 2008, в сентябре 2011 и сейчас. Но если смотреть по интервенциям в сентябре 2011, то тогда ЦБ продал иностранной валюты на 227 млрд рублей (данные приведены в рублях по среднему курсу).

В принципе, это поддержка для экспортеров сырья. Допустим, если в марте продавали 1 баррель по средней цене 125 баксов и конвертировали по среднему курсу за месяц в 29.3, получая 3662 рубля за каждый баррель, то при падении нефти в мае до 110 баксов и среднем курсе 31 выходит 3410 руб. Падение выручки на 7% при падении цены нефти на 12%. Ну а при курсе 33 вообще никакого падения выручки нет. Так что учитывая, что расчеты и выплаты налогов в России производятся в рублях, то доходы экспортеров сильно сглаживаются, что как бы благоприятствует фин.показателям.

( Читать дальше )

Рубль обвалился за месяц на 10%. За последние 15 лет такое было только 4 раза! После дефолта 98 года, во время острой фазы кризиса 2008, в сентябре 2011 и сейчас. Но если смотреть по интервенциям в сентябре 2011, то тогда ЦБ продал иностранной валюты на 227 млрд рублей (данные приведены в рублях по среднему курсу).

В принципе, это поддержка для экспортеров сырья. Допустим, если в марте продавали 1 баррель по средней цене 125 баксов и конвертировали по среднему курсу за месяц в 29.3, получая 3662 рубля за каждый баррель, то при падении нефти в мае до 110 баксов и среднем курсе 31 выходит 3410 руб. Падение выручки на 7% при падении цены нефти на 12%. Ну а при курсе 33 вообще никакого падения выручки нет. Так что учитывая, что расчеты и выплаты налогов в России производятся в рублях, то доходы экспортеров сильно сглаживаются, что как бы благоприятствует фин.показателям.

( Читать дальше )

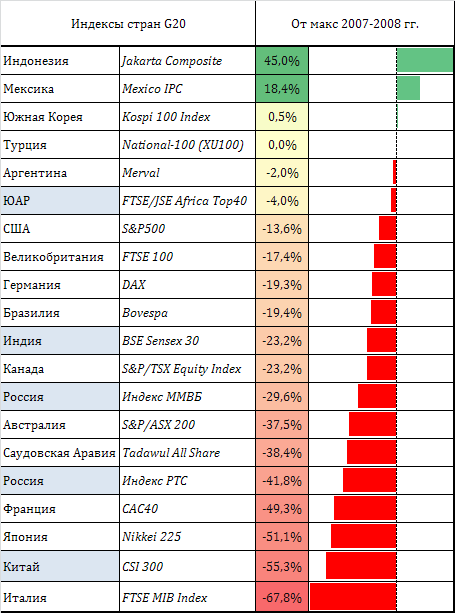

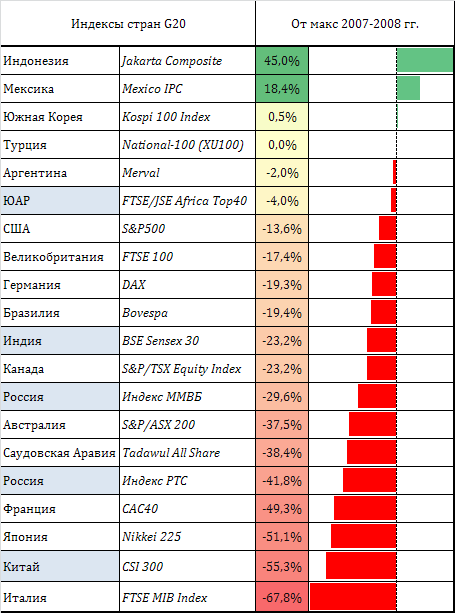

4 года кризису. Динамика индексов "большой двадцатки"

- 13 мая 2012, 16:23

- |

С начала кризиса прошло 4 года.

На картинке ниже — результаты пройденного индексами стран «большой двадцатки» 4х летнего пути — по сравнению с докризисным максимумом.

(голубым выделены страны BRICS )

Upd: Бразилию отметить забыл :))

На картинке ниже — результаты пройденного индексами стран «большой двадцатки» 4х летнего пути — по сравнению с докризисным максимумом.

(голубым выделены страны BRICS )

Upd: Бразилию отметить забыл :))

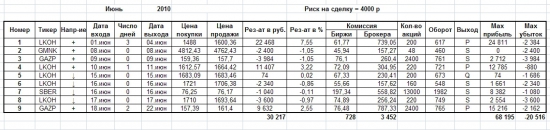

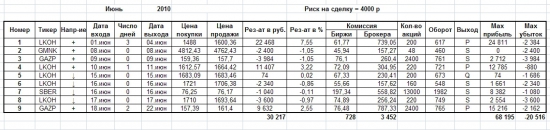

Шаблон моего журнала сделок

- 21 апреля 2012, 17:44

- |

Считаю, что журнал сделок, важнейшая часть трейдинга. Именно он помогает не наступать на одни грабли несколько раз. Естественно, у каждого должен быть свой журнал, не навязываю именно этот. При составлении этого журнала мне помогли книги А. Элдера, что-то я взял у него, что-то добавил сам. В 2007 году я его несколько раз переделывал, но последние 4 года веду его именно в таком виде. Надеюсь он поможет Вам сделать торговлю более дисциплинированной.

Max прибыль — Максимальная плавающая прибыль в сделке

Max убыток — Максимальный плавающий убыток в сделке

( Читать дальше )

Max прибыль — Максимальная плавающая прибыль в сделке

Max убыток — Максимальный плавающий убыток в сделке

( Читать дальше )

Мой Риск Менеджемент

- 18 апреля 2012, 14:46

- |

Думаю будет интересно и полезно для других....

1)Максимально месячный убыток должен не превышать 8%.Вслучае превышения риска в 8% стоп торговля до конца месяца.

2)Максимально недельный убыток должен не превышать 4%

3)Максимально убыточных позиций в день 3, после чего стоп торговля.

4)Сохранение прибыли. После входа обязательно грамотно сопровождать позицию и передвигать стоп в безубыточную зону.

5)В каждой сделке риск должен не превышать 1%-2%.Если риск выходит больше отказаться от сделки.

6)Соотношение прибыли к убыткам 1-2 и 1-3.Если отношение потенциального риска к потенциальной прибыли больше чем 1 к 3 в такую сделку входить не рекомендуется.

7)Торговать только от стопа.Если не видно куда ставить стоп в сделку не входить...

Альтернативные опережающие индикаторы. Продолжение балета

- 13 апреля 2012, 14:38

- |

Примечание: Индикаторы, которые будут представлены в данной работе ни в коем случае нельзя использовать в краткосрочных спекуляциях на рынке. Они всего лишь задают вектор дальнейшего направления с лагом 2-4 месяца .

Причины? В силу устоев и реалий, сложившихся на рынке, экономические агенты не принимают свои решения о перспективах инвестирования на основании тенденций и показателей данных индикаторов.

Индикаторы. Новое/старое.

Вода.Лирика.Три категории индикаторов.

К так называемым «запаздывающим» индикаторам относятся те, которые фиксируют последствия изменения ВВП в ту или иную сторону, но направленность их изменений, как правило, соответствует вектору движения ВВП. Исторически к таким показателям принадлежит инфляция. К этой же категории относится и очень актуальный особенно во время кризиса американский показатель занятости Payrolls. Для того, чтобы создать этот индекс, берутся данные около 500 несельскохозяйственных отраслей и направлений экономики. Причем в выборке используются данные 340 тыс. компаний по численности персонала, объему отработанных часов и полученной за это заработной плате.

Однако запаздывающие показатели демонстрируют скорее последствия общеэкономической ситуации в стране. Поэтому их используют для того, чтобы оценить не тенденции, а масштабы происходящего в экономике.

Ко второй группе показателей относятся «сопутствующие» индикаторы, которые изменяются вместе с изменением ВВП. Причем движутся они в одном и том же направлении. Например, американский Индекс сопутствующих экономических индикаторов (Index of Coincident Economic Indicators). Он включает в себя данные об изменениях четырех основных составляющих: количество работников, получающих постоянную зарплату и занятых во всех отраслях экономики, кроме сельского хозяйства; личные доходы граждан за вычетом трансфертных платежей; а также данные о состоянии промышленного производства и объемах продаж в промышленности и торговле.

К третьей категории – «опережающие» индексы — относятся те показатели, которые могут указать на вектор дальнейшего движения ВВП. В США, в частности, создан ежемесячный средневзешенный индекс этих ведущих показателей (Leading Indicators). Он рассчитывается на основании таких данных, как сведения о производственных заказах, о количестве заявок на пособие по безработице и разрешений на строительство, данных о показателях денежной массы, об объеме заказов на товары длительного пользования, а также индексе потребительского доверия и о ценах на основные акции. Этот индекс характеризует развитие экономики в течение последующих шести месяцев. Согласно эмпирическому правилу выход значения индекса в отрицательную область в течение трех месяцев подряд является индикатором замедления развития экономики страны.

Следуя такой классификации, индексы, построенные на основании данных о перевозке грузов, которые можно условно назвать «транспортными», относятся скорее к категории опережающих или, как минимум, сопутствующих (в зависимости от методологии выбора исходных данных). Ведь активизация транспортной деятельности в конечном итоге является неизбежным предвестником роста всего и вся. Утрирую.

( Читать дальше )

Причины? В силу устоев и реалий, сложившихся на рынке, экономические агенты не принимают свои решения о перспективах инвестирования на основании тенденций и показателей данных индикаторов.

Индикаторы. Новое/старое.

Вода.Лирика.Три категории индикаторов.

К так называемым «запаздывающим» индикаторам относятся те, которые фиксируют последствия изменения ВВП в ту или иную сторону, но направленность их изменений, как правило, соответствует вектору движения ВВП. Исторически к таким показателям принадлежит инфляция. К этой же категории относится и очень актуальный особенно во время кризиса американский показатель занятости Payrolls. Для того, чтобы создать этот индекс, берутся данные около 500 несельскохозяйственных отраслей и направлений экономики. Причем в выборке используются данные 340 тыс. компаний по численности персонала, объему отработанных часов и полученной за это заработной плате.

Однако запаздывающие показатели демонстрируют скорее последствия общеэкономической ситуации в стране. Поэтому их используют для того, чтобы оценить не тенденции, а масштабы происходящего в экономике.

Ко второй группе показателей относятся «сопутствующие» индикаторы, которые изменяются вместе с изменением ВВП. Причем движутся они в одном и том же направлении. Например, американский Индекс сопутствующих экономических индикаторов (Index of Coincident Economic Indicators). Он включает в себя данные об изменениях четырех основных составляющих: количество работников, получающих постоянную зарплату и занятых во всех отраслях экономики, кроме сельского хозяйства; личные доходы граждан за вычетом трансфертных платежей; а также данные о состоянии промышленного производства и объемах продаж в промышленности и торговле.

К третьей категории – «опережающие» индексы — относятся те показатели, которые могут указать на вектор дальнейшего движения ВВП. В США, в частности, создан ежемесячный средневзешенный индекс этих ведущих показателей (Leading Indicators). Он рассчитывается на основании таких данных, как сведения о производственных заказах, о количестве заявок на пособие по безработице и разрешений на строительство, данных о показателях денежной массы, об объеме заказов на товары длительного пользования, а также индексе потребительского доверия и о ценах на основные акции. Этот индекс характеризует развитие экономики в течение последующих шести месяцев. Согласно эмпирическому правилу выход значения индекса в отрицательную область в течение трех месяцев подряд является индикатором замедления развития экономики страны.

Следуя такой классификации, индексы, построенные на основании данных о перевозке грузов, которые можно условно назвать «транспортными», относятся скорее к категории опережающих или, как минимум, сопутствующих (в зависимости от методологии выбора исходных данных). Ведь активизация транспортной деятельности в конечном итоге является неизбежным предвестником роста всего и вся. Утрирую.

( Читать дальше )

Индикаторы, которые делают рынки в среднесрочной перспективе

- 12 апреля 2012, 14:29

- |

Заранее спасибо Дмитрию Шагардину и Джонни Галту за косвенную идею создания данной работы.

Итак, индикаторы, «которые делают» рынки в среднесрочной перспективе.

Примечание: Любые рыночные модели нелинейны, использование статистических взаимосвязей при принятии решений должно осуществляется через призму настроения рынка в данный момент.

Индикаторы, которые будут представлены, должны помочь в анализе среднесрочной тенденции и перспектив рынка акций.

В расчете я не использовал косвенные индикаторы, производные от роста / падения ВВП , PMI, ZEW ISM и другие.

Поехали.

1. Динамика заказов на товары длительного пользования vs поводыря рынка S&P 500.

( Читать дальше )

Итак, индикаторы, «которые делают» рынки в среднесрочной перспективе.

Примечание: Любые рыночные модели нелинейны, использование статистических взаимосвязей при принятии решений должно осуществляется через призму настроения рынка в данный момент.

Индикаторы, которые будут представлены, должны помочь в анализе среднесрочной тенденции и перспектив рынка акций.

В расчете я не использовал косвенные индикаторы, производные от роста / падения ВВП , PMI, ZEW ISM и другие.

Поехали.

1. Динамика заказов на товары длительного пользования vs поводыря рынка S&P 500.

( Читать дальше )

Развязка завтра... в 14:15 мск

- 28 февраля 2012, 14:00

- |

Кульминация второй части Марлезонского балета состоится завтра, 29 февраля, в 14:15 мск — ЕЦБ объявит объем программы LTRO 2.0

Источник: Bloomberg

Cчитаю, что не стоит ждать сильных движений на мировых (и росскийском) рынках до этого момента. Будем аккуратны! Думаю, что сработает стратегия «Покупай на слухах, продавай по факту». Не думаю, что продажи будут глубокими.

Среднесрочный восходящий тренд остается в силе — да здравствует «печатный станок» ЕЦБ!

Рынки растут исключительно на свежей ликвидности от мировых центральных банков.

Подробнее в дневном видеобрифинге «Freshhh» (12:00 мск):

1-ая минута про корреляцию транспортного индекса Dow и самого DJIA

5:00 - очень плохая статистика по Южной Корее, одной из самых развитых стран Азии (текущий счет, баланс товаров и услуг + на неделе выйдет промпроизводство и PMI Mfg)

8:00 - Завтра, 29 февраля, в 14:15 мск Европейский Центральный Банк опубликует результаты аукциона 3-летних LTRO 2.0.

( Читать дальше )

Источник: Bloomberg

Cчитаю, что не стоит ждать сильных движений на мировых (и росскийском) рынках до этого момента. Будем аккуратны! Думаю, что сработает стратегия «Покупай на слухах, продавай по факту». Не думаю, что продажи будут глубокими.

Среднесрочный восходящий тренд остается в силе — да здравствует «печатный станок» ЕЦБ!

Рынки растут исключительно на свежей ликвидности от мировых центральных банков.

Подробнее в дневном видеобрифинге «Freshhh» (12:00 мск):

1-ая минута про корреляцию транспортного индекса Dow и самого DJIA

5:00 - очень плохая статистика по Южной Корее, одной из самых развитых стран Азии (текущий счет, баланс товаров и услуг + на неделе выйдет промпроизводство и PMI Mfg)

8:00 - Завтра, 29 февраля, в 14:15 мск Европейский Центральный Банк опубликует результаты аукциона 3-летних LTRO 2.0.

( Читать дальше )

ИНФОГРАФИКА: Основные покупатели иранской нефти

- 21 февраля 2012, 15:02

- |

Основными покупателями Ирана, тем не менее, являются страны Азии. Известно, что США требуют от Японии отказаться от импорта иранской нефти, угрожая прекращением операций с теми японскими банками, которые ведут операции с иранскими финансовыми институтами. На долю Ирана приходится около 10% всего импорта нефти Японии. В основном отношения между иранскими и японскими банками строятся вокруг сделок по импорту нефти.

Япония опасается, что, если ряд ее банков, в том числе такие столпы финансовой системы страны, как банк Mitsubishi Tokyo UFJ, подпадут под запрет ведения сделок с банками США, это неизбежно приведет к дестабилизации ее финансового рынка.

За последние пять лет Япония уже сократила импорт иранской нефти на 40%. Сейчас она закупает 313 тысяч баррелей иранской нефти в день, это более чем вполовину меньше уровня 2003 года в 683 тысячи баррелей. В то же время полностью отказаться от этого импорта Япония не может, так как потребности в «черном золоте» возросли из-за остановки большей части атомных реакторов после

( Читать дальше )

Япония опасается, что, если ряд ее банков, в том числе такие столпы финансовой системы страны, как банк Mitsubishi Tokyo UFJ, подпадут под запрет ведения сделок с банками США, это неизбежно приведет к дестабилизации ее финансового рынка.

За последние пять лет Япония уже сократила импорт иранской нефти на 40%. Сейчас она закупает 313 тысяч баррелей иранской нефти в день, это более чем вполовину меньше уровня 2003 года в 683 тысячи баррелей. В то же время полностью отказаться от этого импорта Япония не может, так как потребности в «черном золоте» возросли из-за остановки большей части атомных реакторов после

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал