Избранное трейдера Константин

Старый Соломон Маркович уже столько отложил себе на чёрный день, что таки ждал его с большим нетерпением.

- 26 мая 2019, 13:23

- |

Старый Соломон Маркович уже столько отложил себе на чёрный день, что таки ждал его с большим нетерпением.

Если не жалко,поставьте плюсик, оцените сколько буков я написал, сколько тем для размышлений подкинул, и всё написанное «по фондовому рынку», и поставьте «плюсик» статье — очень хочется потешить своё ЭГО

То что «кризис», «армагедон» неизбежен, как восход Солнца меня убеждает ставка Шиллера (P/E или в более глубоком изложении «цена риска» господина Мовчана, с коррекцией на ставку Центрального банка carnegie.ru/2018/04/18/ru-pub-76042 ).

Ну не может вложения средств какой то бесконечно длительный период иметь доходность, как сейчас – «риска много, прибыли мало» – прибыль должна рано или поздно (ниже в тексте мой взгляд на сроки/даты) прийти к «нормальным» средним историческим показателям – 3-3,5% по долгам и 4-5,5% по малорисковым акциям.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 55 )

нефть

- 26 мая 2019, 01:31

- |

Нефть на болинджере сужение не сможет взять вверх.Легче вниз 2е донышко сделать.

крест выход бриллианта с целями 18 и 118.

Коридор 36-76.

dxy супер тренд снова обновил и закрылся.Хотя болинджер съуженный.Будет пробивать.

Некоторые поводыри заклинило.

Два интересных графика от Сергея Шишкина

- 25 мая 2019, 19:30

- |

P.S.: По российскому рынку сейчас менее 20%.

Ожидаемая доходность инвестиций в акции США.

( Читать дальше )

Очередное QE от ФРС приближается

- 25 мая 2019, 19:00

- |

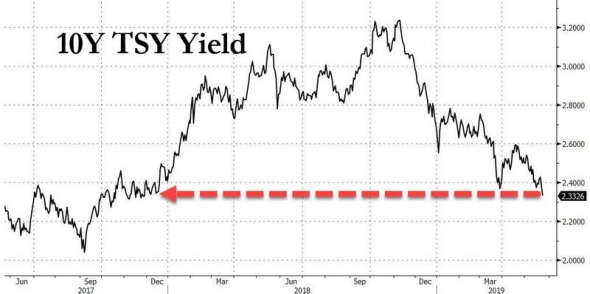

На фоне эскалации торговой войны США с Китаем и ухудшения прогнозов по мировой экономике на денежном рынке США произошло знаменательное событие — доходность 10-летних трежерис упала ниже ставки ФРС (2,38% на текущий момент) и составила рекордные 2,3238% годовых:

(Доходности 3-летних (синяя линия), 5-летних (красная линия) и 10-летних (золотая линия) гособлигаций США и динамика ставки ФРС (выделена зеленым))

Статистика за последние семь бизнес-циклов говорит нам о том, что после этого экономика США погружалась в рецессию со средней продолжительностью в 15 месяцев. При этом бычье ралли на рынке 10-леток началось еще осенью прошлого года и развивалось практически безоткатно:

( Читать дальше )

Нефть. Что дальше?

- 25 мая 2019, 15:29

- |

Нефтяные котировки на текущей недели снизились. Многие западные и отечественные аналитики пытаются объяснить это, но получается плохо.

Более оперативная информация в моем телеграмм-канале https://t.me/khtrader

Что удивительно, но западные трейдеры сосредоточены на положении форвардной кривой по брент. Мол рынок ожидает дефицит в будущем, и причин для этого не мало, с учетом того, что начинается высокий сезон:

1) Проблемы с «Дружбой» продолжаются и РФ в мае сократила добычу почти на 1 мб\д;

2) Выбытие иранской нефти;

3) Ремонтные работы в северном море;

4) Ливия, там продолжаются бои;

5) Добыча и экспорт в Венесуэле неуклонно падают;

6) Экспорт из Мексики в мае -11%.

Короче говоря есть над чем подумать. Но разве ожидания рынка когда-нибудь сбывались, когда дело идет об оценках, так сразу же запускается иррациональное (субъективное), а это сразу искажает оценку будущих событий.

На мой взгляд:

1)Несмотря на выбытие 5,4 мб\д с начал года, запасы продолжают расти в странах ОЭСР, что констатирует Фалих и братва в арафатках (почему еще Новак не в арафатке, я бы давно уже тусил в ней). Это результат томрожение делового цикла и в пятницу предварительные данные по PMI в США вышли росто ужасные, мы подошли впритык к отметке 50, а это точка рецессии.

( Читать дальше )

Предупрежден - значит вооружен

- 25 мая 2019, 13:04

- |

www.yaplakal.com/forum7/topic1955708.html

Каждый торгует в своей собственной вселенной

- 24 мая 2019, 08:03

- |

На просторах интернета наткнулся на вот такой ресурс — http://forum2stocks.ru много левой информации, но в разделе «Заметки про трейдинг» наткнулся на весьма интересные мысли:

«Нам только кажется, что мы торгуем на одном рынке. На самом деле, каждый торгует в своей собственной вселенной.»

«Трейдинг — это отражение сути личности — неповторимого образа мышления и психологии. Мы никогда не будем торговать одинаково, потому что мы все разные.»

«Вы никогда не будете торговать, как он, а он никогда не будет торговать, как вы. Обучение чужим навыкам торговли — очень сложное дело. Это как стараться получить один общий взгляд на одни и те же вещи, что практически невозможно.»

«Не пытайтесь копировать трейдинг другого человека, его сделки, системы, приемы торговли, методы анализа — это лишь внешнее проявление его психотипа, его личности. Вы все равно будете торговать по своему. А в чужом стиле торговли вы, скорее всего, будете ощущать дискомфорт и непонимание ситуации.»

( Читать дальше )

Мониторинг доходностей облигаций. ВДО

- 24 мая 2019, 07:20

- |

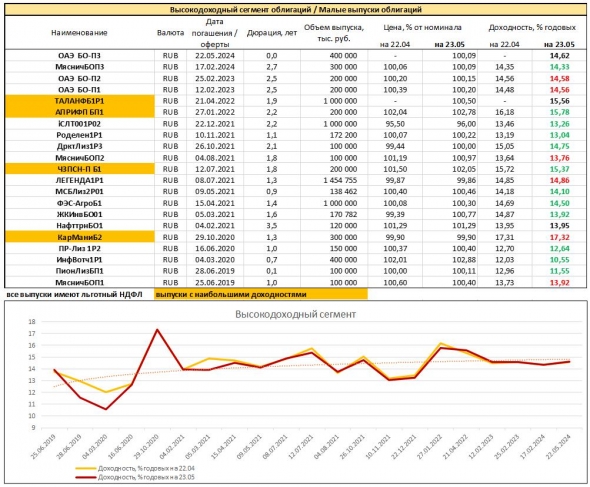

#probondsмонитор #вдо Облигации высокодоходного сегмента / малых выпусков. В отличие от ОФЗ, последний месяц снижения средних доходностей не принес. Вроде бы. Но это лукавство. Цены большинства относительно старых высокодоходных облигаций (ВДО) стабильно выше номинала и продолжали от номинала отдаляться. Но. На рынок выходили имена, в частности, Талан Финанс, с высокими ставками (у Талана купон 15%).

В общем, те, кто уже разместился, в среднем, продолжили расти в цене. Но новые выпуски вновь выходят на рынок с близкими к экстремальным купонами. Это дурное веяние. Организатору размещения не так сложно вменить некрупному эмитенту высокую купонную ставку, и он своей возможностью пользуется (последние выпуски от БКС – ФЭС Агро и Талан – это 15% и 14% купонной ставки соответственно). Инвесторы, казалось бы, только рады. Увы, это горячечная радость: повышение ставки на 1 пункт, это, умозрительно, удвоение риска дефолта.

Рынок никак не уйдет к справедливым для нормальных эмитентам 12-13% купонной и 13-14,5% эффективной инвестиционной ставки. Будем надеяться, популяризация сектора и линия на ужесточение допуска новых эмитентов на биржу приведут его к вменяемым значениям.

( Читать дальше )

В ответ на тоноксти ИИС

- 23 мая 2019, 09:51

- |

Если исходить из принципа «один озвучил — сто человек подумали», полагаю, что проблема налогов в ИИС — довольно актуальна. В начале мая в Открывашке был вебинар на эту тему.

Сам вебинар и материалы к нему можно найти здесь: https://vk.com/@indafonda-materialy-vebinara-kak-vybrat-i-poluchit-vychety-po-iis

Для просмотра может потребоваться регистрация на Opentrainer.ru

Злые языки могут сказать, что это скрытая реклама. Ну может быть. По крайней мере по ссылкам всё бесплатно. А кто-то может быть найдёт ответы на свои вопросы.

Плюсаните, чтобы вывести на главную и об этой информации узнало больше народу.

-------

Делайте репосты и тащите в избранное, если вдруг нашли для себя что-то полезное.

Шлите тимофейкойны, если не знаете куда их пристроить.

Вступайте в мою группу Вконтакте, если хотите. :)

Всем удачи!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал