Избранное трейдера Константин

Прогноз по доллар/рубль на 2019 г. от ProfitStock

- 21 апреля 2019, 11:35

- |

В ближайший месяц возможно завершение коррекции вниз в рамках волны (2) и начало более интенсивного роста в волне (3) примерно до уровня 78.3 или выше. Долгосрочные покупки целесообразно производить в диапазоне 61.3 — 63.1, но стоп-лосс будет достаточно далеко, в районе 55.5. Для подтверждения роста лучше дождаться первого импульса вверх 1 и покупать на коррекции 2, примерно на уровне 65 с более коротким стоп-лоссом на уровне окончания волны (2) в диапазоне 61.3-63.1.

Нельзя исключать и развитие альтернативного (красного) варианта, по которому рост отразится от уровня 78.0-79.5 и последует длительная консолидация в диапазоне 60-70 или падение ниже 55. К моменту подхода к возможному разворотному уровню 78.0-79.5, стоп-лосс по покупкам уже будет поставлен на безубыток.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 20 )

Почему общеизвестные причины, по которым большинство теряет деньги, фуфло?

- 21 апреля 2019, 09:51

- |

1. Отсутствие дисциплины.

Это что за грёбаная чушь? Ты встаёшь на работу каждое утро, чтобы оплачивать счета? Ты переходишь дорогу на зелёный светофор или на пешеходном переходе? Ты умеешь водить автомобить и не выезжаешь на встречную полосу на трассе без причин? Ты умеешь не ссать в общественных местах, а терпеть до туалета? Ты умеешь терпеть голод? В конце концов, ты можешь стиснуть зубы и дочитать этот абзац до конца?

Поздравляю. В таком случае ты дисциплинирован. Так в чём же дело? Почему ты теряешь в рынке? Почему ты не следуешь системе? Причина в том, что либо твой метод х***ня, либо твоя система. Не в тебе. Ты постоянно пробуешь и ищешь новое, экспериментируешь, потому что способ, которым ты пытаешься вытащить деньги из рынка х***ня. Почему ты не пробуешь накачать колесо жопой? Или не пробуешь есть суп, втягивая его носом? Потому что есть нормальные рабочие способы, которые ты используешь, не изменяя им. Потому что они работают. Так что вся эта чушь про дисциплину это чушь. У тебя просто херовый метод или система.

( Читать дальше )

Надежность ОФЗ по сравнению с вкладами.

- 18 апреля 2019, 01:27

- |

ОФЗ — доходность до 3 лет около 7,9% годовых.

Из минусов

1. Напрягает это долгое погашение купонов и вывод ден средств по 2-3 дня у гос брокеров (ВТБ, ПСБ, Сбер), комиссии брокера, что дает примерно к номинальной ставке минус 0,5% годовых.

У брокера Открытие с этим полный порядок (погашение и вывод) день в день, но смущает надежность брокера.

2. Подсудность. Брокерские услуги в отличие от вкладов не попадают под ЗоЗПП, а это значит при проблемах нельзя будет выбрать суд по месту своего жительства (придется идти в карманный суд брокера) и придется платить пошлину.

3. Риск просадки. Более менее вменяемая доходность идет от 3 лет. Если повторится очередная ракета по ключевой ставке сидеть придется долго, попутно облизываясь на кризисные ставки в 20-30% годовых.

Вспомним хотя бы 15 год.

( Читать дальше )

Волновой анализ S&P500(SPX), USD/CAD, ETC/USD

- 15 апреля 2019, 22:26

- |

S&P500.2H.

Всё, что писал неделей ранее, продолжает оставаться актуальным. Движение всё ещё идет с затуханием динамики, что не способствует определенному выбору среди альтернатив. Скорее, создаёт эти альтернативы.

USD/CAD. Канадский Доллар. 2H.

Предположил в волне (x) альтернативного подсчета треугольник, и оба каунта стали полностью идентичны не только по направлениям, но ещё и по внутренней структуре предстоящего движения.

( Читать дальше )

Как эффективно шортить S&P 500

- 15 апреля 2019, 21:44

- |

По секрету скажу что хотя я активный участник стороны лонга по S&P 500, но я тоже шорчу его, но вот только это делаю не на S&P 500, и это даже не шорт.

Обо всем по порядку.

И так мы шортим америку по разным причинам, например

1. Не любим америку или завидуем

2. Считаем америку перекупленным

3. Хотим охотиться на черных лебедев

4. Хеджируемся

5. По ТВ сказали что америке хана

6. Следим за Василием

7. И другие причины

Почти во всех случаях мы хотим заработать деньги.

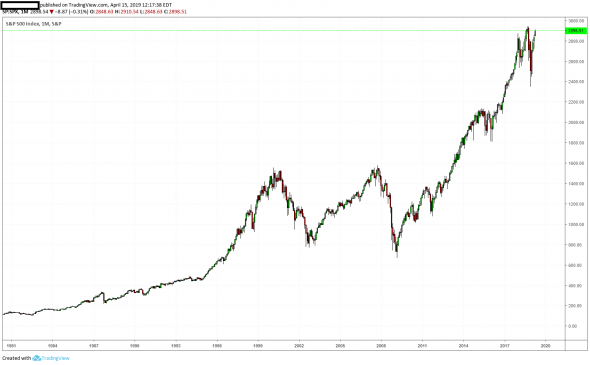

Посмотрим график индекса S&P 500.

Мы видим что хотя там бывают редкие периоды когда он падал на 50% или больше, но в основном и в долгосрок он прет вверх. Если мы не будем в шорте, то можем упустить момент падения, а если в шорте, то периодически будем ловить стопы, статистически не зарабатывая, а потеря деньги. Тут даже Put опционы сильно не помогут, они очень часто будут обесцениваться, при падении S&P 500 он может и не дойти до страйков наших Put опционов. То есть затраты будут больше и не известно когда рынок будет падать следующий раз, а если и будет падать то будет ли это достаточным чтобы хотя бы закрыт затраты.

( Читать дальше )

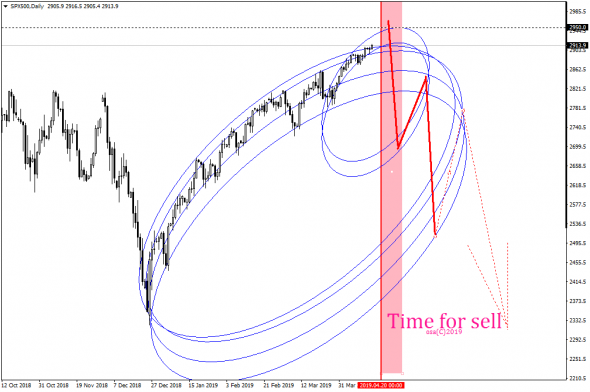

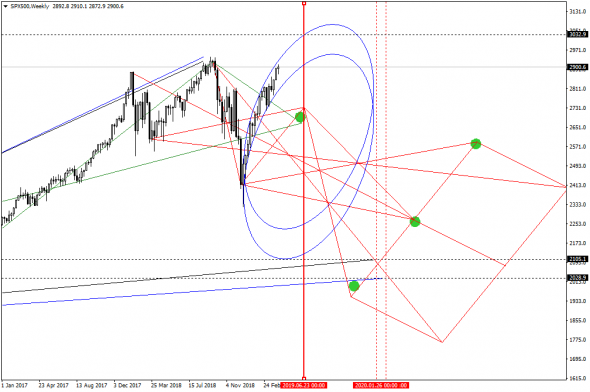

SP500

- 12 апреля 2019, 19:18

- |

Зеленые-точки притяжения, конец июня, возможно, удивит

ориг

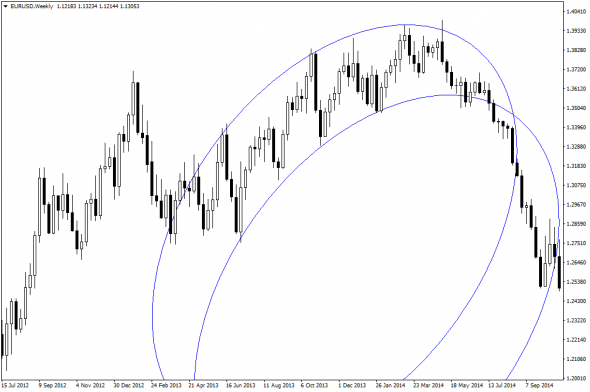

Вот пару примеров, как иногда происходит разворот:

( Читать дальше )

Выбор еврооблигаций в портфель

- 12 апреля 2019, 17:15

- |

Небольшой обзор вариантов инвестиций в валютные облигации.

Государственные еврооблигации Минфина.

Выбор «валютных ОФЗ» для частного инвестора не так уж и велик. Основная часть валютных облигаций Минфина РФ имеет номиналы 100 тыс. и 200 тыс. долларов США или евро. Это автоматически делает их недоступными для большинства частных инвесторов.

С номиналом $1000 есть 2 выпуска: RUS-28 и RUS-30 с погашением в 2028 и 2030 годах соответственно. Доходность к погашению находится в районе 4,5% годовых. В целом, вполне рабочий вариант для долгосрочного портфеля. Лично меня не устраивает слишком большой срок до погашения.

Российские корпоративные еврооблигации.

Среди корпоративных евробондов наиболее интересны для меня (с точки зрения ликвидности и надежности) следующие эмитенты и выпуски:

- Внешэкономбанк, выпуски VEB-20, VEB-22, VEB-23 (цифры в названии выпуска соответствуют году погашения), ВЭБ ПБО1Р3 с погашением в 2021 г.

- ГТЛК 1P-05 с погашением в 2024 г.

- Газпром, выпуск GAZPR-34 с погашением в 2034 году

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал