SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Asal

Доллар США: классический ценовой паттерн, который вы увидите снова (и снова) (перевод с elliottwave

- 24 октября 2019, 11:06

- |

Почему ценовое движение индекса доллара США соответствует ожидаемому

Классические технические ценовые модели становятся «классическими», потому что со временем они часто узнаваемы на финансовых рынках.

Классические технические ценовые модели становятся «классическими», потому что со временем они часто узнаваемы на финансовых рынках.

Рассмотрим волновую картину Эллиотта, называемую конечной диагональю. Принцип волн Эллиотта Фроста и Пректера гласит:

За восходящей конечной диагональю обычно следует резкое снижение, возвращающееся, по крайней мере, обратно к уровню, на котором оно началось, и, как правило, намного дальше.

Имея это в виду, давайте рассмотрим анализ EWI индекса доллара США, начиная с этого графика и комментария из нашего краткосрочного обновления 27 сентября в США:

( Читать дальше )

Классические технические ценовые модели становятся «классическими», потому что со временем они часто узнаваемы на финансовых рынках.

Классические технические ценовые модели становятся «классическими», потому что со временем они часто узнаваемы на финансовых рынках.Рассмотрим волновую картину Эллиотта, называемую конечной диагональю. Принцип волн Эллиотта Фроста и Пректера гласит:

За восходящей конечной диагональю обычно следует резкое снижение, возвращающееся, по крайней мере, обратно к уровню, на котором оно началось, и, как правило, намного дальше.

Имея это в виду, давайте рассмотрим анализ EWI индекса доллара США, начиная с этого графика и комментария из нашего краткосрочного обновления 27 сентября в США:

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 2 )

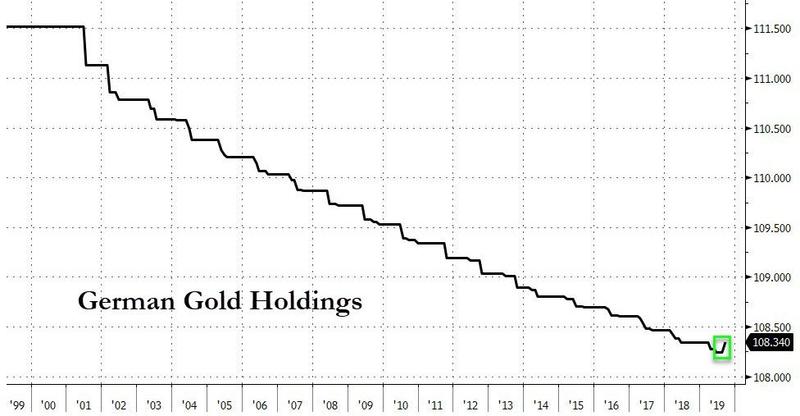

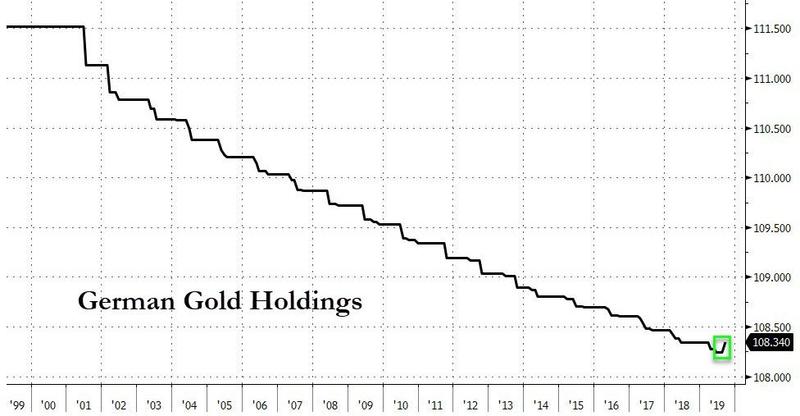

Конец фиатных валют в одном графике?

- 23 октября 2019, 18:36

- |

Впервые за 21 год Германия открыто купила золото в свои резервы.

Запасы Германии выросли до 108,34 млн унций в сентябре с 108,25 млн месяцем ранее.

Запасы Германии выросли до 108,34 млн унций в сентябре с 108,25 млн месяцем ранее.

( Читать дальше )

Запасы Германии выросли до 108,34 млн унций в сентябре с 108,25 млн месяцем ранее.

Запасы Германии выросли до 108,34 млн унций в сентябре с 108,25 млн месяцем ранее.

( Читать дальше )

Розница в США: «Максимальное кредитное плечо» означает сильное сжатие (перевод с deflation com)

- 23 октября 2019, 15:10

- |

Вам не нужно быть профессиональным аналитиком розничной торговли, чтобы знать, что в последние годы значительная часть этого сектора была в бедственном положении.

Любой, кто заходил в торговый центр в последние несколько лет, наверняка заметил закрытие магазинов.

30 сентября Fox Business назвал это «апокалипсисом» и добавил:

Некоторые из наиболее известных ритейлеров США закрывают магазины или объявляют о банкротстве в последние месяцы на фоне падения продаж в проблемном секторе.

Рост числа магазинов электронной коммерции, таких как Amazon, затруднил привлечение традиционных розничных продавцов в свои магазины и вынудил компании изменить свои стратегии продаж.

Да, рост онлайн-покупок играет определенную роль в финансовых затруднениях в обычных торговых точках, но есть и еще один важный фактор.

Просмотрите этот график и комментарий к октябрьскому финансовому прогнозу волны Эллиотта:

( Читать дальше )

Любой, кто заходил в торговый центр в последние несколько лет, наверняка заметил закрытие магазинов.

30 сентября Fox Business назвал это «апокалипсисом» и добавил:

Некоторые из наиболее известных ритейлеров США закрывают магазины или объявляют о банкротстве в последние месяцы на фоне падения продаж в проблемном секторе.

Рост числа магазинов электронной коммерции, таких как Amazon, затруднил привлечение традиционных розничных продавцов в свои магазины и вынудил компании изменить свои стратегии продаж.

Да, рост онлайн-покупок играет определенную роль в финансовых затруднениях в обычных торговых точках, но есть и еще один важный фактор.

Просмотрите этот график и комментарий к октябрьскому финансовому прогнозу волны Эллиотта:

( Читать дальше )

Netflix падает на 16% с пика, так как Verizon раздает Disney+ бесплатно

- 23 октября 2019, 10:11

- |

Несмотря на отсутствие большинства показателей в отчёте по прибыли в начале недели, акции Netflix взлетели выше 300 долларов из-за закрытия шортов и надежд на лучшее. С тех пор дела пошли не так хорошо, так как наблюдалась фиксация прибыли прибыли, и сегодня утром компания Verizon объявила о планах предложить своим беспроводным абонентам 12-месячный бесплатный доступ к новейшей потоковой услуге Disney+ от Disney.

Disney + будет запущен в продажу 12 ноября по цене 6,99 долл. США в месяц, которую Verizon планирует предложить существующим клиентам Verizon Mobile и новым клиентам Fios Home бесплатно. Акции Диснея подскочили, когда Netflix упал ...

Акции Диснея подскочили, когда Netflix упал ...

( Читать дальше )

Disney + будет запущен в продажу 12 ноября по цене 6,99 долл. США в месяц, которую Verizon планирует предложить существующим клиентам Verizon Mobile и новым клиентам Fios Home бесплатно.

Акции Диснея подскочили, когда Netflix упал ...

Акции Диснея подскочили, когда Netflix упал ...

( Читать дальше )

Bank of America выходит из треугольника

- 22 октября 2019, 19:16

- |

В последний раз мы писали о Bank of America в январе, вскоре после отчета компании за 4 квартал 2018 года. Рынок был в позитивном настроении, на момент написания статьи цена акций достигла $ 28,44. Кроме того, наш анализ ситуации по волнам Эллиотта показал, что в будущем можно ожидать большей силы. Девять месяцев спустя BAC колеблется в районе 31 доллара, что на 9% больше, чем в нашем последнем обновлении. Это совсем не плохой результат, но мы признаем, что думали, что быки могли добиться этого гораздо быстрее. Что заставило их так долго ждать и они все еще контролируют ситуацию?

Обновленный недельный график выше проливает свет на эту тему. Похоже, что причиной медленного прогресса быков в 2019 году был выбор волны (4) развиваться как треугольник. Треугольники — это корректирующие паттерны, которые состоят из пяти субволн и, следовательно, занимают больше времени, чем, например, простой зигзаг a-b-c. Этот подсчет говорит о том, что волна (5) только началась со дна волны «e» в (4) на уровне $ 27,16. Согласно теории, треугольники предшествуют финальной волне более крупного паттерна. Здесь треугольник идеально вписывается в больший импульс, который был в процессе, начиная с минимума в 4,92 доллара США в декабре 2011 года. Если этот подсчет верен, волна (5) поднимет акции Bank of America до 35-36 долларов США за акцию, что подразумевает рост на 13-16% от текущего уровня. Затем следует ожидать трехволновую коррекцию обратно к поддержке волны (4) в районе $ 22.

Обновленный недельный график выше проливает свет на эту тему. Похоже, что причиной медленного прогресса быков в 2019 году был выбор волны (4) развиваться как треугольник. Треугольники — это корректирующие паттерны, которые состоят из пяти субволн и, следовательно, занимают больше времени, чем, например, простой зигзаг a-b-c. Этот подсчет говорит о том, что волна (5) только началась со дна волны «e» в (4) на уровне $ 27,16. Согласно теории, треугольники предшествуют финальной волне более крупного паттерна. Здесь треугольник идеально вписывается в больший импульс, который был в процессе, начиная с минимума в 4,92 доллара США в декабре 2011 года. Если этот подсчет верен, волна (5) поднимет акции Bank of America до 35-36 долларов США за акцию, что подразумевает рост на 13-16% от текущего уровня. Затем следует ожидать трехволновую коррекцию обратно к поддержке волны (4) в районе $ 22.

перевод отсюда

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

Обновленный недельный график выше проливает свет на эту тему. Похоже, что причиной медленного прогресса быков в 2019 году был выбор волны (4) развиваться как треугольник. Треугольники — это корректирующие паттерны, которые состоят из пяти субволн и, следовательно, занимают больше времени, чем, например, простой зигзаг a-b-c. Этот подсчет говорит о том, что волна (5) только началась со дна волны «e» в (4) на уровне $ 27,16. Согласно теории, треугольники предшествуют финальной волне более крупного паттерна. Здесь треугольник идеально вписывается в больший импульс, который был в процессе, начиная с минимума в 4,92 доллара США в декабре 2011 года. Если этот подсчет верен, волна (5) поднимет акции Bank of America до 35-36 долларов США за акцию, что подразумевает рост на 13-16% от текущего уровня. Затем следует ожидать трехволновую коррекцию обратно к поддержке волны (4) в районе $ 22.

Обновленный недельный график выше проливает свет на эту тему. Похоже, что причиной медленного прогресса быков в 2019 году был выбор волны (4) развиваться как треугольник. Треугольники — это корректирующие паттерны, которые состоят из пяти субволн и, следовательно, занимают больше времени, чем, например, простой зигзаг a-b-c. Этот подсчет говорит о том, что волна (5) только началась со дна волны «e» в (4) на уровне $ 27,16. Согласно теории, треугольники предшествуют финальной волне более крупного паттерна. Здесь треугольник идеально вписывается в больший импульс, который был в процессе, начиная с минимума в 4,92 доллара США в декабре 2011 года. Если этот подсчет верен, волна (5) поднимет акции Bank of America до 35-36 долларов США за акцию, что подразумевает рост на 13-16% от текущего уровня. Затем следует ожидать трехволновую коррекцию обратно к поддержке волны (4) в районе $ 22.перевод отсюда

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

Если будет торговая сделка, когда мировая экономика восстановится

- 22 октября 2019, 13:01

- |

Торговая напряженность между США и Китаем была самым большим источником неопределенности для мировой экономики за последние 18 месяцев. После затянувшегося периода переговоров был достигнут некоторый прогресс в достижении соглашения, и потенциальная фаза 1 должна быть подписана в середине ноября. Насколько это повлияет на мировую экономику?

Начнем с того, что, по нашим оценкам, торговая напряженность и ее влияние на корпоративное доверие и капитальные затраты обошлись мировой экономике примерно в 90-100 б.п. Исследования сотрудников ФРС и МВФ предполагают подобное влияние. Глобальный рост замедлился вблизи посткризисного минимума в 2,9% в 3К19 с пика в 4,1% в 1К18.

Во-вторых, торговая напряженность возобновила структурный риск мировой стагнации. Как мы подчеркивали ранее, глобальный цикл капвложений практически остановился с середины 2018 года, когда возникла напряженность. Точно так же, как казалось, что годы политики поддержки наконец-то восстановили цикл капвложений в 2017–118 гг., торговая напряженность свела на нет это восстановление. Возрождение капвложений является ключом к выводу мировой экономики из стагнационной среды.

( Читать дальше )

Начнем с того, что, по нашим оценкам, торговая напряженность и ее влияние на корпоративное доверие и капитальные затраты обошлись мировой экономике примерно в 90-100 б.п. Исследования сотрудников ФРС и МВФ предполагают подобное влияние. Глобальный рост замедлился вблизи посткризисного минимума в 2,9% в 3К19 с пика в 4,1% в 1К18.

Во-вторых, торговая напряженность возобновила структурный риск мировой стагнации. Как мы подчеркивали ранее, глобальный цикл капвложений практически остановился с середины 2018 года, когда возникла напряженность. Точно так же, как казалось, что годы политики поддержки наконец-то восстановили цикл капвложений в 2017–118 гг., торговая напряженность свела на нет это восстановление. Возрождение капвложений является ключом к выводу мировой экономики из стагнационной среды.

( Читать дальше )

Тенденция дефляции цен производителей (перевод с deflation com)

- 21 октября 2019, 19:08

- |

Материалы становятся дешевле. Это хорошо или плохо?

Индекс цен производителей в США неожиданно упал в сентябре, самое большое снижение за восемь месяцев. В годовом исчислении индекс цен производителей вырос на 1,4%, что является его наименьшим приростом с ноября 2016 года. В годовом исчислении индекс цен производителей продолжает дезинфляционную тенденцию с июля 2018 года, когда он вырос на 3,4%. При таких темпах ИЦП может вскоре снизиться в годовом исчислении. Но имеет ли это значение?

Последний раз ИЦП снижался в годовом исчислении в период между 2015 и 2016 годами. Это совпало с небольшим колебанием в экономике, но не с рецессией. До этого такое было в 2009 году во время финансового краха. С конца 1940-х годов ИЦП в годовом исчислении снижался в 14 раз, и только в пяти из этих случаев произошла официальная экономическая рецессия в США. Кроме того, рецессия в США происходила одновременно с быстрым ростом цен производителей, как, например, в 1970-х годах. Следовательно, падение ИЦП в США не обязательно означает, что экономика движется к рецессии.

( Читать дальше )

Индекс цен производителей в США неожиданно упал в сентябре, самое большое снижение за восемь месяцев. В годовом исчислении индекс цен производителей вырос на 1,4%, что является его наименьшим приростом с ноября 2016 года. В годовом исчислении индекс цен производителей продолжает дезинфляционную тенденцию с июля 2018 года, когда он вырос на 3,4%. При таких темпах ИЦП может вскоре снизиться в годовом исчислении. Но имеет ли это значение?

Последний раз ИЦП снижался в годовом исчислении в период между 2015 и 2016 годами. Это совпало с небольшим колебанием в экономике, но не с рецессией. До этого такое было в 2009 году во время финансового краха. С конца 1940-х годов ИЦП в годовом исчислении снижался в 14 раз, и только в пяти из этих случаев произошла официальная экономическая рецессия в США. Кроме того, рецессия в США происходила одновременно с быстрым ростом цен производителей, как, например, в 1970-х годах. Следовательно, падение ИЦП в США не обязательно означает, что экономика движется к рецессии.

( Читать дальше )

Спекулянты делают неверный поворот на "улицы, вымощенные золотом" (перевод с elliottwave com)

- 21 октября 2019, 15:08

- |

Узнайте, почему другая группа участников рынка обычно находится на правильной стороне при ключевых поворотах цены

Комиссия по торговле товарными фьючерсами следит за деятельностью трех различных групп участников товарных рынков: мелких трейдеров, крупных трейдеров и commercials.

Комиссия по торговле товарными фьючерсами следит за деятельностью трех различных групп участников товарных рынков: мелких трейдеров, крупных трейдеров и commercials.

Классический теоретик волн Эллиотта дает представление о том, почему только одна из этих групп, как правило, права на поворотах:

Мелкие трейдеры на поворотах обычно находятся не на той стороне рынка. Вы можете подумать, что крупные трейдеры, потому что у них гораздо больше денег, правы во многом, но они также обычно ошибаются на поворотах. Commercials являются единственными участниками товарных рынков, которые, как правило, покупают дешево, а продают дорого… Commercials занимаются производством, а не спекуляцией, поэтому они думают скорее экономически, чем финансово. Они не воспринимают товары как инвестиционные объекты, поэтому они не присоединяются к толпе.

( Читать дальше )

Комиссия по торговле товарными фьючерсами следит за деятельностью трех различных групп участников товарных рынков: мелких трейдеров, крупных трейдеров и commercials.

Комиссия по торговле товарными фьючерсами следит за деятельностью трех различных групп участников товарных рынков: мелких трейдеров, крупных трейдеров и commercials.Классический теоретик волн Эллиотта дает представление о том, почему только одна из этих групп, как правило, права на поворотах:

Мелкие трейдеры на поворотах обычно находятся не на той стороне рынка. Вы можете подумать, что крупные трейдеры, потому что у них гораздо больше денег, правы во многом, но они также обычно ошибаются на поворотах. Commercials являются единственными участниками товарных рынков, которые, как правило, покупают дешево, а продают дорого… Commercials занимаются производством, а не спекуляцией, поэтому они думают скорее экономически, чем финансово. Они не воспринимают товары как инвестиционные объекты, поэтому они не присоединяются к толпе.

( Читать дальше )

Экономический дайджест 20.10.2019

- 20 октября 2019, 20:10

- |

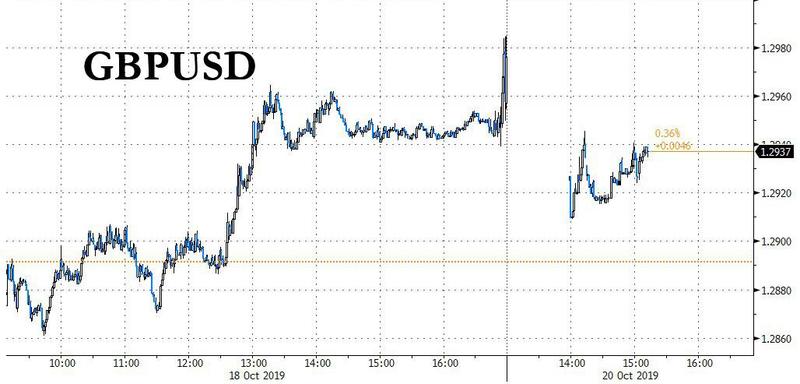

Пара доллар/рубль на прошедшей неделе снизилась и закрылась на уровне 63.76. Среднесрочно пара, скорее всего, закончила волну С волны 2 конечного диагонального треугольника с 86, которая является плоской (разметка здесь), и уже находится в волне 3. Варианты долгосрочных разметок здесь. Чистая длинная спекулятивная позиция во фьючерсе на рубль упала на 1 400, с 28 400 до 27 000. Индекс РТС вырос и закрылся на уровне 1355.27 (долгосрочная разметка здесь, среднесрочная - здесь). Индекс российских государственных облигаций (RGBI-tr) установил новый исторический максимум (551.11) и закрылся на уровне 551.08. Подробнее слушайте в «итогах недели».

Мировые рынки

Нефть

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал