Избранное трейдера Marsovich

The Big Short: как я забрал у рынка 34 млн. руб.

- 22 января 2024, 20:00

- |

Счастлив ли? В разное время на этот вопрос отвечал по-разному, но всегда — отрицательно.

Написал лирический текст. Вспомнил совет, что smart-lab — не то место, где стоит изливать душу. Отставил. Переписал тезисно.

( Читать дальше )

- комментировать

- ★18

- Комментарии ( 17 )

ASTRAS. Web-терминал для людей от АЛОР БРОКЕР

- 11 января 2024, 19:09

- |

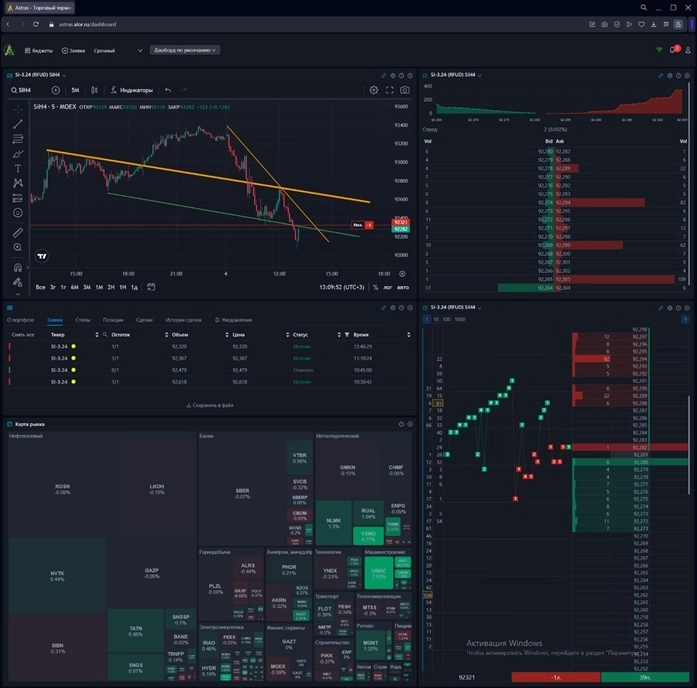

Сегодня поговорим про ещё один повод торговать через АЛОР. Про их web-терминал ASTRAS.

На первой картинке Вы видите скальперскую раскладку. Web-терминал с TradingView чартом. Аскетичный ТОП трейдерской мысли, через который, так или иначе, торгует половина всех трейдеров планеты. Откройте картинку:

Но начинать будем с не очень хорошего…

1.QUIK ещё долгие годы останется у брокеров в приоритете и не чешется…

ALOR этот терминал не от хорошей жизни делать начал, как я понимаю. И в целом ASTRAS родился в попытках помочь пользователям торговать через понятный и привычный софт с уже давно опробованным интерфейсом, к которому миллионы людей привыкли, торгуя на международных площадках. Но дело не только в интерфейсе. ASTRAS создан уже на принципиально новой технологии, а значит более быстрый и надежный и ко всему прочему с открытым кодом.

Мне не охота накидывать на товарищей из ARQA (разработчики Квик) с лопаты, ибо они мои земляки. И OsEngine стартовал в своей разработке в нескольких километрах от их офиса. И я их очень уважаю и люблю. Однако, придётся пару слов таки сказать.

( Читать дальше )

Как мы получили 850 тыс. руб. налогового вычета на семью (через работодателя, с доверенностью и с тремя ИИС)

- 18 декабря 2023, 22:13

- |

Привет!

Наступает Новый год, а значит пора бы уже призадуматься о своих расходах, совершенных в 2023 году (или успеть какие-то еще совершить) и о возможности получить по ним налоговый вычет.

Так сложилось у нас в семье, что вопросами, связанными с уплатой налогов, занимаюсь я. В этом году мне довелось заполнить сразу три декларации, в каждой из которых были свои интересные особенности. Я заполнял их в феврале, потому что по одной из нах нужно было еще уплатить налог на доходы физических лиц (в этом случае декларация должна быть направлена в ФНС России не позднее 30 апреля, а налог уплачен не позднее 15 июля), но если Вам просто нужно оформить вычеты, Вы можете подавать в любой день года.

Я не силен в оглавлениях, поэтому укажу тут темы, которые будем рассматривать (ищи их сам, мой дорогой читатель😁 ну или по-братски подскажи как допилить):

- Порядок заполнения декларации

- Что делать, если не хватило налога для полного получения вычета

- Что делать, если за год было больше 1 ИИС

( Читать дальше )

10 российских компаний, которые будут платить дивиденды в этом году

- 23 октября 2023, 21:18

- |

В настоящее время появилась информация о новых рекомендованных дивидендах российских компаний. Некоторые компании ещё могут порадовать своих акционеров дивидендами. Собрал сначала компании которые заплатят (с 1 по 6) и далее прогнозные дивиденды.

1. Авангард

Коммерческий банк.

Величина дивиденда — 57 ₽ (4,91%)

Стоимость акции — 1162 ₽

Последний день покупки — 22 ноября

2. Позитив

Компания, специализирующаяся на разработке решений в сфере информационной безопасности.

Величина дивиденда — 15,8 ₽ (0,7%)

Стоимость акции — 2216,2 ₽

Последний день покупки — 30 ноября

3. Ростелеком

Провайдер цифровых услуг и сервисов.

Величина дивиденда — 5,4465 ₽ (7,02% для обыкновенных и 7,59% для привилегированных акций)

Стоимость акции обыкновенной — 77,65 ₽

Стоимость акции привилегированной — 71,75 ₽

Последний день покупки — 30 ноября

4. Селигдар

Золотодобывающая компания.

Величина дивиденда — 2 ₽ (2,5%)

Стоимость акции — 80,25 ₽

Последний день покупки — 30 ноября

( Читать дальше )

Финансы СССР во время ВОВ - откуда брали деньги, как покрывали дефицит. Что делают сейчас.

- 13 августа 2023, 09:35

- |

В первые месяцы боевых действий Госбанк СССР не имел утвержденного кассового плана, поэтому печать денег производилась по запросам контор Государственного банка на местах и управления полевых учреждений, которое занималось выплатой денежного довольствия военнослужащим. С начала войны до ноября 1941 года денежная эмиссия концентрировалась преимущественно в прифронтовой полосе, а затем стала перемещаться в районы, куда хлынул поток эвакуированного населения. Создавались отделения банка при военных подразделениях для выдачи наличных и осуществления переводов (в 1941 году открыли 598 полевых учреждений).

Руководители финорганов, понимая, что предстоит печатать большое количество денег, оперативно начинают вводить дополнительные ограничения по обороту наличности. СНК на 3 день войны принял постановление о блокировке вкладов в сберегательных кассах. Снять можно было не больше 200 рублей в месяц, исключение – для артистов, морально поддерживающих фронтовиков и тыл (1000 руб. ежемесячно).

( Читать дальше )

Итоги...

- 12 августа 2023, 22:09

- |

( Читать дальше )

Страшные истории про SWIFT: инструкция, как профукать $100500 на переводе

- 18 июля 2023, 07:57

- |

Мой соавтор по этой статье, Андрей Авраменко, собрал информацию о более чем 8000 межбанковских переводах и на личном опыте знает, каково это – когда SWIFT-перевод с твоими баксами безвозвратно захавал американский банк-корреспондент

Тайное знание о SWIFT, которое от вас скрывали

Систему SWIFT создали хитрые бельгийцы в 1973 году, ровно 50 лет назад. По-английски название системы созвучно со словом «быстрый» (на этом месте все, кто когда-либо отправлял зарубежные переводы Свифтом, скорее всего хрюкнули от смеха), но официально это аббревиатура для Society for Worldwide Interbank Financial Telecommunication – «Общество всемирных межбанковских финансовых каналов связи».

( Читать дальше )

Как я в российские акции инвестирую. Моя простая, но рабочая стратегия

- 05 мая 2023, 13:07

- |

Совокупный объем покупок российских акций в мой скромный пенсионный портфель превысил 4'000'000₽ — сумма круглая, прекрасный повод написать пост для многоуважаемых подписчиков, коих на Смарт-Лабе чуть менее тысячи. Для тех, кто наткнулся на меня впервые, сразу хочу заметить, что это — не история успеха (хвалиться тут пока точно нечем) и не зазывалово — ведь я ничего никому не продаю и не инфоцыганю.

В этом посте я расскажу о том, как с первого взгляда супер-сложные вещи я разобрал по кирпичикам и превратил в очень простую рутинную стратегию, которая прекрасно работает на принципах, разработанных 4,5 года назад.

Итак, есть Индекс Мосбиржи — основное мерило российского фондового рынка. Биржа постоянно меняет состав этого индекса — в зависимости от размера и количества публичных компаний, акции которых на ней обращаются. Самые крупные компании из индекса известны каждому жителю нашей страны — это Сбербанк, Газпром и Лукойл. Всего же компаний в индексе на данный момент 37 штук. Индекс этот немудреный — чем крупнее компания, тем больше ее вес в общем пироге. Правда, есть и небольшие ограничения — так, Газпром или Сбер настолько крупные относительно остальных, что их вес ограничивают 15% при каждой ребалансировке. Остальные веса тоже сверяются, и результаты ребалансировки выкладываются в свободный доступ.

( Читать дальше )

Премиальные тарифы банков в 2023 году. Большой обзор

- 21 марта 2023, 11:50

- |

Я проанализировал премиальные программы 8 российских банков чтобы понять, какая из них подходит мне больше всего. Возможно, наши с вами характеристики и обстоятельства похожи, и вам будет полезно прочитать этот обзор.

Премиальные тарифы в российских банках становятся всё доступнее: инфляция не распространяется на минимальные остатки, требуемые для бесплатного премиального обслуживания. С другой стороны, вот уже год банки пытаются адаптироваться к новым реалиям, и не всем удалось восстановить уровень сервиса, который был доступен клиенту с высокими запросами до 2022 года. Я об этом знаю не понаслышке. У меня сейчас премиум в двух банках: Тинькофф и Открытие.

Из-за специфики своих долгосрочных планов на жизнь (FI/RE, но статья не об этом), у меня накапливаются крупные остатки, и было бы глупо не получать дополнительные опции от банков. На горизонте до года передо мной возникает дилемма: либо продолжать использовать уже имеющийся банк (наращивая остаток в нем для получения все больших опций), либо искать ещё один, третий — для получения новых «плюшек».

( Читать дальше )

Как переводить юани в Interactive Brokers через Тиньков. Полный гайд на февраль 2023 года.

- 19 февраля 2023, 12:57

- |

Как купить и перевести юани на свой счет в лучший доступный для россиян иностранный брокер Interactive Brokers? Используем банк и брокер Тиньков. В декабре я писал про доллары и Райфайзен, но у переводов в юанях есть свои плюсы.

Итак:

- Комиссия за покупку юаней 0.9% (или дешевле на некоторых тарифах). При этом, за покупку долларов Райф с вас возьмет целых 3%.

- Хранение юаней в банках РФ — бесплатное для любой суммы. Если вы не торопитесь, то есть депозиты и облигации в юанях (до 4% годовых). Хранение долларов на счетах бесплатно только до определенного порога.

- Комиссия за перевод юаней в IB — или 120 юаней, или бесплатно (в Тинькове на тарифе Премиум).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал