Избранное трейдера OrphX

кому интересно, продолжение темы про акции и ещё в добавок

- 16 июня 2015, 21:28

- |

Итак, если вы инвестор, и у вас есть акции, то всё зависит от того, сколько вы собрались их держать...1 год, 10 лет, просто до лучшей цены( и сразу продавать) или под дивы.

Если до 1 года или до пары лет( хорошей цены), то наверное я бы порекомендовал вам крупного, хорошего брокера… за 1-2 года вероятность его схлопывания весьма незначительна( понятно, что если вы попадёте в интервал нового кризиса, то и такое возможно).

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 11 )

Оптимальная опционная позиция: общий принцип

- 14 июня 2015, 14:18

- |

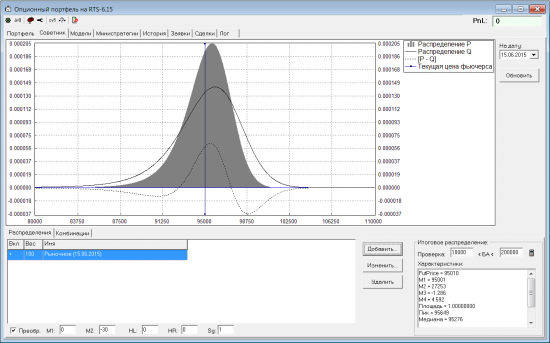

В прошлый раз, рассматривая подбор наилучшей позы на примере продажи волатильности, сделал неверный вывод о том, что оптимальная позиция должна походить на форму распределения P. Cделал его под влиянием книги: Опционы: Системный подход к инвестициям. С. Израйлевич, В. Цудикман (см. скриншот 103 стр. из книги). Но Михаил, спасибо, поправил и подсказал, что лучшая комбинация зависит не столько от собственного прогноза P, а скорее от разности своего прогноза и рыночного. Проверим это предположение и рассмотрим несколько стратегий, для каждой найдем оптимальную позицию и сравним ее с разностью (P-Q). Стратегии предлагаю такие: продажа и покупка волатильности, направленная торговля БА и сценарный подход.

Начнем с продажи волатильности. Берем рыночное распределение Q и сжимаем его (поскольку считаем, что рынок ошибается, и волатильность на самом деле меньше):

Сплошная серая заливка у распределения P (наш прогноз), тонкая сплошная линия — распределение Q (прогноз рынка), пунктирная линия — разница между нашим прогнозом и рынком.

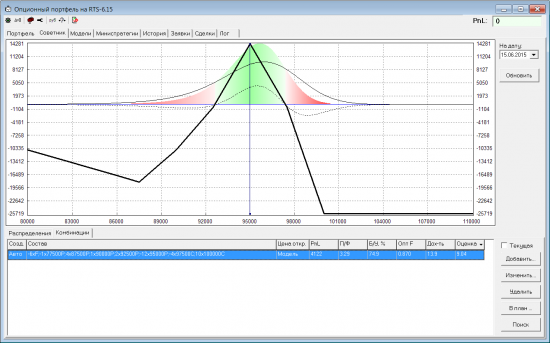

Посмотрим, какую оптимальную позицию для такого случая находит геналгоритм:

Видно, что профиль на экспирацию у найденной позы имеет положительный PnL как раз там, где P-Q > 0.

( Читать дальше )

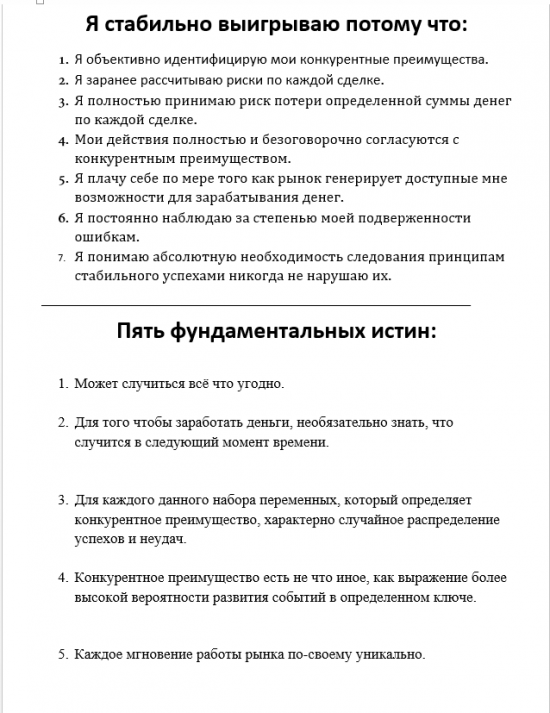

"Зональный трейдинг" Марка Дугласа на одной странице.

- 08 июня 2015, 16:24

- |

Теперь они висят у меня дома над монитором.

Это краткое содержание его книги, если хотите)

Благополучие Америки.

- 08 июня 2015, 15:11

- |

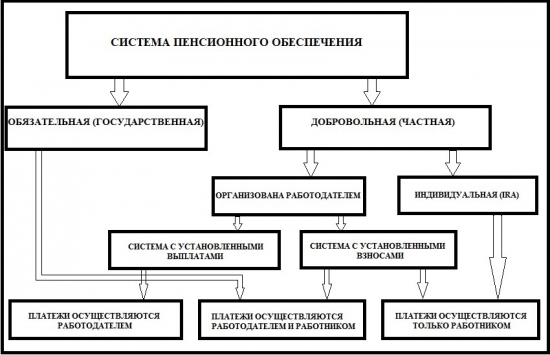

Благополучие США составляет труд работника. С первого заработанного работником доллара работник и работодатель начинают платит пенсионный налог в Social Security по 7.65% в месяц каждый. Это обязательноая система пенсионного страхования. На основе этих выплат путем расчетов и индексации в будущем будет сформирована государственная пенсия работника. Но эти выплаты в данное время идут на пенсии тех, кто сейчас является пенсионером. Когда молодой работник постареет, его пенсию будут оплачивать его дети. Данная система сборов распространяется на всех, чей заработок не превышает $65 400 в год. Если работник имеет стаж меньше 10 лет, то он не имеет права на государственную пенсию.

( Читать дальше )

две системы для торговли акциями.

- 05 июня 2015, 21:45

- |

Кто категорически не согласен — дальше не читаем))

Торгуем только ликвидными акциями первого эшелона, только в лонг и только без плеча!!! Плечо (если кто не понимает это кредит от брокера) слопает значительную часть профита.

Система 1. Условно назовём её «LIFO».

Делим депо, выделенное одной бумаге, на некоторое количество частей. Количество определяем самостоятельно путём математических рассчётов комфорта в торговли (влияние количество частей на результат расскажу в конце).

Заходим одной частью в лонг (про шорты речь вообще не ведём) на падении и не выходим вплоть до приемлемого профита данного входа (который может случиться ой как не скоро)))

Если цена продолжает падать, ждём достаточного снижения относительно первого входа и открываемся второй частью. С выходом аналогично.

( Читать дальше )

Интрадей без стопов, требует доработки!

- 03 июня 2015, 20:17

- |

По ситуации,

после шестидневного падения предполагаем отскок в Ри, до уровня 100 или ниже,

в июньской серии купили колл спрэд 97,5 колл за 1620 пунктов и продали 100 страйк за 810,

считаем убыток на экспирацию 1620-810=810 пунктов.

Считаем максимальную прибыль 100 000-97 500=2500-1620+810=1690 соотношение прибыль/убыток 1/2 не красиво!

Но держать позицию мы не предполагаем до 15 июня

И у нас 32 волатильность, что предполагает движение БА(фьючерса) в 5000 пунктов в день.

Пришли на 98 500 на вечере, ждать 100 смысла большого нет, всего отсталось 1500 пунктов(ситуация медвежья и СМИ только нагнетают).

Перестраиваем наш бычий колл спрэд на медвежий.

Откупаем проданный колл 100 за 1610 пунктов(фиксируем убыток в размере 800 пунктов) и продаем 95 колл за 4600 пунктов,

а 97 500 у нас на то время стоит уже 2900 пунктов, подсчитываем вероятность убытка/прибыль.

97 500 = 2900-1610=1280 прибыль

100 000 =810-1610=800 убыток

( Читать дальше )

Заблуждения о фондовом рынке (для "юношей", подумывающих об "инвестициях")

- 26 мая 2015, 11:38

- |

Заблуждение первое: «Акционер – собственник доли имущества акционерного общества».

Ничего подобного. Собственность в ее нормальном понимании, а не в новомодных «теориях» — это три «кита»:

— владение;

— пользование;

— распоряжение.

Вот Вы купили акций и по отношению к чему Вы получили такие права? К станку, прилавку, «трубе» или помещению? Ни к чему из перечисленного. Вы получили такие права только по отношению к акциям, т. е. Вы собственник акций, а не имущества.

А что дает акция? Только право участия в собрании акционеров и голосования по вопросам, отнесенным уставом обществам к решениям данного собрания. Т. е. Вы стали собственником этого права и не более того. Как минимум нормальное законодательство обязует общество относить к правам собрания акционеров, утверждение устава общества, назначение размеров дивидендов, как части чистой прибыли и выбор совета директоров и(или) исполнительных органов власти общества, если уставом общества совет директоров не предусмотрен. По каким еще вопросам Вы приобрели право голосования? Это уже зависит от устава конкретного общества.

( Читать дальше )

Нужен совет. Жизненный.

- 25 мая 2015, 17:27

- |

К сожалению, не смог я ему привить бешеный интерес к чему-то одному ибо сам распылённый дурень. Он не знает, чего хочет он. Я тоже не знаю, чего хочет он. И даже не знаю, чего хочу я. Никто ни черта не знает. Отформатированный чистый диск.

Видимо нам нужно действовать рационально и системно, отрешившись от мечт (которые не определяются пока). Методом отсева. Перебором.

Отсюда главный вопрос — какое образование получать? И второстепенный — какой ВУЗ? Чо вообще в теме сейчас? Куда, мать его, катится мир?

Сам закончил сразу два (плешку и мгюа), но в гробу б я их видел. Только время потерял. Внутренний скепсис подсказывает, что ремесла там не получить и сейчас. Те ещё гадюшники.

Вот я ему и говорю приблизительно так: «Забей на вуз, время пролетит — не заметишь. Сейчас всё можно самоучкой освоить, было бы желание. Иди туда, где реальное ремесло дают. Пригодится в жизни...».

( Читать дальше )

Работать должны роботы.

- 23 мая 2015, 10:23

- |

Всем привет!

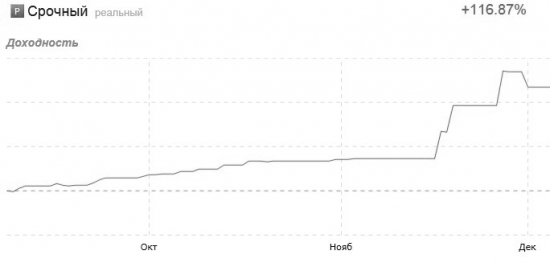

Давно ничего не писал на смарт-лабе…, потому-что писал очередного робота, точнее сразу четыре. Вот теперь пусть они работают, а я займусь чем-то еще, пока стратегии не «умрут».

С продажами опционов пока завязал, доходности моих стратегий на опциках упали, новые идеи появились на фьючерсах, вот там пока и «поработаю».

Последний квартал 2014 года закончился просто феерично

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал