SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Porter

Внимание! Третья не может быть самой короткой!

- 07 августа 2012, 21:28

- |

Сегодня получил майл от коллег, которые считают, что может быть я зря объявил о начале армагеддоан и причем еще призвал продавать квартиры и занимать шорт. Но я считаю, что мы сейчас находимся в исторической точки. И сценарий, который нарисовал нам СиПи и Доу — может быть отменен только в одном случае — начале девальвации доллара и превращения доллара в мировую валюту фондирования без второй волны мирового кризиса — это будет реально инфляционный сценарий. Но я пока его не рассматриваю.

А теперь Внимание — прошу всех еще раз ознакомиться с основной разметкой СиПи. Несмотря на все то что творится на ЕМ рынках (фигуры ЕМ рынков это как правило сформировавшиеся голова плечи на тренде 2009-2012) элита США нарисовала нам классическую пятиволновку. Никакие это не двойные зигзаги, никакие коррекции ABC — просто классическая 5-и волновка — это первая глобальная в СиПи после нового цикла от марта 2009 года.

Элита рисовала эту пятерку долго и в соответствии с Фибо уровнями и теорией Элиота. Один из краеугольных камней теории Эллиота — ТРЕТЬЯ волна не может быть САМОЙ КОРОТКОЙ (или по длинне или по времени)

( Читать дальше )

А теперь Внимание — прошу всех еще раз ознакомиться с основной разметкой СиПи. Несмотря на все то что творится на ЕМ рынках (фигуры ЕМ рынков это как правило сформировавшиеся голова плечи на тренде 2009-2012) элита США нарисовала нам классическую пятиволновку. Никакие это не двойные зигзаги, никакие коррекции ABC — просто классическая 5-и волновка — это первая глобальная в СиПи после нового цикла от марта 2009 года.

Элита рисовала эту пятерку долго и в соответствии с Фибо уровнями и теорией Элиота. Один из краеугольных камней теории Эллиота — ТРЕТЬЯ волна не может быть САМОЙ КОРОТКОЙ (или по длинне или по времени)

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 31 )

Психология трейдинга. Часть 2. Special for Smart-Lab

- 04 августа 2012, 20:44

- |

Добрый день, уважаемые читатели!

Как и обещал, выкладываю вторую часть Психологии трейдинга. Здесь мы рассмотрим методику формирования Интуитивной базы в дискреционной торговли. Для тех, кто не в теме, я настоятельно рекомендую прочитать

Часть 1. Special for Smart-Lab.

По сути, перед нами стоит задача сформировать часть своего бессознательного, научиться эффективно взаимодействовать со своей Интуицией, зарабатывать за счет этого деньги. Интересная задача, не правда ли.

Итак, приступим.

Для достижения цели предлагаю разделить весь трейдинг на две части: твердое и мягкое.

Твердое в трейдинге — это статические правила, которые работают практически всегда (в 95-99% случаев). К твердому можно отнести Тактический мани-менеджмент. Подробнее можно прочитать Здесь.

В большинстве работ по ТММ приводятся примерно одни и те же цифры, инструменты и методы, что говорит о практической эффективности выше упомянутых. Выполнение подобных правил на практике весьма объективно, потому что всегда есть возможность видеть собственный финансовый результат как во время сделки, так и в паузах между ними. Данный финансовый результат нужно сверять с уже заранее готовой собственной системой, делая соответствующие выводы:

( Читать дальше )

Как и обещал, выкладываю вторую часть Психологии трейдинга. Здесь мы рассмотрим методику формирования Интуитивной базы в дискреционной торговли. Для тех, кто не в теме, я настоятельно рекомендую прочитать

Часть 1. Special for Smart-Lab.

По сути, перед нами стоит задача сформировать часть своего бессознательного, научиться эффективно взаимодействовать со своей Интуицией, зарабатывать за счет этого деньги. Интересная задача, не правда ли.

Итак, приступим.

Для достижения цели предлагаю разделить весь трейдинг на две части: твердое и мягкое.

Твердое в трейдинге — это статические правила, которые работают практически всегда (в 95-99% случаев). К твердому можно отнести Тактический мани-менеджмент. Подробнее можно прочитать Здесь.

В большинстве работ по ТММ приводятся примерно одни и те же цифры, инструменты и методы, что говорит о практической эффективности выше упомянутых. Выполнение подобных правил на практике весьма объективно, потому что всегда есть возможность видеть собственный финансовый результат как во время сделки, так и в паузах между ними. Данный финансовый результат нужно сверять с уже заранее готовой собственной системой, делая соответствующие выводы:

( Читать дальше )

Респект и Уважуха господину Журавлеву

- 30 июля 2012, 21:14

- |

Есть у меня такое хобби просматривать чужие графики депозита на комоне и везде где попадется… Осуществляю это обычно раз в неделю..

Обычно в перечень попадают:

Александр Журавлев

http://www.comon.ru/user/azhuravlev/

Элвис Марламов

http://www.comon.ru/user/Elvis/

Стэнч – конечно молодец)))

http://www.comon.ru/user/Stanch/

Глеб из Самары – хороший трейдун)))

http://www.comon.ru/user/glebsamara/

Рамиль

http://www.comon.ru/user/Ramil_Ibragimov/

Яроцкая Маечка

http://www.comon.ru/user/Schatzi/profile/

Кречетов

http://www.comon.ru/user/krechetov/profile/

http://smart-lab.ru/profile/gars/

Господин Олейник

http://www.itinvest.ru/trader-liga/users/number1/

( Читать дальше )

Обычно в перечень попадают:

Александр Журавлев

http://www.comon.ru/user/azhuravlev/

Элвис Марламов

http://www.comon.ru/user/Elvis/

Стэнч – конечно молодец)))

http://www.comon.ru/user/Stanch/

Глеб из Самары – хороший трейдун)))

http://www.comon.ru/user/glebsamara/

Рамиль

http://www.comon.ru/user/Ramil_Ibragimov/

Яроцкая Маечка

http://www.comon.ru/user/Schatzi/profile/

Кречетов

http://www.comon.ru/user/krechetov/profile/

http://smart-lab.ru/profile/gars/

Господин Олейник

http://www.itinvest.ru/trader-liga/users/number1/

( Читать дальше )

СКАЛЬПИНГ И ЕГО ВИДЫ. ВОЗМОЖНЫЕ СКАЛЬПИНГОВЫЕ СТРАТЕГИИ.

- 24 июля 2012, 09:16

- |

Оригинал статьи находится по адресу http://superscalper.ru/

С тем, ЧТО же такое скальпинг, мы определились. Пришла пора разобрать более подробно его отличие от, скажем, классического дэйтрейдинга. Помимо описанных в предыдущей статье различий, таких как потенциальный профит, частота сделок и их объем, есть еще ряд особенностей. Некоторые скальпинговые стратегии легко экстраполируются на дэйтрейдинг, так как там отличие лишь в риск-менеджменте и времени сделки, а суть та же, а некоторые никак не могут даже сравниваться между собой, в частности скальпинг спреда или торговля рибейтов.

Предлагаю вам посмотреть на приведенную ниже схему:

( Читать дальше )

С тем, ЧТО же такое скальпинг, мы определились. Пришла пора разобрать более подробно его отличие от, скажем, классического дэйтрейдинга. Помимо описанных в предыдущей статье различий, таких как потенциальный профит, частота сделок и их объем, есть еще ряд особенностей. Некоторые скальпинговые стратегии легко экстраполируются на дэйтрейдинг, так как там отличие лишь в риск-менеджменте и времени сделки, а суть та же, а некоторые никак не могут даже сравниваться между собой, в частности скальпинг спреда или торговля рибейтов.

Предлагаю вам посмотреть на приведенную ниже схему:

( Читать дальше )

*** Рекомендую паттерны на тиковом графике! Из разряда "хитростей"

- 14 июля 2012, 00:32

- |

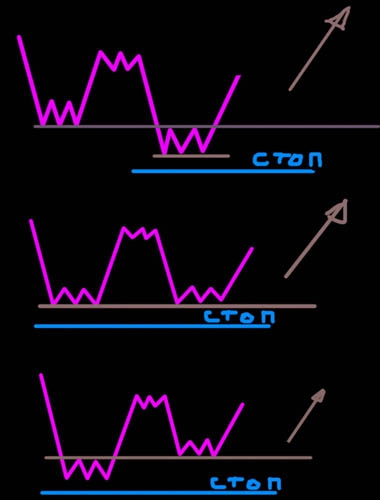

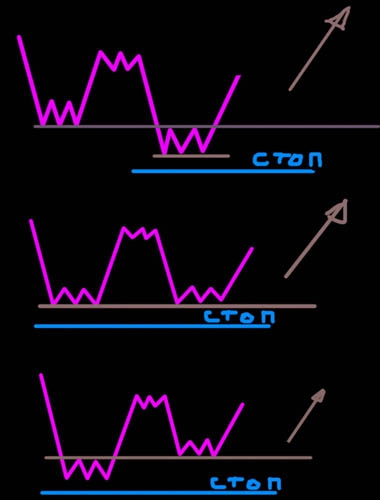

Важно! Данный паттерн встречается на всех тайм фреймах от тикового до дневков. Но привожу пример на тиковом потому как на нем этот паттерн повсеместен.

И так кукл всегда набирает объем за пределами ограничивающего прямоугольника (схема Вайкофа). Если лонг, то объем ниже уровня хождения цены, если шорт — выше уровня. Относительно часто бывает четкий отбой (вплоть до пипса) с формированием фигуры «двойная нога».

Само собой ширина «области позиции кукла» зависит от порядка фигуры фрактала. Для фигур на малых интервалах (порядка 1-4 часов) область позиций кукла составляет порядка 50-100 пипсов. Высота этих фигур варьируется от 300 до 2000 тысяч пунктов. Для фигур старшего порядка (дневки). Область позиции кукла имеет высоту уже порядка 1-4 тысяч пунктов. Как определить область кукла? Провести горизонтальные уровни над и под экстремумами и найти подобный шаблон

(пример для лонга)

Перевернутый шаблон само собой — индикатор шорта

---

Вот примеры таких областей и само собой их формирование — сигнал на соответсвующую позицию. Коричневой линией отделена область позиций кукла от области «случайного хождения цены». Синяя линия — линия где по теории надо ставить короткий стоп

( Читать дальше )

И так кукл всегда набирает объем за пределами ограничивающего прямоугольника (схема Вайкофа). Если лонг, то объем ниже уровня хождения цены, если шорт — выше уровня. Относительно часто бывает четкий отбой (вплоть до пипса) с формированием фигуры «двойная нога».

Само собой ширина «области позиции кукла» зависит от порядка фигуры фрактала. Для фигур на малых интервалах (порядка 1-4 часов) область позиций кукла составляет порядка 50-100 пипсов. Высота этих фигур варьируется от 300 до 2000 тысяч пунктов. Для фигур старшего порядка (дневки). Область позиции кукла имеет высоту уже порядка 1-4 тысяч пунктов. Как определить область кукла? Провести горизонтальные уровни над и под экстремумами и найти подобный шаблон

(пример для лонга)

Перевернутый шаблон само собой — индикатор шорта

---

Вот примеры таких областей и само собой их формирование — сигнал на соответсвующую позицию. Коричневой линией отделена область позиций кукла от области «случайного хождения цены». Синяя линия — линия где по теории надо ставить короткий стоп

( Читать дальше )

Б.Мандельброт о фактических отклонениях от традиционной рыночной модели

- 11 июля 2012, 18:26

- |

Сегодняшний пост Тимофея о рыночной случайности и детерминированности заставил меня взять с полки «Непослушные рынки» Б.Мандельброта и Р.Хадсона. В первых главах книги освещаются как раз эти вопросы, а так же наличие памяти рыночных котировок, собственно и являющейся детерминированной составляющей, мостиком между известным настоящим и вероятным будущим:

«Во-первых, изменения цен на самом деле не являются независимыми друг от друга. Исследования, выполненные мною и другими учеными за последние несколько десятилетий, показывают, что многие серии финансовых цен имеют своего рода «память», т.е. сегодняшние влияют на завтрашние. Если сегодня отмечен значительный скачок цен вверх или вниз, то существует заметно большая вероятность того, что и на следующий день нас ожидает такое же резкое изменение. Это не та предсказуемая, «правильная» схема, которую предпочитают экономисты, не та периодическая последовательность подъемов и спадов, которую в учебниках представляют как стандартный бизнес-цикл. Примеры таких простых схем — периодических зависимостей между ценами в прошлом и настоящем — наблюдались на рынках давно. В частности, это сезонные колебания фьючерсных цен на пшеницу, обусловленные созреванием урожая, или ежедневные и еженедельные изменения объема валютных торгов, происходящие тогда, когда в очередном часовом поясе начинается торговый день». (выделение — мое).

( Читать дальше )

«Во-первых, изменения цен на самом деле не являются независимыми друг от друга. Исследования, выполненные мною и другими учеными за последние несколько десятилетий, показывают, что многие серии финансовых цен имеют своего рода «память», т.е. сегодняшние влияют на завтрашние. Если сегодня отмечен значительный скачок цен вверх или вниз, то существует заметно большая вероятность того, что и на следующий день нас ожидает такое же резкое изменение. Это не та предсказуемая, «правильная» схема, которую предпочитают экономисты, не та периодическая последовательность подъемов и спадов, которую в учебниках представляют как стандартный бизнес-цикл. Примеры таких простых схем — периодических зависимостей между ценами в прошлом и настоящем — наблюдались на рынках давно. В частности, это сезонные колебания фьючерсных цен на пшеницу, обусловленные созреванием урожая, или ежедневные и еженедельные изменения объема валютных торгов, происходящие тогда, когда в очередном часовом поясе начинается торговый день». (выделение — мое).

( Читать дальше )

Самоанализ. Дневник трейдера.

- 10 июля 2012, 11:36

- |

Проделав трудный и зачастую долгий путь в создании торговой системы, трейдеры испытывают некоторые затруднения, связанные с переигрыванием системы. Происходит это с большинством, поэтому имеет смысл придумать способы регуляции и управления этим процессом. Системы создаются для того, чтобы на основе сигналов совершать сделки. Торговый план достаточно написать один раз и пользоваться им на протяжении длительного времени. Но зачем тогда дневник трейдера и журнал?

Преимущества журнала сделок заключается в том, что день за днем в него вносится статистика, на начальных этапах лучше это делать самостоятельно и вручную. Т.е. вводить данные в таблицу с формулами и получать результаты. Если на начальном этапе Вы не знаете, что с ними делать не беда. Накапливайте историю сделок и стройте на основе истории кривую капитала. Кривая капитала графически и наглядно показывает Вам своим наклоном на положение дел, прежде всего в голове. Восходящая тенденция -признак того, что Вы в гармонии с рынком и в ладах с собой, Ваша система работает и все в порядке. Профессионалы считают, что применив технический анализ к своей кривой капитала, можно сделать очень интересные выводы и предположения. Могу сказать по своей кривой капитала, что смотришь иной раз на нее после серьезных прибылей и думаешь, что откат неизбежен. Что надо предпринять, чтобы откат был поменьше? Сократить объем или пару недель отдохнуть от рынка. Попробуйте сделать статистический журнал. Уверен, что по мере накопления истории, сделок Вы найдете различные способы статистического анализа своих сделок, по дням, по времени, по объему и т.д.

( Читать дальше )

Преимущества журнала сделок заключается в том, что день за днем в него вносится статистика, на начальных этапах лучше это делать самостоятельно и вручную. Т.е. вводить данные в таблицу с формулами и получать результаты. Если на начальном этапе Вы не знаете, что с ними делать не беда. Накапливайте историю сделок и стройте на основе истории кривую капитала. Кривая капитала графически и наглядно показывает Вам своим наклоном на положение дел, прежде всего в голове. Восходящая тенденция -признак того, что Вы в гармонии с рынком и в ладах с собой, Ваша система работает и все в порядке. Профессионалы считают, что применив технический анализ к своей кривой капитала, можно сделать очень интересные выводы и предположения. Могу сказать по своей кривой капитала, что смотришь иной раз на нее после серьезных прибылей и думаешь, что откат неизбежен. Что надо предпринять, чтобы откат был поменьше? Сократить объем или пару недель отдохнуть от рынка. Попробуйте сделать статистический журнал. Уверен, что по мере накопления истории, сделок Вы найдете различные способы статистического анализа своих сделок, по дням, по времени, по объему и т.д.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал