Избранное трейдера Romario_

Как в Interactive Brokers TWS торговать опционы?

- 22 июня 2018, 13:47

- |

Ловите короткое видео — если тема наберет много социальной активности, интереса — продолжу знакомить вас с этим терминалом.

Удачной торговли и больших профитов вам!

( Читать дальше )

- комментировать

- ★17

- Комментарии ( 14 )

Видео с конференции смартлаба. Статистика продаж

- 19 июня 2018, 15:42

- |

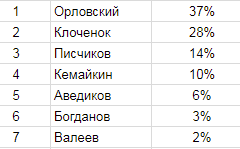

По выручке у нас получился следующий расклад:

Кстати говоря, чел, который набрал меньше всего просмотров, пару лет назад анонимно от моего лица устроил на смартлабе конкурс «философия трейдинга». На этот конкурс было написано около 200 постов, почитать их можно по тегу: смартлаб конкурс. По итогам этого конкурса были выбраны лучшие три работы и распределены 85 тыс рублей призовых денег, которые он выделил просто чтобы почитать что люди напишут про трейдинг:)

Вот победители того конкурса:

1 место: 50 тыс руб Василий Силкин

2 место: 25 тыр руб Александр Журавлев

3 место: 10 тыр руб 2006 god

На а чувака ясен перец никто не знает, поэтому никто не смотрит. Кстати Альпина скоро выпустит его книгу.

А вот концовка выступления Рената, где он отвечает на вопрос про стоп-лоссы, а Наталья Орлова дополняет его ответ.

Жаль она в кадр не попала.

Сбербанк захватывает бизнес

- 15 июня 2018, 15:48

- |

- бабуля спрашивает внука: а чего это Сбербанк мне всего 3 тыщи в месяц платит на мой миллион рублей?

- предприниматель в шоке рассказывает: за простой банковский перевод Сбербанк с него взял 1%

- «нет наличных? Переведи мне на карту Сбербанка» — слышу постоянно

- Перевод от юрлица физлицу (даже в возврат займа) свыше 3 млн в месяц — комиссия 6%

Но напрягает другое. Сбер — гос.монополия. И Греф полез во все бизнесы сразу. Неделю назад с ним было интервью в Коммерсанте(www.kommersant.ru/doc/3651770). Из интервью следует, что Сбербанк в попытке стать Алибабой теперь лезет везде, скупая цифровые активы. Сейчас Сбер участвует в «500 проектах». С точки зрения развития бизнеса, это правильно. Но я опасаюсь, что для частного предпринимательства в России эта новость плохая. Почему? Потому что со Сбером невозможно будет конкурировать.

Простой пример — Яндекс такси. У Яндекса очень много денег и огромные возможности их привлечь. Яндекс такси может годами демпинговать, работая в минус, пока не закроется последний частный таксопарк. Хотя надо отдать должное, я как потребитель, пользуюсь Я.Такси и наслаждаюсь:) Яндекс кстати тоже поубивает массу частных онлайн сервисов т.к. у него бесконечный бесплатный трафик и бесконечное бабло. Яндекс плавно подминает под себя интернет. Сбер — всё остальное, что не подмял яндекс, а где-то подминать будут вместе.

Итак, куда уже залез Сбер?

( Читать дальше )

Как будут следить за счетами россиян для целей налога.

- 14 июня 2018, 15:17

- |

Рекомендации: сохраняйте чеки о внесении наличных, чтобы подтвердить оплату из личных средств, не только в их первичном варианте, но и фотографируйте экран терминала, номер терминала киви и сам чек в качестве подтверждения оплаты. Поскольку чеки со временем выцветают.

P.S.

Подарки от физических лиц, не являющихся членами семьи или близкими родственниками, облагаются НДФЛ, только если подарено (п. 18.1 ст. 217 НК РФ):

- недвижимое имущество;

- транспортное средство;

- акции, доли, паи.

Подарки в любом другом виде налогом не облагаются.

Закон о долевом строительстве. Изменения с 1 июля

- 11 июня 2018, 10:17

- |

Что изменится для строителей?

- Для начала строительства надо иметь 40% собственных средств и до 60% от проектной стоимости можно привлекать в качестве займов

- На рекламу, оплату банков, и зарплаты тратить не менее 10% стоимости проекта

- с 1.07.2019 строители могут принимать оплату по договорам долевого участия (ДДУ) только на специальные экроу счета, с которых нельзя тратить деньги до окончания строительства. Без открытия такого счета договор ДДУ не зарегистрируют

- Список 25 банков, в к-х можно открывать эти счета, сейчас утверждается

- Чтобы заключать договоры ДДУ, надо иметь опыт работы в качестве застройщика, техподрядчика или генподрядичка не менее 3 лет

- Деньги дольщиков нельзя тратить на строительство дорожной и транспортной инфраструктуры.

- Отменяется условие иметь на счете 10% средств (?) — их можно заменить привлеченным финансированием

- Расходы на оперативку увеличат с 10 до 25% от стоимости объекта, но при условии что он отчитывается по МСФО

- Средства покупателей можно тратить на приобретение новых земельных участков

- средства на эксроу счетах можно будет тратить поэтапно: 30% после нулевого цикла, 30% по завершении монтажных работ, 30% после подключения сетей, 10% после достройки

- Хотят отменить норму одно разрешение — один дом.

- 20% в долг можно будет взять у материнской компании

Водичка на мельницу ЛСР, ПИКа и т.д.

Магия сложного % !!!

- 08 июня 2018, 16:39

- |

В обед больше не буду постить :)

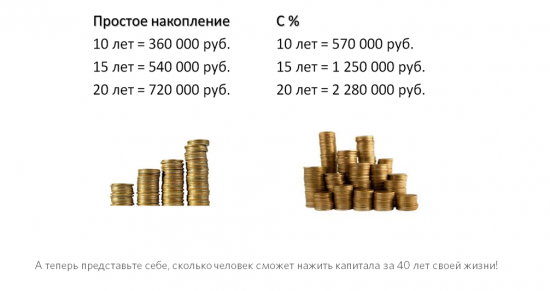

Подготовил интересный наглядный пример сущности инвестирования/магии сложного процента:

В среднем, по статистике, 40 лет жизни человек уделяет работе. В приведенных расчетах мы не будем учитывать увеличение или уменьшение заработной платы за рассматриваемый период, а также учитывать инфляцию. Будем считать, что все 40 лет мы зарабатываем с вами 30 000 рублей. За этот период через наши руки проходит примерно 14 400 000 рублей. Как мы получаем данное число? Очень просто. В году 12 месяцев, за год мы зарабатываем 360 000 рублей (12 месяцев * на 30 000 и умножаем на 40 лет = 14 400 000 рублей за 40 лет работы). Даже если мы возьмем 10% от ежемесячного дохода = 3000 рублей и будем ежемесячно откладывать, что мы получим на более коротких временных промежутках времени?

За 10 лет мы накопили бы 360 000 рублей, за 15 лет накопления составляли бы 540 000 рублей, а за 20 лет 720 000 рублей. Не плохо, правда?

Давайте посчитаем то же самое, если бы мы инвестировали такую же сумму денежных средств ежемесячно, например, в банк, под среднюю ставку 10% с учетом того, что полученные % мы оставляли бы на банковском счете. За 10 лет мы получим 570 600 рублей! Через 15 лет 1 250 000 рублей! За 20 лет 2 280 000 рублей и т. д. Представьте себе, если у вас есть возможность инвестировать большие суммы! Поразительно! Не так ли?!

Почему растут цены на бензин?

- 04 июня 2018, 11:04

- |

Для начала я напомню вам, сколько стоит нефть в рублях:

https://ru.tradingview.com/chart/JGrlzs4y/

Наши власти доблестно отчитались, что покупки баксов минфином в кубышку привели к сдвигу этой величины вверх (до рекордной величины в 5000 рублей за баррель). Покупки минфина были не единственным фактором, из-за которого снизился рубль, но существенным

Высокая цена нефти в рублях — это очень хорошо для экспортеров, шикарно для нашего бюджета и с точки зрения долгосрочной макроэкономической стабильности создаваемый валютный резерв — это отличный спасительный буфер от будущего валютного кризиса а-ля 2014.

Только у такой политики есть и обратные эффекты, естественно. Стрельнувшая в цене бензишка — один из них.

Нефть в рублях — это главный элемент себестоимости бензина.

Во-первых, посмотрим, что происходит с баррелем нефти во время нефтепереработки

Из одного барреля получается не только бензин но еще и куча продуктов.

Представим, что баррель стоит $70 то есть при курсе 62 руб бочка стоит 4340 руб.

В этом месте я могу ошибиться, но если не платишь экспортную пошлину, то надо платить акциз на нефть и НДС, который потом уходит вверх в цену бензина. Я посмотрел оптовые цены на нефть в интернете, получилось где-то в районе $50.

Эту цену и возьмем 3100 руб за баррель.

Из 1 барреля нефти выходит около 100 л бензина и ещё всякой шняги (дизеля, мазута, газа и даже моторного топлива) на 60 литров примерно (см. картинку наверху). Разделим 3100 руб на 100 л получим, что нефть для производства 1 литра бензина стоит 31 рубль/литр.

Если грубо весь остальной шлак (который тоже можно продать) будем считать за бензин, то 3100/160 = 20 руб за литр.

В реальности я думаю получается себестоимость где-то посередине, в районе 25 руб за литр при такой цене.

Вы такие смотрите, и думаете, ага! Так бензин же не 25 рублей стоит! Куда делись еще почти 20 рублей? Очень просто. Акциз на бензин повысили с начала года на 10% до 11,2 тыс руб/т. Это 8,4 рубля на литр. Ахаха. И не забываем про НДС 18%!!! НДС при цене 45 руб составляет около 8 руб. Итого получили

25 руб себестоимость только нефти

8 руб акциз

8 руб НДС

уже 41 рубль

А надо еще себестоимость производства и операционные издержки отбить (я их прикинул грубо на примере Саратовского НПЗ, получилось около 1 руб на литр), а ведь еще надо инвестиции на строительство и модернизацию НПЗ как-то отработать.

И не забываем, что НПЗ — это одна маржа, а в рознице мы видим бензин с наценкой сети АЗС, которая еще может составлять 10-15%. То есть 4-7 руб может быть надбавка розницы. Если ее еще добавить, то получится даже по самой минимальной планке 46 руб за литр без учета возврата на инвестиции.

Так что в итоге получается, что при такой цене рублебочки и таких «низких» ценах бензина на наших АЗС рентабельность продаж на внутреннем рынке у наших НПЗ вообще едва ли положительная.

И да, я напомню, что в этом году ситуация существенно усугубилась = нефть в рублях подросла за год более чем на 60%(см. график наверху), что и убило напрочь всю маржу нефтепереработки.

Чтобы спастись, НПЗ гонят бензишку на экспорт.

( Читать дальше )

Альтернативная опционометрика (часть 1)

- 31 мая 2018, 12:51

- |

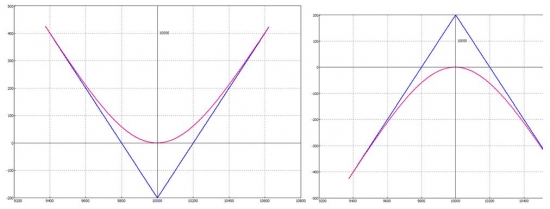

Вашему вниманию предлагается альтернативный взгляд на оценку стоимости опционов. Забудьте, всё чему вас учили, и начнем мыслить с чистого листа.

Чтобы иметь меньше параметров, «избавимся» от дельты и от всяких рассуждений «что куда пойдет и на сколько процентов». Рассмотрим самую простую дельтанейтральную позицию -стредл.

Проданный стредл или купленный это не важно. Будем пытаться его дельтанейтралить. Если не вдаваться в подробности формул, а выделить основное свойство такого действия, то результат будет зависеть от того расстояния, которое «набегает» нам цена базового актива. Тут появляется один важный момент: Расстояние пробегаемое базовым активом можно выразить через волатильность базового актива в процентах, но можно этого не делать. Можно использовать непосредственно «длину пробега» для оценки стоимости опциона.

( Читать дальше )

Все, что вы хотели узнать про ЭТО но боялись что вас засмеют, если спросите

- 30 мая 2018, 20:15

- |

Меня вот в этом посте спросили, а как ставки по американским гособлигациям собственно влияют на стоимость акций ?

Несмотря на чайниковский характер вопроса, я решил ответить на него более развернуто, потому что, несмотря на кажущуюся тривиальность этой темы, там есть много интересных ньюансов

Во первых — почему вообще доходность американских облигаций скачет ?

Ответ — потому что они на рынке могут продаваться как выше, так и ниже номинала

Казначейство, например, разместило 10-тилетнюю облигацию номиналом 50 долларов на рынке, и обещает платить 2 доллара в год купонной доходности (и вернуть ваши $50 через 10 лет). Это как бы теоретическая доходность в 4%. Но у инвесторов появился аппетит на такую доходность, и они готовы заплатить за облигацию немного больше курса, например 55 долларов — вот вам и доходность упала до 2/55 = 3.6%

Это я сильно упрощаю, потому что на самом деле надо еще учитывать, что в конце срока инвестор получит 50 долларов за облигацию, за которую он переплатил 5 долларов, заплатив на вторичном рынке $55. Этот фактор учитывается в расчете Yield to maturity, который и отображается на всех финансовых сайтах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал