Избранное трейдера RudAveR

95% из вас не смогут сделать это

- 07 мая 2018, 18:33

- |

Это #108 выпуск Антикризис-лайт. Никакой политики, никаких Навальных, Путиных, Медведевых! Только о ЗОЖе, о развитии себя и о том, как сделать нашу жизнь счастливее и лучше. Ахахах

Поддержите канал: www.donationalerts.ru/r/timmartynov

Опционка 19 мая: mok.derex.ru/

Видео с конренеции: confa.smart-lab.ru

Стратегия на май: mozgovik.com/a/20180507.pdf

Магия утра: goo.gl/ps43H4

Еженедельная программа Антикризис с Тимофеем Мартыновым, выпуск №108 (07.05.2018)

Хронометраж:

00:00 Оглавление и обратная связь

04:00 Обратная связь

05:30 Про улучшение себя

10:50 Магия утра

23:00 Моя магия утра

35:00 Стратегия

39:00 Уголовочка

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 67 )

Про счастье и то что его ограничивает

- 07 мая 2018, 05:06

- |

Шторм надвигается

- 06 мая 2018, 23:28

- |

На ZeroHedge вышла небольшая статейка, посвященная корпоративному кредитованию, там, в частности, приводятся данные обзора от National Association of Credit Management США, так вот — у меня для вас плохие новости:

Достаточно очевидно, что корпоративные облигации выглядят весьма привлекательным способом кредитования, особенно когда ставки находятся на минимальных уровнях по отношению к проценту по федеральным займам с конца предыдущего финансового кризиса. Корпоративные доходы значительно выросли, движимые растущей экономикой и налоговыми реформами, и уровень корпоративных дефолтов не превышает 3 процентов. В это же время количество компаний с рейтингом S&P Global поставленным в пересмотр на повышение находятся на максимальных уровнях за последнее десятилетие.

Тем временем, появляются свидетельства того, что весь этот прекрасный кредитный фасад может вскоре полностью обрушиться. В частности, интересно взглянуть на данные последнего ежемесячного обзора от National Association of Credit Management. Организация проводит опрос среди 1000 кредитных менеджеров в секторах производства и сферы услуг по всей территории США. Данные в категории «долларовый возврат» выглядят наиболее устрашающе, они относятся к способности кредиторов возвращать долг предоставленный их клиентам. Текущее значение этого подиндекса находится на уровнях наблюдавшихся во время пика предыдущего финансового кризиса.

( Читать дальше )

Рынки начали пробивать важные поддержки, угрожая синхронным обвалом

- 06 мая 2018, 21:49

- |

В конце марта мы уже говорили об одной глобальной тенденции, затронувшей многие рынки и ключевые биржевые индикаторы. Скорей всего, мы находимся в переломной точке и последующий импульс определит судьбу мировых рынков на месяцы, если не на годы.

Сейчас на графиках многих рыночных инструментов сложилась ситуация, когда котировки достигли важных поддержек долгосрочных трендов, некоторые из них уже были не раз «проколоты», другие свидетельствуют о пробое. Но далеко от этих уровней рынок пока не уходит, ни вверх, ни вниз.

Кроме того, в то время как в марте взгляд общественности был в основном сосредоточен на индексах и ценных бумагах фондового рынка, в последние недели мы уже видели тест ряда ключевых трендов по всему спектру финансового рынка. И поскольку исход проверок на прочность данных поддержек может определить долгосрочную динамику важнейших рынков, необходимо как никогда пристально следить за развитием событий на этих площадках и вокруг них.

( Читать дальше )

Юрий Мильнер инвестировал в криптовалютный стартап выходцев из России

- 04 мая 2018, 20:05

- |

Группа инвесторов совместно с венчурным фондом DST Global российского миллиардера Юрия Мильнера инвестировали несколько сотен миллионов долларов в британский финтех-стартап Revolut, основанный выходцами из России.

Фонд Мильнера возглавил раунд инвестирования, в котором также принимали участие Index Ventures и Ribbit Capital. Стартап был оценен в $1,7 млрд, а с момента основания компания привлекла уже более $330 млн.

Revolut был создан в 2015 году бывшим трейдером Николаем Сторонским и бывшим специалистом по разработке Deutsche Bank AG Владом Яценко. Компания занимается выпуском карт с несколькими валютными счетами, а сам сервис позволяет пользователям обменивать валюты с одной на другую по рыночному курсу без банковских комиссий. Примечательно, что работает сервис и с криптовалютами, — на площадке можно совершить обмен с участием Биткоина, Эфириума и Лайткоина. Как утверждают представители компании, на сегодняшний момент сервисом пользуются около 2 млн человек в разных странах мира.

( Читать дальше )

Стоимость банковского обслуживания ИП

- 03 мая 2018, 22:17

- |

Сколько стоит обслуживание в банке для ИП, который получает оплату на Р/С и затем переводит деньги на свою карту.

( Читать дальше )

Ралли по SP500 ожидается после 2750. А пока просто зарабатываем.

- 01 мая 2018, 10:16

- |

Давно я ничего не публиковал, но оно и не очень надо было. Мало что изменилось с марта месяца во взглядах на рынок Я по прежнему ожидаю, что S&P в этом году получит свои 15-20%

На бирже всё идет обыденно: после значительной коррекции, происходит консолидация и далее определяется тренд. Причины, по которым я смотрю на быков, я излагал неоднократно ранее (смотрите в ленте блога), и своего мнения я не изменил.

Во время этих полутора месяцев были только длинные среднесрочные сделки, на которых пусть пока немного, но удалось заработать. Радуют своими отчетами за 1-й квартал компании.

За это время у меня в портфеле (и в портфелях присоединенных товарищей) побывали такие красавцы как

Andeavor,

Ford Motor,

Company Hawaiian Holdings Inc.,

LGI Homes Inc.,

United Continental Holdings Inc.,

Willdan Group Inc.

( Читать дальше )

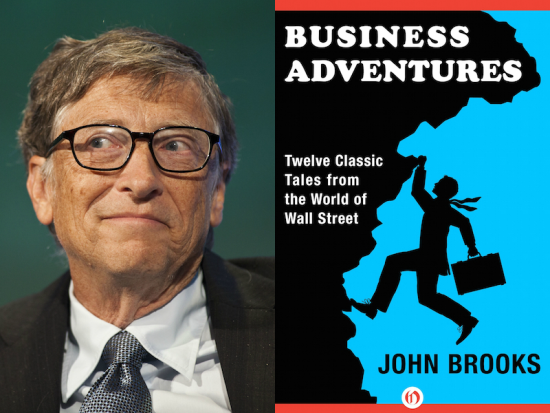

12 классических историй Уолл-стрит

- 30 апреля 2018, 18:35

- |

Оригинал взят у perfume007 в Когда Билл Гейтс попросил Уоррена Баффета порекомендовать ему хорошую книгу о бизнесе, тот, ни минуты не задумываясь, дал ему свой экземпляр «Бизнес-приключений» Джона Брукса. Написанная более 40 лет назад, эта книга рассказывает о корпоративной и финансовой жизни Америки полувековой давности. Истории из жизни Уолл-стрит драматичны, увлекательны и поразительно актуальны. Сам Гейтс так говорит об этом:«Принципы управления бизнесом не меняются, а прошлое может стать основой для развития идей в области менеджмента, …и даже если у вас есть самый лучший продукт или бизнес-план, это еще ничего не значит, а вот если у вас есть менеджер, способный находить новые подходы к решению задач, то компанию ждет прекрасное будущее». 12 классических историй — это рассказы о хитроумных махинациях и изменчивой природе финансового мира. Брукс не опускается до упрощенных объяснений успеха, он широко охватывает тему, исследуя ее глубину, рассказывает о настоящих драмах и моментах счастливых озарений. Каждая из этих историй — пример того, как образцовая компания ведет себя либо в моменты наивысшего торжества, либо в моменты падений.

( Читать дальше )

Интересная статья ДАЛЕКО НЕ КАЖДЫЙ МОЖЕТ БЫТЬ УСПЕШНЫМ ПРЕДПРИНИМАТЕЛЕМ

- 30 апреля 2018, 11:38

- |

Не врите себе, разорятся почти все». Павел Неверов написал самый провокационный в жизни текст о банкротстве, иллюзиях сверстников и новых целях. После 18 лет в бизнесе он — «навсегда сбитый летчик».

— Нам долго и неспроста внушали, что бизнес — это высшая форма социального существования, а добиться статуса собственника бизнеса — значит получить ранг этакого божества на новом Олимпе. Мол, выше уже некуда, добился и держись за этот статус до последнего. По факту — это всего лишь один из устойчивых мифов современного общества.

Ведение бизнеса или предпринимательство — это увлекательный и динамичный процесс, но он ни в коем случае не тянет на то, чтобы стать верхней ступенькой на лестнице социального развития энергичного и способного человека. Я считаю, что это лишь один из этапов нашей жизни. Как когда-то мы все были студентами, но это закончилось, мы взяли свое от этого времени, и нельзя цепляться за тот период жизни бесконечно. Так и бизнес — тоже временно, это тоже проходит.

( Читать дальше )

ТРЕЙДЕР АК БАРСА ОБВИНЕН В МАНИПУЛИРОВАНИИ РЫНКОМ

- 27 апреля 2018, 22:49

- |

В Казани завершено расследование первого в России уголовного дела по статье 185.3 УК РФ — манипулирование рынком. В этом преступлении признался 36-летний Артем Люлинский, бывший главный специалист отдела доверительного управления департамента инвестиционного бизнеса «Ак Барс» Банка. По версии Следственного комитета, брокер проводил биржевые сделки на рынках ценных бумаг и, пользуясь то счетом банка, то своим личным, ронял либо поднимал к собственной выгоде цены на акции ведущих российских компаний. Ущерб банка оценен в 76,6 млн рублей. Но их у Люлинского не нашли.

11 октября 2017 года о фактах манипулирования рынками ценных бумаг со стороны Артема Люлинского сообщил Центробанк РФ. В СМИ распространилась информация — якобы «маржа» брокера составила 77 млн. рублей, а то и больше. Однако в первом уголовном деле, возбужденном по признакам мошенничества, фигурировал ущерб только в 22 млн рублей. Именно такую сумму поначалу указывал председатель правления ПАО «Ак Барс» Банк Зуфар Гараев. К марту 2018-го установленный по делу ущерб вырос более чем в три раза, однако от подозрений в мошенничестве — то есть хищении чужого имущества путем обмана и злоупотребления доверием — Люлинского избавили. Окончательное обвинение ему предъявили по относительно новому составу УК — статье 185.3 (манипулирование рынком). Часть 2 данной статьи, которую вменяют Люлинскому, предусматривает ответственность от штрафа в 500 тыс. рублей до 7 лет лишения свободы — за «совершение операций с финансовыми инструментами, запрещенные законодательством РФ о противодействии неправомерному использованию инсайдерской информации и манипулированию рынком, если в результате таких незаконных действий цена, спрос, предложение или объем торгов отклонились от уровня или поддерживались на уровне, существенно отличающемся от того уровня, который сформировался бы без учета указанных выше незаконных действий, и такие действия причинили особо крупный ущерб гражданам, организациям или государству либо сопряжены с извлечением излишнего дохода или избежанием убытков в особо крупном размере».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал