Избранное трейдера Sekator

Результаты управления в 2015 году

- 17 января 2016, 13:20

- |

Итоги 2015 года

Управление по итогам декабря принесло доходность +8.57%. Всего за 2015 год было заработано +64.51%, фактическое соотношение доходности к просадке порядка 2.3 к 1 (целевой результат не ниже 2 к 1).

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 5 )

Вся правда об опционах. Или всё, что требуется знать, чтобы ими торговать (философия покупки опционов).

- 16 января 2016, 21:15

- |

1. Фьюч + пут = колл. Колл — фьюч = пут. Колл — пут = +фьюч. Пут — колл = -фьюч.

Практическое применение: нет смысла покупать фьюч и хеджировать путом, можно просто купить колл.

2. "Продавцы опционов клюют как курицы, а срут как слоны" ©. Помните об этом, когда «продавцы времени» предлагают гарантированно зарабатывать 30-40% годовых. И хотя чёрный лебедь к ним может довольно долго не прилетать, но, как говорится, "ты видишь лебедя? Нет? А он есть". © ;)

3. Чем опционы лучше/хуже фьючерса?

Лонг опционов лучше при больших движениях цены, фьючерс лучше при малых движениях, шорт опционов лучше… не использовать :) (см.п.2)

4. Все опционы и их конструкции имеют одинаковое соотношение параметров доход/риск/вероятность. Если что-то выигрывает в одном параметре, значит проигрывает в другом. Поэтому при выборе страйка опциона тупо выбирайте самый ликвидный. Опционы «вне денег» (out the money, OTM) ничем не хуже опционов «около денег» (at the money, ATM). На опционы

( Читать дальше )

На нефти 52 % быков! согласно сайту investing

- 12 января 2016, 22:25

- |

tickersense.typepad.com/ -здесь фонда Америки

www.investing.com/traders/sentiment-outlook а здесь фонда, нефть и валюты( в том числе RUB)

Согласно второй ссылке на Бренте 52% быков!!! Есть куда падать!

На долларе против рубля 73 % быков, можно смело ещё 7-12 % быков подобрать для продолжения вверх.

Предполагаю, что на других ресурсах может быть совершенно иные значения и эти измерения сентимента всего лишь развлечения для трейдеров.

Если у кого-то есть другие ссылки по сентименту по финансовым активам прошу кидать в комменты.

Затем напишу статью про сентимент и добавлю все ссылки про его расчёту smart-lab.ru/finansoviy-slovar/

P.S. статью сделал, буду дополнять smart-lab.ru/finansoviy-slovar/%D0%A1%D0%B5%D0%BD%D1%82%D0%B8%D0%BC%D0%B5%D0%BD%D1%82

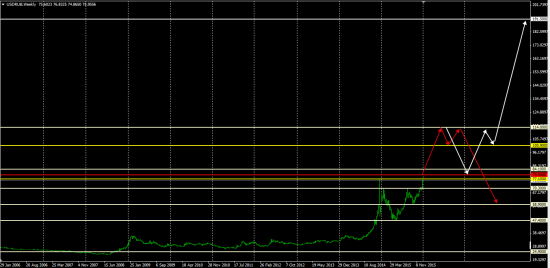

UsdRub Sq9 Gann ...... в стиле Хичкока........

- 12 января 2016, 13:51

- |

Восходящее движение к цели 114.00 с возможным откатом к 77.90 до взятия 114 или после

при варианте 114 — откат к 77.90 и возврате выше 100.9 рублей за 1$ возможно развитие

повторения ситуации 2014 года — быстрый ап цикл к цели 191.50

( Читать дальше )

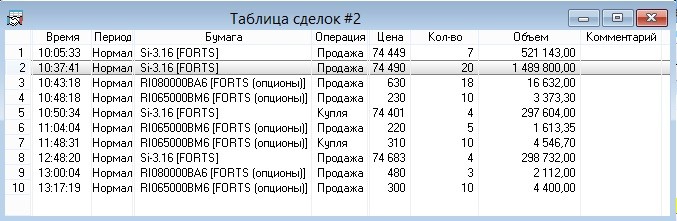

ОПЦИОНЫ ПУБЛИЧНО #3: 5% за 15 дней?

- 11 января 2016, 11:22

- |

Всем здравствуйте! Мы снова в эфире.

Концепцию торговли опционами я уже довольно подробно изложил в предыдущих «публичных экспериментах» (результат прошлого — 14.6% за 12 дней), так что сразу перехожу к делу.

Этот эксперимент начал 5 января, с целью закончить до экспирации.

Момент для продажи опционов посреди январских праздников оказался довольно неплохим.

День 0, 4 января.

Цели я снова выбрал «экспериментальные», то есть чуть ближе и больше объемом, чем это происходит при обычной торговле.

Но на этот раз нет цели «урвать проценты», цель добиться заявленной доходности с учетом волатильности рынка и повышенного ГО.

А теперь несколько важных пояснений.

Это сделки за 4 января. Этот день мы не считаем в результате, поскольку там были другие сделки, в других инструментах, и смешивать результаты не стоит.

Я закрыл свою позицию в Si и открыл в коллах и путах.

( Читать дальше )

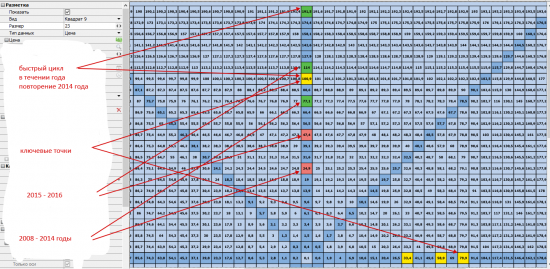

Теория двух импульсов. Основная проблематика

- 07 января 2016, 23:12

- |

Итак, снова здравствуйте, уважаемое сообщество Смартлаба. В предыдущем своем посте — smart-lab.ru/blog/300184.php - я кратко обрисовал то, к чему пришел за годы изучения технического анализа и пообещал в следующем посте обратиться к вам с проблематикой данной теории.

Вкратце о теории – любое движение состоит минимум из двух последовательных импульсов. Модель импульс-откат-импульс. Моя цель — идентифицировать первый импульс отката и зайти на окончании волны 2, пытаясь поймать волну 3. Инструментом фильтрации волн служат мне Точки ДеМарка. Фильтр хороший, но не совершенный. В данном посте я постараюсь отразить все проблемы, с которыми приходится сталкиваться. Возможно, кто-нибудь сможет предложить свои варианты фильтрации.

Сперва – идеальный вариант сделки. Евро, на 5м некий тренд, откат которого я собираюсь ловить.

Часть, выделенная розовым, как раз таки тот промежуток, в течение которого я сперва взял на заметку ситуацию, а затем, в результате выполнения условий вошел в сделку.

( Читать дальше )

Этот веселый рынок и как на нем заработать

- 07 января 2016, 11:08

- |

1. Продавать фьючерс (или CFD) на Глобексе на открытии либо вечером перед закрытием Америки

2. Продавать акции, ETF, перед закрытием америнской сессии после выкупа ППТ, в районе 3-55 РМ.

3. Покупать путы в 3-55 РМ, либо продавать кредитные спреды.

4. Закрывать все эти транзакции на следующий день на открытии америки.

Гепы вниз не продолжаются поэтому вижу смысл работать от обратного.

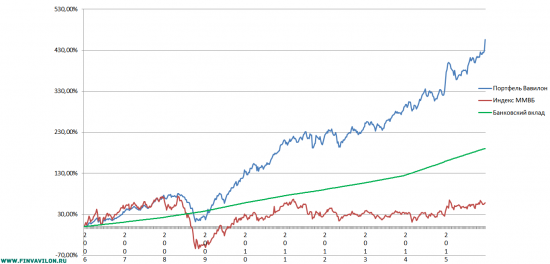

Итог портфеля "Вавилон Рус" в 2015 году: +29,2%.И его состав на 2016 год

- 06 января 2016, 22:19

- |

Занимаемся портфельным инвестированием с 2006 года. Решили с этого года начать публиковать состав нашего портфеля. Даже придумали ему название “Вавилон Рус”, параллельно развиваем идею Финансового Клуба у нас в городе.

Для начала опубликуем 10-летнюю историю доходности “Вавилон Рус”:

2006 год: +36,22%

2007 год: +25,67%

2008 год: -26,67%

2009 год: +78,71%

2010 год: +37,6%

2011 год: -0,37%

2012 год: +10,99%

2013 год: +14,76%

2014 год: +9,87%

За основу нашего инвестирования взят принцип asset allocation. Инвестиции на ММВБ в три класса активов:

Акции: доля от 40% до 60%;

Облигации: доля от 15% до 35%;

Золото: доля от 15% до 35%.

В конце каждого года продаются акции, которые по нашим оценкам пора продать, портфель ребалансируется в соответствие с новым соотношением активов. В начале года докупаются акции, которые по нашим оценкам могут быть перспективны в этом году.

( Читать дальше )

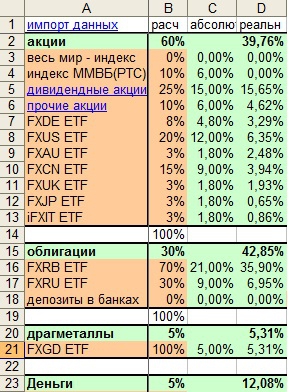

Мой инвестиционный портфель #6 Состав портфеля на память

- 06 января 2016, 00:09

- |

Напомню:

Начну от простого к сложному:

1. 5% от портфеля занимает золото. Я отдаю себе отчет, что золото это не производящий актив. По большому счету, инвестировать в золото не имеет смысла.

НО в портфеле золото выступает не в роли самостоятельной инвестиции, а как часть портфеля. Эта часть имеет небольшую корреляцию с акциями и облигациями, что обеспечит портфельный эффект при ребалансировках на длительном промежутке времени.

Изначально я выбрал долю золота в 3%, потом чисто интуитивно, предчувствуя сильные изменения в мире, увеличил эту долю до 5%. Больше я не готов вкладывать в то, что не может расти само по себе.

Есть мнение, что выгоднее вместо золота покупать акции золотодобывающих компаний, возможно на западе я бы так и поступил. Но пока я отказался от этой затеи. На ММВБ торгуются только бурятзолото, лензолото и полюсзолото. Всего 3 компании. Высоки риски самих компаний, например лензолото не имеет своего имущества, шахт, ГОКов, то есть это может быть офис и пара столов с компами… не готов я так рисковать и времени изучать реальное положение дел в этой области пока нет. Это планы на отдаленное будущее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал