SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Sekator

Анатолий Уткин на конференции трейдеров смартлаба: построение ТС на срочном рынке

- 24 июля 2015, 09:34

- |

- комментировать

- ★11

- Комментарии ( 14 )

70% за два месяца при риске 0,5%

- 16 июля 2015, 15:06

- |

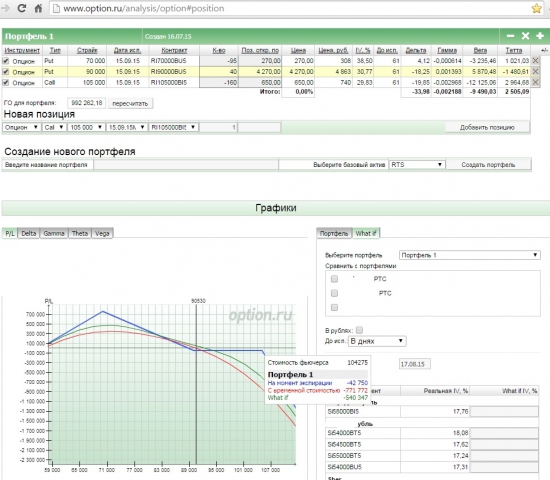

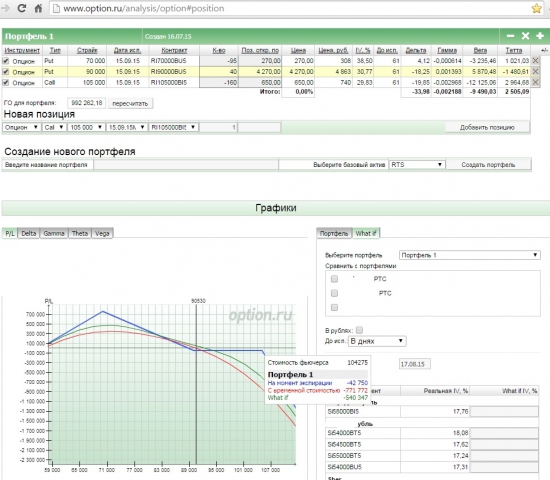

Ожидаю в ближайшие недели коррекцию по фондовым рынкам. После греческой истории драйверов для роста не вижу.

Можно сформировать пут спред с потенциальной прибылью в 70% к ГО за два месяца и риском в 0,5% (при росте за 105000 по РТС будет убыток нарастать, но я оцениваю данный вариант как крайне маловероятный).

Портфель построен под ГО в 1 млн.

Можно сформировать пут спред с потенциальной прибылью в 70% к ГО за два месяца и риском в 0,5% (при росте за 105000 по РТС будет убыток нарастать, но я оцениваю данный вариант как крайне маловероятный).

Портфель построен под ГО в 1 млн.

FXMM, "убийца текущих счетов"

- 16 июля 2015, 14:23

- |

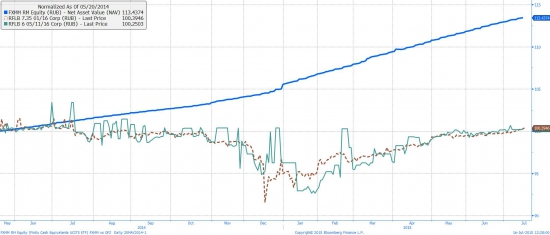

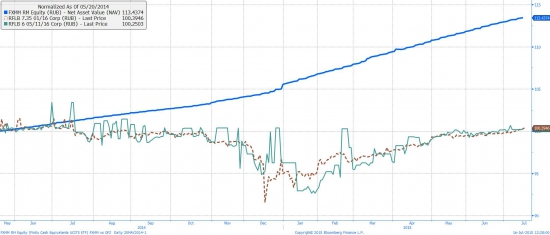

Возникает ли у частного трейдера необходимость временно «припарковать» рубли, не выводя на депозит? Какие инструменты при этом используются? У кого есть успешный опыт?

Читал рассказ одного частного трейдера, «просадившего» при таком временном размещении (разумеется, в ожидании восходящего тренда) уйму денег на рисковых облигациях. Разумеется, для такого размещения временно свободных средств хочется чего-то консервативного, приносящего стабильный доход.

На мой взгляд, наиболее эффективно можно использовать FXMM (ETF денежного рынка). Подвешу картинку сравнения FXMM (синяя линия) с ОФЗ (зеленая и коричневая), думаю она достаточно наглядна.

Инструмент дает доходность межбанка, см. рис. 2. Доходность извлекается из однодневного свопа рубль-доллар, постоянно роллящегося. Не всем концепция интуитивно понятна, так что желающие сообщайте — расскажу подробнее. В общем и целом доходность отражает уровень рублевых ставок в экономике — т.е. при прочих равных чем больше страх в банковской системе, тем больше будет доходность.

( Читать дальше )

Читал рассказ одного частного трейдера, «просадившего» при таком временном размещении (разумеется, в ожидании восходящего тренда) уйму денег на рисковых облигациях. Разумеется, для такого размещения временно свободных средств хочется чего-то консервативного, приносящего стабильный доход.

На мой взгляд, наиболее эффективно можно использовать FXMM (ETF денежного рынка). Подвешу картинку сравнения FXMM (синяя линия) с ОФЗ (зеленая и коричневая), думаю она достаточно наглядна.

Инструмент дает доходность межбанка, см. рис. 2. Доходность извлекается из однодневного свопа рубль-доллар, постоянно роллящегося. Не всем концепция интуитивно понятна, так что желающие сообщайте — расскажу подробнее. В общем и целом доходность отражает уровень рублевых ставок в экономике — т.е. при прочих равных чем больше страх в банковской системе, тем больше будет доходность.

( Читать дальше )

Торговля etf на волатильность

- 15 июля 2015, 10:19

- |

Выдалась интересная ситуация по UVXY и VXX:

Как известно всем, волатильность и SPY ходят обратно пропорционально, но иногда встречаются ситуации когда UVXY показывает силу или слабость, тем самым опережая предшествующее движение рынка.

Как раз недавно и произошел такой случай с более сильной волатильностью. С открытия при откате SPY, UVXY сразу начал двигаться взрывным движением, которое в дальнейшем и продолжилось после пробоя лоу дня в SPY.

( Читать дальше )

Ты заработал на Грексите? Один из способов

- 13 июля 2015, 21:29

- |

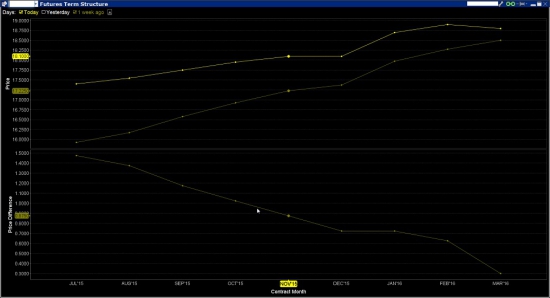

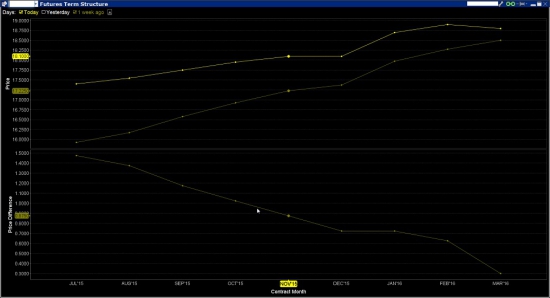

Подавляющее большинство публикаций на СМ посвящено способам определения будущего направления и (реже) амплитуды движения того или иного актива. Я являюсь сторонником другого подхода — когда позиции открываются в результате импульса в ту или иную сторону, т.е. открываются в результате «неравновесного» состояния рынка. В качестве примера-иллюстрации приведу хорошо знакомую профессиональным трейдерам временную кривую VIX фьючерсов:

На приведенном графике (взят из терминала IB) приведены 2 временные кривые VIX фьючерсов — более толстая (и верхняя) на начало июля, а более тонкая (нижняя на верхней половине графика) та же кривая на дату неделей ранее. Тонкая кривая является типичной равновесной кривой с ярко выраженным контанго при низкой волатильности, а верхняя — типичной кривой VIX после роста волатильности (умеренного). При более сильном росте волатильности кривая будет превращаться в горизонтальную прямую, а при чрезвычайном росте получит обратный наклон, т.е. перейдет в состояние бэквордейшн. Самым простым способом использовать это свойство является покупка ближнего фьючерса (самая левая точка кривой) против продажи следующего — следующая точка кривой. Даже при умеренном росте волатильности спред между этими фьючерсами обнуляется и даже меняет знак (так было в моменте на греческих страхах). Понятно, что риски здесь фиксированные — по опыту максимального значения спред достигает на момент истечения ближнего фьючерса и потери не превышают 1000 долларов на один спред, если, конечно, открывать такой спред при низкой волатильности. Потенциальный выигрыш может быть очень большим — например, в 2008 году в моменте ближний фьючерс опережал следующий на 20 пунктов и более, т.е. выигрыш по такой позиции превышал 20 к долларов на спред. Я сам торгую такие спреды (немного не такие — открываю пропорциональные спреды, чтобы минимизировать потери при падении волатильности) и стат результаты примерно такие — средний выигрыш примерно равен среднему проигрышу, но выигрышей около 80 %. Это при условии, что удается примерно угадывать локальную вершину(т.е. позиция открывается не каждый месяц, а когда созревают условия) — обычно на локальном максимуме и самые удачные условия для открытия таких позиций.

( Читать дальше )

На приведенном графике (взят из терминала IB) приведены 2 временные кривые VIX фьючерсов — более толстая (и верхняя) на начало июля, а более тонкая (нижняя на верхней половине графика) та же кривая на дату неделей ранее. Тонкая кривая является типичной равновесной кривой с ярко выраженным контанго при низкой волатильности, а верхняя — типичной кривой VIX после роста волатильности (умеренного). При более сильном росте волатильности кривая будет превращаться в горизонтальную прямую, а при чрезвычайном росте получит обратный наклон, т.е. перейдет в состояние бэквордейшн. Самым простым способом использовать это свойство является покупка ближнего фьючерса (самая левая точка кривой) против продажи следующего — следующая точка кривой. Даже при умеренном росте волатильности спред между этими фьючерсами обнуляется и даже меняет знак (так было в моменте на греческих страхах). Понятно, что риски здесь фиксированные — по опыту максимального значения спред достигает на момент истечения ближнего фьючерса и потери не превышают 1000 долларов на один спред, если, конечно, открывать такой спред при низкой волатильности. Потенциальный выигрыш может быть очень большим — например, в 2008 году в моменте ближний фьючерс опережал следующий на 20 пунктов и более, т.е. выигрыш по такой позиции превышал 20 к долларов на спред. Я сам торгую такие спреды (немного не такие — открываю пропорциональные спреды, чтобы минимизировать потери при падении волатильности) и стат результаты примерно такие — средний выигрыш примерно равен среднему проигрышу, но выигрышей около 80 %. Это при условии, что удается примерно угадывать локальную вершину(т.е. позиция открывается не каждый месяц, а когда созревают условия) — обычно на локальном максимуме и самые удачные условия для открытия таких позиций.

( Читать дальше )

"Попахивает отчаянием"

- 08 июля 2015, 18:16

- |

Пожалуй стоит запомнить эту любопытную фразу… которую сказал главный портфельный аналитик Wells Fargo Funds Management Брайан Якобесен «Такое не могло бы произойти в США или на другом развитом рынке, — отозвался о новом запрете. — Попахивает отчаянием. Однако в Китае сложилась уникальная система, и они предпринимают уникальные меры, чтобы остановить падение». Так он прокомментировал меры Комиссии по регулированию рынка ценных бумаг КНР, которая в среду запретила мажоритарным акционерам, руководителям и директорам таких компаний продавать акции в течение шести месяцев, чтобы остановить обвал фондового рынка, сообщает агентство Bloomberg. Инвесторы, владеющие более чем 5% акций публичной компании, должны сохранять позиции, требует регулятор.

Как Брайан себе представляет отчаяние? Или он сам открыл некий шорт, который вот вот станет бессмысленным в результате нерыночных мер китайского руководства?

Было очень и очень просто предположить такое развитие событий. Как еще остановить кризис и обвал? Запретить торговать! Продавать. Брайан, кстати, лукавит, периодически ЕЦБ рассматривает вопрос о запрете шортов по евро…

( Читать дальше )

Как Брайан себе представляет отчаяние? Или он сам открыл некий шорт, который вот вот станет бессмысленным в результате нерыночных мер китайского руководства?

Было очень и очень просто предположить такое развитие событий. Как еще остановить кризис и обвал? Запретить торговать! Продавать. Брайан, кстати, лукавит, периодически ЕЦБ рассматривает вопрос о запрете шортов по евро…

( Читать дальше )

Мысли стратегически. Будь победителем!

- 07 июля 2015, 20:44

- |

Подаваляющее большинство хочет заработать здесь и сейчас, и много. Пытаются. Пробуют. Колются. Они блуждают в тумане как ёжики. Создают какие-то алгоритмы, которые не учитывают экономические показатели, перспективы роста компаний. Верят в валютные спекуляции и мифические тренды. Можно ли их предсказать не имея никакого долгосрочного физического фундамента обоснования экономического роста того или иного государства или содружества? Сколько раз перспективы роста менялись в год, месяц, неделю или даже в день? Не счесть.

Те же, кто задумываются, приходят к пониманию о необходимости отталкиваться от долгосрочных трендов. Среднесрочные движения по техническому анализу имеют место быть и мы их отлично используем, как при росте, так и при падении. И этих методов так же множество: японские свечи, волны эллиота, фиббоначчи, уровни Динаполли, локальные тренды и т.п. Но отталикваемся мы всё же от стратегических трендов.

Друзья, на сколько часто вы смотрите на долгосрочные тренды?

P.S. в настоящий момент мы находимся ПОД линией тренда, а значит вероятность долгосрочного роста выше падения, хотя и не на столько как в 2008-2009г.

Те же, кто задумываются, приходят к пониманию о необходимости отталкиваться от долгосрочных трендов. Среднесрочные движения по техническому анализу имеют место быть и мы их отлично используем, как при росте, так и при падении. И этих методов так же множество: японские свечи, волны эллиота, фиббоначчи, уровни Динаполли, локальные тренды и т.п. Но отталикваемся мы всё же от стратегических трендов.

Друзья, на сколько часто вы смотрите на долгосрочные тренды?

P.S. в настоящий момент мы находимся ПОД линией тренда, а значит вероятность долгосрочного роста выше падения, хотя и не на столько как в 2008-2009г.

Один из способов торговать прибыльно. В помощь тем, кому она нужна

- 03 июля 2015, 14:35

- |

Коллега,

эта статья для тебя, кто уже потерял всякую надежду найти подход к торговле, стабильно работающий в плюс. Депозит неуклонно съеживается, а если и показывает болтание около нуля, то не дает даже безрисковую ставку дохода и надежду на финансовую стабильность. Добавь сюда упущенные альтернативы, потраченные время и нервы, выкинутые на бесполезных гуру деньги, непонимание семьи, резкое снижение самооценки и картина становится совершенно кислой. Твой мозг отчаянно ищет и не находит подтверждения того, что ты можешь торговать уверенно в плюс.

Что же, я предлагаю тебе один из вариантов, как закончить твои мучения раз и навсегда. Найди в себе силы применять все то, что я опишу ниже и ты, наконец, будешь держать в руках серьезный шанс обрести спокойствие и уверенность, а с ними неизбежно придут и нужные тебе результаты. Готов?

( Читать дальше )

эта статья для тебя, кто уже потерял всякую надежду найти подход к торговле, стабильно работающий в плюс. Депозит неуклонно съеживается, а если и показывает болтание около нуля, то не дает даже безрисковую ставку дохода и надежду на финансовую стабильность. Добавь сюда упущенные альтернативы, потраченные время и нервы, выкинутые на бесполезных гуру деньги, непонимание семьи, резкое снижение самооценки и картина становится совершенно кислой. Твой мозг отчаянно ищет и не находит подтверждения того, что ты можешь торговать уверенно в плюс.

Что же, я предлагаю тебе один из вариантов, как закончить твои мучения раз и навсегда. Найди в себе силы применять все то, что я опишу ниже и ты, наконец, будешь держать в руках серьезный шанс обрести спокойствие и уверенность, а с ними неизбежно придут и нужные тебе результаты. Готов?

( Читать дальше )

Quantitative trading for dummies. Part 1 (Линейная регрессия)

- 27 июня 2015, 23:39

- |

Добрый день. Решил начать цикл статей на модную нынче тему Quantitative trading / data minig / machine learning. Сегодняшняя тема будет посвящена построении модели линейной регрессии цен закрытия акций GAZP и LKOH.

Линейная регрессия представляет из себя метод регрессионного анализа, если обратиться к статье на вики, то определение регрессионного анализа звучит таким образом:

Регрессио́нный анализ — статистический метод исследования влияния одной или нескольких независимых переменных на зависимую переменную

на зависимую переменную

( Читать дальше )

Линейная регрессия представляет из себя метод регрессионного анализа, если обратиться к статье на вики, то определение регрессионного анализа звучит таким образом:

Регрессио́нный анализ — статистический метод исследования влияния одной или нескольких независимых переменных

на зависимую переменную

на зависимую переменную ( Читать дальше )

Сочи затопило. Машины смыло в море! Где жить трейдеру в Сочи?

- 25 июня 2015, 17:10

- |

В продолжении темы.

Я живу в Сочи, селиться в Адлере не рекоменду. Море вам надоест года через 3-4. Я лично, на море последний раз был 2 года назад и то минут 15, просто вы не знаете всего того, что знают проживающие тут. Например канализация. У нас около 8 очистных сооружений, которые могут обслужить до 100-200 тысяч жоп. Жителей около 500 тысяч. Вопрос. Куда стекается канализация оставшихся 300 тысяч человек?

Кроме того Адлер — это низина, туда стекается всё со всех гор. Вы не сравнивайте с Россией. У нас летом и осенью просто адовые дожди, ливни. Из-за того, что во время олимпиады его полностью закатали в бетон, сделали реконструкцию ливнёвок, которые ну никак не учитывают субтропический влажный климат, Адлер постоянно топит. Вот уже 3 год подряд Адлер фактически «тонет»

В «читать далее» фоточки уплывающих машин в море.

Если и селиться в Сочи, то только на горах в своём доме, но там проблема — нет нормального быстрого интернета и не будет никогда, т.к. горы и провайдерам не выгодно прокладывать централи из-за 2-3 пользователей.

( Читать дальше )

Я живу в Сочи, селиться в Адлере не рекоменду. Море вам надоест года через 3-4. Я лично, на море последний раз был 2 года назад и то минут 15, просто вы не знаете всего того, что знают проживающие тут. Например канализация. У нас около 8 очистных сооружений, которые могут обслужить до 100-200 тысяч жоп. Жителей около 500 тысяч. Вопрос. Куда стекается канализация оставшихся 300 тысяч человек?

Кроме того Адлер — это низина, туда стекается всё со всех гор. Вы не сравнивайте с Россией. У нас летом и осенью просто адовые дожди, ливни. Из-за того, что во время олимпиады его полностью закатали в бетон, сделали реконструкцию ливнёвок, которые ну никак не учитывают субтропический влажный климат, Адлер постоянно топит. Вот уже 3 год подряд Адлер фактически «тонет»

В «читать далее» фоточки уплывающих машин в море.

Если и селиться в Сочи, то только на горах в своём доме, но там проблема — нет нормального быстрого интернета и не будет никогда, т.к. горы и провайдерам не выгодно прокладывать централи из-за 2-3 пользователей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал