Избранное трейдера Slash

Сергей Иванов выступил против строительства моста на Сахалин

- 30 ноября 2020, 12:42

- |

Строительство транспортного перехода с Сахалина на материк нецелесообразно с точки зрения экономики, заявил в интервью «Интерфаксу» специальный представитель президента по вопросам природоохранной деятельности, экологии и транспорта Сергей Иванов.

«С точки зрения психологии мост – нужен. Вот, мол, Крым соединили, теперь бы не мешало и Сахалин. А с точки зрения экономики – нет. Для этого моста нет грузов», — сказал Иванов.

Чтобы построить мост, необходимо пройти 536 км по «безлюдной тайге» от Комсомольска-на-Амуре до точки на континенте, где самый узкий пролив. Строить мост можно только в этом месте. «Так вот: 536 км по Хабаровскому краю – это обойдется гораздо дороже, чем сам мост. The end of story», – заключил Иванов.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 20 )

❤ Пенсионный фонд "Кубышка". Итоги 174 месяца инвестирования. Внесено с ЗП 4200 рублей на ИИС. Ноябрь 2020 г.

- 30 ноября 2020, 11:15

- |

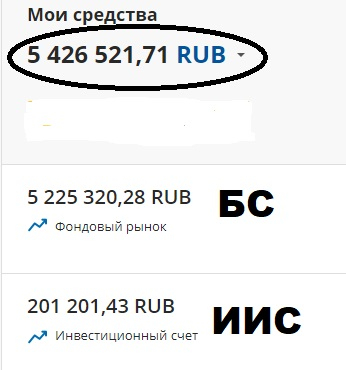

Я инвестирую уже 15 лет — 174 месяца, откладывая небольшую сумму с ЗП (14 лет откладывал по 3 000 руб., с июля 2020 г. по 4200 руб. в месяц).

До выхода на пенсию осталось 168 месяцев!

Результаты меня радуют: (если бы не было «сложного процента с реинвестированием, на счету было бы 528,4 тыс. руб.)

Деньги, которые я уже получил в 2020 году.

Из чего складывается денежный поток?

ЧДП — чистый денежный поток — это дивиденды, купоны ОФЗ, 3 тыс. руб. с зарплаты (ЗП) на ИИС до июля,

с июля 2020 г. по июнь 2021 г. (план) = 4200 руб. с ЗП.

ЧДП = Январь-Ноябрь 2020 г.= 441 550 руб.

Разбивка по месяцам.

1. Январь 2020 = 43840 руб. (Лукойл, ГМК Норникель, Магнит, МТС, Татнефть, НЛМК, МРСК ЦП, ФСК ЕЭС, МРСК Волги, ОФЗ, ЗП (3000 р.)).

2. Февраль 2020 = 5378 руб. (ФосАгро, ОФЗ, ЗП (3000 р.)).

3. Март 2020 = 3000 руб. (ЗП)

4. Апрель 2020 = 7917 руб. (Акрон, ОФЗ, ЗП (3000 р.))

5. Май 2020 = 14556 руб. (Новатэк, Таттелеком, ОФЗ, Возврат НДФЛ от ФНС на ИИС, ЗП (3000 р.)).

6. Июнь 2020 = 91305 руб. (Мосбиржа, ГМК Норникель, ФосАгро, ФСК ЕЭС, Северсталь, Северсталь, Акрон, НЛМК, Саратовский НПЗ, Ленэнерго, ОФЗ, ЗП (3000 р.)).

7. Июль 2020 = 157244 руб. (Роснефть, Россети, Магнит, Юнипро, Газпромнефть, НКНХ, НКНХ, Татнефть, МТС, ФосАгро, Башнефть, Лукойл, ТГК-1, ОГК-2, Энел, НЛМК, ОФЗ, ЗП (4200 р.)).

8. Август 2020 = 37830 руб. (Газпром, Сургутнефтегаз, НМТП, ЗП (4200 р.)).

9. Сентябрь 2020 = 17200 руб. (Ростелеком, Северсталь, ЗП (4200 р.)).

10. Октябрь 2020 = 51900 руб. (Химпром (Новочебоксарск), Сбербанк, МТС, Башинформсвязь, НЛМК, Татнефть, Фосагро, ЗП (4200 руб.)).

11. Ноябрь 2020 = 14380 руб. (Транснефть, ЗП (4200 р.))

( Читать дальше )

372-ФЗ от 23.11.2020

- 29 ноября 2020, 18:11

- |

Под шумок повышенного НДФЛ с суммы доходов сверх 5 млн. руб. на благородные цели, ударили по яйцам трейдерскому планктону.

Что нас ждет с 1 января?

Вычет НДФЛ на доход, налоговой базой которого являются сделки с ценными бумагами и производными финансовыми инструментами по ИИС тип А получить будет нельзя. Те кто получая доход на брокерском счете затем возвращал его на ИИС типа А теперь сделать этого не сможет. Конечно же это касается и тех владельцы ИИСа типа А, кто после объявления в апреле НДФЛ на вклады и купоны облигаций думал — «Фигня! Отобьем получив вычет!»

Льгота останется только для ИИС типа Б.

Фокус в том, что доходы будут разделены на виды:

_______

2.1. Совокупность налоговых баз, в отношении которой применяется налоговая ставка, предусмотренная пунктом 1 статьи 224 настоящего Кодекса, включает в себя следующие налоговые базы, каждая из которых определяется в отношении доходов физических лиц — налоговых резидентов Российской Федерации отдельно:

( Читать дальше )

Зачем инвестировать в ETF на облигации?

- 26 ноября 2020, 23:53

- |

Вот 3 причины, по которым облигационные ETF должны быть частью вашего портфеля с фиксированным доходом.

- Регулярный доход: ETF на облигации обычно привязаны к тысячам базовых облигаций. Вместо полугодовых купонных выплат инвесторы ETF облигаций получают ежемесячную выплату процентов. Хотя сумма может варьироваться, ежемесячные платежи обеспечивают регулярный поток дохода для инвестирования или использования.

- Легче торговать: облигации не привлекают столько внимания, как акции, потому что они неликвидны и не так интересны. Большинство инвесторов не стремятся продираться через рынки, торгуясь из-за цен; они просто хотят купить облигации и удерживать их до погашения. Облигационные ETF обеспечат ликвидность, недоступную для базовых облигаций.

- Более безопасен, чем обыкновенные акции: хотя исторически облигации приносили меньшую доходность, чем обыкновенные акции, меньшая доходность обеспечивается некоторым уровнем безопасности.

( Читать дальше )

10 аргументов удалить все свои аккаунты в социальных сетях.

- 26 ноября 2020, 17:25

- |

Электронная книга t.me/kudaidem/1363

( Читать дальше )

Жизнь с капитала для самсебепенсионеров. Почему 4%? что такое SWR?

- 19 ноября 2020, 09:35

- |

Тема на самом деле охватывает не только молодых (те самые на пенсию в 25) пенсионеров, а всех, кто планирует перестать работать хотя бы в 65. Но при этом либо не рассчитывает на государственное пенсионное обеспечение, либо оно даже в сладких снах не будет замещать всех необходимых расходов. Таких большинство по всему миру, коэффициент замещения среднего дохода в 40% считается хорошим результатом даже в процветающих странах. У нас же на такой коэффицент могут рассчитывать только люди с белым доходом тысяч до 40 рублей в сегодняшних деньгах. Если вы зарабатываете сегодняшние тысяч 80, то это дай бог будет 30%. А если больше сотни, то там есть потолок пенсионных прав (тысяч 40-45) и нужно что-то делать самому.

Вроде это понимают даже смартлабовцы ;)

Наверное кто-то слышал про правило 4%. Снимаем значит по 4% от портфеля и капитал никогда не кончится. Эта же цифра называется SWR (Safe Withdrawal Rate) — безопасная ставка снятия.

( Читать дальше )

10 уроков по ETF

- 17 ноября 2020, 19:23

- |

Хотя на первый взгляд ETF кажутся довольно простыми, эти ценные бумаги могут быть довольно сложными.

Чтобы получить максимальную отдачу от ETF, инвесторам необходимо много знать о структуре,

возможностях и ограничениях этих ценных бумаг.

1.«Дивидендные ETF» не всегда приносят большие дивиденды

Многие инвесторы восприняли ETF как эффективные инструменты для реализации стратегии инвестирования, ориентированной на дивиденды;

Обертка, торгуемая на бирже, обеспечивает дешевую и низкую в обслуживании реализацию экрана дивидендов на основе правил.

Благодаря тому, что инвесторам доступны десятки ETF, ориентированных на дивиденды, у покупателей нет недостатка в выборе.

Важно отметить, что не все «дивидендные ETF» предлагают значительную дивидендную доходность, в основном в результате того, как эти дивидендные ETF создаются и обслуживаются.

Многие ETF, ориентированные на дивиденды, ставят во главу

угла последовательность выплат, а не величину дивидендной доходности

.

Например,

ETF Vanguard Dividend Appreciation (VIG) включает только компании, которые увеличивали свои дивиденды не менее десяти лет подряд.

Таким образом, компании-производители компонентов могут иметь мизерную дивидендную доходность до тех пор, пока абсолютные выплаты в долларах неуклонно растут.

В этом подходе нет ничего плохого, но он может не подходить тем, кто хочет максимизировать текущую прибыль.

Прежде чем приступить к делу, важно заглянуть под капот и полностью понять цель инвестиций.

Практический результат:

( Читать дальше )

ИИС первого типа

- 16 ноября 2020, 21:32

- |

У меня вопрос к уважаемым трейдерам этого ресурса. Хочу найти ответ на один вопрос, но пока не могу. Вопрос связан с ИИС первого типа. Мой НДФЛ от профессиональной деятельности у работодателя за 2019 год вышел 30000₽.Чтобы вернуть удержанный НДФЛ я должна внести на ИИС сумму в 390000₽. В течении этого года я уже внесла эту сумму. Я имею возможность ещё внести на ИИС сумму в 130000₽, но, насколько я понимаю, в этом нет смысла, тк больше чем удержанный у меня из заработка налог, я все равно вернуть не могу. Однако мне за 2019 год от акций на ИИС поступили дивиденды в размере 150000₽, с которых удержали налог в 13%- 19500₽. Можно ли вернуть часть этого налога в размере 16900₽ внеся на ИИС 130000₽? Если можно, то для налоговой нужна справка о доходах на эти дивиденды. У кого её взять? У брокера? Или у компаний, которые мне выплачивали дивиденды??

У меня вопрос к уважаемым трейдерам этого ресурса. Хочу найти ответ на один вопрос, но пока не могу. Вопрос связан с ИИС первого типа. Мой НДФЛ от профессиональной деятельности у работодателя за 2019 год вышел 30000₽.Чтобы вернуть удержанный НДФЛ я должна внести на ИИС сумму в 390000₽. В течении этого года я уже внесла эту сумму. Я имею возможность ещё внести на ИИС сумму в 130000₽, но, насколько я понимаю, в этом нет смысла, тк больше чем удержанный у меня из заработка налог, я все равно вернуть не могу. Однако мне за 2019 год от акций на ИИС поступили дивиденды в размере 150000₽, с которых удержали налог в 13%- 19500₽. Можно ли вернуть часть этого налога в размере 16900₽ внеся на ИИС 130000₽? Если можно, то для налоговой нужна справка о доходах на эти дивиденды. У кого её взять? У брокера? Или у компаний, которые мне выплачивали дивиденды??Как я построил свою пассивную стратегию.

- 17 октября 2020, 09:45

- |

Так случилось, что до 2012 года я «обнулился» по причинам, не связанным с фондовым рынком. В 2012 пришлось возобновить накопления с нуля, что было поздновато – исполнилось 40. Поэтому риск принимаю несколько избыточный. Большая часть накоплений в ценных бумагах.

Отдаю себе отчет, что управление осуществлялось на растущем рынке. Поэтому высокими результатами (а я оцениваю результаты, как высокие) я обязан именно этому фактору. Изначально думал отложить публикацию до кризиса, чтобы отразить преодоление оного. Но кризис все не наступает. В то же время надеюсь получить пару разумных комментариев для «подумать», а также 100 баллов от Мартынова, чтобы получить возможность ставить оценки другим постам на форуме.

За время управления портфелем понял важность сформулированной стратегии. Помогает защититься от неоправданных метаний. Очень важно, когда есть четко сформулированные идеи и расчеты, положенные в основу стратегии. Если хочется что-то поменять, надо сначала переформулировать положения стратегии. Чаще всего при спокойном размышлении необходимость вносить изменения отпадает.

( Читать дальше )

Стратегия паразитирования на индексных фондах

- 14 октября 2020, 13:33

- |

Ранее в блоге публиковал серию статей о стратегиях инвестирования (не путать со спекуляциями). Думал, что описал почти все. Оказалось — нет.

Сначала я расскажу как при помощи стратегии паразитирования зарабатывают спекулянты и стоимостные инвесторы. А потом попробую объяснить почему к ней стоит присмотреться как дивидендным, так и доходным инвесторам.

ПредпосылкиПассивные инвесторы наступают. В августе 2019 года агентство Morning Star впервые в истории зафиксировало превышение сумм, инвестированных в фонды пассивного управления над активными фондами.

Напомню суть пассивной стратегии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал