Избранное трейдера YANIS

Расчет стоимости акции НКХП методом дисконтированных денежных потоков.

- 13 августа 2024, 08:06

- |

Данный текст не является инвестиционной рекомендацией и не является предложением по покупке или продаже финансовых инструментов или услуг.

Новороссийский комбинат хлебопродуктов (НКХП) — это один из ведущих зерновых терминалов в России, расположенный на берегу Черного моря в Краснодарском крае. Компания занимается перегрузкой и хранением зерна, а также его переработкой. НКХП имеет современную инфраструктуру, включающую перевалочный и складской комплексы, причал и железнодорожные пути, что позволяет эффективно обслуживать клиентов и обеспечивать высокую пропускную способность.

Исходные данные:

1. Финансовые показатели берем из РСБУ за 2019-2023 год.

2. Период прогнозирования — период 5 лет (2024 — 2029).

3. Прогноз консервативного роста выручки берем из «Прогноза социально-экономического развития Российской Федерации на 2024 год и на плановый период 2025 и 2026 г.» — в год. 3,00% в год.

4. Средний процент по кредитам берем из «Статистического бюллетеня Банка России» от 07.08.2024 — 7,80% в долларах и 14,56% в рублях.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

Обзор по компании Магнит

- 31 июля 2024, 16:18

- |

Сектор: Розничная торговля продуктами питания и потребительскими товарами

▪️Капитализация: 6,78B$

▪️P/E — 10

▪️P/S — 0.23

▪️P/B — 3.7

ℹ️ Компания оценивается средне, по рынку. Есть более дорогие, есть более дешевые. Перекупленности или перепрданности нет.

🗞 Новостной фон

▪️Аналитики Т-Инвестиций видят потенциал роста акций Магнит до 7500 руб на горизонте года

▪️Акционеры Магнит одобрили дивиденды 2023г (412,13 руб/акц). Отсечка — 15 июля

▪️«Вкусвилл» и «Магнит» вышли со своей косметикой в другие сети. Ритейлеры начали расширять каналы продаж собственных торговых марок (СТМ) непродовольственных товаров, где доля онлайн-продаж растет особенно сильно.

▪️В Подмосковье построят распределительный центр и откроют около 110 магазинов «Магнит»

▪️Чистая прибыль Магнита в 1 кв 2024 по РСБУ выросла в 11 раз г/г, до 1,33 млрд руб

💰 Финансовое здоровье

▪️Активы компании растут из года в год. Так в 2015 году у компании было 404 млрд р. в активах, а в 2023 уже 1,429T р. Только в 2020 году активы на несколько миллиардов рублей были ниже, чем годом ранее, в другие годы всегда был рост год к году.

( Читать дальше )

Уильям Делберт Ганн (William Delbert Gann) - гений астротрейдинга

- 28 июля 2024, 15:17

- |

Ганн — американский трейдер, разработавший инструмент технического анализа, известный как углы Ганна, и другие схемы анализа (квадрат 9, круг 24, график 360). Стратегии прогнозирования рынка Ганна основывались на методах, применяемых в геометрии, астрономии, астрологии и античной математике.

Уильям Делберт Ганн родился 06 июня 1878 года в Лафкине, штат Техас. Его отец, Samuel Houston Gann, был учителем, торговал лошадьми и коровами. Он также владел небольшим биллиардным клубом. Его мать, Susan Rebecca Gann (в девичестве Trevation), посвящала все свое время воспитанию В.Д. Ганна и его младших братьев и сестер. Она научила молодого Уильяма читать с помощью Библии – книги, которая позже оказала огромное воздействие на его размышления о природе финансовых рынков. Его семья была бедной. Samuel, Susan и их восемь детей жили в маленьком домике, и юный Уильям, чтобы попасть в школу, каждый день ходил семь миль в течение трех лет. Ганн никогда не оканчивал высшую школу.

( Читать дальше )

Обзор отчета Газпромнефти за 1 полугодие — потенциал акций стал ниже!

- 25 июля 2024, 20:15

- |

Газпромнефть сегодня опубликовала отчет за 1 полугодие 2024 года, рынок немного обрадовался, а я, скорее, насторожился. Объясню, почему.

Финансовые результаты за 1 полугодие 2024 года

✔️ Выручка = 2 019 млрд руб. (1 пол. 2023 = 1 552 млрд руб.), увеличилась на 30% за счет роста цен на нефть и ослабления рубля.

Еще корректнее будет очистить ее от трейдинга — 1 583 против 1 307 млрд руб, рост чистой выручки на 21%. Видите, уже ниже.

❌ Скорректированная прибыль = 320,1 млрд руб. (1 пол. 2023 = 330,4 млрд руб.), то есть даже упали в сравнении с прошлым годом.

Для меня это удивительно — баррель нефти в 1-м полугодии 2023 = 4 446 руб., во 1-м полугодии 2024 = 6 699.

Прибыль хуже моих ожиданий, потому что расходы выросли опережающими темпами. В первую очередь, вырос НДПИ (налог на добычу полезных ископаемых), с 350,9 млрд руб. в 1-м полугодии 2023 до 522,5 млрд руб. в 1 полугодии 2024, и он не снизится, так как рассчитывается исходя из рублевых цен на нефть.

( Читать дальше )

ТОП-10 компаний с отрицательной долговой нагрузкой

- 25 июля 2024, 20:04

- |

Эти компании меньше всего пострадают от повышения ключевой ставки, т.к. у них меньше всего долгов относительно прибылей и денежных средств. В случае чего они смогут загасить долги или же будут успешно гасить их по прежним ставкам без необходимости перекредитовываться. Именно поэтому у таких компаний наибольший потенциал роста в краткосрочной и среднесрочной перспективе.

Примечание: здесь нет финансовых и застройщиков, т.к. у них особый учёт чистого долга, и ставить их в один ряд с прочими компаниями не совсем корректно.

1. Сургутнефтегаз

Эта компания — лидер по отрицательному чистому долгу, который в текущем году достиг -5,9 млрд рублей. Причина — в гигантской валютной кубышке, находящейся на счету компании, и в низком размере долга самого по себе (в основном это кредиторская задолженность с контрагентами, аренда и взаимозачёты внутри холдинга).

За счёт этого EV/EBITDA равен -7,1, а долг / EBITDA -9,4.

В связи с тем, что доход от кубышки нередко больше дохода от основной деятельности (так-то Сургут — нефтедобывающая компания), то и котировки компании больше зависят от стоимости доллара к рублю и ожиданий дивидендов.

( Читать дальше )

Ведение облигационного портфеля в Excel и «Google Таблицах» с привязкой к API Московской биржи

- 14 июля 2024, 16:52

- |

Опыт показывает, что большое количество людей хотят вести подсчёт всех показателей своего облигационного портфеля в таблицах Excel. Об этом говорят сотни репостов, лайков, комментариев под постами по таблицам, что я публиковал.

В ведении excel таблицы с облигациями есть много преимуществ. Одним из главных считаю возможность кастомизации всего, что угодно. Если вам нужен любой из десятков параметров, вы можете без труда их указать. Миксовать по своему усмотрению всё, что только вздумается.

Привязка к API Московской биржи позволяет тянуть всю информацию напрямую с первоисточника, что гарантирует вам наиболее достоверные данные.

В этой статье собрал абсолютно все материалы по работе с таблицами excel и гугл, что написал более чем за год.

Статья состоит из следующих разделов:

- Подготовка таблицы Excel к работе

- Принцип работы формул с привязкой к API Московской биржи

- Пример практического использования таблицы

- Работа с ОФЗ в Excel

( Читать дальше )

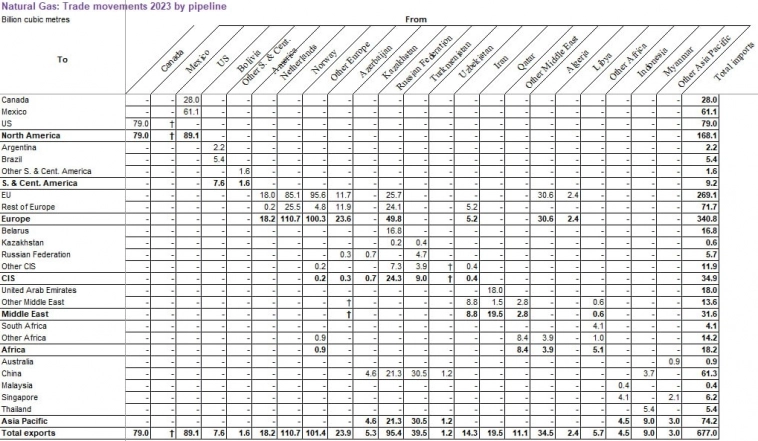

Масштаб потерь России на рынке трубопроводного газа.

- 28 июня 2024, 11:12

- |

В 2021 году Россия на экспорт поставляла 202 млрд куб.м трубопроводного газа, имея долю рынка в 28.6% от общемировых поставок (704.4 млрд куб.м) трубопроводного газа.

В 2022 экспорт российского газа сократился до 125 млрд куб.м (доля рынка – 17.4%), а в 2023 – 95 млрд куб.м (доля рынка – 14.1%).

Небольшая ремарка по доле рынка, чистые объемы существенно меньше, т.к. экспорт Канады и США это, по сути, прогонка между собой в рамках функционирования нефтеперерабатывающей инфраструктуры, а почти 100 млрд поставок в Европе – это практически полностью «сквозной» реэкспорт между европейскими странами.

По физическим поставкам Россия потеряла почти 110 млрд куб.м во все страны и вот здесь нужны подробности.

В свои лучшие годы в 2007-2008 Россия в страны Европы (ЕС, Восточная Европа + Турция) поставляла 210-226 млрд куб.м. В 2011-2014 средний объем поставок был 184 млрд куб.м, посткрымские санкции и энергетический переход Европы никак не повлияли на экспорт российского газа, т.к. средний объем поставок в 2014-2021 был 178 млрд куб.м с пиком в 2017-2019 до 193 млрд и 168 млрд куб.м в 2021. Здесь учитывается Турция и Восточная Европа.

( Читать дальше )

100 потенциальных IPO

- 26 июня 2024, 13:56

- |

Собрал всю доступную информацию по компаниям, которые рассматривают проведение IPO в ближайшей перспективе

Сейчас таких компаний насчитывается около сотни, большая часть часть из них относится к IT (42), также много компаний из финансового сектора (9), девелопмента и недвижимости (6), сельского хозяйства (5), FMCG (5) и ритейла (4)

Список компаний:

1. ВсеИнструменты.ру

Компания является лидером онлайн-сегмента российского рынка DIY (строительных товаров) и входит в топ-10 по онлайн-обороту среди всех компаний в РФ. В мае ВсеИнструменты объявили о желании в течение нескольких месяцев провести на Мосбирже IPO объемом 15–20 млрд руб.

2. Промомед

Одна из ведущих фармацевтических компаний в России с портфелем из 300+ лекарственных препаратов. «Промомед» планирует до конца 2024 года провести IPO и привлечь около 10 миллиардов рублей

3. РТК-ЦОД

Крупнейший оператор дата-центров и крупнейший провайдер облачных сервисов для государственного сектора. Дочерняя компания «Ростелекома» контролирует 33% российского рынка аренды стойко-мест и размещения оборудования и 24% облачных услуг IaaS и PaaS. Аналитики оценивают компанию в 210-280 млрд руб, а выход на биржу может состояться уже в этом году

( Читать дальше )

Сравнение ИИС счетов 3 типов.

- 24 декабря 2023, 13:01

- |

Кейс 1

Если у тебя всего до 400 тыс.свободных денег в год и ты работающийчеловек с зарплатой облагаемой НДФЛ.Деньги небольшие и гораздо выгоднее открыть ТИП А.

За 3 года ты внесешь 400 000 +400 000+200000 =1 млн руб. Получишь 130 000 доп. доходагарантировано в виде НДФЛ вычета и неважно есть прибыль или ее нет на фондовом рынке.

Кейс 2

Если ты предприниматель или у тебя очень маленькие НДФЛ выплаты, тебе лучше открыть ИИС тип Б. Получив за 3 года в среднем 20 % годовых от 1 млн это 600 000, 600 000 *13 %= 78 000.Почему 20 %! Это если собрать сейчас портфель облигаций под 15 % и реинвестировать квартальные и месячныевыплаты по ним. Как видно тип А с 1 млн. выгоднее. НО! Можно внести за 3 годапо 1 млн на счет. С 3 млн. общий доход составит за 3 года присреднегодовой консервативной доходности 20%, 1800 000 руб. 13 %=234 000.И этот налог платить не надо будет. То есть чистая экономия 234 000 руб.

( Читать дальше )

ИИС-3. Особенности, плюсы, минусы

- 11 декабря 2023, 15:39

- |

На прошлой неделе Госдума приняла в третьем чтении законопроект о введении c 1 января 2024 года нового инструмента — индивидуального инвестиционного счета 3 типа (ИИС-3). В настоящее время законопроект находится на рассмотрении в Совете Федерации.

ИИС — это брокерский счет с налоговыми льготами. Владелец может рассчитывать на налоговые льготы, если не закрывает счёт и не выводит с него деньги 3 года. В настоящее время существует 2 типа ИИС:

— тип 1 (тип А) — возврат 13% от суммы, внесённой в течение года. Максимальная сумма возврата налога 52 000 ₽ в год при пополнении на 400000 ₽;

— тип 2 (тип Б) — возмещение НДФЛ на доход от инвестиций без ограничений по сумме.

До 1 января 2024 г. можно открыть только один ИИС и выбрать один тип вычета. Совмещать оба не получится.

ИИС-3 будет представлять собой брокерский счет с увеличенным минимальным сроком для сохранения льгот: 5 лет — при заключении договора в 2024-2026 гг., 6 лет — в 2027 г., 7 лет — в 2028 г., 8 лет — в 2029 г., 9 лет — в 2030 г., 10 лет — в 2031 г. и далее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал