Избранное трейдера _xXx_

Python в помощь тестированию структурных продуктов

- 06 августа 2019, 15:29

- |

Воодушевлённый статьёй с рекламой структурных продуктов на Хабре, адаптировал python-скрипт для их самостоятельного тестирования. Основная идея в том, что подобные продукты предлагают 100% защиту капитала. А учитывая 10 лет бычьего рынка, исторические показатели подобных продуктов одурманивают безрисковым раем.

Скрипт подойдёт для быстрого и понятного тестирования своих портфелей с ребалансировкой в разные периоды. Ну а кому-то данный инструмент может пригодиться для самостоятельного построения подобных стратегий. Их наипростейшей формы. Однако брокеры пишут, что это не каждому под силу.

Код выложен в GitHub в виде Jupyter-блокнота. Поехали!

( Читать дальше )

- комментировать

- ★29

- Комментарии ( 16 )

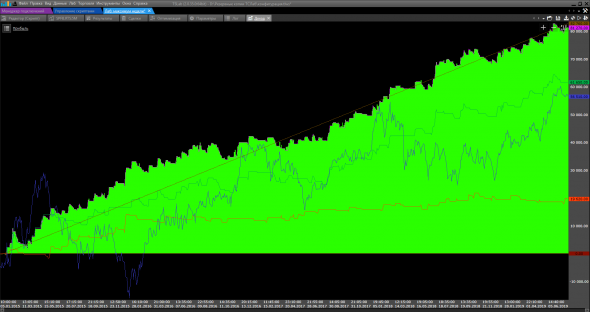

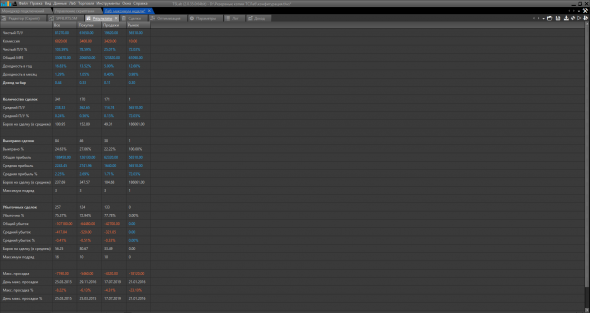

Тест стратегии максимум и минимум недели

- 05 августа 2019, 13:18

- |

Условия для покупок:

1) После закрытия очередной недели на графике следует отметить её максимум и минимум.

2) Закрытие свечи выше максимума сигнал на покупку

3) Стоп-лосс устанавливается на расстоянии в ____ пунктов.

4) После прохождения ____ пунктов включается трейл стоп

Условия для продаж:

1) После закрытия очередной недели на графике следует отметить её максимум и минимум.

2) Закрытие свечи ниже минимума сигнал на продажу

3) Стоп-лосс устанавливается на расстоянии в ____ пунктов.

4) После прохождения ____ пунктов включается трейл стоп

тест ртс. комиссия 40 пунктов. открытия на утренних гэпах нет.

( Читать дальше )

Самые важные выдержки из книги "Воспоминания биржевого спекулянта"

- 05 августа 2019, 12:54

- |

Всем привет! Снова перечитал книжку «Воспоминания биржевого спекулянта» и решил выписать для себя прописные истины от Джесси Ливермора.

Никогда не вредно освежить в памяти прописные биржевые истины.

Кому как, а по мне, он очень крутой. Может кому пригодится. Итак, квинтэссенция знаний от Джесси:

- Придерживаться собственных правил игры.

- Входить в сделку, только при полной уверенности, что все обстоятельства благоприятствуют победе.

- Всему свое время.

- Торговать надо не всегда.

- Торговать только исходя из собственного опыта.

- Азарт заглушает голос рассудка.

- Желание продолжать торговать, несмотря на рыночные обстоятельства- причина крахов многих трейдеров, даже профессиональных.

- Теряя деньги, вы приобретаете чрезвычайно полезные знания о том, чего делать не следует.

- Всегда будет второй шанс.

- Верь в себя и свое здравомыслие и не совершай повторно одних и тех же ошибок.

- Не торгуй по чужим советам.

- Без четко сформулированной причины своих потерь, невозможно решить эту проблему.

- Большое лучше видится издалека.

- Если курс акций ведет себя не так как должен, лучше эти акции не трогать.

- Что бы зарабатывать на бирже, человек должен уметь правильно оценивать рыночные условия и приспосабливаться к ним.

- Ложись спать не позже 22:00, недосып очень мешает заниматься делом.

- Уверенность приходит постепенно с количеством положительных сделок.

- Процесс подготовки к сделке, намного важнее самой сделки.

- Успешного трейдера должны интересовать не только график, но и финансовые отчеты компаний и коммерческая статистика.

- Прежде чем решить проблему, необходимо четко сформулировать ее для себя.

- Если вы рассчитали все правильно, но вышли раньше и взяли всего часть прибыли, это учит так же сильно, как и потеря денег.

- Большие деньги зарабатываются не за счет мелких колебаний, а за счет глобальных движений.

- Большие деньги зарабатываются не большим умом, а усидчивостью.Уметь сидеть и не дергаться намного важнее большого ума.

- Один из самых больших уроков для трейдера- не пытаться поймать первую или последнюю часть движения.

- На рынке быков нужно купить и держать, пока движению не придет конец, то же справедливо и для рынка медведей.

- Потеря позиции так же страшна, как потеря денег.

- Что бы понять свою ошибку, должно пройти немало времени.

- Слушай свою интуицию.

- Если «небеса» отметили тебя удачей, не теряй времени и воспользуйся возможностью на максимум.

- Не слушай торговых советов, даже от людей, которые хотят тебе блага.

- Доверяй себе.

- Думай не об отдельных акциях, а об общих условиях рынка.

- Нужно без колебания и промедления знать какой сейчас период медвежий или бычий.

- Каждый человек из одной и той же информации делает разные выводы. Доверяй своим выводам.

- Нельзя вести себя «по бычьи» только потому что купил акции, то же самое касается и коротких позиций.

- Для успешной игры на бирже, нужно определить тип рынка, на котором вы играете.

- Ни один пул манипуляторов не способен изменить глобальное настроение рынков, только лишь краткосрочно.

- Рынками движут фундаментальные силы.

- Читая новости, спрашивай себя верю/ не верю.

- Время- самый важный фактор удачи на бирже.

- Разработай систему наращивания позиции и систему постепенного выхода из позиции.

- Самое полезное на бирже- анализ собственных ошибок.

- Медвежий рынок вовсе не означает, что прямо сейчас нужно открыть медвежью позицию.

- Выбор времени для входа- самая важная часть сделки.

- Нужно входить вовремя, потому что тогда сидеть в позиции и пересиживать откаты не так страшно.

- Часто, мы слишком рано обнаруживаем возможности на рынке, но между этим, должно пройти немало времени для входа в рынок.

- Быть правым не гарантирует прибыли, а иногда даже опасно.

- Чем дольше задерживается начало обвала, тем более резким он будет.

- Радость трейдеру доставляет не сколько прибыль, а то, что он понимает, что он на верном пути.

- Не сбивайся с выбранного пути.

- Успех зависит от тщательности изучения рынка и ясности мышления.

- Часто, люди выбирают новый пиджак более тщательно, чем отбирают акции для покупки.

- Скорость движения цены зависит от сопротивления, которое она встречает.

- Цена на бирже, как и все в этом мире, движется по пути наименьшего сопротивления

- Любой игрок должен знать, какой перед ним рынок, бычий или медвежий

- Необходимо уметь определять линию наименьшего сопротивления и ждать пока эта линия проявится более четко.

- Все поступающие новости как правило находятся в гармонии с линией наименьшего сопротивления

- На рынке быков, медвежьи новости обычно игнорируются и наоборот.

- На тех кто прав работают 2 силы. Фундаментальные условия и те, кто ошибся.

- Увеличивать свою позицию нужно только в случае, если предыдущие покупки показали прибыль.

- Иногда график говорит «ВВЕРХ», и тихо добавляет… но не сейчас......

- Следует наращивать позицию постепенно, по мере получения прибыли.

- Ваша торговая система хороша только для вас, потому что ваш мозг так устроен.

- Главные враги спекулянта: невежество, жадность, надежда и страх. Успешный трейдер должен уметь менять импульсы от этих эмоций на противоположенные.

- Мысли о своих корыстных интересов, мешают пониманию процессов. Профессионал никогда не думает о деньгах.

- Если ты все рассчитал правильно, деньги позаботятся себе сами.

- Одна из самых страшных ошибок спекулянтов- стремление спасти проигрышную позицию, за счет выигрышной.

- Имея несколько позиций, всегда закрывай ту, что приносит убытки и оставляй ту, что несет прибыль.

- Надежда заставить фондовый рынок оплачивать ваши счета, является одной из самых распространенных причин потерь на бирже.

- Вы всегда будете испытывать надежду (что является губительным) если будете считать что рынок оплатит ваши счета.

- Самое худшее что вы можете сделать теряя деньги- продолжать играть.

- Добиться огромных успехов на бирже может только тот, кто досконально изучил самого себя.

- Очень много блестящих трейдеров сгинули от излишней самоуверенности.

- Если хочешь добиться успеха на бирже, то твоя голова должна быть свободна от прочих забот.

- Трейдер должен знать не только рынок, психологию толпы и текущий период, но и свои собственные слабости и уметь противостоять им.

- Когда цена пробивает круглую цифру (100,200,300) то она практически всегда продолжает движение около 10%

- Заглушай голос надежды и веры и прислушивайся к голосу опыта и здравого смысла.

- На рынке бывают времена, когда не заработать кучу денег, так же невозможно, как не промокнуть под проливным дождем.

- Конец тренда не сопровождается праздничным салютом.Рынок может перестать быть бычьим за долго до того, как начнется снижение цен.

- Если самые сильные акции сектора начинают захлебываться, это и есть сигнал к всеобщему развороту данного сектора.

- Закрывай убыточные позиции сразу, если понял, что сценарий, на который ты рассчитывал-изменился.

- Всегда оставляй в сделке запас прочности.

- Для спекулянта оплакивать свои неудачи- последнее дело. Ни к чему хорошему это не приводит.

- Не покупай акции, которые не следуют за лидером группы.

- На бирже все всегда повторяется.

- Рыночные условия- самый могущественный союзник биржевика.

- Спекулянт должен верить в себя и свое здравомыслие.

- Краткосрочные движения рынка сами по себе ничего не доказывают.

- Трейдера должны интересовать все аспекты его бизнеса

- Всегда есть смысл изучать психологию спекулянтов, она ведь не меняется.

- Простаки всегда ищут легких путей, по этому любой бум у них вызывает азартные инстинкты, подстегиваемые алчностью и окружающими

- На бирже легких денег не бывает.

- Умение приспосабливаться к обстоятельствам-очень ценное качество для биржевика.

- Высокая цель без денег — это одно мучение.

- Если вы верите в какую то компанию, купите себе ее акций и забудьте о них.

- Вне зависимость от объема сделки 10 или 100.000 акций, вход в рынок всегда должен иметь причину.

- Во время каждого бума, появляются новые компании.

- Вершина никогда не бывает видна, если глаза залиты надеждой.

- Спекулянт должен быть всегда в курсе происходящего

- Наводки и ложные новости- так же являются одним из главных врагов спекулянта

- Спекулянт, остерегайся Данайцев, дары приносящих.

- Когда акции идут вверх, не нужно искать долгого объяснения почему это происходит. Акции растут тогда, когда их покупают.

- Самое благоразумное-плыть по течению.

- Спекулянт всегда зарабатывает столько, на сколько высок уровень его мастерства.

( Читать дальше )

Ассет алокейшн: окончание (памятка новичкам)

- 05 августа 2019, 12:12

- |

Глава из моей книжечки. Начало smart-lab.ru/blog/553799.php. Ничего сложного, в инвестировании это начальная-средняя школа. Кому надо чуть более «вузовскую» программу — см. мой бложик по весне.

------///------

Самое страшное, что при инвестициях в один актив до конца не устранима очень малая вероятность очень большой неприятности. Это самый кончик хвоста. Он очень тоненький, но он смертелен. Купили самых надежных облигаций, но случилась гиперинфляция, которая бывает раз в сто лет. Вложили все деньги в недвижимость, но документы настолько не в порядке, что, кажется, у нас нет ни квартиры, ни денег. Купили акции, но случились революция и война, фондовый рынок просел на 90% и не торопится отрастать. Открыли валютный депозит, но случились революция и война, валюта подорожала в три раза, а потом заморозили все валютные депозиты. Это крайне редкие события, но на протяжении жизни (а мы ведь пожизненные инвесторы) все-таки вероятные.

( Читать дальше )

БАБЛО ИЗ ВОЗДУХА или теория портфельной ребалансировки.

- 05 августа 2019, 11:49

- |

Вам говорили о том, что на рынке есть доходность «из воздуха»? Скорее всего нет, а она есть. Сейчас, как всегда, четко и без воды, откроем все «тайны», которые никакие не тайны. Просто люди в индустрии хотят, чтобы вам казалось, что все это сложно и без них вам ну никак не обойтись. В реальности портфельных инвестиций, как правило, все сильно проще.

( Читать дальше )

Господи. Никто! НИКТО ЕЩЕ ТАК НЕ ОБЪЯСНЯЛ МНЕ индикатор МАСД. Я хочу... такой околорынок. ОЧЕНЬ!

- 03 августа 2019, 11:32

- |

( Читать дальше )

Штаты подстелили соломки, оказывается

- 03 августа 2019, 10:52

- |

Потому что одно дело болтать и страшно хмурить брови, и совсем другое — делать деньги ;)

These sanctions will include the following:

- The United States will oppose the extension of any loan or financial or technical assistance to Russia by international financial institutions, such as the World Bank or International Monetary Fund.

- U.S. banks will be prohibited from participating in the primary market for non-ruble denominated bonds issued by the Russian sovereign and lending non-ruble denominated funds to the Russian sovereign.

- Licenses for exports to Russia of dual-use chemical and biological items controlled by the Department of Commerce will be subject to a “presumption of denial” policy.

Мышиный рай или процветание невозможно

- 03 августа 2019, 02:07

- |

Этолог Джон Би Кэлхун в 1968 году провел эксперимент,

который назвали «Вселенная 25”.

Кэлхун попытался проанализировать,

как высокая плотность населения влияет на поведение людей.

Объектами его исследования стали мыши.

На базе Национального института психического здоровья грызунам были созданы райские условия.

В куб площадью 12 квадратных метров поместили 4 пары мышей.

В кубе поддерживалась идеальная температура и чистота.

Мыши имели неограниченный доступ к еде и воде,

и материалам для гнезд.

Первые поселенцы с воодушевлением начали совокупляться.

Это отрезок времени был назван “периодом А”.

Следующая стадия –

“стадия В” началась с рождения первых детенышей.

Мыши плодились со страшной скоростью.

Число грызунов удваивалось каждые 55 дней.

Однако на 315 день эксперимента скорость размножения внезапно замедлилась почти втрое.

Теперь на удвоение численности популяции требовалось как минимум 145 дней.

( Читать дальше )

ЗКТ. Аксиома кукла, часть 2 (основная). Мое видение

- 02 августа 2019, 18:12

- |

Первая часть.

Из аксиомы следует, что кукл не один. Наиболее удобно описывать кукловодство двухуровневой моделью. Это как при игре в наперстки – один кукл играет, а второй, более крупный, собирает деньги.

Кукл нижнего уровня – маленький кукл, сокращенно МК. Другие определения МК – маркетмейкер (если это не прокладка), манипулятор, еще его называют хозяином рынка (скорее, это хозяин биржевого инструмента), крупным игроком.

Кукл верхнего уровня – большой кукл, сокращенно БК. Еще его называют мажором, хозяином рынка. БК, скорее всего, руководит полностью или преимущественно всеми рынками в стране. Какая это организация – ЦБ, Минфин, ФСБ, ВЭБ или кто-то еще – для модели несущественно.

Маленький кукл

МК работает на конкретном инструменте (например, акции+фьючерс сбербанка, индекс РТС). Чем более ликвидный инструмент, тем большими средствами должен обладать кукл. Как правило, подключен к рынку через PLAZA2 CGatе. Депозит МК позволяет произвольно сдвигать цену инструмента на несколько процентов (на дневную волатильность, а может, и на недельную). МК согласовывает свои действия с БК (иначе война, в которой МК проиграет). Брокеры передают МК позиции мелких и средних игроков, вероятно, через заданные промежутки времени. МК использует «книгу специалиста», в которой отображены трейдерские заявки, тэйк-профиты, стоп-лоссы, точки входа и выхода.

Степень детализации, скорее всего, указывается по принципу «свой-чужой». МК для развода игроков использует несколько проверенных алгоритмов. Алгоритмы меняются, чтобы невозможно было просчитать действия МК. Алгоритм запускается при срабатывании триггера.

МК использует наши психологические слабости, как заложенные природой (страх, жадность, хватательный рефлекс — налетай-подешевело), так и приобретенные (поле чудес, халява).

Не исключаю, что МК использует методы психологического воздействия на игроков, в том числе НЛП, заложенные в алгоритмы.

МК работает на мелких таймфреймах. МК заранее не знает, куда поведет цену, знает только ограничения, установленные ему БК. МК ведет рынок в сторону, против которой стоят маленькие и средние игроки (вытряхивание).

МК организует шпильки. Вывозит противодействующих ему игроков на близкие стопы.

Любимый паттерн МК – расходящийся треугольник.

МК неинтересно брать пункты-десятки пунктов, он забирает всю прибыль в рамках дневной волатильности.

МК запускает инструмент так, чтобы те, кто вышел из позиции, не смогли выгодно войти.

МК создает иллюзию большой плотности в стакане. Что потом никак не отражается на графике.

Вотчина МК – технический анализ (ТА). В зависимости от своих целей МК рисует или ломает паттерны ТА. Например, выход из зоны накопления в сторону, противоположную тренду.

МК ограничен требованиями БК и арбитражерами, иначе мог бы завести инструмент в болото.

В случае выхода новостей (событий), неблагоприятно сказывающихся на состоянии БК, старается минимизировать его потери, а, при случае, и дать заработать, направляя рынок в ложном направлении. В случае благоприятных для БК новостей (событий), действия МК направлены на максимизацию прибыли БК (вытряхивание, ложные выносы).

( Читать дальше )

Волновой анализ не работает! Доказано! Нефть марки Brent.

- 02 августа 2019, 03:55

- |

Естественно это не так! Если этот вид анализа использовать правильно, то все работает даже лучше чем многие могут себе представить.

Ниже лишнее тому подтверждение.

В недавнем посте про нефть обозначил эти уровни как разворотные.

А что нефть? А она взяла и развернулась именно от уровня 0,618 предварительно отскочив от уровня 0,5

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал