Избранное трейдера Балабанов Александр 💎

Опционные стратегии: Хеджирование кредитного спреда

- 28 мая 2016, 10:50

- |

С ростом волатильности на рынке, для многих трейдеров, актуальным становится быстрое хеджирование своих текущих позиций. При хеджировании или корректировке позиции, вы смотрите на цену, премию и сравниваете со страховкой, которую получаете взамен. Это, как покупать страховку на машину — вы хотите купить самую дешевую, но с высоким покрытием риска.

Защита от «шипов» волатильности

Если цена идет против вас, волатильность, как правило, увеличивается, также увеличиваются и маржинальные требования и премия кредитного спреда.

Именно от волатильности или от Веги мы и хотим застраховать себя. Если вы составляете кредитный спред, то ожидаете, что опционы истекут ничего не стоящими. Или, другими словами, вы занимаете короткую позицию по волатильности. Снижение волатильности будет выгодно, увеличение волатильности — вредно для вашей позиции.

Начнем с базового риск профиля

Рассмотрим профиль P/L типичного кредитного пут спреда, на котором видно предполагаемый убыток и прибыль по позиции, а также их соотношение, на экспирацию. Например, вы продали 1 опцион пут со страйком $45 и купили 1 опцион пут со страйком $40 и получили кредит $200.

( Читать дальше )

- комментировать

- ★19

- Комментарии ( 23 )

*** Клуб любителей Si (доллар\рубль) - нефтяное вью ***

- 26 мая 2016, 05:05

- |

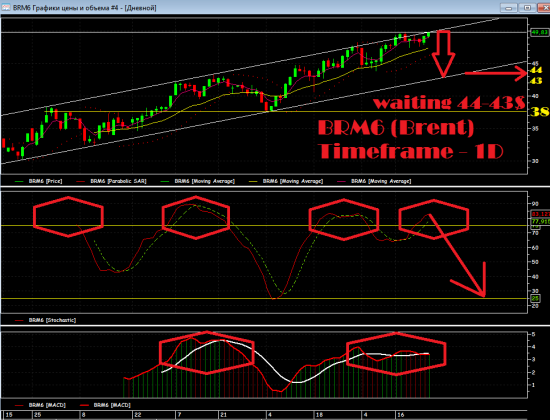

Ну что ж, по нефти smartmoney или кукл как мы его называем, уже изрядно набрал огроменную позу в шорт. Что аж все поверили в рост без коррекций, в пробитии верхушки канала и космос к 65$ за баррель, ну ну… посмотрим что будет через 1,5 — 2 недели. Всё движение пока в рамках дневного канала, как говорится актив должен «вдыхать» и «выдыхать», не бывает тупороста без откатов. Это же касается ММВБ и РТС'а — а ведь май/июнь на носу (два самых исторически жёстких месяца для коррекции по индексам).

42-43$ — ближайшая цель, 38$ — если медведям повезёт на ОПЕК'е (2 июня) и ФРС (15 июня).

Даже великий Ливермор считал за правило следующее: «Не преследуйте акцию, если она уходит от вас, пусть идет. Я предпочитаю ждать и платить больше после того, как акция перегруппируется и сформирует новую базисную точку продолжения. Потому что эта базисная точка продолжения дает подтверждение и страховку того, что, наиболее вероятно, акция продолжит свое движение. Она дает акции шанс отдышаться и консолидироваться, распродаться на некоторой цене, чтобы зафиксировать прибыль».

( Читать дальше )

Порисовал тут графике на S&P 500

- 26 мая 2016, 00:15

- |

Лично моё мнение — сейчас не время для активных инвестиций в рынок США, и нужно подождать какой-то период, пока ситуация не станет более определённой.

Скорость перемещения акций в реестре и депозитарии

- 23 мая 2016, 06:57

- |

Чтобы продать (они торгуются на ММВБ и, соответственно, реально могли уйти в убыток, пока идет перевод) — надо было: а) завести себе лицевой счет в реестре (до 5 дней по регламенту); б) перевести туда акции (до 3 дней и зависит от расторопности продавца) + нехилые такие комиссии; в) подать поручение на перевод в депозитарий; г) продать по бирже.

Первое удалось сделать за 2 дня (спасибо огромное руководителю филиала реестродержателя в нашем городе.

Второе — продавец подал поручение оперативно, я оплатил комисс — так в договоре было.

Третье. Одновременно с продавцом я сделал в тот же день 2 вещи — подал свое поручение на свой депо-счет и у брокера подал поручение на зачисление.

Дальнейшее было просто фантастикой.

Через день мне звонит безопасник реестродержателя. Уточняет суть сделки, сайз, кодовое слово (при открытии лицевого счета нужно). Напомню — акции еще на лицевом счете продавца.

( Читать дальше )

Риск менеджмент. Определение размера позиции вместо риска (правильно).

- 21 мая 2016, 23:52

- |

Что такое риск на сделку? Это величина разности стоимости котировок (величина стоп приказа) умноженного на величину позиции? Разность котировки дает стратегия . А где брать размер позиции? Обычно следуют от обратного – берут максимальный риск на сделку, и делят его на разность котировок. Где взять максимальный риск на сделку? В книгах — риск менеджмента. На чем основывается значение риска в книгах? Я не видел, и уверен. Никто не знает. Кроме как – он не позволит разорить торгуемый счет. А кто, или что его разорит?

Разорит счет:

1) Непрерывная череда убыточных сделок (максимальная величина просадки)

2) Комиссия и среднее проскальзывание

3) ГЭПы и форс мажорное проскальзывание.

4) Есть другие причины, не относящиеся к риск менеджменту.

А как их учесть и получить формулу риска от депозита? Дело в том. Что сам по себе риск не определяет ничего. Его величина в себе содержит размер позиции. И именно он и является основополагающим и никак не вычленяется из понятия риска. Даже само утверждение – разорит счет — не верно. Нужно не разорить, а не уменьшить до некоторого значения. Когда мы уже не сможем открывать новые позиции. Почему же именно риском оперируют при определении значения? Дело в том. Что там особый риск – риск на одну позицию (один контракт). Т.е. по сути величина стопа, а не риск. И он не имеет отношение к риск менеджменту.

( Читать дальше )

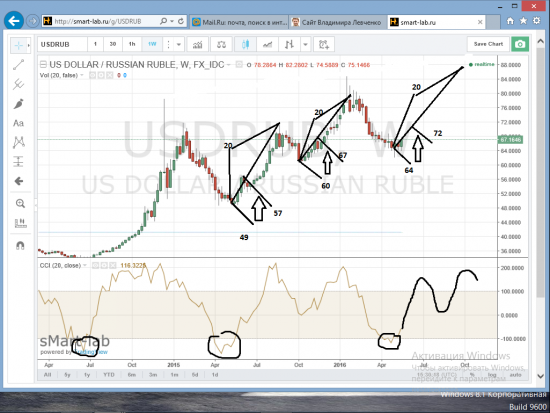

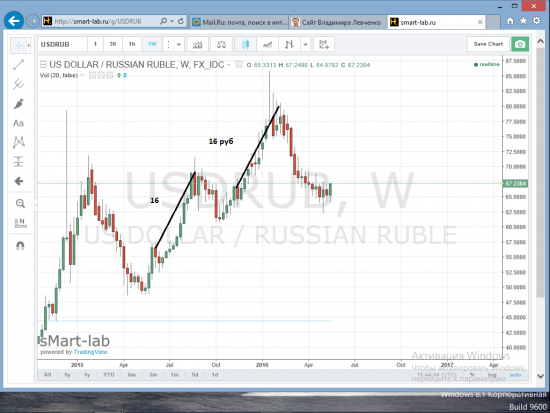

Рубль

- 19 мая 2016, 18:57

- |

на втором графике видно что после коррекции 16 рублей взлета.

( Читать дальше )

Glencore манипулирует рынком нефти

- 13 мая 2016, 22:04

- |

По данным Reuters, нефтетрейдер Glencore создал огромный резерв нефти на своих танкерах, при этом удерживая у себя 30% от всего объема поставок нефти Brent. Компания надеется за счет этого подтолкнуть цены вверх.

На рынке сырой нефти марки Brent запасы Glencore являются одними из крупнейших. При этом компания планирует наращивать их.

Рынок Brent базируется на четырех видах сырой нефти Северного моря — Brent, Forties, Oseberg и Ekofisk (BFOE). В июне на BFOE пришлось 37 поставок, а треть из них относится к Glencore. Трейдеры отмечают этот смелый шаг Glencore, но также говорят, что пока неясно, что же именно происходит.

Судя по всему, Glencore уже давно копит нефть. Еще в январе стало известно, что компания держит большие объемы у берегов Сингапура и Малайзии, используя возможности контанго, то есть ситуации, когда цена фьючерса в будущем выше, чем его текущая цена или цена в ближайшем будущем.

( Читать дальше )

В пятницу 13-го о «факторе Трампа» в динамике рынков

- 13 мая 2016, 16:35

- |

Недавние высказывания претендента на президентское кресло США от республиканской партии Дональда Трампа вызвали широкий резонанс в СМИ. В своих выступлениях он не исключил возможности выкупа суверенного долга США со скидкой. Слова претендента на президентское кресло вызвали бурю в политических и экономических кругах. Хотя Трамп и попытался снизить эффект от подобных намерений пояснив, что «нам никогда не придется объявлять дефолт, поскольку мы сами печатаем доллары», но успокоения это не принесло.

Оно и не удивительно: устойчивость финансовой системы сейчас находится на низком уровне, и любые сильные толчки могут вывести ее из состояния равновесия. Фондовый рынок США зависает вблизи максимальных отметок осени прошлого года. После трехкратного роста индекса со времени кризиса 2008-2009 годов ожидания соответствующего такому росту корректирующего движения становятся все более выраженными. Подобные ожидания возрастают по мере прихода неблагоприятных данных о состоянии экономики США.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал